TrenDevice archivia i conti al 30 giugno 2022 con un balzo del 92% a 10 milioni del valore della produzione, ma la redditività flette e l’Ebit si tinge di rosso per i maggiori costi di struttura e di pubblicità accompagnanti da bassa marginalità dei prodotti su marketplace esteri. I dati del terzo trimestre confermano la tenuta delle attività domestiche ed Alessandro Palmisano, CEO e co-founder di TrenDevice commenta: “i dati sulla redditività sono generati da situazioni temporanee e le azioni intraprese daranno forza ai margini pur richiedendo tempi più lunghi di quanto preventivato”.

Modello di business

Fondata nel 2013, TrenDevice è un player nell’economia circolare attiva nel settore del ricondizionamento di prodotti hi-tech di fascia alta (Smartphone e tablet Apple, Samsung e Huawei, IoT Device) con controllo completo della Value Chain.

La società conta oltre 350.000 utenti registrati e riceve oltre 1.000 richieste di valutazione usato al giorno da aziende e privati, con una customer satisfaction rate del 92% ed è stata la prima società della circular economy ad essere quotata in borsa in tutta Europa.

TrenDevice si avvale di 40 dipendenti e ha uffici commerciali a Milano, oltre che laboratori e centro logistico a Manocalzati (AV).

Tutti i dispositivi ricondizionati TrenDevice sono accuratamente testati e accompagnati da una garanzia di 12 mesi, estendibile a 24 mesi.

Ultimi avvenimenti

Nel terzo trimestre 2022, i ricavi sono stati pari a 3,9 milioni, in crescita del 6% rispetto ai 3,7 milioni del trimestre a confronto. I ricavi preliminari dei primi 9 mesi segnano un progresso del 55% a 13,5 milioni. La crescita meno accentuata del terzo trimestre rispetto ai precedenti è imputabile alla chiusura del canale di vendita riferito ai marketplace esteri, che nella prima metà dell’esercizio è stato meno remunerativo rispetto alle attese. Il management ha deciso di puntare su e-commerce e retail store che nel terzo trimestre hanno registrato una crescita del 37% a/a.

A causa del minor tasso di crescita rispetto ai precedenti trimestri e al differente mix di prodotti, con prevalenza di modelli di smartphone più recenti, caratterizzati da una carbon footprint inferiore, il contributo ambientale che la società ha generato nel terzo trimestre 2022 si è ridotto a 493 le tonnellate stimate di CO2 non immesse nell’ambiente (-32% rispetto alle 721 tonnellate del terzo trimestre 2021). Resta tuttavia positivo il saldo del contributo ambientale dei primi nove mesi del 2022, che è stato pari a 1.719 tonnellate stimate di CO2 non immesse nell’ambiente (+10% a/a).

Il 31 ottobre gli azionisti hanno attribuito al CdA una delega ad aumentare a pagamento e in via scindibile, il capitale sociale entro 5 anni per massimi 3 milioni attraverso l’emissione di nuove azioni che potranno essere offerte sia in opzione ai soci sia a terzi, con esclusione o limitazione del diritto di opzione.

Il CdA a fine novembre ha esercitato parzialmente suddetta delega, deliberando l’emissione di massime 4.930.750 nuove azioni da offrire in opzione agli azionisti nel rapporto di 5 nuove azioni ogni 14 possedute, al prezzo unitario di sottoscrizione di 0,40 euro (0,01 euro a capitale e 0,39 euro a sovrapprezzo). Il controvalore dell’offerta in opzione sarà pertanto pari a massimi 1.972.300 euro.

EGG finance, riconducibile ad Alessandro Palmisano (amministratore delegato e azionista significativo con il 31,3% del capitale) e Antonio Capaldo (presidente, amministratore delegato e azionista significativo con il 35,4% del capitale), si sono impegnai a sottoscrivere parte della porzione di aumento di capitale di pertinenza degli azionisti significativi per un importo di 308.600 euro, pari al 15% del controvalore dell’aumento di capitale, mediante compensazione legale di crediti finanziari vantati da EGG finance nei confronti di TrenDevice.

Il 29 agosto TrenDevice ha inaugurato a Roma il quinto retail store della rete, il primo in franchising. Con questa apertura la società si prefigge di garantire assistenza continuativa e costante ai propri clienti e far conoscere la propria offerta di device Apple e Samsung di fascia alta, ricondizionati e certificati da oltre 30 test di funzionamento, con garanzia 12 mesi.

Sempre in agosto la società ha avviato il progetto ReFive (Recover, Regenerate, Reuse, Rental and the Recycle), con l’obiettivo di sviluppare un processo innovativo che agevola la “gestione industriale” dei RAEE (rifiuti di apparecchiature elettriche ed elettroniche) e la creazione di una rete capillare ed efficiente che, in ottica di economia circolare, sviluppi un modello di produzione e consumo basato sulla condivisione, il prestito, il riutilizzo, la riparazione, il ricondizionamento e il riciclo di materiali e prodotti esistenti il più a lungo possibile. In tale contesto si inserisce il riconoscimento ricevuto dalla Regione Campania, di un contributo biennale per un totale di 902 mila euro, a valere sulle risorse dell’Asse 3 del POR FESR 2014-2020, OS 3.1, a fronte di un investimento complessivo da parte di TrenDevice di 1,3 milioni.

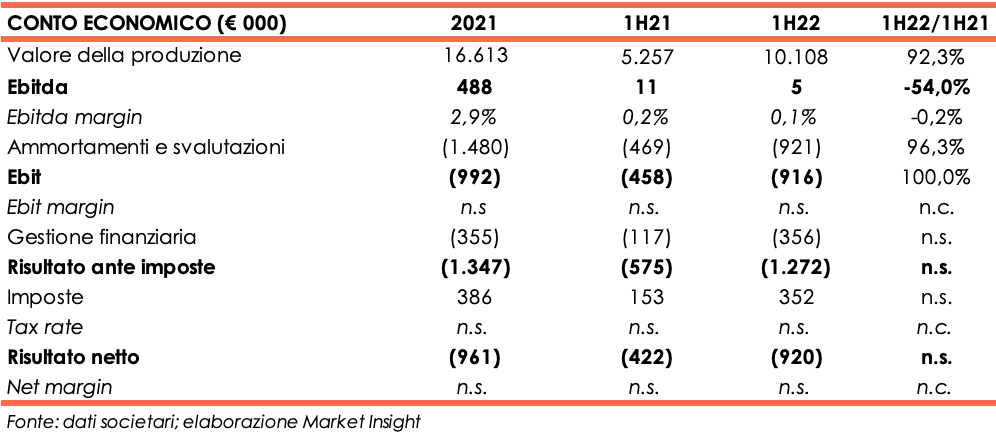

Conto economico

Il primo semestre del 2022 si chiude con un valore della produzione pari a 10,1 milioni in crescita del 92,3% a/a. I ricavi dalle vendite ammontano a 9,6 milioni, aumentate del 91% a/a principalmente grazie ai miglioramenti tecnico-funzionali del sito web e al contributo dei retail store avviati tra il 2020 e il 2021. Il canale di vendita marketplace esteri, pur realizzando volumi in crescita, ha pesato sui conti della società per gli elevati costi di intermediazione e per l’accesa concorrenza di player esteri.

Deludente la marginalità: l’Ebitda si attesta infatti a 5 mila euro rispetto agli 11 mila euro del semestre a confronto, a causa del basso valore aggiunto dei prodotti venduti mediante i marketplace esteri. Il buon andamento degli altri canali di vendita non ha compensato le perdite su questo canale che, per decisione del management, di recente è stato abbandonato. Vi è stato poi un incremento del costo del personale e dei costi per il miglioramento e l’adeguamento della struttura aziendale, il tutto in un contesto altamente competitivo che ha indotto la società ad investire in pubblicità sui canali digitali.

In aggiunta, un inaspettato aumento della domanda di prodotti hi-tech più̀ recenti, caratterizzati da minore marginalità̀ e l’incremento le scorte di magazzino per far fronte a possibili shortage di prodotto, che nel corso del semestre non si sono verificati.

Dopo ammortamenti quasi duplicati 921 mila euro, la perdita operativa aumenta da 458 mila euro a giugno 2121 a 916 mila euro.

Il semestre si chiude con una perdita netta pari a 920 mila euro, dopo oneri finanziari aumentati a 356 mila euro e sgravi fiscali per perdite pregresse per 352 mila euro (153 mila euro a giugno 2021).

Nel primo semestre 2022 il contributo ambientale di TrenDevice è stato pari a 1.226 tonnellate stimate di CO2 non immesse nell’ambiente, con una crescita del 46% rispetto al pari periodo del 2021 quando il risparmio di CO2 era stato di 841 tonnellate.

Stato patrimoniale

Il Patrimonio Netto risente della perdita d’esercizio, solo in parte compensata dall’esercizio dei “Warrant TrenDevice 2020 – 2023” nel secondo periodo di esercizio a giugno 2022. I mezzi propri si riducono così a 1,4 milioni.

L’indebitamento finanziario netto aumenta da 4,1 milioni a 5,6 milioni, dopo aver spesato investimenti in immobilizzazioni tecniche e immateriali per circa 1,7 milioni.

Ratio

I principali indicatori di bilancio riflettono la fase di sviluppo in essere che ha comportato l’assunzione di nuovo debito. Il rapporto PFN/Patrimonio netto peggiora da 1,81x a dicembre 2021 a 4,07x.

Come anticipato nel paragrafo Ultimi Avvenimenti, l’assemblea degli azionisti ha dato di recente delega al CdA ad aumentare, a pagamento e in via scindibile, in una o più volte, il capitale sociale entro 5 anni per un importo massimo di 3 milioni, delega che il CdA intende esercitare, almeno in parte, nel primo semestre 2023.

Outlook

EnVent, Euronext Growth Advisor della società, nello studio del 5 ottobre nel rivedere le proprie stime prende nota del buon andamento delle attività domestiche, ma anche della performance negativa del canale marketplace estero e del difficile contesto macroeconomico, causa di una minore propensione alla spesa da parte dei consumatori.

Per la fine dell’anno in corso, gli analisti prospettano ricavi a 21,3 milioni, in crescita del 32% vs il 2021, rispetto al 40% ipotizzato prima della pubblicazione della semestrale. Anche i costi vengono rivisti alla luce di quando accaduto nel semestre 2022 e l’Ebitda margin è stimato al 3% in linea con l’esercizio 2021.

Per gli anni successivi ricavi ed Ebitda andranno via via migliorando fino ad attestarsi rispettivamente a 29,4 milioni e 1,5 milioni a fine 2024. Tuttavia, il peso degli ammortamenti e degli oneri finanziari non permetterà un’inversione di segno del risultato finale, previsto negativo per tutto il periodo analizzato.

Una più efficiente gestione del fabbisogno di circolante non brucerà cassa, ma investimenti per complessi 5,4 milioni nel triennio 2022-2024 porteranno l’indebitamento finanziario netto a 6,4 milioni a fine 2024 dai 4,1 milioni a dicembre 2021.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a TrenDevice