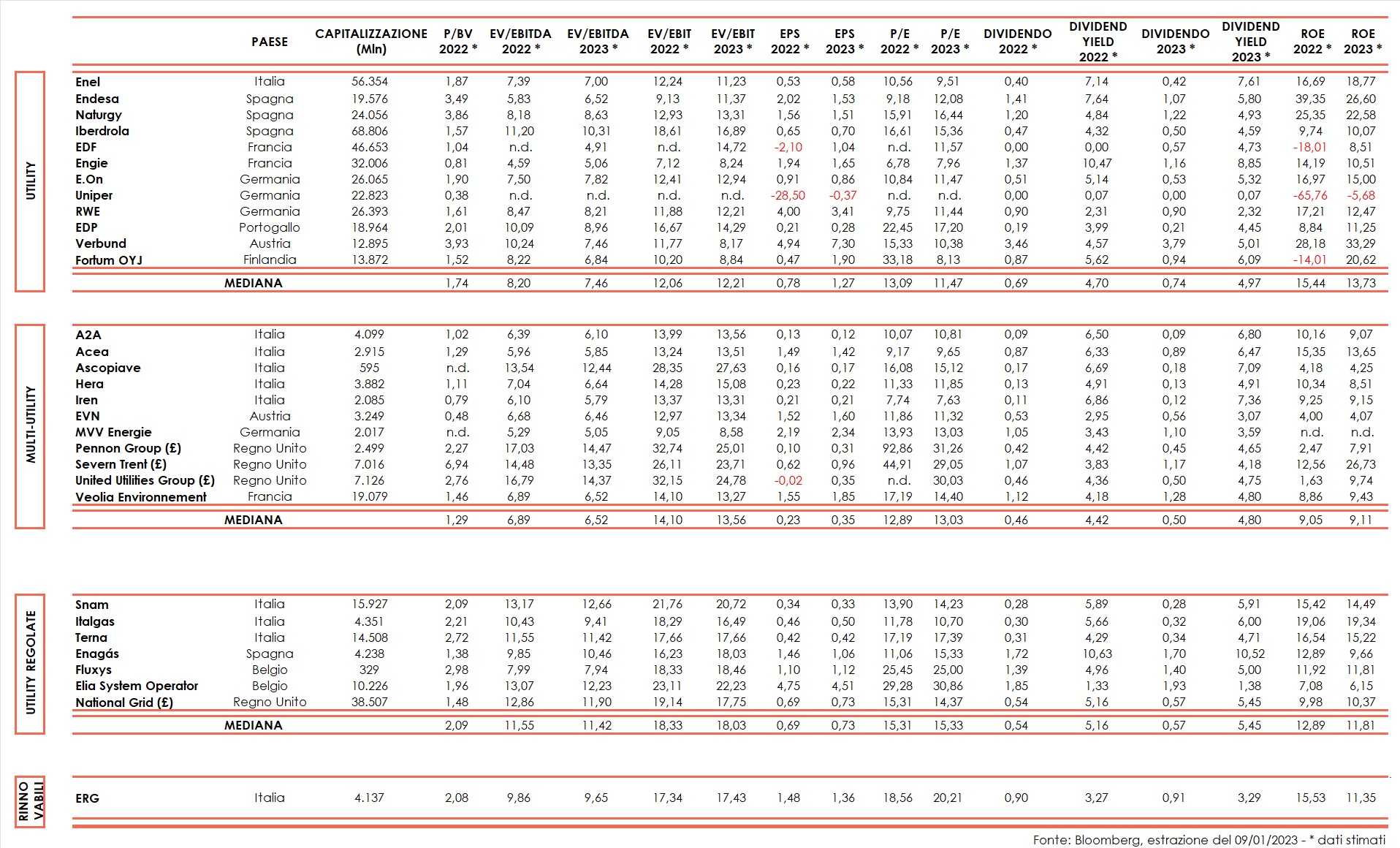

Diamo uno sguardo ai multipli del settore Utility. Lasciamo spazio ai numeri e alla loro capacità di sintesi, ricordando che ogni singola società ha proprie peculiarità e, pertanto, l’attività di selezione non può prescindere dall’approfondimento di ogni singolo tema di investimento.

P/Bv (Price-to-book Value): indica il rapporto tra il valore di mercato del patrimonio netto (capitalizzazione di mercato) e il valore contabile dello stesso.

Il valore di mercato del patrimonio netto dipende dalla sua redditività (Utile/Patrimonio Netto) indicata come ROE. Un ROE alto tende a esprimere un P/Bv alto e viceversa.

Il P/Bv è utile per il confronto tra aziende simili all’interno dello stesso settore quando seguono gli stessi principi contabili. Il multiplo non può essere utilizzato per confrontare aziende che operano in settori differenti o che utilizzano principi contabili differenti.

EPS (Utile per azione): utile netto di una società in un determinato anno diviso per il numero totale di azioni in circolazione.

P/E: indica quante volte il prezzo dell’azione incorpora gli utili attesi. Quanto maggiore risulta l’indicatore P/E tanto maggiore dovrebbe essere la crescita attesa degli utili (EPS). All’opposto, in presenza di un P/E basso dovrebbe indicare bassa crescita attesa e/o elevate incertezze sulla prevedibilità degli utili futuri. Solitamente una bassa crescita associata a P/E elevati dovrebbe allertare gli investitori, o all’opposto una elevata crescita associata a P/E bassi dovrebbe attirare gli operatori.

Dividend yield: individua il rapporto tra il dividendo e il prezzo di mercato di un titolo quotato su un mercato regolamentato.

E’ un indicatore che nel campo dell’analisi fondamentale misura l’appetibilità di un titolo quotato in relazione alla sua capacità di poter retrocedere agli azionisti dividendi più o meno sostanziosi.

Un titolo di una società quotata che nel tempo mantiene un dividend yield elevato viene di norma premiato dal mercato con un rialzo dei prezzi in quanto appetibile sia al pubblico dei piccoli risparmiatori, sia da parte dei gestori di fondi comuni e degli investitori istituzionali.

Una società quotata che garantisce ai propri azionisti un elevato dividend yield ha spesso sia un basso indebitamento, sia un bilancio con gli utili e ricavi crescenti anno su anno.

Roe (Return On Equity): indicatore di redditività del capitale proprio, ovvero la capacità di remunerare il capitale di rischio che i soci o il proprietario hanno impiegato. Corrisponde al rapporto tra il reddito netto conseguito e il capitale netto.

Più il Roe di un’impresa è alto, più è interessante puntare su di essa.

La remunerazione del capitale di rischio nel tempo può avvenire attraverso un flusso crescente di dividendi, oppure con la creazione di valore che si traduce in Borsa a favore degli azionisti in un aumento del prezzo dei titoli nel tempo.

EV/Ebitda: multiplo di mercato dato dal rapporto tra il valore di una società e il margine operativo lordo. Rappresenta il prezzo che dovrebbe essere corrisposto nel caso di acquisizione della società senza debiti.

L’Enterprise Value (Ev) corrisponde a = capitalizzazione di borsa + indebitamento netto o – liquidità netta. L’Ev è un buon indicatore in caso di acquisizioni, in quanto tiene conto del debito che l’acquirente dovrà assumere. Una società con un Ev basso può essere vista come un buon candidato per un’acquisizione.

Ev/Ebit: multiplo di mercato dato dal rapporto tra il valore di una società e il margine operativo netto. Questo multiplo rispetto al precedente sottrae tutti gli ammortamenti e accantonamenti, offrendo una migliore stima dei free cash flows rispetto ad Ebitda.

Più il rapporto Ev/Ebit o Ev/Ebitda è basso, più l’azienda risulta essere sottovalutata dal mercato, rispetto naturalmente alle aziende comparabili.