Il buon andamento del primo semestre 2022, che vede ricavi per 41,8 milioni (+36,9% a/a), trova conferma anche nel terzo trimestre e nei primi 9 mesi con le vendite che aumentano del 44,5% a 64,5 milioni. Dati a cui ha fornito un contributo il Gruppo Welcare acquisito nel giugno, anche se, come sottolinea il Presidente e Amministratore Delegato Walter Bertin: “Il focus su R&S ci ha premiato permettendoci di essere propositivi nei confronti della clientela e di intercettare allo stesso tempo le diverse esigenze del mercato”.

Modello di business

Labomar è una Contract Development and Manufacturing Organization (CDMO), capofila di un gruppo specializzato nello sviluppo e produzione di integratori alimentari, dispositivi medici, alimenti a fini medici speciali e cosmetici per conto terzi.

Molti degli integratori prodotti da Labomar si avvalgono di tecnologie proprietarie in grado di aumentare la biodisponibilità degli attivi, modularne l’assorbimento gastrointestinale e migliorarne il gusto.

La società dispone di un dipartimento di ricerca e sviluppo strutturato e all’avanguardia, una squadra commerciale in grado di rispondere tempestivamente alle richieste del mercato e un’elevata differenziazione di prodotto, anche grazie ai brevetti e formule proprietarie.

Il gruppo si compone di diverse società acquisite nel corso degli anni, attive in Italia e all’estero.

Labomar crede profondamente in un sistema aziendale fondato su sostenibilità, attenzione alle persone, all’ambiente e alla comunità e, per questo motivo, ha modificato il proprio statuto divenendo Società Benefit.

Ultimi avvenimenti

Nei primi nove mesi del 2022 i ricavi del gruppo sono stati pari a 64,5 milioni, in aumento del 44,5% a/a grazie anche al contributo delle società Entreprises ImportFab, del gruppo Welcare e di Labiotre, acquisite nel corso del 2021. A parità di perimetro, i ricavi consolidati assommano a 56,1 milioni (+25,6% a/a).

I ricavi della sola capogruppo Labomar al 30 settembre 2022 sono stati pari a 48,7 milioni, in crescita del 26,4% sul pari periodo 2021 e con una quota del 35% realizzata all’estero. A tale risultato ha contribuito un recupero delle vendite di prodotti appartenenti alle categorie probiotics e cough&cold, meno richiesti durante la pandemia, ma anche il lancio di numerose nuove soluzioni dedicate a sleep disorder e alle patologie gastroenterologiche.

Positivi i risultati anche della controllata canadese Entreprises ImportFab, che ha di recente messo a punto il primo catalogo di ready to market solutions realizzate in collaborazione con l’R&D di Labomar. Per il Gruppo Welcare, va invece rilevata una crescita importante soprattutto nei mercati esteri e nel segmento dei prodotti da medicazione, con il lancio dei nuovi dispositivi dedicati ai pazienti oncologici. Infine, Labiotre ha realizzato ricavi per 5,1 milioni, sostanzialmente in linea con l’esercizio precedente, dedicandosi prevalentemente a una revisione del portafoglio degli estratti botanici.

Il 13 dicembre il Cda di Labomar ha nominato Luciano Marton Direttore Generale, scegliendo di introdurre nell’organigramma una figura manageriale al fine di adeguare la squadra dirigenziale, e le rispettive competenze, alla crescita dimensionale del Gruppo e alla continua evoluzione ed espansione del mercato. A Marton, che assumerà la carica dal mese di febbraio 2023, sarà affidato il presidio della business execution.

Sempre a dicembre, Labomar ha stretto un accordo di partnership con Welcare, partecipata da giugno 2021, per la distribuzione di Jalosome Oral Barrier, il primo prodotto nato dalla sinergia tra le due aziende. Jalosome Oral Barrier è un dispositivo medico ideato e sviluppato da Labomar, che ne detiene il fascicolo tecnico, e distribuito da Welcare, che arricchisce la linea Jalosome costituita da prodotti – gel e crema – specifici per il trattamento delle lesioni della cute causate dai cicli radio e chemioterapici e per la riduzione del dolore associato.

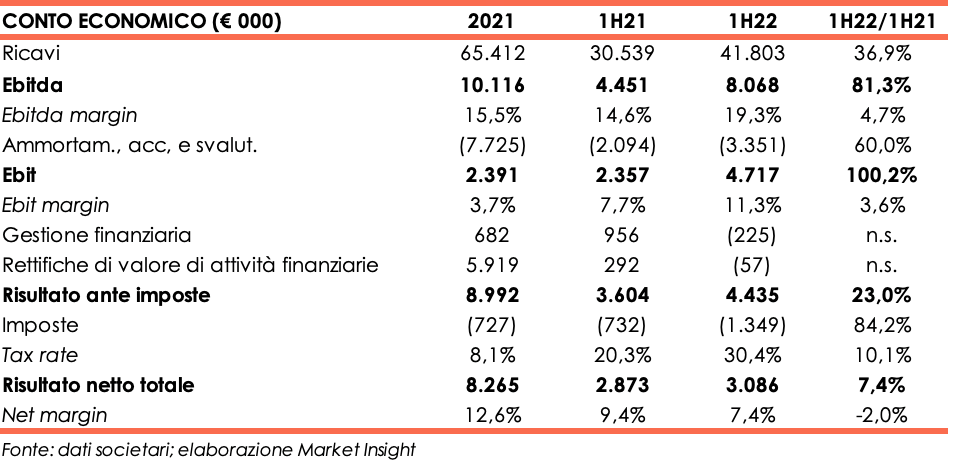

Conto economico

Il primo semestre 2022 chiude con ricavi pari a 41,8 milioni, in crescita del 36,9% rispetto pari periodo 2021 grazie anche all’apporto delle vendite delle società Entreprises ImportFab, del gruppo Welcare e di Labiotre acquisite nel secondo semestre 2021. A parità̀ di perimetro, la crescita dei ricavi risulta pari al 12%.

L’aumento del fatturato è attribuibile ad un recupero delle vendite di prodotti Labomar appartenenti alle categorie probiotics e cough&cold, oltre al buon andamento delle partecipate in particolare del gruppo Welcare, che ha visto i propri ricavi aumentare del 30,5%.

L’Ebitda cifra 8,1 milioni (+81,3% a/a) e la relativa marginalità si attesta al 19,3% vs il 14,6% del semestre a confronto, complice il contenimento delle principali voci di costo che ha più che compensato l’incremento delle spese per l’energia e per il personale.

Dopo ammortamenti in crescita del 60% per i nuovi investimenti intrapresi nel periodo, l’Ebit si fissa a 4,7 milioni vs 2,4 milioni a giugno 2021 e l’Ebit margin guadagna 3,6 punti percentuali collocandosi all’11,3%.

La gestione finanziaria, positiva a giugno 2021 per circa 1 milione, cambia di segno registrando oneri netti per 225 mila euro.

L’utile netto del periodo aumenta del 7,8% a 3,1 milioni, dopo aver spesato imposte per 1,3 milioni (+ 89,4% a/a). Si segnala che il semestre a confronto aveva inoltre beneficiato di rettifiche di valore di attività finanziarie per 292 mila euro, voce negativa per 57 mila euro al 30 giugno 2022.

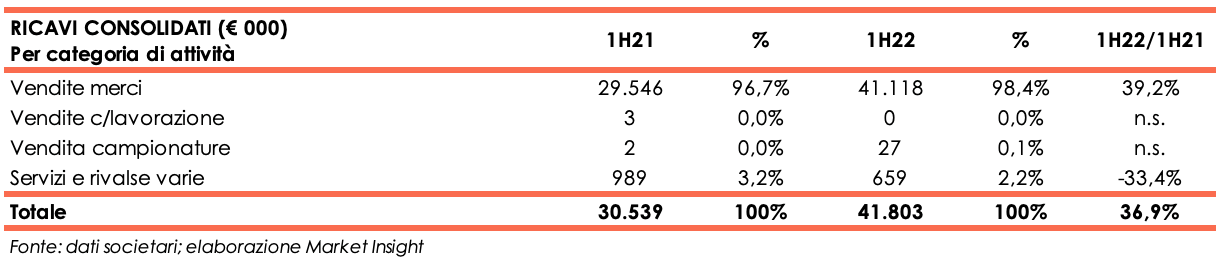

Breakdown ricavi

Breakdown ricavi

Dall’analisi del fatturato per categoria di attività emerge che la quasi totalità dei ricavi (98,4%) è rappresentata dalle vendite di prodotti del gruppo.

La ripartizione delle vendite per area geografica conferma il primato del mercato domestico, che concorre al 71,7% del totale dei ricavi, ma vede anche un forte incremento di fatturato nel resto di Europa (+92,1% a/a). Buona l’attività nei paesi extra-UE, con vendite più che raddoppiate a 7,5 milioni rispetto al primo semestre 2021.

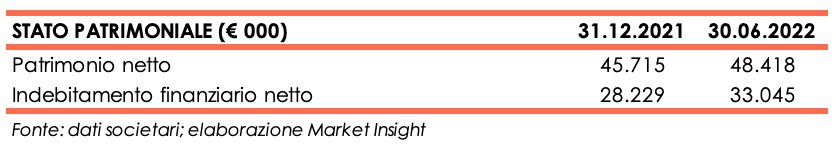

Stato patrimoniale

Il patrimonio netto passa da 45,7 milioni a fine anno 2021 a 48,4 milioni, sostanzialmente grazie all’utile del periodo.

L’indebitamento finanziario netto cifra 33 milioni vs i 28,2 milioni a fine dicembre 2021, dopo fabbisogni di circolante per circa 7,9 milioni riconducibili al forte incremento del magazzino, investimenti netti pari a 2 milioni e il pagamento di dividendi 2021 per 1,8 milioni.

Ratio

I principali indicatori di bilancio confermano la buona capacità di rimborso del debito, con un rapporto PFN/Ebitda in lieve diminuzione da 2,79x al 31 dicembre 2021 a 2,05x e un indice di indebitamento rispetto al capitale proprio al di sotto dell’unità (0,68x).

L’utile del periodo, se annualizzato, mostra un ritorno per gli azionisti inferiore rispetto al 2021 e pari al 12,7%.

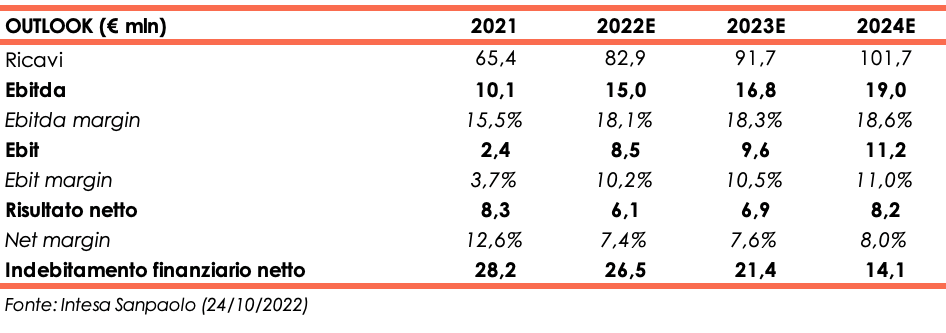

Outlook

Il management non cela preoccupazioni in merito al difficile contesto globale e al perseverare del conflitto Russia – Ucraina, con conseguenti ripercussioni sui costi e sugli approvvigionamenti delle materie prime e delle utilities. La società cecherà quindi, e ove possibile, di limitare potenziali impatti negativi sui margini, facendo anche leva su sinergie di gruppo in ambito commerciale, continuando a proporre prodotti innovativi ed estendendo la propria attività a paesi non ancora presidiati direttamente.

I vertici si aspettano di poter conseguire gli obiettivi prefissati con una crescita a doppia cifra, anche a perimetro costante, per il secondo semestre dell’anno in corso.

Intesa Sanpaolo, nello studio del 24 ottobre 2022, conferma le proprie stime per il periodo 2022-2024 ipotizzando una graduale crescita delle vendite che dovrebbero cifrare 83 milioni alla fine 2022 per superare i 100 milioni a fine dicembre 2024. Gli analisti stimano una tenuta della redditività, con un Ebitda margin del 18,1% a fine dicembre 2022 e in leggero miglioramento negli anni successivi (18,6% a fine periodo previsionale).

Il risultato netto, gravato da maggiori ammortamenti nel 2022 e ipotizzato pari a 6,1 milioni vs 8,3 milioni di dicembre 2021 sarà, negli anni successivi, sostenuto dai maggiori volumi di vendita e dalla dimostrata capacità di contenere i costi fissi e a fine 2024 è atteso a 8,2 milioni.

La cassa generata nel periodo permetterà un graduale rimborso dei debiti finanziari che, al netto della liquidità, sono previsti pari a 14,1 milioni vs i 28,2 milioni di fine dicembre 2021.