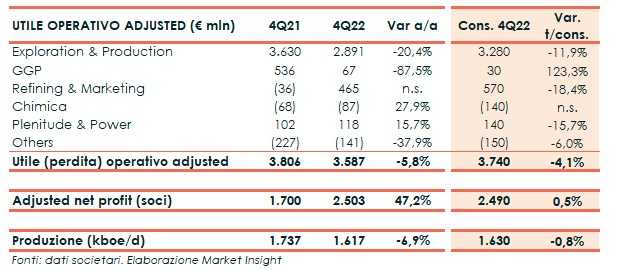

Eni ha chiuso il quarto trimestre 2022 con un Ebit adjusted in calo del 5,8% a 3,59 miliardi, al di sotto dei 3,74 miliardi previsti dal consensus, per effetto della riclassifica di Azule Energy (attività Eni E&P in Angola) nelle partecipazioni, della minore produzione di idrocarburi e dei proventi one-off 2021 di GGP, in parte compensati dal robusto andamento dell’attività R&M.

L’utile netto adjusted di competenza degli azionisti è aumentato del 47,2% a 2,5 miliardi (2,49 miliardi il consensus), per effetto dei maggiori risultati delle società valutate al patrimonio netto che riflette in parte l’avvio dalla JV Azule, più che compensando il minore risultato operativo.

Nel dettaglio, l’utile operativo della divisione Exploration & production è diminuito del 20,4% a 2,89 miliardi (3,28 miliardi il consensus), per effetto del deconsolidamento delle società operative angolane a seguito del loro conferimento nella JV Azule con bp, diventata operativa in agosto, dei minori volumi prodotti e delle maggiori radiazioni, in parte compensati dall’aumento dei prezzi (+2%).

La produzione di idrocarburi è diminuita del 7% rispetto al quarto trimestre 2021 a 1,62 milioni di boe/giorno (1,64 mln il consensus) per effetto delle attività di manutenzione programmata e interventi straordinari in Kazakhstan, situazione contingente in Nigeria, minore produzione in Norvegia ed Egitto e declino dei campi maturi.

il settore Global Gas & LNG Portfolio ha riportato un utile operativo adjusted di 67 milioni, in calo rispetto ai 536 milioni del 4Q21 complice la prevista inversione dei trend di mercato ed i minori approvvigionamenti russi, nonché le maggiori spese di revisione dei contratti, in parte compensate dalla continua ottimizzazione del portafoglio gas e GNL.

Il business Refining & Marketing ha riportato un utile operativo adjusted di 465 milioni, in significativo miglioramento rispetto alla perdita di 36 milioni del 4Q21 per effetto dei margini di raffinazione significativamente più elevati.

Il business della chimica ha ripotato una perdita operativa adjusted di 87 milioni rispetto alla perdita di 68 milioni del pari periodo 2021, mentre l’Ebit adjusted di Plenitude & Power è aumentato del 15,7% a 118 milioni.

Nel quarto trimestre 2022 il flusso di cassa operativo adjusted del Gruppo prima del capitale circolante al costo di rimpiazzo è stato di 4,1 miliardi, rispetto ai 4,6 miliardi del 4Q21. L’indebitamento finanziario netto ante passività per leasing ex IFRS 16 si è attestato a 7 miliardi, con un leverage di 0,13.