GEL archivia il primo semestre 2022 con ricavi a 9,5 milioni (+3,4%) e un Ebitda a 1,6 milioni, con margini in progresso dal 15,6% al 16,4%, grazie al contenimento dei costi, mentre l’utile netto dimezza a 0,7 milioni. Aroldo Berto, Amministratore Delegato di Gel commenta: “Siamo soddisfatti perché́ la nostra società̀, nonostante un contesto di approvvigionamenti sfavorevole, è riuscita a far fronte alla domanda della clientela senza perdere volumi di vendita e marginalità̀.”

Modello di Business

GEL, PMI innovativa, è il secondo operatore in Italia nel settore del trattamento delle acque. La società marchigiana progetta, produce e vende attrezzature, componenti e prodotti chimici destinati al mercato domestico-residenziale e industriale a oltre 1.500 clienti, in Italia e all’estero, in particolare Francia, Spagna, Regno Unito, Belgio ed Est Europa.

GEL, il cui centro produttivo è situato a Castelfidardo (An), offre anche un servizio post-vendita h 24, grazie a oltre 350 Centri di Assistenza Tecnica (CAT).

La società opera attraverso due divisioni:

- Domestica, che offre un’ampia gamma di applicazioni e prodotti dedicati al trattamento delle acque per uso domestico nonché alla manutenzione dei relativi impianti residenziali;

- Industriale, per l’offerta di applicazioni e strumentazioni destinate ai settori industriale, municipale, alberghiero, medicale e navale, principalmente con produzioni su commessa.

Ultimi Avvenimenti

A fine settembre 2022 il fatturato, non sottoposto a revisione, risulta pari a 13,02 milioni, in calo dell’8% rispetto allo stesso periodo dell’anno precedente (14,1 milioni). Il decremento è ascrivibile esclusivamente alla divisione industriale, che si attesta a 1,8 milioni rispetto a 2,8 milioni al 30 settembre 2021. Sostanzialmente invariate le vendite della divisione domestica, pari a 11,25 milioni, rispetto a 11,3 milioni al 30 settembre 2021.

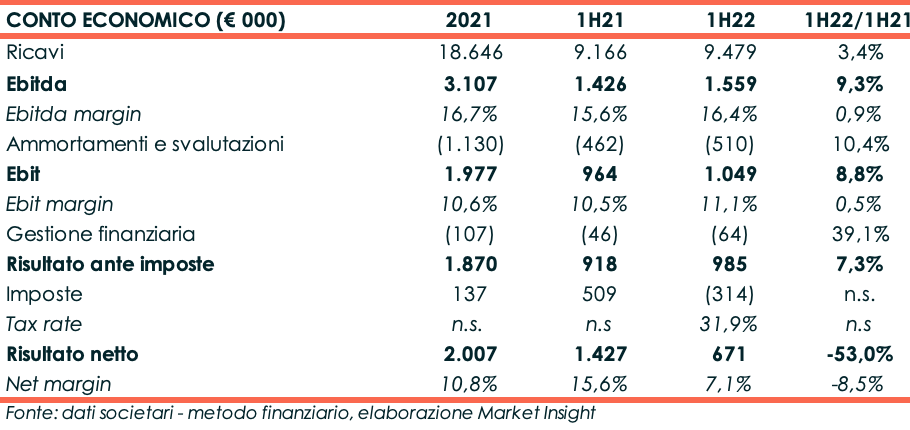

Conto Economico

Il primo semestre 2022 si chiude con ricavi pari a 9,5 milioni pressoché in linea (+3,4%) rispetto al dato di fine giugno 2021.

L’Ebitda cifra 1,6 milioni (+9,3% a/a) e il relativo margine segna un miglioramento dal 15,6% al 16,4%, grazie a una buona gestione dei costi operativi e alla resilienza del business a fattori esogeni, quali la pandemia e il conflitto Russia Ucraina.

Dopo ammortamenti in crescita dal 10,4% 510 mila euro, l’Ebit sale a 1 milione (+8,8% a/a) e l’Ebit margin guadagna 0,5 punti percentuali assestandosi all’11,1%.

L’utile netto risulta quasi dimezzato a 0,7 milioni verso 1,4 milioni del semestre a confronto, soprattutto in relazione a imposte e tasse per 314 mila euro, positive per 509 mila euro al 30 giugno 2021 per la ripresa di imposte anticipate per circa 700 mila euro.

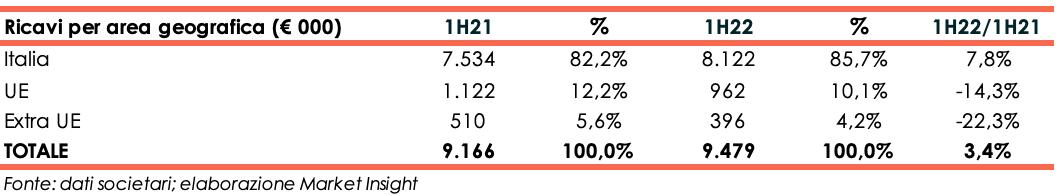

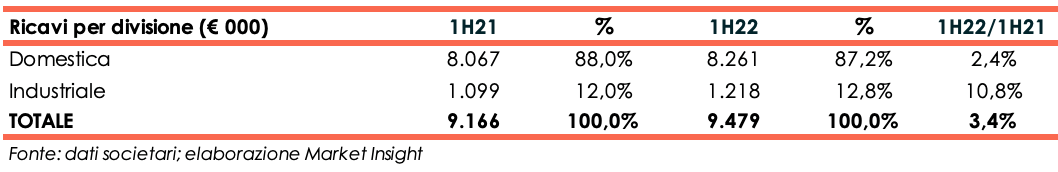

Breakdown Ricavi

La ripartizione dei ricavi per area geografica evidenzia una tenuta dei ricavi domestici, in crescita del 7,8% e pari all’ 85,7% del totale e un calo dell’attività all’estero, sia in Europa (-14,3%) sia in paesi extraeuropei (-22,3%).

Il mercato di riferimento principale della società̀ rimane quello italiano; all’estero Gel è attiva principalmente in Francia, Germania, Russia, Spagna e Cina.

La ripartizione dei ricavi per divisione mostra un aumento del 10,8% dei ricavi della divisione Industriale. Pressoché stabili (+2,4% a/a) le vendite della divisione Domestica, attività core che contribuisce per l’87,2% al giro d’affari complessivo.

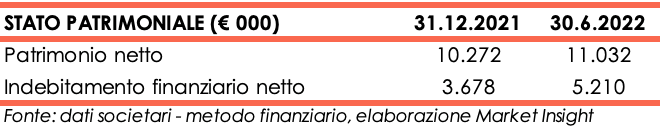

Stato Patrimoniale

Stato Patrimoniale

Grazie all’utile del periodo il patrimonio netto sale da 10,2 milioni di fine dicembre 2021 a 11 milioni.

L’indebitamento finanziario netto aumenta a 5,2 milioni da 3,7 milioni del 31 dicembre 2021, prevalentemente a causa di maggiori fabbisogni di circolante. Nel periodo si è infatti registrato un incremento del valore del magazzino, dovuto in parte all’aumento dei prezzi delle materie prime e in parte alla necessità di aumentare le scorte per far fronte ai continui problemi di approvvigionamento.

Ratio

La società presenta una struttura patrimoniale equilibrata, con un quoziente PFN/Ebitda pari a 1,67x vs 1,18x di fine dicembre 2021 e un rapporto PFN/Patrimonio netto inferiore all’unità (0,47x vs 0,36x al 31 dicembre 2021).

Il Roe passa dal 19,5% al 12,2% a causa del risultato del periodo che, annualizzato, è inferiore a quello realizzato nell’esercizio 2021.

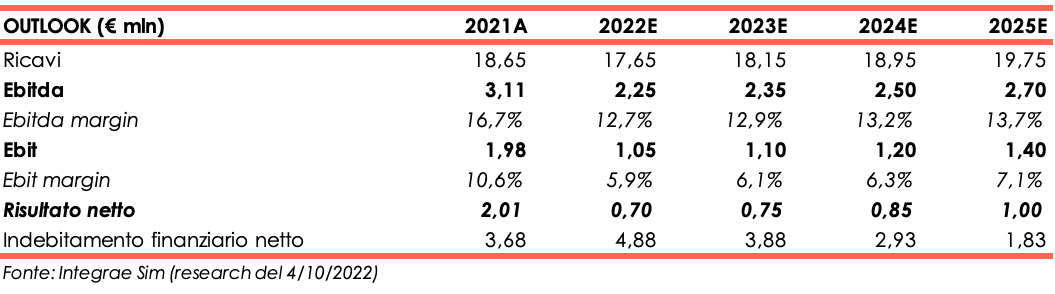

Outlook

I vertici della società, soddisfatti dei risultati ottenuti nel primo semestre del 2022, nonostante il contesto di mercato non favorevole, confidano nella correttezza della strategia aziendale e guardano fiduciosi al futuro, sebbene con prudenza vista la forte instabilità̀ del contesto geo politico.

Integrae Sim, Euronext Growth Advisor, nello studio del 4 ottobre, alla luce dei risultati del primo semestre 2022 modifica le proprie stime sia per l’anno in corso che per gli anni successivi.

A fine dicembre 2022 gli analisti ipotizzano ricavi pari a 17,7 milioni vs i 18,6 milioni a fine dicembre 2021 e un Ebitda margin del 12,7% vs il 16,7% del 2021, inferiore di 1,7 punti percentuali rispetto al dato precedentemente stimato. L’anno dovrebbe chiudersi con un utile netto di 0,7 milioni (0,9 milioni la stima precedente).

Per gli anni successivi i ricavi dovrebbero gradualmente crescere fino a 19,8 milioni al 31 dicembre 2025, mentre l’Ebitda, anche se in lieve miglioramento, a fine periodo previsionale è atteso a 2,7 milioni, con il relativo margine al 13,7%, in calo di 3 punti percentuali rispetto al 31 dicembre 2021.

Gli esperti ipotizzano che nel periodo 2022-2025, la società intraprenda investimenti per complessivi 5,1 milioni e che, a fine periodo previsionale, l’indebitamento finanziario diminuisca a 1,8 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a GEL