Spindox chiude il primo semestre 2022 con un valore della produzione in crescita del 13,8% a 38,8 milioni, mentre l’utile netto è penalizzato dal posticipo di una commessa su cui la società aveva già investito ed é più che dimezzato a 0,6 milioni. Positivi i preliminari per l’intero 2022, che vedono un valore della produzione a 82,3 milioni, (+19% a/a), mentre la recente acquisizione di Deep Consulting permette entrare nel mercato dei servizi ICT per la digitalizzazione della space economy, ambito con grandi opportunità di sviluppo nei prossimi anni.

Modello di Business

Spindox opera nel mercato dei servizi e dei prodotti ICT (Information & Communication Technology) sostenendo l’innovazione del business dei propri clienti e affiancandoli per ridisegnare le loro strategie nello scenario competitivo digitale, progettare nuovi prodotti, nuovi servizi e nuove esperienze e migliorarne l’efficienza e le performance operative.

La società opera in cinque ambiti:

- Consulenza: IT governance, business analysis, design (strategy, service, product, experience);

- Servizi ICT: system integration, sviluppo software, manutenzione applicativa, supporto alle operations, help desk / service desk, ingegneria di rete, gestione di infrastrutture hardware e software, qualità del software;

- Cyber Security: servizi e soluzioni di nuova generazione per la sicurezza, la threat intelligence e la gestione dei rischi ICT;

- Tecnologia AI: Ublique©, piattaforma di continuous intelligence a supporto dei processi decisionali complessi;

- Ricerca: progetti di prototipizzazione/industrializzazione, discovery di nuovi prodotti e innovazione estrema, principalmente negli ambiti dell’intelligenza artificiale (computer vision, natural language processing, ottimizzazione, predizione e simulazione), dell’Internet of Things (IoT) e della modellazione 3D.

Ultimi Avvenimenti

A febbraio, il Cda ha presentato i principali dati economico-finanziari consolidati relativi all’intero esercizio 2022, non assoggettati a revisione contabile, che mostrano un valore della produzione pari a 82,3 milioni, in crescita del 19,0% rispetto al 2021. La performance è dovuta soprattutto all’incremento dei volumi registrato nei settori Energy & Public, Manufacturing & Retail, Banking & Insurance, Mobility, Travel & Logistics e Pharma, area quest’ultima in cui Spindox opera dopo l’acquisizione di Plan Net e Plan Soft, nel dicembre 2021, consolidate dal 1° gennaio 2022 e fuse per incorporazione nella capogruppo Spindox nel terzo trimestre 2022.

L’Ebitda si attesta a 6,3 milioni, in crescita del 6,8% rispetto al 31 dicembre 2021 e l’Ebitda margin si colloca al 7,7% (8,6% nel 2021).

La posizione finanziaria netta risulta negativa per 3,9 milioni rispetto a cassa netta per 1,2 milioni a fine anno 2021. La variazione è principalmente dovuta consolidamento dal 1° gennaio 2022 della posizione finanziaria netta positiva di Plan Soft e Plan Net pari a 4,2 milioni e ad acquisizioni e investimenti in beni materiali per circa 11,7 milioni.

A fine gennaio la società è stata ingaggiata quale partner e coordinatore del progetto Praesiidium volto a contrastare il rischio di malattie croniche ricorrendo a strumenti di AI. Il consorzio per la realizzazione del progetto, finanziato dalla Commissione Europea per 5,8 milioni, avrà la durata 36 mesi e sarà composto da 11 partner, provenienti da Italia, Austria, Belgio, Lettonia, Svezia e Svizzera. Spindox sarà chiamata anche alla gestione dell’infrastruttura web, al data management, allo sviluppo di software e app e all’integrazione dei dati del microbiota.

Sempre a gennaio, Spindox ha sottoscritto un accordo di collaborazione con WizKey, fornitore di soluzioni blockchain per il mercato finanziario e proprietaria della piattaforma di market–as–a–service per asset immateriali e fisici Define. La partnership mira ad integrare le rispettive competenze per offrire al mercato sistemi innovativi di gestione delle transazioni finanziarie e – in modo particolare, ma non esclusivo – delle operazioni di cessione di crediti, cartolarizzazione e factoring.

A dicembre, la società ha iniziato i lavori del progetto Comanage, anch’esso finanziato dalla Comunità Europea con uno stanziamento di 1,6 milioni, con l’obiettivo di garantire una gestione sostenibile e partecipata delle comunità energetiche (European energy communities). Spindox Labs figura tra i partner nel ruolo di abilitatore tecnologico, portando con sé expertise informatica e in ingegneria software necessaria allo sviluppo del progetto in tutte le sue fasi. La durata del progetto sarà di tre anni.

A ottobre, Spindox ha acquistato il 100% di Deep Consulting ad un prezzo di 5,6 milioni, a cui si aggiunge il valore della posizione finanziaria netta al 31 dicembre 2021, per un totale di circa 5,9 milioni. Deep impiega 122 dipendenti ed è una realtà specializzata nella progettazione e nell’implementazione end-to-end di soluzioni ICT, in modo specifico con riferimento ai mercati delle telecomunicazioni, dell’energia, delle utility multiservizi, dell’industria aerospaziale e della difesa. L’acquisizione di Deep consente a Spindox di proseguire il percorso di crescita dimensionale e di entrare nel mercato dei servizi ICT per la digitalizzazione della space economy. Inoltre, la società rafforza le sue capacità sulle tecnologie di telefonia mobile 5G. Nel 2021 Deep ha realizzato un valore della produzione di 10 milioni, un Ebitda di 0,9 milioni e un utile netto di 0,6 milioni, con una posizione finanziaria netta positiva pari a 0,3 milioni.

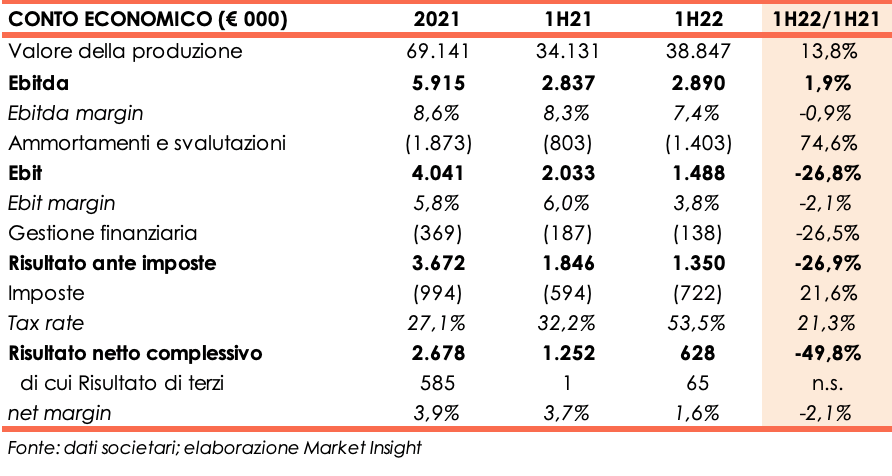

Conto Economico

Al 30 giugno 2022 il valore della produzione ammonta a 38,8 milioni, in crescita del 13,8% rispetto al primo semestre 2021, grazie all’incremento dei volumi registrato nei settori Automotive, Banking & Insurance e Pharma. Il contributo delle società acquisite di recente e consolidate nel semestre è stato di circa 4 milioni, di cui 3,7 milioni realizzati da Plan Soft e Plan Net.

L’Ebitda, pari a 2,9 milioni, è sostanzialmente in linea con il semestre a confronto (+1,9% a/a) e l’Ebitda margin perde quasi un punto percentuale attestandosi al 7,4% verso l’8,3% a fine giugno 2021. Il calo di marginalità è principalmente dovuto al posticipo, da parte di alcuni istituti di credito, di importanti progetti per i quali il gruppo si era già strutturato.

L’Ebit si attesta a 1,5 milioni (-26,5% a/a), dopo ammortamenti aumentati da 0,8 milioni a 1,4 milioni e l’Ebit margin si contrae dal 6% al 3,8%. L’incremento degli ammortamenti è dovuto per 0,5 milioni a differenze positive di consolidamento riferite alle società acquisite nel semestre.

Il semestre chiude con un utile in calo del 49,8% a 0,6 milioni, dopo imposte più onerose rispetto al semestre a confronto (tax rate dal 32,2% al 53,5%).

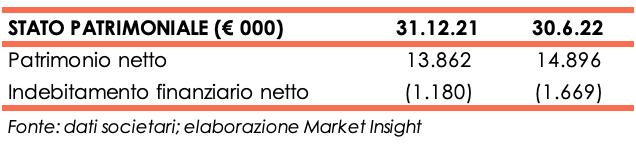

Stato Patrimoniale

Il patrimonio netto da 13,8 milioni a fine dicembre 2021 sale a 14,8 milioni, grazie all’utile del periodo e all’incremento di riserve di consolidamento.

La posizione finanziaria netta, di segno positivo, aumenta da 1,2 milioni a 1,7 milioni. Il flusso positivo della gestione operativa di circa 2 milioni e l’apporto di cassa per 4,2 milioni da parte di Plan Net e Plan Soft, consolidate da 1° gennaio 2022, hanno permesso di assorbire il fabbisogno di circolante (2,5 milioni) e investimenti per circa 3,2 milioni.

Ratio

La presenza di una posizione finanziaria netta positiva rende privo di significato il commento degli indici di solvibilità del debito e patrimonializzazione.

Per quanto riguarda il ritorno per gli azionisti, l’utile netto annualizzato, in diminuzione rispetto al risultato del 31 dicembre 2021, causa una contrazione del ROE dal 19,3% all’8,4%.

Outlook

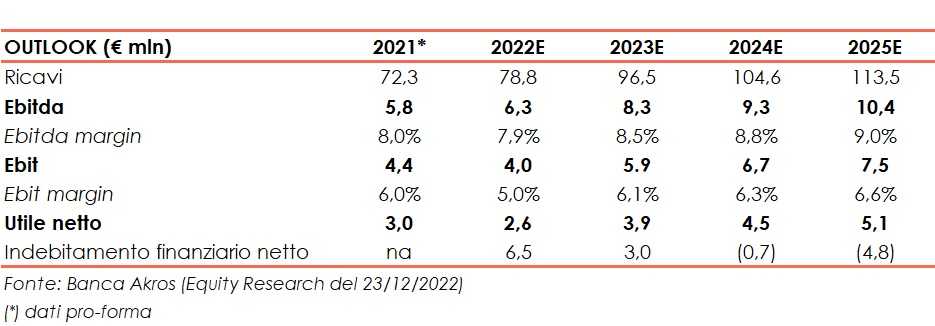

Banca Akros, nello studio del 23 dicembre, rivede le proprie stime alla luce della recente acquisizione e consolidamento di Deep Consulting e di uno scenario di mercato più favorevole rispetto al recente passato.

In particolare, gli analisti prevedono per fine 2022 un valore della produzione pari a 78,8 milioni superiore del 2% rispetto a quanto precedentemente stimato. L’Ebitda margin, a parere degli esperti, sarà invece lievemente inferiore e pari al 7,9% rispetto all’8,2% indicato in precedenza per via del posticipo di alcuni progetti su cui la società ha già investito. L’indebitamento finanziario netto ammonterà a 6,5 milioni, dopo l’esborso di 5,6 milioni per l’acquisizione di Deep Consulting.

Gli anni successivi vedranno il pieno contributo della neo acquisita e un graduale aumento del business di Spinox, con il valore della produzione a fine periodo previsionale che dovrebbe attestarsi a 113,5 milioni, mentre l’Ebitda è stimato pari a 10,4 milioni, con il relativo margine al 9% verso l’8% a fine anno 2021.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Spindox