Giglio.com chiude l’esercizio 2022 con ricavi in crescita del 34,8% a 51,1 milioni e un Ebitda negativo per 1,1 milioni, in miglioramento rispetto al 2021 (- 1,8 milioni) grazie al buon andamento del secondo semestre. Giuseppe Giglio, Presidente e AD, dichiara: ” Per la nostra industry il contesto 2022 è stato ancor più̀ sfidante del già̀ critico 2020 ma noi siamo riusciti a conseguire una importante crescita dei ricavi, con ritorno alla profittabilità̀ nel secondo semestre e questo inizio di 2023 mostra segnali incoraggianti, anche se le turbolenze che stanno investendo le aziende ad alta intensità̀ tecnologica come la nostra richiedono prudenza.”

Modello di business

Giglio.com opera nel settore della vendita online per la moda di lusso multimarca su scala globale, servendo i propri clienti in oltre 150 paesi e ospitando alcuni tra i più̀ prestigiosi brand fashion e luxury per donna, uomo e bambino. L’attività nasce nel 1965 a opera della famiglia Giglio, titolare di boutique di alta moda a Palermo, e nel 1996 lancia il primo fashion store online, ponendosi tra i pionieri del settore in Italia.

Nel tempo Giglio.com è divenuta una “community” di boutique indipendenti che condividono gli stessi valori, dedicandosi costantemente alla ricerca della bellezza e dell’innovazione e proponendo collezioni degli stilisti più̀ creativi e iconici.

Nell’operare come marketplace, tramite una piattaforma proprietaria sviluppata internamente con soluzioni innovative, la società non mette direttamente in comunicazione i propri fornitori, sia che si tratti di produttori (brand) sia che si tratti di rivenditori (boutique), con i clienti, in quanto sia i fornitori che i clienti interagiscono esclusivamente con Giglio.com. Quest’ultima cura anche i servizi pre e post vendita e detiene il pieno controllo della base clienti (a fine dicembre 2022 circa 125.000) e dei dati ad essi relativi, che non sono condivisi con le boutique, un modello di business che fornisce un’esperienza di acquisto omogenea ai clienti.

Ultimi avvenimenti

A gennaio, la società, ha chiuso la sede logistica di Palermo in via Sammuzzo e aperto un nuovo centro operativo e logistico più̀ capiente, sempre a Palermo in via San Lorenzo, occupando la metà dei 7.000 mq disponibili nella nuova struttura. Il centro, in cui ha sede la logistica dedicata all’evasione degli ordini, a partire dal secondo semestre del 2023 ospiterà̀ anche tutta la produzione digitale del catalogo, ossia la fotografia di quest’ultimo.

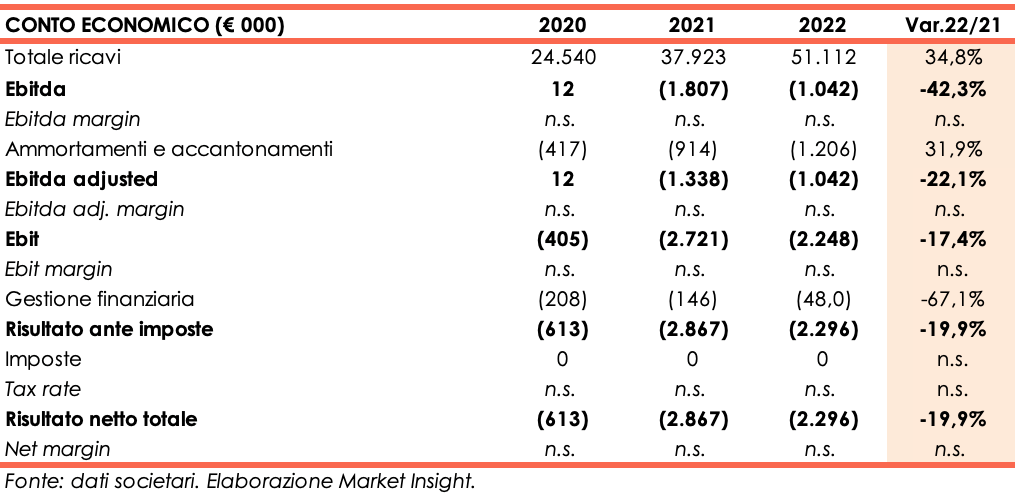

Conto Economico

Nel 2022 ha realizzato ricavi per 51,1 milioni, in crescita del 34,8% rispetto all’esercizio 2021. Una dinamica che è stata ottenuta grazie all’ampliamento del numero di boutique e dei brand partner. Il valore online della collezione Autunno-Inverno 2022 è pressoché́ raddoppiato rispetto alla precedente collezione Autunno-inverno 2021 e l’offerta di brand, seppur selezionati, è salita ad oltre 750 marche.

In crescita l’attività con controparti estere, pari a quasi il 70% del Global Merchandise Value (valore delle vendite al lordo dei resi); nel 2019, prima della pandemia, l’incidenza della voce sul GMV era stata 55%. La società ha investito in piani di sviluppo dedicati all’Asia dove nel corso del 2022 ha tradotto in lingua giapponese e coreana il sito di e-commerce, registrando in Corea del Sud una forte crescita (+66%). Vivace anche l’attività con Taiwan (+79%), MENA (+73%), Nord America (+41%) e Francia (+83%).

L’Ebitda rimane negativo per 1 milione, pur ridimensionandosi rispetto alla perdita di 1,8 milioni del 2021. I vertici sottolineano che nel secondo semestre dell’anno la società ha registrato un risultato positivo e che lo sviluppo dei mercati internazionali e la razionalizzazione delle politiche di pricing e sconto hanno permesso di contenere il deficit dell’intero esercizio. Anche l’incidenza sui ricavi dei costi di trasporto, handling e packaging è scesa di 0,9 punti percentuali rispetto al 2021.

L’Ebit risente di maggiori ammortamenti (+31,9% a/a) e risulta negativo per 2,2 milioni verso i -2,7 milioni dell’esercizio a confronto.

Dopo oneri finanziari contenuti, e pari a 48 mila euro (149 mila euro al 31 dicembre 2021), l’esercizio chiude con una perdita netta di 2,3 milioni (-19,9% a/a).

Stato Patrimoniale

Il patrimonio netto, salito a 13,4 milioni nell’esercizio 2021 grazie ai proventi dalla quotazione in Borsa, risente della perdita d’esercizio e si attesta a 11,1 milioni.

Anche la liquidità netta subisce un calo da 12 milioni a 7,7 milioni, a causa di fabbisogni di cassa della gestione operativa per circa 3,1 milioni, generati essenzialmente dalla perdita registrata nell’anno e da una contrazione dei tempi di pagamento dei fornitori. Nell’esercizio la società ha anche sostenuto investimenti in immobilizzazioni materiali e immateriali per circa 1,2 milioni.

Ratio

Posizione finanziaria positiva e perdite d’esercizio rendono privo di significato il commento dei principali indicatori di bilancio.

Outlook

I vertici comunicano che, coerentemente con il piano industriale, la società̀ intende acquisire nuove quote di mercato, nonostante l’incertezza del quadro macroeconomico. A tal fine punterà ad un ulteriore sviluppo del canale internazionale, proporrà un catalogo sempre più ampio (grazie a nuovi brand e categorie di prodotto garantiti dall’evoluzione del community store) e investirà in nuova tecnologia, a supporto di marketing e operations.

Il management inoltre intende attuare una strategia di prezzo volta ad accrescere la marginalità, far leva su maggiori volumi in modo da ridurre l’incidenza dei costi di trasporto sul totale dei ricavi e attuare una politica di contenimento dei costi per personale e consulenze.

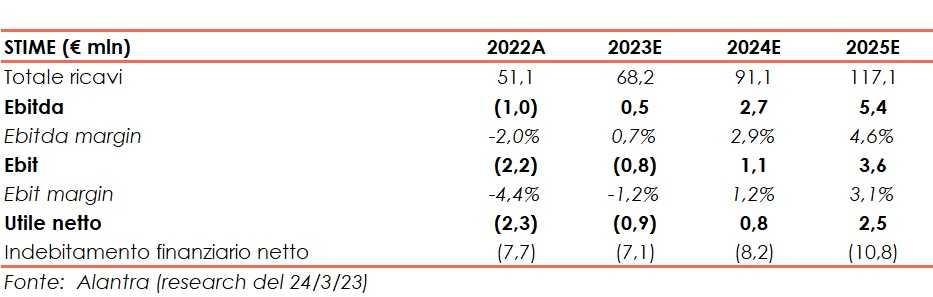

Alantra, nello studio del 24 marzo, considerando l’incerto contesto macroeconomico, per il 2023 e il 2024 rivede al ribasso i ricavi totali rispettivamente del 7% e 9% mentre conferma le proprie ipotesi in merito alla marginalità del business.

Per il 2023 gli analisti prevedono un fatturato pari a 68,2 milioni verso i 51,1 milioni dell’esercizio 2022 e un Ebitda positivo per 0,5 milioni. Il risultato netto sarà ancora negativo (-0,9 milioni), per cambiare poi segno nel 2024, anno in cui sono previsti ricavi per 91,1 milioni, un Ebitda pari a 2,7 milioni e un utile netto di 0,8 milioni.

In base alle stime, nel 2025 la società conseguirà ricavi per 117,1 milioni, un Ebitda pari a 5,4 milioni e un utile netto di 2,5 milioni.

La liquidità netta, attesa in calo a 7,1 milioni nel 2023 da 7,7 milioni a fine anno 2022, andrà via via aumentando fino a 10,8 milioni a fine periodo previsionale.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Giglio.com