L’acquisto di RCS ETM Sicurezza e la crescita organica del 22% permettono a CY4Gate di triplicare il valore della produzione a 56,6 milioni, mentre i componenti straordinari portano l’Ebit da 4,6 a 0,1 milioni. L’aumento di capitale, sottoscritto a marzo 2022 per complessivi 90 milioni, pone le basi per una solida crescita organica e per vie esterne, con l’inserimento a gennaio nel gruppo di Diateam, acquisita al 55%. Emanuele Galtieri, CEO & General Manager, dichiara: “Siamo consapevoli di poter contare su quel mix di competenze, expertise e tecnologie che costituiscono il punto di forza per ben orientarsi in scenari macro economici e geopolitici che continueranno ad essere caratterizzati da estrema volatilità̀ e complessità̀.”

Modello di business

CY4Gate è attiva nella progettazione, sviluppo e produzione di tecnologie, prodotti, sistemi e servizi al fine di soddisfare le esigenze di “cyber intelligence, cyber security e cyber electronic warfare” delle Forze Armate, Forze di Polizia, Agenzie di Intelligence e Aziende strategiche italiane ed estere. Progetto industriale italiano unico nel suo genere, CY4Gate opera nel mercato cyber a 360°, soddisfacendo sia esigenze di raccolta e analisi di informazioni sia di sicurezza.

Le attività del gruppo sono distinte nelle seguenti macro aree:

Cyber Intelligence – realizzazione di programmi di intelligence destinati alla raccolta e analisi delle informazioni presenti online o veicolate attraverso la rete internet e raccolta di informazioni prodotte attraverso utilizzo di dispositivi elettronici e digitali;

Cyber Security – realizzazione di prodotti e servizi di cyber security volti a proteggere i sistemi informativi dei propri clienti e analizzare, catalogare e contrastare le minacce.

Ultimi avvenimenti

Il 18 aprile CY4Gate ha depositato presso la Consob la domanda di approvazione del Prospetto Informativo relativa all’ammissione alle negoziazioni delle azioni ordinarie sul segmento STAR. Contestualmente, la società ha presentato a Borsa Italiana domanda di ammissione a quotazione delle azioni sull’EXM e la richiesta della qualifica STAR, nonché la richiesta di revoca delle proprie azioni dalle negoziazioni su EGM.

A marzo CY4Gate si è aggiudicata tre importanti contratti con clienti istituzionali in Italia e all’estero per un valore complessivo di circa 5,7 milioni.

A febbraio la società ha siglato un importante contratto estero del valore di 9 milioni per la fornitura dei sistemi di Decision Intelligence a clienti istituzionali.

Sempre a febbraio, CY4Gate si è aggiudicata contratti per la fornitura del proprio modern SIEM RTA e per la sua verticalizzazione e integrazione a protezione tanto di enti governativi che di aziende per un valore complessivo di circa 1,3 milioni.

A fine gennaio è stata finalizzata l’acquisizione del 55,33% di Diateam, per un corrispettivo pari a 5,5 milioni, inclusivo di eventuale earn out. L’importante expertise e le tecnologie che Diateam ha sviluppato nel corso di 20 anni permetteranno alle due realtà di fruire di rilevanti sinergie tecniche complementari che si tradurranno nella capacità di migliorare le funzionalità dei rispettivi prodotti per offrire accresciute capacità di cyber protection, in linea con i più sfidanti scenari di minaccia con cui istituzioni e aziende si devono confrontare.

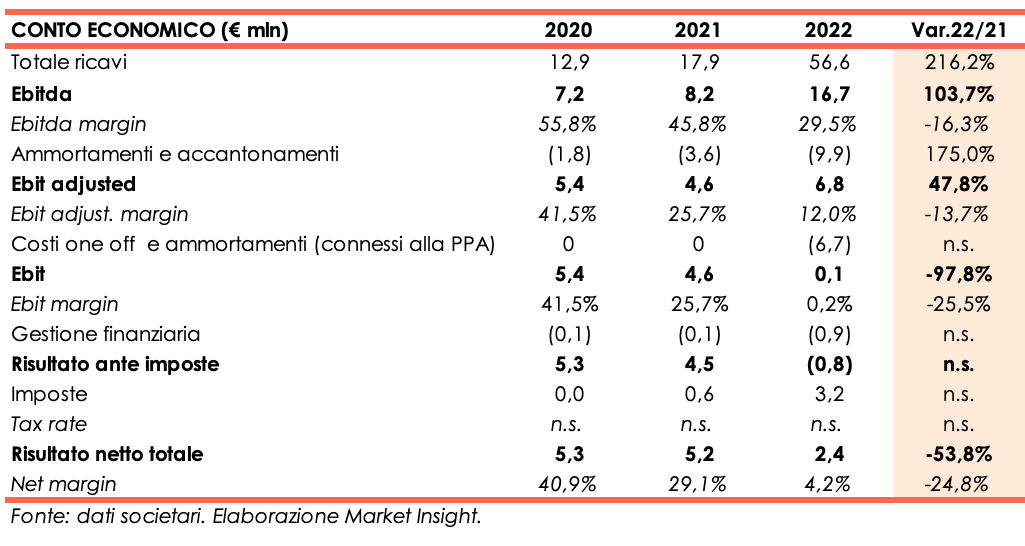

Conto economico

Nel 2022 il valore della produzione balza a 56,6 milioni, con un incremento del 216% rispetto al 2021. La performance è dovuta al consolidamento del gruppo RCS ETM Sicurezza, acquisito a fine marzo 2022, e ad una crescita organica (+22%) del business. In corso d’anno sono stati infatti siglati importanti contratti dalla capogruppo Cy4Gate, con un considerevole picco nell’ultimo trimestre dell’anno, sia con clienti corporate sia con clienti governativi.

Nel corso dell’esercizio il gruppo ha proseguito la propria strategia di internazionalizzazione, conseguendo il 47% dei ricavi all’estero.

L’Ebitda, pari a 16,7 milioni (8,2 milioni al 31 dicembre 2021), se rapportato al totale ricavi (Ebitda margin 29,5%), perde 16,3 punti percentuali per via della maggiore incidenza del costo del personale dovuta all’ingresso delle risorse acquisite con l’operazione RCS ETM Sicurezza. Nel corso dell’esercizio è stata inoltre potenziata la struttura, in particolare nel settore ingegneria, per far fronte alle esigenze dei progetti di R&D e delle delivery contrattuali.

L’Ebit subisce un calo a 0,1 milioni da 4,1 milioni dell’esercizio a confronto per via di nuovi ammortamenti per 3,1 milioni dovuti prevalentemente alla Purchase Price Allocation (PPA) sull’avviamento generato da Aurora (holding di RCS ETM Sicurezza, incorporata da quest’ultima a novembre 2022), che ha comportato l’allocazione di circa 12 milioni ai Software proprietari. Questa attività̀, rilevata in conformità̀ a quanto richiesto dal IFRS3, sarà̀ ammortizzata in 3 anni.

La contrazione dell’Ebit è stata anche causata da costi straordinari per circa 3,6 milioni legati all’acquisizione di RCS ETM Sicurezza e all’aumento di capitale finalizzato nel corso dell’esercizio.

Escludendo le voci di natura straordinaria di cui sopra, l’Ebitda adjusted ammonterebbe a 6,8 milioni, in crescita del 48% rispetto al 31 dicembre 2021.

Dopo oneri finanziari aumentati da 0,1 milioni a 0,9 milioni e benefici fiscali per 3,2 milioni (0,6 milioni a fine dicembre 2021), l’esercizio si chiude con un utile netto di 2,4 milioni rispetto ai 5,2 milioni del 2021.

Stato patrimoniale

Grazie all’aumento di capitale di 90 milioni sottoscritto a marzo e all’utile dell’esercizio, il patrimonio netto sale a 122,5 milioni da 30,3 milioni di fine dicembre 2021.

La posizione finanziaria netta cambia di segno diventa positiva per 3 milioni, rispetto all’indebitamento finanziario netto di 1,8 milioni a fine anno 2021. Una più efficace gestione operativa e il residuo dell’aumento di capitale effettuato a supporto del deal RCS ETM Sicurezza hanno contribuito al risultato. Le passività̀ finanziarie sono prevalentemente composte dal financing per l’acquisizione del gruppo RCS per (12,5 milioni) e da contratti di leasing (3,3 milioni).

Ratio

In presenza di una posizione finanziaria netta positiva, I’analisi degli indicatori di capitalizzazione e capacità di rimborso del debito perde di significato.

Deludente il ritorno per gli azionisti che scende al 2% dal 17,2% di fine dicembre 2021, a causa del significativo ampliamento della base patrimoniale e della diminuzione dell’utile d’esercizio.

I mercati della Cyberintelligence e Cybersecurity appaiono in forte crescita anche grazie alla prosecuzione delle iniziative collegate al PNRR. La normativa europea prevede, inoltre, la necessità di implementare idonee misure tecnologiche in grado di garantire la resilienza dei sistemi e dei processi informatici, in particolare in quei settori dove la cybersecurity rappresenta una misura imprescindibile per la “business & operational continuity”.

Alla luce delle favorevoli prospettive di mercato, i vertici della società, per i prossimi anni, si aspettano un aumento a doppia cifra dei ricavi e un progressivo miglioramento della marginalità̀, performance che dovrà essere supportata dal conseguimento, nel breve/medio termine, dei seguenti obiettivi:

- adottare un modello commerciale distintivo con go-to-market focalizzato per categoria di cliente;

- realizzare “a scala” prodotti e soluzioni Cyber personalizzabili e rispondenti ai più̀ sfidanti standard europei;

- rafforzare il brand del Gruppo a supporto della “change story” post-integrazione con le nuove realtà̀ appartenenti al Gruppo;

- perseguire ulteriori specifiche iniziative di M&A nella nicchia su cui già si sta lavorando per l’individuazione e analisi di potenziali target e estendere il modello virtuoso di partnership già̀ esistente per accelerare sulla crescita attesa e attuarne, nel contempo, un efficace de-risking;

- intensificare gli investimenti sulle Risorse Umane, asset chiave del Gruppo.

Inoltre, sulla base della solida collaborazione dell’azionista Elettronica, CY4Gate continuerà ad investire tecnologie “disruptive” per il mercato della Cyber Electronic Warfare, che nel contesto del settore “Aerospace & Defence” è caratterizzato da importanti sfide e sostenuto da altrettanto rilevanti investimenti globali.

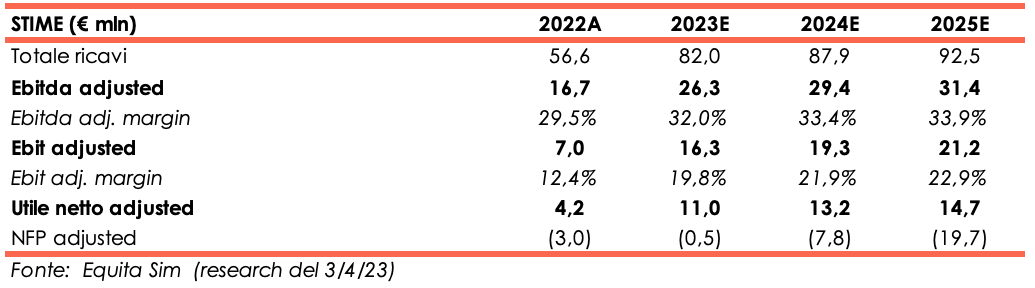

Equita Sim, Euronext Growth Advisor, nello studio del 3 aprile, rivede le proprie stime contemplando l’acquisizione del 55% di Diateam.

Per il 2023 gli esperti si attendono ricavi totali pari a 82 milioni e un Ebitda adjusted (non considerando l’ammortamento del PPA relativo all’operazione Aurora) pari a 26,3 milioni, con relativa marginalità al 32%.

Per gli anni successivi i ricavi dovrebbero gradualmente aumentare per assestarsi a 92,5 milioni a fine 2025 e anche la redditività operativa è attesa in miglioramento. L’Ebitda adjusted di fine periodo previsionale è stimato a 31,4 milioni e l’Ebitda adjusted margin al 33,9% rispetto al 29,5% dell’esercizio 2022.

La liquidità netta, in diminuzione a 0,5 milioni nel 2023 dopo l’esborso di 5,5 milioni relativo all’acquisizione di Diateam, andrà a ricostituirsi, raggiungendo 19,7 milioni a fine periodo previsionale.

Nell’arco del periodo sono previsti investimenti in immobilizzazioni fisse per complessivi 36,3 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Cy4Gate