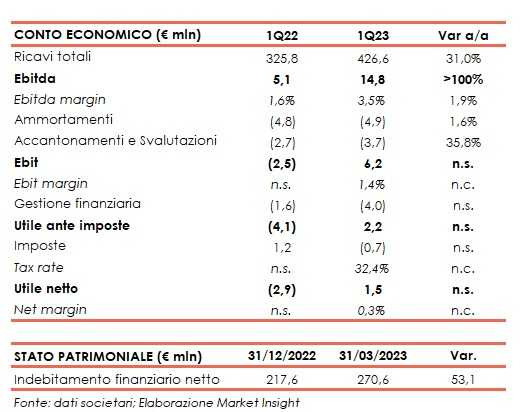

MARR ha archiviato i primi tre mesi del 2023 con un fatturato totale consolidato pari a 426,6 milioni, in progresso del 31% rispetto ai 325,8 milioni del periodo di confronto 2022, dato quest’ultimo che nella prima parte del trimestre aveva ancora risentito dell’andamento covid.

Il fatturato del primo trimestre 2023 risulta inoltre superiore del 27,9% rispetto al corrispondente periodo 2019 (ante pandemia) quando i ricavi totali erano stati pari a 333,4 milioni.

L’andamento dei ricavi del primo trimestre 2023 ha tuttavia risentito delle dinamiche inflative tutt’ora in atto nel settore del foodservice e che si sono manifestate in modo più accentuato a partire dal secondo trimestre 2022.

Da rilevare che i ricavi totali consolidati degli ultimi 12 mesi nel periodo 1 aprile 2022 – 31 marzo 2023 e quindi in assenza di impatti da pandemia hanno superato la soglia dei 2 miliardi attestandosi a 2.031,3 milioni.

Dalla ripartizione per segmento di attività sul primo trimestre 2023 emerge che le vendite ai clienti della Ristorazione (Street Market e National Account) sono state pari a 373 milioni (+39,1%), dinamica che ha beneficiato per circa 2,4 milioni del contributo di Frigor Carni, consolidata dal 1° aprile 2022 e che rappresenta un’ulteriore sovra-performance rispetto al +9,7% del Mercato di riferimento.

La categoria “Wholesale”, per la quasi totalità di prodotto ittico congelato a grossisti, ha contribuito per 47 milioni (53,6 milioni nel 1Q22), andamento che ha risentito della temporanea indisponibilità di prodotto ittico di cattura che ha caratterizzato la seconda parte dell’esercizio 2022 e i primi mesi del 2023.

In forte miglioramento la gestione operativa con l’EBITDA balzato a 14,8 milioni dai 5,1 milioni del 1Q22. Nel primo trimestre 2019 il dato era stato pari a 17,3 milioni.

L’EBIT si è attestato a 6,2 milioni a fronte del precedente -2,5 milioni (10,7 milioni nel 1Q19).

Il periodo si è chiuso con un utile netto che, scontati maggiori oneri finanziari netti per effetto dell’aumento del costo del denaro a partire dalla seconda metà del 2022, è stato pari a 1,5 milioni contro una precedente perdita di 2,9 milioni.

Sul fronte patrimoniale, l’indebitamento finanziario netto si esprime in 270,6 milioni rispetto ai 217,6 milioni al 31 dicembre 2022. Al netto degli effetti IFRS 16 il dato sarebbe stato pari a 192,3 milioni.

L’andamento delle vendite ai clienti della ristorazione di aprile, spiega la società, “è coerente con gli obiettivi di crescita per l’esercizio 2023 e conferma il progressivo recupero di marginalità già evidenziatosi anche nel corso del primo trimestre 2023. I risultati di aprile sono stati conseguiti in un contesto di consumi alimentari fuori casa che ha beneficiato anche del positivo andamento del turismo sia estero che domestico, in occasione delle festività pasquali e dei ‘ponti’ di fine mese”.

L’andamento delle vendite ai clienti della ristorazione di aprile, spiega la società, “è coerente con gli obiettivi di crescita per l’esercizio 2023 e conferma il progressivo recupero di marginalità già evidenziatosi anche nel corso del primo trimestre 2023. I risultati di aprile sono stati conseguiti in un contesto di consumi alimentari fuori casa che ha beneficiato anche del positivo andamento del turismo sia estero che domestico, in occasione delle festività pasquali e dei ‘ponti’ di fine mese”.

“Per quel che concerne le vendite dei prodotti ittici congelati ai clienti del Wholesale, alla luce delle recenti campagne di pesca è atteso che, dopo l’indisponibilità di prodotto ittico che ha caratterizzato la seconda parte del 2022 e questi primi mesi del 2023, vi sia un recupero nei prossimi mesi”.

“Per quanto attiene i mercati di approvvigionamento”, aggiunge MARR, “è atteso che i prezzi dei prodotti alimentari nei prossimi mesi possano entrare in una fase di stabilizzazione, con possibili fenomeni di trading down dei consumi fuori casa differenti per categoria di clientela; d’altro canto, il mercato premia la proposta di prodotti e servizi innovativi, in cui MARR continua a investire le proprie energie con iniziative mirate”.

“L’intera organizzazione è inoltre coinvolta su politiche volte al recupero di redditività operativa, lungo un percorso che, in termini di contesto di Mercato, gestione del primo margine e controllo dei costi, è previsto che, anche sulla base dell’andamento dei primi quattro mesi, consentirà il riapprossimarsi già nell’anno in corso ai livelli in valore assoluto di margine operativo lordo ante pandemia”.

Infine, la società conferma “la forte l’attenzione dell’organizzazione sul controllo dei livelli di assorbimento di capitale circolante al fine di attenuare il costo per il suo finanziamento”.