Il Piano Strategico “Beyond Omni-Journey” di Unieuro punta a consolidare la leadership della società, posizionandola come destinazione naturale per il consumatore per ogni sua esigenza in ambito tecnologico. Piano che, come ricorda Giancarlo Nicosanti Monterastelli, Amministratore Delegato di Unieuro, “si fonda sui due pilastri strategici dello sviluppo del ‘Trade Omnicanale’ e dell’espansione del ‘Beyond Trade, attraverso un ambizioso piano di trasformazione che prevede investimenti per oltre 200 milioni. Un percorso di crescita che “potrà ulteriormente accelerare grazie alle ulteriori opportunità di M&A e alle partnership che siamo pronti a cogliere”. Tutto ciò confermando nel contempo “il nostro impegno per uno sviluppo sostenibile e di una sempre maggiore integrazione dei fattori ESG nelle attività di business”.

- Giancarlo Nicosanti Monterastelli, AD di Unieuro, delinea le priorità strategiche

- “Sviluppare il Trade Omnicanale”

- “Espandere il Beyond Trade”

- “Pronti a valutare ulteriori opportunità di crescita con M&A e partnership”

- “Continua attenzione all’”innovazione responsabile”

- I conti dell’esercizio 2022/23

- Lo scenario di mercato nei prossimi mesi e nell’arco di Piano

- I target del Piano Strategico

Unieuro punta a consolidare, attraverso il Piano Strategico “Beyond Omni-Journey”, la propria leadership posizionandosi come destinazione naturale per il consumatore per ogni sua esigenza in ambito tecnologico, come ricorda l’AD Nicosanti Monterastelli.

Un Piano che prevede un’accelerazione nella redditività e nella generazione di cassa, con la previsione di un fatturato a 3,2-3,4 miliardi per il FY27/28 rispetto a circa 2,9 miliardi stimati per il FY23/24, registrando una crescita di circa due punti percentuali superiore al mercato nell’orizzonte di business plan.

La società si attende poi un EBIT Adjusted a 55-65 milioni nel FY27/28, in progresso a doppia cifra annuale rispetto ai 35-38 milioni previsti nel FY23/24.

Numeri solidi attesi anche sul fronte patrimoniale con una cassa netta, ante erogazione dei dividendi, stimata tra 250 e 270 milioni per fine FY27/28, rispetto ai 110-130 milioni attesi per il 28 febbraio 2024.

Obiettivi ambiziosi ma compatibili con un approccio strategico facente leva sui due pilastri dello sviluppo del ‘Trade Omnicanale’ e dell’espansione del ‘Beyond Trade”, oltre che sulle possibili ulteriori opportunità di sviluppo derivanti da M&A e partnership, confermando nel contempo l’impegno di Unieuro nella creazione di valore per tutti gli stakeholder.

Giancarlo Nicosanti Monterastelli, AD di Unieuro, delinea le priorità strategiche

“Sviluppare il Trade Omnicanale ed espandere il Beyond Trade”. Sono questi, afferma Giancarlo Nicosanti Monterastelli, Amministratore Delegato di Unieuro; i pilastri sui quali si fonda il Piano Strategico “Beyond Omni-Journey. Piano, approvato dal Consiglio di Amministrazione lo scorso 9 maggio, che intende consolidare la nostra leadership posizionandoci come destinazione naturale per il consumatore per ogni sua esigenza in ambito tecnologico”.

“A ciò si aggiungono le possibili ulteriori opportunità di sviluppo che potremo conseguire attraverso le operazioni di M&A e partnership che dovessero presentarsi e che restiamo a pronti a cogliere”.

“Il tutto, sempre in piena coerenza con i fattori ESG delineati nel nostro Piano di Sostenibilità, approvato nel maggio del 2022, con focus sull’innovazione responsabile diretta alla creazione di valore per tutti gli stakeholder, rinforzando l’integrazione della sostenibilità nelle attività di business, nell’organizzazione, nella cultura”.

“Sviluppare il Trade Omnicanale”

“Unieuro, in un’ottica sempre più omnichannel con un’esperienza totalmente integrata tra canali, intende consolidare, facendo leva sul pilastro dello sviluppo del “Trade Omnicanale”, la propria leadership di settore”, afferma l’AD.

“Il tutto mediante un rafforzamento della proposta commerciale, reso possibile dall’impiego dei dati e da un’evoluzione del ruolo dei negozi fisici, anche attraverso una revisione del formato, che continueranno a svolgere un ruolo centrale e distintivo nell’ambito del processo di acquisto omnicanale”.

“Inoltre”, aggiunge Nicosanti Monterastelli, “Unieuro intende muoversi verso una revisione dei modelli di pianificazione, previsione della domanda e operation, sostenuta da un’evoluzione del modello distributivo, anche mediante la revisione del network logistico per avvicinarsi al cliente finale”.

“Espandere il Beyond Trade”

“In ottica di espansione del ‘Beyond Trade’ e di capacità di rispondere a ogni necessità del consumatore in ambito tecnologico, Unieuro prevede di realizzare investimenti per rafforzare il suo ‘ecosistema’ focalizzato sul cliente stesso”.

“Obiettivo che la società prevede di conseguire offrendo soluzioni complete, integrate e personalizzate, che vanno oltre la pura vendita di prodotto, come ad esempio servizi di riparazione, il ritiro e la vendita dell’usato, la consulenza tecnologica e lo sviluppo della marca privata e dei brand esclusivi”.

“Obiettivo che la società prevede di conseguire offrendo soluzioni complete, integrate e personalizzate, che vanno oltre la pura vendita di prodotto, come ad esempio servizi di riparazione, il ritiro e la vendita dell’usato, la consulenza tecnologica e lo sviluppo della marca privata e dei brand esclusivi”.

“Tutto ciò porterà Unieuro a una trasformazione rilevante del profilo societario, diversificando e sostenendo la crescita profittevole, facendo leva su un percorso di evoluzione delle competenze e della proposizione anche tramite accordi strategici”.

“Pronti a valutare ulteriori opportunità di crescita con M&A e partnership”

“Per dare una ulteriore spinta alla crescita, restiamo intenti a monitorare possibili ulteriori opportunità di sviluppo attraverso operazioni di M&A e partnership, forti della previsione di una consistente generazione di cassa nel Piano Strategico”, sottolinea l’AD.

“In particolare, la società intende valorizzare le opportunità di acquisizioni e/o partnership per espandersi in attività e servizi a valore aggiunto, in ottica di rafforzamento della strategia ‘Beyond Trade’.

“In particolare, la società intende valorizzare le opportunità di acquisizioni e/o partnership per espandersi in attività e servizi a valore aggiunto, in ottica di rafforzamento della strategia ‘Beyond Trade’.

“Inoltre, prevede di portare avanti la strategia di consolidamento del mercato italiano attraverso acquisizioni di punti vendita con limitata sovrapposizione alla rete attuale, sfruttando le opportunità che potrebbero presentarsi alla luce dell’attuale contesto”.

E non è tutto, in quanto, conclude il CEO,“Unieuro analizzerà opportunità di acquisizioni e/o partnership con operatori leader all’estero”.

“Continua attenzione all’”innovazione responsabile”

“Nel portare avanti la sua strategia”, spiega l’AD,“Unieuro conferma quanto la crescita aziendale non possa prescindere dagli importanti aspetti dell’innovazione responsabile e quindi dalla creazione di valore per tutti gli stakeholder, rinforzando l’integrazione della sostenibilità nelle attività di business, nell’organizzazione, nella cultura”.

“In particolare, Unieuro conferma il proprio impegno basato sui quattro pilastri fondamentali del Piano di Sostenibilità. Pilastri che vanno dall’Innovazione sostenibile diretta a migliorare le performance ambientali, promuovere una catena di fornitura sostenibile, rafforzare la customer experience; Cultura/Governance ESG, investendo sulla governance della sostenibilità; Talenti per valorizzare il “capitale umano”; Comunità, attraverso ulteriori iniziative di valore sociale connesse ai rapporti con le comunità e il territorio circostante”.

“In particolare, Unieuro conferma il proprio impegno basato sui quattro pilastri fondamentali del Piano di Sostenibilità. Pilastri che vanno dall’Innovazione sostenibile diretta a migliorare le performance ambientali, promuovere una catena di fornitura sostenibile, rafforzare la customer experience; Cultura/Governance ESG, investendo sulla governance della sostenibilità; Talenti per valorizzare il “capitale umano”; Comunità, attraverso ulteriori iniziative di valore sociale connesse ai rapporti con le comunità e il territorio circostante”.

“A supporto del piano, la società prevede significativi investimenti nella trasformazione tecnologica e nelle persone, che garantiranno lo sviluppo della strategia ‘Beyond Omni-Journey’, e di focalizzarsi sull’ottimizzazione dei processi per una maggiore efficienza e liberare risorse per la crescita e la creazione di valore”.

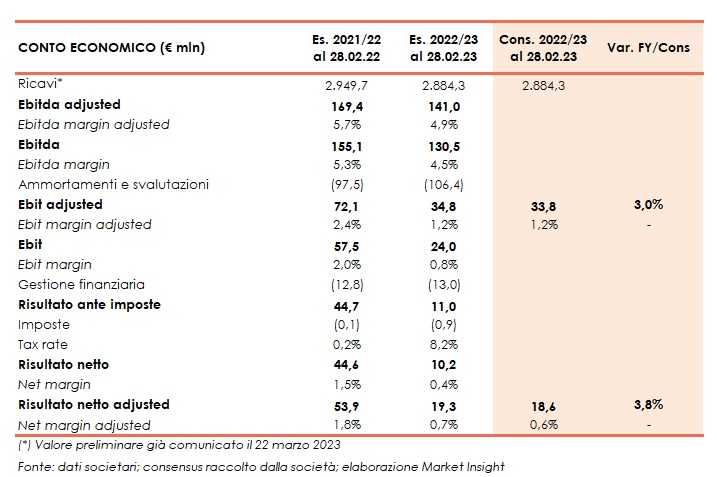

I conti dell’esercizio 2022/23

Unieuro ha archiviato l’esercizio 2022/23, chiusosi lo scorso 28 febbraio, con ricavi pari a 2,88 miliardi (2,95 miliardi nel FY21/22), confermando il dato preliminare comunicato il 22 marzo e in linea con la guidance.

In presenza di un generale rallentamento del settore della tecnologia di consumo, che ha registrato un calo del 3,5% dopo il record raggiunto nel precedente esercizio, la dinamica è stata in particolare penalizzata dalla categoria Brown che, nel 2021/22, aveva registrato un boom di vendite spinte dal rinnovo dei televisori, in vista dello switch-off delle frequenze, e dall’introduzione del relativo Bonus TV da parte del Governo.

Su base like-for-like, a perimetro omogeneo, il fatturato consolidato è calato del 3,2% mentre, dal confronto con il periodo pre-Covid 2019/20, è emerso un tasso di crescita annuale composto (CAGR) del 5,7%.

L’Ebit adjusted, pari a circa 35 milioni, centrando l’obiettivo della guidance, si confronta con i 72,1 milioni dell’esercizio precedente, andamento dovuto principalmente alla riduzione dei volumi di vendita e ai rincari, causati dalla crisi geopolitica mondiale, legati a energia e logistica, canoni di locazione dei punti vendita e delle spese collegate.

L’esercizio si è chiuso con un utile netto adjusted di 19,3 milioni, a fronte del precedente 53,9 milioni.

Sul fronte patrimoniale, la cassa netta si esprime in 124,4 milioni, al netto del dividendo erogato a giugno 2022 (27,1 milioni), rispetto a 135,7 milioni al 28 febbraio 2022, in piena coerenza con il target range di 110-130 milioni della già citata guidance.

Il free cash flow adjusted, indicatore ritenuto dalla società più appropriato per misurare la generazione di cassa non tenendo conto degli incassi e degli esborsi non ricorrenti, ha generato 23,1 milioni nel FY 2022/23, in riduzione rispetto a 49,4 milioni del precedente esercizio, principalmente per effetto dei minori flussi generati dalla gestione operativa.

Lo scenario di mercato nei prossimi mesi e nell’arco di Piano

“In uno scenario macroeconomico ancora incerto ci aspettiamo per l’esercizio corrente un mercato in flessione, anche per effetto dell’interruzione delle agevolazioni fiscali, con una riduzione particolarmente concentrata nel primo semestre”, spiega l’AD.

“Detto ciò, estendendo l’orizzonte temporale all’intero arco del periodo di Piano, le previsioni indicano una crescita del mercato dell’elettronica di consumo con un tasso medio annuo dello 0,5% circa, in linea con la crescita pre-COVID, anche grazie a un miglioramento dello scenario macroeconomico e alla necessità dei consumatori di rinnovare i prodotti di elettronica acquistati nel periodo di forte crescita dal 2020 al 2022”.

I target del Piano Strategico

Sul fronte dei numeri, grazie alle azioni di sviluppo previste dal Piano Strategico”, ricorda Nicosanti Monterastelli, “ci aspettiamo un’accelerazione nella redditività e nella generazione di cassa, e stimiamo ricavi a 3,2-3,4 miliardi per il FY27/28 rispetto a circa 2,9 miliardi  previsti per il FY23/24, con una crescita di circa due punti percentuali superiore al mercato nell’orizzonte di Piano seppur, come anticipato, in uno scenario macroeconomico ancora incerto”.

previsti per il FY23/24, con una crescita di circa due punti percentuali superiore al mercato nell’orizzonte di Piano seppur, come anticipato, in uno scenario macroeconomico ancora incerto”.

“Prevediamo poi un EBIT Adjusted a 55-65 milioni nel FY27/28, in progresso a doppia cifra annuale rispetto ai 35-38 milioni del FY23/24”.

“Attesi numeri positivi anche lato patrimoniale”, conclude l’AD, “prevedendo una cassa netta, ante erogazione dei dividendi, tra 250 e 270 milioni per fine FY27/28, rispetto ai 110-130 milioni stimati per il 28 febbraio 2024.

Questi i target senza considerare operazioni di M&A che potremo finalizzare, forti della nostra solida posizione di cassa”.