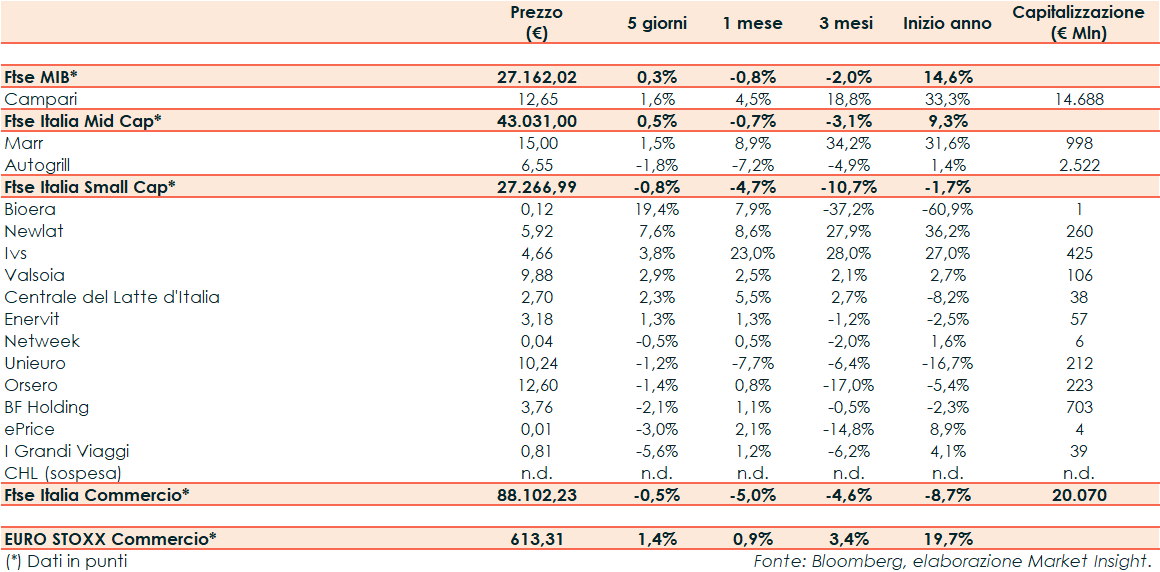

Il settore commercio ha chiuso la settimana a -0,5% rispetto al +1,4% del corrispondente europeo e al +0,3% del Ftse Mib.

I principali listini europei hanno chiuso la seduta di venerdì in territorio negativo, mentre Wall Street procedeva sopra la parità in attesa della decisione della Fed sui tassi di interesse, prevista per la prossima settimana. Sull’obbligazionario, lo spread Btp-Bund ha chiuso in area 172 punti, con il rendimento del decennale italiano al 4,11%.

Tra le Large Cap Campari ha terminato le contrattazioni a +1,6%, mentre, tra le Mid, Marr ha segnato un +1,5% e Autogrill un -1,8%.

Dalla lettura dei risultati definitivi a seguito della riapertura dell’offerta pubblica di scambio (ops) obbligatoria con corrispettivo alternativo in denaro promossa da Dufry su Autogrill,

emerge che sono state portate in adesione 27.801.682 azioni, pari al 7,2206% del capitale e al 14,5783% delle azioni oggetto dell’offerta.

Autogrill ed Hera hanno siglato un protocollo d’intesa per collaborare su iniziative in ambito di economia circolare, mobilità sostenibile e comunicazione ambientale, in coerenza con gli obiettivi per lo sviluppo sostenibile definiti dall’Agenda ONU 2030.

Infine, tra le Small, le performance migliori sono state di Bioera (+19,4%) e di Newlat (+7,6%) mentre la peggiore è stata di I Grandi Viaggi (-5,6%).

Il gruppo BF (-2,1%) ha reso noto che l’amministratore delegato, Federico Vecchioni, ha sottoscritto gli accordi vincolanti che consentiranno a BF Algeria di completare l’iter per il rilascio della concessione per la coltivazione di aree sud sahariane del territorio, da parte del governo algerino, che ha già assegnato un’area coltivabile di circa 900 ettari.

B.F. ha ceduto lo 0,6% del capitale di Bonifiche Ferraresi a Industrie Rolli Alimentari, per un corrispettivo di 2,5 milioni, operazione che consente di rilevare una plusvalenza di circa 0,8 milioni.

Il CdA di Netweek (-0,5%), in parziale esercizio della delega conferita dall’assemblea degli azionisti dello scorso 10 gennaio, ha approvato l’emissione di un prestito obbligazionario per un importo complessivo di 5 milioni e di warrant annessi alle obbligazioni per 1 milione.

Il management di Newlat Food ha ceduto a un gruppo di investitori istituzionali, tra i quali Helikon Investments e Banor, 3,9 milioni di azioni proprie, pari all’8,88% del capitale, al prezzo unitario di 5,80 euro, sostanzialmente in linea con gli attuali corsi di mercato e con il prezzo di IPO, per complessivi 22,6 milioni.