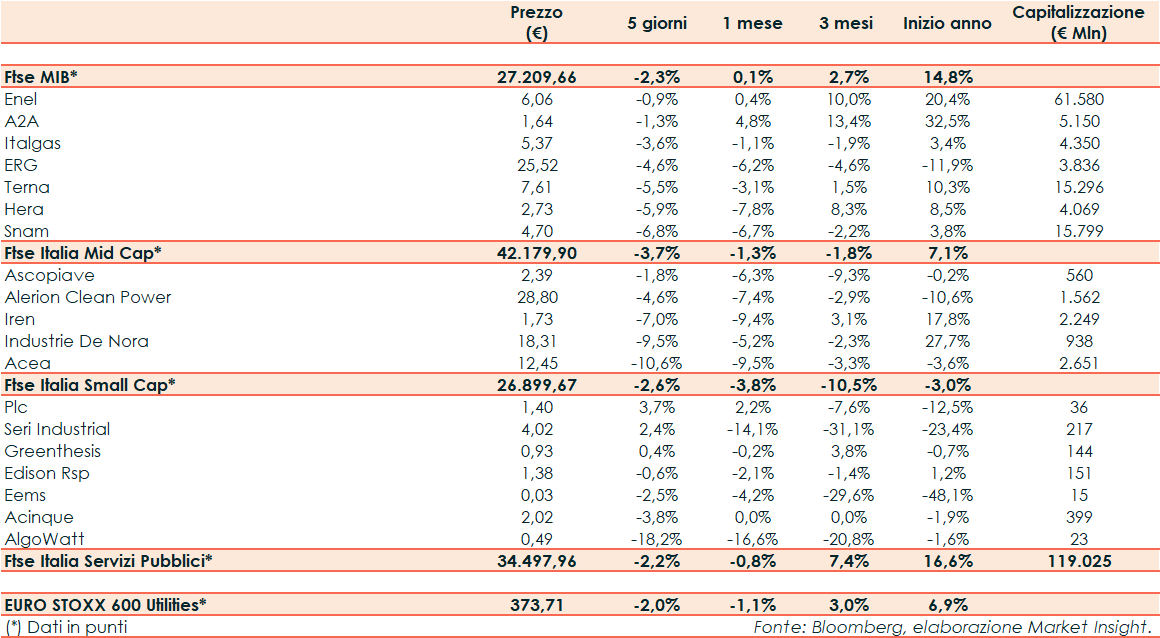

La scorsa settimana il Ftse Italia Servizi Pubblici ha riportato un -2,2% rispetto al -2,0% del corrispondente europeo e al -2,3% del Ftse Mib.

Chiusura di ottava negativa per i principali listini europei, in scia all’andamento di Wall Street, con gli investitori che restano intenti a monitorare gli effetti delle mosse delle banche centrali e l’agenda macroeconomica. Sull’obbligazionario, lo spread Btp-Bund è salito in area 163 punti, con il rendimento del decennale italiano al 3,99%.

Secondo i dati di Terna, a maggio 2023 la domanda di elettricità nel nostro Paese è stata pari complessivamente a 24,3 miliardi di kWh, in diminuzione del 6,3% rispetto allo stesso periodo del 2022.

Tra le Large Cap del comparto Enel (-0,9%) e A2A (-1,3%) sono state le migliori mentre Snam (-6,8%) si è posizionata in fondo al paniere di riferimento.

Enel X, società di Enel dedicata allo sviluppo di soluzioni e servizi innovativi di efficienza energetica, a seguito dell’aggiudicazione di una gara pubblica europea, realizzerà per Aeroporti di Roma, in collaborazione con Circet, azienda attiva nello sviluppo di infrastrutture, il più grande impianto fotovoltaico in autoconsumo in un aeroporto europeo.

Enel (-0,9%), Planven Entrepreneur Ventures e Nozomi Networks lanciano il “Cyber Harbour”, laboratorio di innovazione e luogo di incontro dove i maggiori esperti di cybersecurity, le aziende, gli investitori e il mondo accademico possono unire le forze per promuovere la ricerca e lo sviluppo nel settore, favorendo la nascita di un centro di eccellenza.

Terna (-5,5%) ha informato che, in attuazione dell’autorizzazione conferita dall’Assemblea degli Azionisti del 9 maggio 2023 e della successiva delibera consiliare del 14 giugno, il 22 giugno 2023 sarà avviato un programma di acquisto di azioni proprie, per un esborso massimo pari a 7 milioni di euro e per un numero complessivo di azioni ordinarie della Società non superiore a 1,4 milioni (il “Programma”), rappresentative dello 0,07% circa del capitale sociale.

Terna è ancora una volta fra le aziende ai vertici della sostenibilità in Italia e nel mondo.

Tra le Mid Cap, Ascopiave ha terminato le contrattazioni a -1,8%, Alerion Clean Power a -4,6%, Iren a -7,0%, Industrie De Nora a -9,5% e Acea a -10,6%.

Il Cda di Acea ha nominato Sabrina di Bartolomeo Dirigente Preposto alla redazione dei documenti contabili societari, quale Chief Financial Officer di ACEA e in sostituzione di Fabio Paris che, a conclusione del proprio percorso lavorativo in Società, ha comunicato la propria rinuncia alla carica.

ERG ha perfezionato l’acquisizione del 100% di Garnacha Solar, società proprietaria di un parco fotovoltaico situato nella regione di Castilla e León, nel nord-ovest della Spagna.

Industrie De Nora, thyssenkrupp e thyssenkrupp nucera hanno fissato l’intervallo di valorizzazione indicativa delle azioni ordinarie di quest’ultima in vista della quotazione alla Borsa di Francoforte.

Iren Mercato, società del Gruppo Iren, e Garofalo Health Care (GHC) hanno siglato l’accordo preliminare vincolante propedeutico alla sottoscrizione di un corporate Power Purchase Agreement per la fornitura di energia elettrica da fonte rinnovabile nel periodo 2024–2028 destinata a soddisfare i consumi energetici di GHC.

Infine, tra le Small, i best performer sono stati Plc (+3,7%) e Seri Industrial (+2,4%) mentre AlgoWatt (-18,2%) è risultata la peggiore.

Il Cda di algoWatt (-18,2%) ha individuato il percorso di risanamento, non giudiziale e in continuità aziendale, attraverso il ricorso allo strumento della composizione negoziata della crisi

d’impresa di gruppo (CNC) da avviare mediante deposito dell’istanza di nomina dell’esperto ai sensi dell’articolo 12 e seguenti del D.Lgs. 12 gennaio 2019 n. 14 ss.mm.ii. (Codice della crisi d’impresa – CCII) e la relativa proposta di Manovra Finanziaria Aggiornata.

algoWatt ha informato che non è stato raggiunto il quorum costitutivo dell’Assemblea speciale dei titolari degli Strumenti Finanziari Partecipativi denominati “SFP algoWatt 2021–2029”.

Il 20 giugno 2023 è divenuta efficace la nuova linea di credito revolving di 1 miliardo di euro dedicata alla copertura del capitale circolante, sottoscritta da Edison (-0,6%) il 13 marzo 2023 con un pool di banche composto da BNL BNP Paribas, BPER Banca, Intesa Sanpaolo e UniCredit.

EEMS (-2,5%), nel rispetto del Piano Industriale 2023-2027, ha concluso l’accordo per l’acquisizione, da parte della controllata EEMS Renewables, del 100% del capitale sociale di una società (“SPV”) titolare di un progetto per la realizzazione di un impianto fotovoltaico in Abruzzo di potenza nominale pari a 923,4 KWp e delle relative autorizzazioni amministrative. EEMS Italia ha poi informato che è stato perfezionato, da parte della controllata totalitaria EEMS Renewables, l’acquisto del 100% di Abruzzo Energia 2 titolare di un progetto per la realizzazione di un impianto fotovoltaico in Abruzzo di potenza nominale pari a 923,4 KWp e delle relative autorizzazioni amministrative.

EEMS ha concluso e perfezionato l’accordo per l’acquisizione, da parte della controllata totalitaria EEMS Renewables, del 100% del capitale sociale di IGR CINQUE, titolare di un progetto per la realizzazione di un impianto fotovoltaico in Molise di potenza nominale pari a 1.284 KWp e potenza in immissione di 1.100 KW.

Negma Group Investment ha richiesto la conversione di 5 obbligazioni emesse in data 11 aprile 2023 nel contesto della terza tranche del prestito obbligazionario convertibile in azioni quotate EEMS riservato deliberato dall’Assemblea Straordinaria in data 24 ottobre 2022. Successivamente Negma Group Investment ha richiesto la conversione di altre 2 obbligazioni emesse in data 11 aprile 2023 nel contesto della terza tranche del prestito obbligazionario convertibile in azioni quotate EEMS riservato deliberato dall’Assemblea Straordinaria in data 24 ottobre 2022. Sono state emesse 1.923.076 nuove azioni ordinarie EEMS quotate sul mercato Euronext Milan in favore di Negma Group Investment, rivenienti dalla conversione di 5 obbligazioni. Negma Group Investment ha richiesto la conversione di 2 Obbligazioni emesse in data 11 aprile 2023 nel contesto della terza tranche del prestito obbligazionario convertibile in azioni quotate EEMS riservato deliberato dall’Assemblea Straordinaria in data 24 ottobre 2022. Sono state pertanto emesse 769.230 nuove azioni ordinarie EEMS quotate sul mercato Euronext Milan in favore di Negma Group Investment. Sono state emesse 769.230 nuove azioni ordinarie EEMS quotate sul mercato Euronext Milan in favore di Negma Group Investment, rivenienti dalla conversione di 2 obbligazioni emesse nel contesto della terza tranche del prestito obbligazionario convertibile riservato, deliberato dall’Assemblea Straordinaria in data 24 ottobre 2022. Negma Group Investment ha richiesto la conversione di 2 Obbligazioni emesse in data 11 aprile 2023 nel contesto della terza tranche del prestito obbligazionario convertibile in azioni quotate EEMS riservato deliberato dall’Assemblea Straordinaria in data 24 ottobre 2022. Sono state emesse 769.230 nuove azioni ordinarie EEMS quotate sul mercato Euronext Milan in favore di Negma Group Investment.

Il Ministero delle Imprese e del Made in Italy (“MIMIT”) e Invitalia hanno sottoscritto l’accordo di sviluppo per sostenere il progetto industriale proposto da Packaging to Polymers (“P2P”), società compartecipata dalla controllata di Seri Industrial (+2,4%) Seri Plast e da Unilever Ventures Holdings.