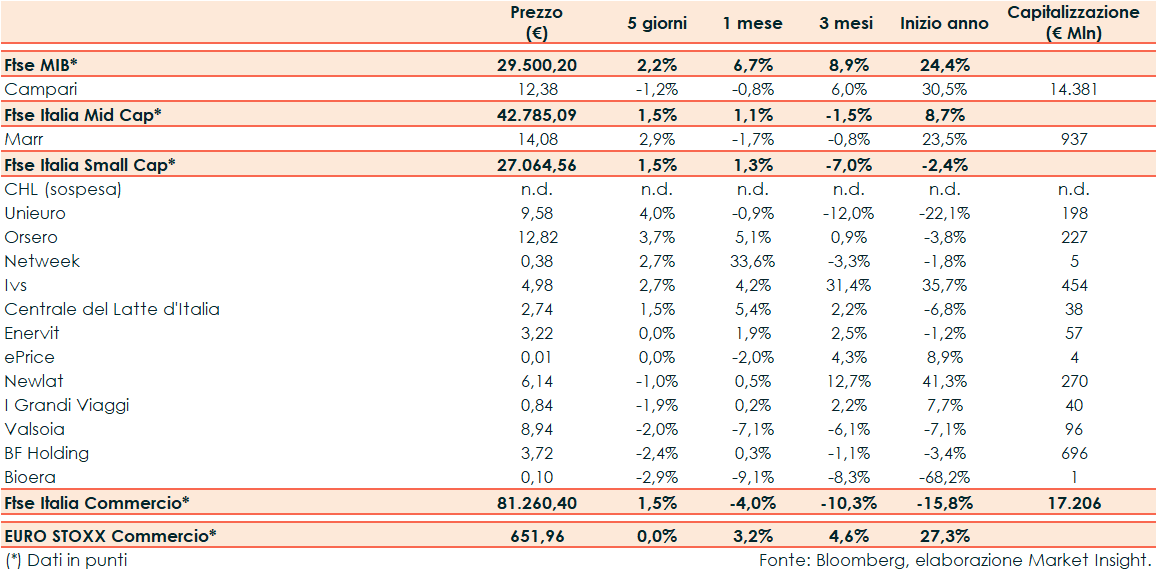

La settimana scorsa il settore del commercio ha riportato un +1,5% rispetto alla parità del corrispondente europeo e al +2,2% del Ftse Mib.

Chiusura contrastata per gli eurolistini, mentre Wall Street procedeva tonica, con l’attenzione degli investitori rivolta all’agenda macroeconomica. Sull’obbligazionario, lo spread Btp-Bund è sceso in area 164 punti, con il rendimento del decennale italiano al 4,10%.

Tra le Large Cap Campari ha terminato le contrattazioni a -1,2%, mentre, tra le Mid, Marr ha segnato un +2,9%.

Campari ha registrato nel primo semestre 2023 vendite nette pari a 1.457,8 milioni, con una variazione totale pari al +16%. L’EBIT rettificato si è attestato a 359,7 milioni, pari al 24,7% delle vendite, con una variazione totale del +15,7%.

Lunedi 24 luglio, le azioni Autogrill sono state revocate dalle negoziazioni sul mercato Euronext Milan, previa sospensione nelle sedute del 20 e 21 luglio, con il completamento della procedura congiunta nell’ambito dell’offerta pubblica di scambio obbligatoria con corrispettivo alternativo in denaro promossa da Dufry.

Infine, tra le Small, le performance migliori sono state di Unieuro (+4,0%) e di Orsero (+3,7%) mentre la peggiore è stata di Bioera (-2,9%).

Il Consiglio di amministrazione di B.F. (-2,4%) ha approvato il piano industriale 2023-2027.

Bioera (-2,9%) ha ricevuto comunicazione che, lo scorso 16 giugno, Splendor Investments ha ceduto l’intero capitale della controllata Unopiù a CFH per un controvalore di 5.558.798 euro interamente corrisposto.

Al 30 giugno 2023 il gruppo Enervit (flat) ha registrato ricavi pari a 45,1 milioni (+11,8% a/a).

Enervit ha comunicato che il patto parasociale triennale stipulato il 29 luglio 2020 tra Maurizia Sorbini, Giuseppe Sorbini e Alberto Sorbini si è risolto il 28 luglio per scadenza del termine di durata.

ePrice (flat) ha reso noto, con riferimento a quanto annunciato lo scorso 18 luglio, che, a seguito della richiesta di sottoscrizione trasmessa a Negma Group di due tranche di obbligazioni relative al prestito obbligazionario convertibile cum warrant (Poc), di complessivi 22.000.000 euro, cum warrant, ha ricevuto una comunicazione da parte di Negma stessa con cui confermava la disponibilità a erogare le tranche richieste subordinatamente all’accettazione da parte della società di alcune condizioni a parziale deroga di quanto previsto dall’accordo di investimento e dal quadro dei rapporti tra le parti.