Nocivelli, ESCo Company leader in Italia nello sviluppo di operazioni di Partenariato Pubblico e Privato, archivia l’esercizio 2022-2023 con tutti i principali indicatori in forte crescita (VdP +22,4% a 75,1 mln, Ebitda +9,6% a 15,3 mln, utile +10,9% a 10,6 mln), grazie a un modello di business solido e al contempo flessibile. A ciò si aggiungono liquidità nette in ulteriore miglioramento (40,1 mln) e un patrimonio netto estremamente solido (62,8 mln) che, unitamente a un portafoglio ordini rivisto al rialzo a 800 milioni al 2033 (di cui 300 milioni relativi a contratti previsti nell’arco dei prossimi tre esercizi), sosterranno le ambizioni di crescita e la partecipazione a operazioni di PPP, permettendo al Gruppo anche di cogliere le grandi opportunità offerte dal PNRR. Il tutto porta gli analisti di Banca Akros a migliorare le stime per i prossimi esercizi, confermando la view positiva sul titolo con giudizio “Buy” e target price a 5,70 euro.

Modello di business

Il Gruppo Nocivelli, fondato a Castegnato (Brescia) nel 1963, è specializzato nella realizzazione di impianti tecnologici e nella prestazione e gestione di servizi di Facility Management. A partire dal 1988 la società è entrata in particolare nel settore dei servizi, specializzandosi nella progettazione, realizzazione e gestione delle infrastrutture.

Ad oggi, le attività del Gruppo sono prevalentemente incentrate sul business dei servizi (manutenzione, gestione energia, gestione calore, facility management e consulenza alla costruzione) e su quello delle costruzioni (progettazione e realizzazione di impianti elettrici, idraulici e speciali, opere civili, industriali e ospedaliere); ormai residuale è quello dei prodotti petroliferi (commercializzazione di prodotti petroliferi per autotrazione e riscaldamento).

L’attuale core business fa di Nocivelli una Energy Service Company (ESCo) a tutti gli effetti, ovvero un’impresa in grado di fornire tutti i servizi tecnici, commerciali e finanziari necessari per realizzare un intervento di efficienza energetica, assumendosi l’onere dell’investimento e il rischio di un mancato risparmio, a fronte della stipula di un contratto in cui siano stabiliti i propri utili. Il tutto con benefici per gli utenti finali e per il sistema energetico nel suo complesso.

L’attuale core business fa di Nocivelli una Energy Service Company (ESCo) a tutti gli effetti, ovvero un’impresa in grado di fornire tutti i servizi tecnici, commerciali e finanziari necessari per realizzare un intervento di efficienza energetica, assumendosi l’onere dell’investimento e il rischio di un mancato risparmio, a fronte della stipula di un contratto in cui siano stabiliti i propri utili. Il tutto con benefici per gli utenti finali e per il sistema energetico nel suo complesso.

Il Gruppo è composto dalla capogruppo Nocivelli e dalla controllata al 100% RPP Run Power Plants, acquisita nel 2016, specializzata nella progettazione, realizzazione, fornitura, installazione e manutenzione di illuminazione LED.

La società, guidata dall’Ad Nicola Turra, è oggi leader a livello nazionale nelle operazioni di Partenariato Pubblico e Privato (PPP), di concessione e di appalto tradizionale, operando nel pubblico con un focus particolare nel settore sanitario-ospedaliero. Operazioni a cui partecipa anche in Raggruppamento Temporaneo d’Impresa (RTI) con i principali operatori italiani. Il Partenariato Pubblico e Privato mira a finanziare, costruire, gestire le infrastrutture e fornire servizi, attraverso contratti che presentano una durata media di 25 anni in grado di garantire flussi di cassa costanti e continuativi.

Ultimi avvenimenti

Nocivelli ha recentemente aggiornato al rialzo il proprio backlog a circa 800 milioni con durata massima al 2033. Di questi, circa 300 milioni sono relativi a contratti per la realizzazione di opere e per la fornitura di servizi previsti nell’arco dei prossimi tre esercizi.

A comporre il portafoglio ordini, che ammontava a circa 650 milioni a fine marzo 2023, è sia l’acquisizione di nuovi contratti, sia il prolungamento con rinegoziazione di contratti esistenti che garantiscono la generazione di valore di lungo periodo anche in presenza di fattori esterni, economici e geopolitici, incerti.

Tra le aggiudicazioni più recenti vi sono alcuni contratti con Terna, di cui Nocivelli è fornitore ufficiale, e tre gare di appalto pubbliche concluse in Raggruppamento Temporaneo di Imprese (RTI) con la società Pavoni.

Più in dettaglio, Nocivelli ha vinto una commessa da 1,5 milioni nel Bresciano a fine maggio, una da 21,8 milioni nelle province di Brescia, Lecco e Mantova a metà giugno, e una da 7 milioni nelle province di Brescia e Lodi a fine giugno, per un valore totale di oltre 30 milioni.

Le due commesse maggiori, che rientrano peraltro in progetti previsti dal Piano Nazionale di Ripresa e Resilienza (PNRR), hanno come oggetto l’affidamento dell’esecuzione di opere edili e impiantistiche per la realizzazione e/o adeguamento di strutture da adibire a Ospedali di Comunità e Case di Comunità. La gara d’appalto di importo inferiore, aggiudicata sulla base del Decreto Semplificazioni, riguarda invece lavori di efficientamento energetico e adeguamento sismico dell’edificio della sede dell’Istituto comprensivo di Vobarno (BS), con accorpamento della scuola primaria con quella secondaria di primo grado all’interno del suddetto edificio.

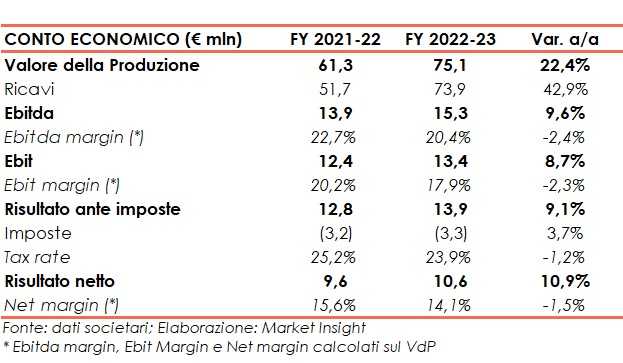

Conto economico

Nell’esercizio 2022-2023 (periodo luglio 2022-giugno 2023) il Gruppo ha consuntivato un Valore della Produzione pari a 75,1 milioni, in crescita del 22,4% rispetto a 61,3 milioni al 30 giugno 2022.

I ricavi delle vendite sono risultati pari a 73,9 milioni, in aumento del 42,9% rispetto a 51,7 milioni dell’esercizio 2021-22. La variazione è da ricondurre principalmente alla conclusione dei lavori oggetto di commesse iniziate nell’esercizio precedente.

A livello di gestione operativa, l’EBITDA è salito del 9,6% a 15,3 milioni (13,9 mln al 30 giugno 2022), per effetto dell’incremento delle commesse acquisite e del miglioramento della marginalità sulle commesse già contrattualizzate. L’EBITDA Margin sul valore della produzione si è attestato di conseguenza al 20,4% (22,7% al 30 giugno 2022).

Il Gruppo ha riportato quindi un EBIT in crescita dell’8,7% a 13,4 milioni (12,4 milioni nel FY 2021-22) e un utile netto in progresso del 10,9% a 10,6 milioni (9,6 mln nell’esercizio di confronto).

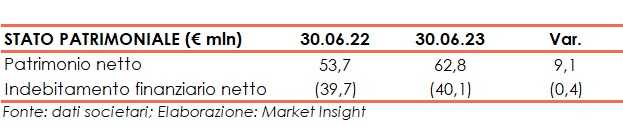

Stato patrimoniale

Nocivelli può vantare una solida posizione finanziaria netta cash positive per 40,1 milioni al 30 giugno 2023 (39,7 mln al 30 giugno 2022). In miglioramento anche il patrimonio netto, salito a 62,8 milioni (53,7 mln al 30 giugno 2022).

Ratio

Si conferma elevato il ritorno per gli azionisti, pari al 16,9% al 30 giugno 2023. In presenza di una posizione finanziaria netta positiva l’indicatore del ripagamento del debito e il grado di copertura non risultano significativi.

Prevedibile evoluzione della gestione

I prossimi trimestri vedono Nocivelli già impegnata nella fornitura di servizi ad alcuni dei principali operatori energetici italiani.

Come segnalato dalla società, l’andamento delle attività industriali, commerciali e dei servizi realizzati dal Gruppo procede regolarmente come da previsioni. I servizi già contrattualizzati proseguono in linea con quanto ipotizzato, mantenendo la redditività attesa, sia grazie a una corretta gestione delle attività di realizzazione di opere e lavori, sia grazie all’ottimizzazione dei servizi e della attività di approvvigionamento delle materie prime.

In una recente intervista rilasciata a Market Insight, l’Ad Turra sottolinea l’unicità del backlog di Nocivelli che “la contraddistingue sul mercato e le consente di contare su un’importante redditività per i prossimi dieci anni. Ciò rappresenta un elemento di forte distinzione che si traduce nella generazione di cassa e maggior valore per la società”.

La società continua a “formulare proposte di PPP, che potranno aggiungersi al consistente portafoglio ordini da 800 milioni con visibilità fino al 2033, e a partecipare alle principali procedure di gara, ponendo particolare attenzione a quelle gare d’appalto che consentono la stipula di convenzioni con le Pubbliche Amministrazioni (PA)”.

In questo senso, Nocivelli si è già aggiudicata numerose gare aventi come oggetto lavori di riqualificazione energetica di strutture sanitarie e ospedaliere e sta portando avanti attività volte all’ottenimento di ulteriori qualifiche, in grado di aprire prospettive estremamente interessanti per il futuro.

Il tutto, con gli occhi attenti a cogliere “le opportunità derivanti dai fondi del PNRR che finalmente sono in corso di utilizzo da parte delle PA”, afferma il CEO Turra, aggiungendo che il Gruppo si è già aggiudicato “gare per la realizzazione di opere finanziabili con tali fondi per un importo pari a circa 30 milioni, i cui risvolti economici auspichiamo si concretizzeranno nel corso dei prossimi tre esercizi”.

Il manager evidenzia infine come il PPP abbia dimostrato di essere – anche nel contesto dei progetti rientranti nel PNRR e in via di attuazione – “l’unico meccanismo efficace per affrontare le crescenti esigenze infrastrutturali in Italia, soprattutto in ambito sanitario e ospedaliero. Il coinvolgimento del settore privato è essenziale per sostenere, finanziare e gestire i progetti di riqualificazione energetica minimizzando i rischi associati ai progetti e rendere anche il processo decisionale più efficiente”.

Outlook

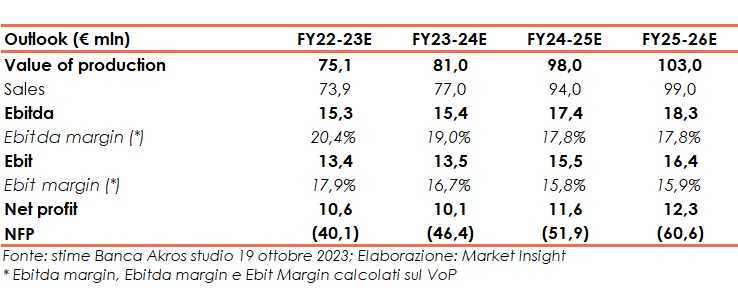

Sulla scorta dell’andamento del FY 2022/23 e degli sviluppi futuri indicati dal management, Banca Akros (Specialist della società) nello studio del 19 ottobre 2023 ha migliorato le stime per includere il nuovo backlog fornito da Nocivelli a 800 milioni al 2033, di cui 300 milioni relativi a contratti previsti nell’arco dei prossimi tre esercizi.

Nel complesso, gli analisti prevedono che il portafoglio ordini esistente produrrà un flusso stabile di EBITDA nell’ordine di 13/14 milioni all’anno. Si tratta di accordi a lungo termine che comportano rischi di controparte molto bassi, poiché le PA – che rappresentano circa il 90% delle entrate di Nocivelli – stanziano risorse nel loro bilancio per coprire tutte le spese prevedibili, comprese quelle relative all’approvvigionamento energetico, in anticipo per l’intero anno.

Banca Akros prevede ora un contributo maggiore dal segmento delle costruzioni, che dovrebbe aggiungere fino a 25/30 milioni all’anno al valore della produzione, in particolare a partire dal 2024.

Gli esperti prevedono che l’esercizio 2023/24 sarà sostanzialmente in linea con il 2022/23 in termini di ricavi ed EBITDA. Si attendono che i ricavi da servizi rimangano il principale motore di redditività, mentre il segmento delle costruzioni accelererà a circa 15 milioni da 9 milioni del 2022/23. Inoltre, l’EBITDA margin dovrebbe ridursi leggermente al 19% dal 20,4%, ancora una volta trainato dalle attività di costruzione.

Negli esercizi 2024/25 e 2025/26 il settore delle costruzioni dovrebbe accelerare fino a superare i 30 milioni all’anno, portando così il valore della produzione sopra i 100 milioni a fine periodo previsionale. Considerata la stima prudenziale dell’EBITDA margin medio per il business costruzioni intorno al 10%, l’EBITDA margin del gruppo dovrebbe attestarsi a circa il 18%.

Il tutto dovrebbe condurre a un utile superiore ai 10 milioni nel prossimo esercizio, per poi raggiungere i 12,3 milioni a fine periodo previsionale.

Infine, attese positive anche per la Posizione Finanziaria Netta, stimata cash positive in aumento fino a 60,6 milioni nel FY 2025/26.

Alla luce di quanto sopra, gli esperti hanno confermato la raccomandazione “Buy” e il prezzo obiettivo a 5,70 euro per azione, valore che incorpora un potenziale rialzista del 47,7% rispetto alla chiusura del 14 novembre 2023 a 3,86 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Nocivelli ABP