Medica chiude il primo semestre 2023 con ricavi in crescita del 64% a 33,4 milioni, grazie al contributo delle società̀ neoacquisite e neocostituite (+12% la crescita organica), ma l’Ebitda risulta sostanzialmente in linea con il primo semestre 2022 e così i margini reddituali perdono 7 punti percentuali attestandosi all’11,1%, penalizzati dai costi riferiti alle società entrate nell’area di consolidamento, dall’incremento dei costi per servizi e dalla riduzione del primo margine delle società dell’Automation. Luciano Fecondini, Presidente, ha dichiarato: “Lo scenario macroeconomico poco favorevole per il perdurare del conflitto Russo Ucraino in aggiunta agli investimenti fatti per la crescita del Gruppo ha reso questo semestre più complesso in termini di tenuta della marginalità storica, che si aggiunge all’impatto iniziale delle società neocostituite e neoacquisite, per le quali sono fiducioso in un recupero a partire già dal secondo semestre.”

- Modello di business

- Conto Economico

- Dopo una gestione finanziaria penalizzante con oneri pari a 591 mila euro, riconducibili al maggiore indebitamento e al rialzo dei tassi d’interesse, il risultato finale è negativo per 167 milioni, al netto di benefici fiscali per 217 mila euro.Stato Patrimoniale

- Ratio

- Outlook

- Le stime degli analisti

Modello di business

Il Gruppo Medica è attivo dal 1985 nel distretto biomedicale di Mirandola (Modena). L’innovazione e lo sviluppo di nuovi prodotti per la purificazione del sangue rappresentano da sempre il core business dell’azienda. Grazie all’attività di due gruppi di R&D estremamente dinamici (elettromedicale, membrane & disposables) il gruppo è presente in diversi mercati quali:

- Medicale (dialisi, CRRT, ECCO2, Aferesi, DFPP, CHF, HIPEC, perfusione organi pre-trapianto, medicina biorigenerativa, gastroenterologia, urodinamica, umidificazione dell’ossigeno)

- Purificazione microbiologica dell’acqua

- Automazione industriale per il settore biomedicale

- Estrusione di membrane a fibra cava per emofiltrazione, plasmaferesi, cascade filtration, umidificazione dell’ossigeno, ultrafiltrazione e microfiltrazione dell’acqua

Le attività di R&D sono state integrate negli anni con una capacità produttiva ad elevata automazione in diversi stabilimenti, di cui quattro in Italia e uno in Tunisia, e da due società commerciali (in USA e in Cina).

I fattori critici di successo del gruppo sono: l’estrusione di membrane a fibra cava per emofiltrazione, plasmaferesi, cascade filtration, umidificazione dell’ossigeno, ultrafiltrazione e microfiltrazione dell’acqua; l’integrazione verticale, evidenziata dalla capacità di gestire non solo il design e lo sviluppo di dispositivi medicali monouso e di macchine elettromedicali ma anche la messa a punto delle tecnologie di automazione necessarie per la loro produzione; la propensione all’export, con vendite in oltre 60 paesi.

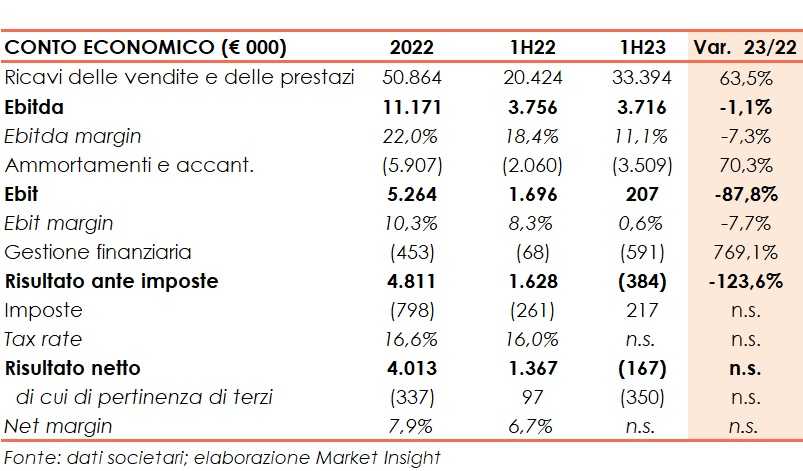

Conto Economico

Il primo semestre 2023 chiude con ricavi pari a 33,4 milioni in crescita del 64% su base annua, una dinamica in gran parte riconducibile al contributo delle società̀ neoacquisite e neocostituite, che complessivamente hanno generato 10,6 milioni di ricavi. A parità di perimetro, la crescita rispetto su base annua è pari al 12% e si riferisce principalmente all’area medicale.

Nello specifico, la linea di business Acute & Aferesis ha realizzato ricavi per 6 milioni (+59%a/a), che includono 1,6 milioni derivanti dalla variazione di perimetro. La linea di business OEM ha contribuito con 5,7 milioni (+30% a/a) e la linea Chronic con 10,4 milioni (+352%a/a), di cui 8,5 milioni dalla variazione dell’area di consolidamento.

Tecnoideal Automation ha realizzato un fatturato sostanzialmente in linea con il primo semestre 2022 (-4%), scontando ancora gli effetti dei ritardi negli approvvigionamenti, mentre la divisione Water ha generato ricavi in lieve crescita (+8% a/a), di cui 0,5 milioni derivanti dalla variazione di perimetro.

L’Ebitda è sostanzialmente in linea con il primo semestre 2022 e l’Ebitda margin perde 7 punti percentuali attestandosi all’11,1%, penalizzato da costi apportati dalle società entrate a far parte dell’area di consolidamento, dall’incremento dei costi per servizi e dalla riduzione del primo margine delle società dell’Automation.

L’Ebit si riduce a 207 mila euro (-87,8% a/a) per via dei maggiori ammortamenti del periodo che passano da 2 milioni a 3,5 milioni.

Dopo una gestione finanziaria penalizzante con oneri pari a 591 mila euro, riconducibili al maggiore indebitamento e al rialzo dei tassi d’interesse, il risultato finale è negativo per 167 milioni, al netto di benefici fiscali per 217 mila euro. Stato Patrimoniale

Stato Patrimoniale

Il patrimonio netto sale a 52,8 milioni da 52,2 milioni di fine dicembre 2022. La variazione è dovuta alla perdita del periodo più che compensata dall’incremento del patrimonio di terzi riconducibile alla sottoscrizione da parte di Simest di un aumento di capitale sociale di Medica USA per circa 814 mila euro.

L’ indebitamento finanziario netto aumenta da 4,3 milioni di fine dicembre 2022 a 15,5 milioni, scontando i maggiori fabbisogni di circolante. Per far fronte ai maggiori ordini dalla clientela e per mitigare potenziali rischi di approvvigionamento, la società ha infatti aumentato le scorte di magazzino. Si è poi verificata una significativa riduzione dell’esposizione verso i fornitori della controllata Spindial preesistente alla data di acquisizione e, sempre Spindial, ha fatto fronte al pagamento di 1,1 milioni per la chiusura di un contenzioso fiscale. Esborsi di cassa sono stati inoltre necessari per sostenere la fase di start up delle società neocostituite.

In aggiunta, nel periodo in esame la società ha sostenuto investimenti netti in immobilizzazioni materiali e immateriali per 4,8 milioni, di cui circa 1,9 milioni non ricorrenti e relativi al proseguimento dei lavori sul fabbricato di Medica Mediterranee e a nuovi macchinari nell’officina ex Slom.

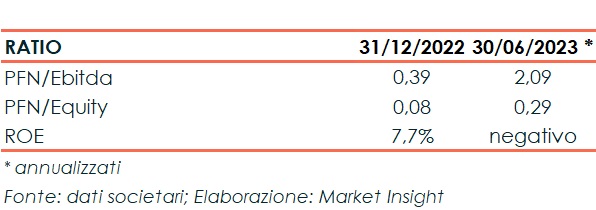

Ratio

L’incremento dell’indebitamento finanziario netto porta ad un deterioramento dell’indicatore di capacità di rimborso del debito che passa da 0,39x di fine dicembre 2022 a 2,09x. Anche l’indice di capitalizzazione subisce un peggioramento da 0,08x a 0,29x, ma rimane largamente al di sotto dell’unità.

Il ritorno per gli azionisti è negativo per la perdita del periodo.

Outlook

Il management teme che il protrarsi del conflitto Russo Ucraino continui ad avere impatti sulla catena di approvvigionamento e sui prezzi dei materiali, mettendo a dura prova la programmazione delle varie produzioni e le relazioni industriali; per questi motivi risulta difficile stimare i risultati per il 2023.

Tuttavia il consistente portafoglio ordini acquisito, la forte richiesta per i principali prodotti (aferesi) del gruppo e i primi risultati positivi dalle società neoacquisite e neocostituite, fanno sperare in un recupero rispetto ai risultati del primo semestre.

Da ultimo, la società sta completando la stagione dei grandi investimenti produttivi, con l’inaugurazione del nuovo stabilimento in Tunisia che si aggiunge al nuovo stabilimento in Sarmed sostanzialmente concluso a fine 2022. Queste due operazioni permetteranno un’importante crescita di fatturato nel perimetro storico del gruppo.

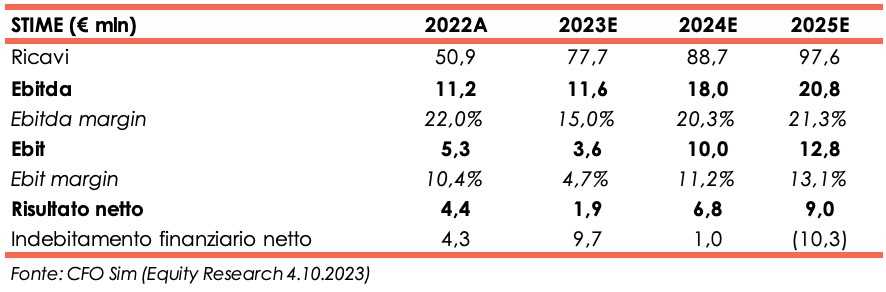

Le stime degli analisti

CFO Sim, Euronext Growth Advisor, nello studio del 4 ottobre, alla luce dei risultati del primo semestre 2023, aggiorna le proprie stime mantenendo sostanzialmente invariate le assunzioni di crescita dei ricavi modificandone il product mix, ma riduce le attese sull’Ebitda in media del 12,1%, per i maggiori costi di materie prime e servizi e i costi di start-up di Medica USA e Medica Gmbh. La contrazione del margine operativo si riflette su Ebit e Utile netto che in media diminuiscono, rispetto alle stime iniziali, rispettivamente del 23,6% e 31% nel periodo sotto osservazione. Gli esperti prevedono anche maggiori fabbisogni di circolante causati dalla diminuzione dei debiti verso i fornitori e dall’aumento del magazzino.

Per il 2023 gli analisti si aspettano quindi ricavi per 77,7 milioni e un Ebidta pari a 11,6 milioni con relativo margine al 15% verso il 22% dell’esercizio 2022. Il risultato netto dovrebbe ammontare invece a 1,9 milioni (4,4 milioni a fine dicembre 2022), penalizzato dalla riduzione dei margini operativi, da maggiori ammortamenti e da oneri finanziari più che duplicati rispetto all’esercizio 2022.

Per gli anni successivi i ricavi sono previsti aumentare fino 97,6 milioni a fine 2025 e la marginalità mostrare un netto miglioramento, seppur non raggiungendo i livelli dell’anno 2022. Alla fine del periodo previsionale, l’Ebitda margin dovrebbe infatti attestarsi al 21,3% verso il 22% di fine dicembre 2022. Ammortamenti stabili, dopo l’aumento nel 2023, e oneri finanziari in graduale diminuzione permetteranno la realizzazione di maggiori utili e a fine 2025 la bottom line è stimata in 9 milioni.

L’indebitamento finanziario netto subirà un’impennata a fine 2023 a causa di crescenti fabbisogni di circolante, che andranno a ridursi nel tempo, e di investimenti previsti per 8 milioni. Negli anni successivi, la cassa generata permetterà il rimborso del debito e l’accumulo di liquidità, che a fine periodo previsionale è stimata in 10,3 milioni.