Il primo semestre 2023 chiude con ricavi in lieve crescita (+4,4% a 26,6 milioni), ma la riduzione dei costi e la maggiore efficienza permettono di conseguire un progresso del 29% a quasi 5 milioni dell’Ebitda, con il relativo margine in miglioramento dal 15% al 18%, mentre il conto economico si chiude con utile in crescita del 127% a 2,1 milioni e ciò consente di rafforzare ulteriormente la solidità patrimoniale del Gruppo. Gabriele Bonfiglioli, Amministratore Delegato, commenta: “Questi risultati ci danno sempre più entusiasmo per investire ancora, non solo nel miglioramento della produttività ed efficienza, ma anche nel consolidamento della nostra presenza commerciale.”

Modello di Business

Marzocchi Pompe è attiva da circa sessant’anni nella progettazione, produzione e commercializzazione di pompe e motori ad ingranaggi ad elevate prestazioni, destinati ai settori Industriale, Mobile e Automotive.

La società ha raggiunto la leadership nella propria nicchia di mercato, grazie alle elevate prestazioni e alla grande affidabilità che caratterizzano la gamma di prodotti in grado di coprire la maggior parte delle esigenze in termini di cilindrate e interfacciamento.

Il prodotto di punta, coperto da due brevetti, è rappresentato dalla famiglia di pompe denominata Elika, pompa a rotori elicoidali coniugati estremamente e silenziosa che può essere usata in molte applicazioni, anche in sostituzione delle più costose pompe non a ingranaggi esterni.

Il business di Marzocchi Pompe è caratterizzato da un processo produttivo fortemente verticalizzato, che permette di realizzare internamente la maggior parte dei componenti chiave del prodotto, tramite lavorazioni tecnologicamente all’avanguardia in gran parte automatizzate.

Il gruppo si avvale di un network distributivo internazionale dislocato in oltre 50 paesi nel mondo.

Ultimi Avvenimenti

Ad ottobre Marzocchi Pompe ha installato, nella propria sede di Zola Predosa, un impianto fotovoltaico dalla taglia di 954 kWp, composto da pannelli fotovoltaici ad alta efficienza ed inverter di stringa per la conversione dell’energia prodotta. L’installazione conferma l’orientamento green ed ecosostenibile dell’azienda, che si è dotata di un impianto in grado di ridurre la dipendenza da fonti energetiche non rinnovabili. Infatti, l’impianto fotovoltaico installato sarà in grado di garantire energia pulita pari a oltre un terzo del fabbisogno complessivo annuale dell’azienda, con un notevole risparmio economico sui costi energetici. In termini di riduzione dell’impatto sull’ambiente, con questa installazione Marzocchi Pompe ridurrà l’immissione nell’atmosfera di 506 kilogrammi/annui di CO2. L’investimento complessivo ammonta a 838 mila euro ed è stato finanziato in gran parte nell’ambito del programma regionale POR FESR 2014-2020 (Asse 4 – Azione 4.2.1).

A luglio la società ha finalizzato l’acquisto di un secondo immobile, di circa 3.100 mq, dei quali 600 coperti, adiacente allo stabilimento di Zola Predosa, per un importo complessivo di 720 mila euro. Con questo investimento la società potrà spostare alcune attività che si trovano nella sede di Casalecchio, al fine di aumentare la capacità produttiva e migliorare l’efficienza operativa. L’operazione di acquisto segue l’acquisizione, avvenuta nell’ottobre 2023, di un ulteriore immobile di circa 4.800 mq, adiacente sempre alla sede di Zola Predosa, per un importo di 1,15 milioni. Il nuovo stabilimento ospiterà anche un hub di ricerca e sviluppo all’avanguardia, dedicato a potenziare ulteriormente, a livello tecnico e tecnologico, le pompe e motori ad ingranaggi per soddisfare le esigenze sempre crescenti del mercato.

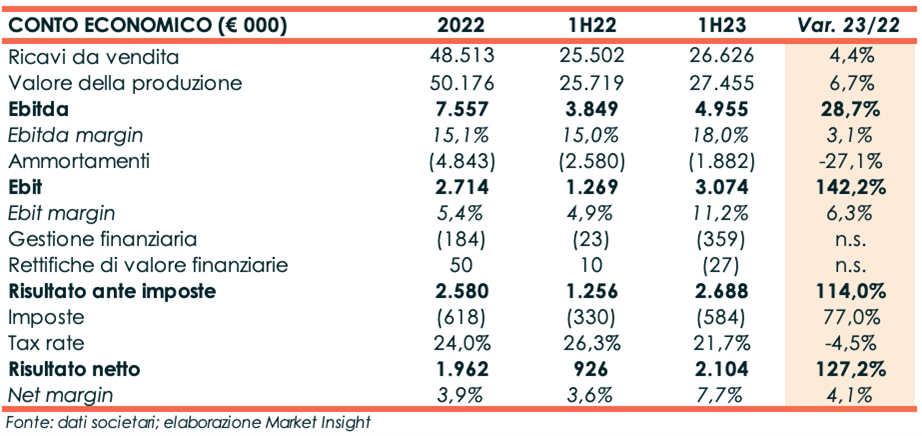

Conto Economico

I ricavi netti al 30 giugno 2023 ammontano a 26,6 milioni, in crescita del 4,4% su base annua. Il risultato è da attribuire all’efficace politica commerciale e alla continua innovazione e personalizzazione dell’ampia gamma di prodotti offerti alla clientela. La società conferma la propria vocazione all’estero: la quota di export è stata pari al 70% dei ricavi totali e l’America si è confermata primo mercato con il 36% dei ricavi.

L’Ebitda cifra 4,9 milioni (+28,7% a/a), beneficiando anche di una riduzione dei consumi di energia (in buona misura legati all’investimento nell’impianto fotovoltaico di Zola Predosa) e delle minori difficoltà di approvvigionamento rispetto al semestre a confronto. L’Ebitda margin guadagna 3,1 punti percentuali assestandosi al 18%.

l’Ebit balza a 3,1 milioni (+142% a/a) e l’Ebit margin migliora dal 4,9% di fine giugno 2022 all’11,2%, grazie all’aumento della marginalità operativa lorda e alla diminuzione degli ammortamenti, scesi da 2,6 milioni a 1,8 milioni.

La gestione finanziaria risulta meno favorevole rispetto al primo semestre 2022 per l’aumento degli interessi verso banche e gli oneri finanziari netti cifrano 359 mila euro (vs 23 mila a giugno 2022).

L’utile, al netto di imposte per 580 mila euro, sale a 2,1 milioni (+127,2% a/a).

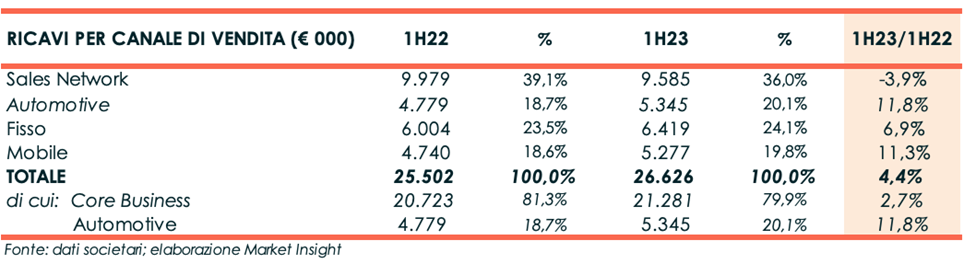

Breakdown Ricavi

Breakdown Ricavi

I ricavi Core Business hanno segnato una crescita del 2,7% sul primo semestre 2022. Positivo l’andamento delle vendite del comparto Automotive (+11,8%), nonostante il mercato particolarmente complesso.

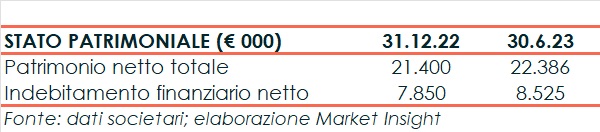

Stato Patrimoniale

Il patrimonio netto sale da 21,4 milioni di fine dicembre 2022 a 22,4 milioni grazie all’utile del periodo e dopo il pagamento di dividendi 2022 per 1 milione.

L’indebitamento finanziario netto è pari a 8,5 milioni verso i 7,8 milioni di fine dicembre 2022. La cassa generata nel periodo, pari a circa 3,9 milioni, ha finanziato fabbisogni di circolante per 1,6 milioni, investimenti per circa 1,3 milioni, principalmente finalizzati all’ampliamento della sede di Zola Predosa, e il pagamento di dividendi.

Ratio

Gli indicatori PFN/Ebitda e PFN/Patrimonio netto, rispettivamente pari a 0,86x e 0,38x confermano la solidità finanziaria patrimoniale del gruppo.

L’utile del periodo annualizzato porta ad un miglioramento del Roe che passa dal 9,2% a fine dicembre 2022 al 18,8%.

Outlook

Il management, alla luce del portafoglio ordini acquisito, ritiene di poter rispettare gli obiettivi prefissati per l’anno 2023, nonostante il rallentamento generale dell’economia mondiale.

Grazie alla solidità patrimoniale, la società può seguire con determinazione scelte operative e attuare strategie di sviluppo del business. Inoltre, a parere dei vertici, la diversificazione del portafoglio prodotti e dei segmenti di mercato a cui il gruppo si rivolge offre l’opportunità di proseguire ad investire in campo commerciale, per consolidare la leadership di mercato conseguita negli anni.

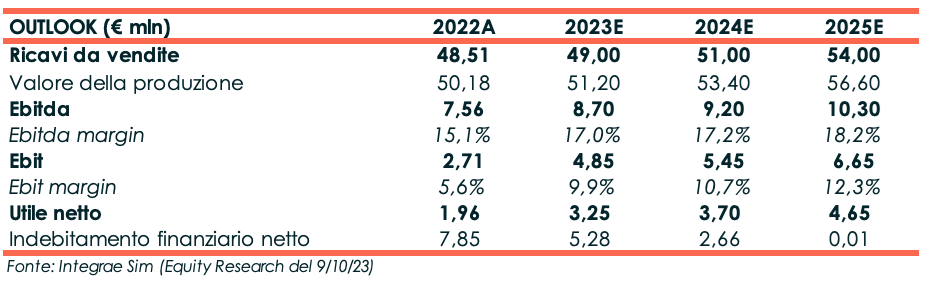

Le stime degli analisti

Integrae Sim, Euronext Growth Advisor, nello studio del 9 ottobre, alla luce dei risultati del primo semestre 2023 rivede in parte le proprie stime.

Per l’anno in corso gli analisti si aspettano che i ricavi delle vendite ammontino a 49 milioni verso i 48,5 milioni di fine dicembre 2022 e che l’Ebitda salga a 8,7 milioni da 7,6 milioni del 2022 e dagli 8,3 milioni precedentemente stimanti. L’Ebitda margin è atteso al 17%, in miglioramento di quasi 2 punti percentuali rispetto a fine anno 2022.

Per gli anni successivi, gli esperti stimano che i ricavi possano gradualmente crescere a 54 milioni a fine periodo previsionale (Cagr 22A-25E: 3,6%), mentre l’Ebitda a fine periodo è stimato a 10,3 milioni e il relativo margine al 18,2% rispetto al 15,1% a fine dicembre 2022.

La cassa generata nel periodo permetterà un graduale ripagamento del debito che, a fine 2025, è atteso vicino ad un importo nullo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Marzocchi Pompe