TrenDevice esce dai marketplace esteri, caratterizzati da una marginalità troppo contenuta, e il primo semestre 2023 mostra un valore della produzione sceso da 10,1 a 8,8 milioni, ma la redditività migliora grazie ai maggiori margini sulle vendite ed alla riduzione dei costi, mentre la perdita è quasi dimezzata. Antonio Capaldo, Amministratore Delegato commenta: “Il rallentamento dei ricavi non ci preoccupa, in quanto lo riteniamo solo momentaneo ed abbiamo segnali di ripresa dei ricavi già dal Q3 2023, grazie ad una riduzione della pressione competitiva sul canale e-commerce ed al contributo dei nuovi retail store fisici, in apertura entro settembre. E per il 2024 ci attendiamo un EBITDA compreso tra 1,9 e 2,1 milioni di euro».

Modello di business

Fondata nel 2013, TrenDevice è un player nell’economia circolare attiva nel settore del ricondizionamento di prodotti hi-tech di fascia alta (Smartphone e tablet Apple, Samsung e Huawei, IoT Device) con controllo completo della Value Chain.

Dalla sua nascita, ha servito complessivamente oltre 150.000 clienti e ricevuto oltre 10.700 recensioni certificate con un indice di soddisfazione della clientela pari al 92%.

Gli smartphone ricondizionati vengono commercializzati in Italia attraverso il sito e-commerce trendevice.com e una catena 8 negozi.

TrenDevice si avvale di 40 dipendenti e ha uffici commerciali a Milano, oltre a laboratori e centro logistico a Manocalzati (AV). Ogni iPhone attraversa un accurato processo di ricondizionamento in 5 fasi che inizia dai test hardware e software e finisce con la completa igienizzazione prima dell’inscatolamento. Secondo necessità, i device passano poi al reparto riparazioni dove vengono sostituite tutte le componenti usurate o non più funzionanti. Tutti i dispositivi ricondizionati sono accuratamente testati e accompagnati da una garanzia di 12 mesi, estendibile a 24 mesi.

Ultimi avvenimenti

A dicembre la società informa che, a seguito di collocamento presso terzi, sono state sottoscritte 405.000 azioni ordinarie TrenDevice rimaste inoptate nel contesto dell’Aumento di Capitale, a un prezzo di sottoscrizione di 0,26 euro (pari al prezzo di sottoscrizione cui sono state offerte le azioni nel contesto dell’Aumento di Capitale), per un importo complessivo di 105.300 euro.

Tenuto conto anche delle 853.275 azioni ordinarie TrenDevice già sottoscritte nel periodo di offerta in opzione e a seguito dell’offerta in Borsa dell’inoptato, e delle 2.730.768 azioni sottoscritte in esecuzione degli impegni di sottoscrizione assunti da parte di soggetti terzi, risultano pertanto complessivamente sottoscritte 3.989.043 azioni, pari al 57,89% delle azioni ordinarie TrenDevice offerte nel contesto dell’Aumento di Capitale, per un controvalore complessivo pari a 1.037.151,18 euro.

A novembre TrenDevice è stata inserita nel ranking “Leader della Crescita 2024”, la classifica delle aziende italiane a maggior crescita redatta dal Sole 24 Ore in collaborazione con Statista. Nello specifico, il rapporto ha preso in analisi il periodo tra il 2019 e il 2022: nell’arco di questi 3 esercizi, i ricavi di TrenDevice sono balzati da circa 7 milioni a quasi 20 milioni. Il numero di addetti è passato dai 22 del 2019 ai 42 del 2022. L’azienda ha realizzato un tasso di crescita annuale composto (CAGR) del 40,13%. La società si è posizionata al 271° posto su un totale di 500 aziende italiane presenti nel ranking.

Ad ottobre TrenDevice ha inaugurato a Brescia l’ottavo retail store fisico, settimo a gestione diretta, che segue l’apertura di un altro punto vendita a Bergamo avvenuta a settembre.

Dalla lettura dei KPI del terzo trimestre 2023, che includono oltre ai ricavi e al risparmio in termini di CO2 non immessa nell’ambiente derivante dall’acquisto di prodotti ricondizionati, emerge che nei primi nove mesi dell’anno i ricavi sono stati pari a 12,8 milioni rispetto ai 13,5 milioni dei primi 9 mesi del 2022, un calo imputabile all’abbandono del canale commerciale relativo ai marketplace esteri. L’Ebitda balza a 947 mila euro (+389% a/a), grazie ad una marginalità superiore delle vendite dirette sul sito web trendevice.com e dai retail store, a un’operazione di cost cutting avviata dal management nel quarto trimestre 2022 e a proventi straordinari pro quota trimestrale relativi ai contributi in conto esercizio del progetto “ReFive” di Regione Campania, oltre ai risconti legati ai crediti d’imposta relativi ai precedenti esercizi, per un totale di 274 mila euro. Nei primi 9 mesi del 2023 il contributo ambientale della società è stato pari a 1.434 tonnellate stimate di CO2 non immesse nell’ambiente (-8% a/a).

Ad agosto la società ha lanciato “TrenDevice Assistant”, un assistente virtuale basato sull’intelligenza artificiale di ChatGPT. Grazie al nuovo tool di intelligenza artificiale, integrato con la piattaforma e-commerce proprietaria, i clienti potranno essere guidati nella scelta dello smartphone più adatto alle proprie esigenze, come se si trovassero in presenza di un addetto alle vendite.

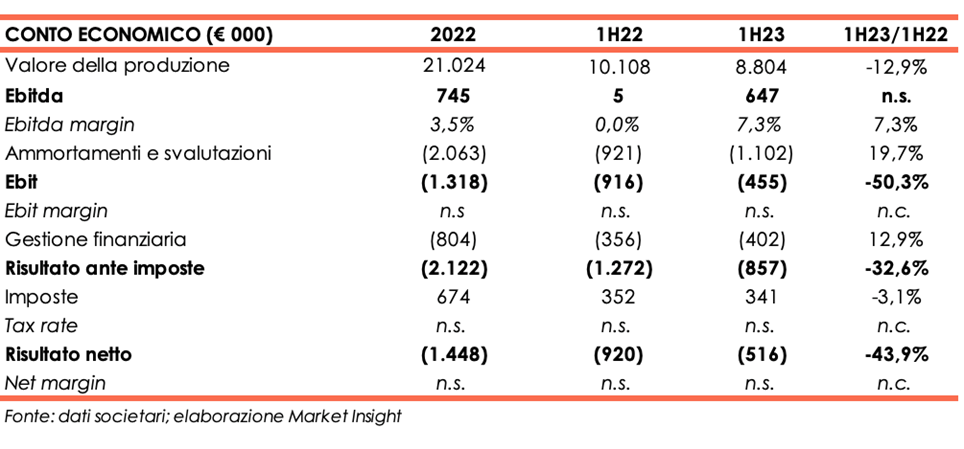

Conto economico

Nel primo semestre 2023, il valore della produzione si attesta a 8,8 milioni, in calo del 12,9% rispetto al primo semestre 2022, una dinamica dovuta all’abbandono del canale di vendita relativo ai marketplace esteri, caratterizzato da una marginalità troppo contenuta rispetto alle attese del management. Nel dettaglio, le vendite da retail store (diretti e franchising), nel periodo hanno raggiunto circa il 20% dei ricavi complessivi, contro il 12,50% dell’anno 2022.

Nel semestre il contributo ambientale di TrenDevice è stato pari a 945 tonnellate stimate di CO2 non immesse nell’ambiente, in calo del 46% rispetto al primo semestre 2022.

Nonostante la riduzione dei ricavi, l’Ebitda balza a 647 mila euro da 5 mila euro del 30 giugno 2022. Il miglioramento è dovuto ai maggiori margini sulle vendite effettuate in modo esclusivo sul sito web trendevice.com e dai retail store, a seguito dell’abbandono dei marketplace esteri, e ad un attento controllo delle spese operative, che ha comportato tagli di costi già a partire dal quarto trimestre 2022. La società ha inoltre beneficiato di proventi straordinari pro quota relativi ai contributi in conto esercizio del progetto “ReFive” di Regione Campania oltre ai risconti legati ai crediti d’imposta relativi ai precedenti esercizi, per un totale di 535 mila euro, in crescita del 146% rispetto ai 217 mila euro del primo semestre 2022.

Dopo ammortamenti aumentati a 1,1 milioni (+19,7% a/a), l’Ebit risulta negativo per 455 mila euro verso un deficit di 916 mila euro al 30 giugno 2022.

Oneri finanziari per 402 mila euro e benefici fiscali per 341 mila euro portano ad una perdita netta di 516 mila euro, più contenuta rispetto ai 920 mila euro del semestre a confronto.

Stato patrimoniale

Stato patrimoniale

Il patrimonio netto cala da 3,1 milioni a 2,5 milioni per la perdita del periodo, compensata solo in minima parte dall’esercizio dei “Warrant TrenDevice 2020 – 2023” nel terzo periodo di esercizio di giugno 2023.

L’indebitamento finanziario netto aumenta da 5,6 milioni a 5,9 milioni, dopo una variazione di capitale circolante netto positiva per circa 100 mila euro e investimenti in immobilizzazioni tecniche e immateriali per circa 800 mila euro.

Ratio

L’incremento della marginalità operativa porta ad un miglioramento del rapporto PFN/Ebitda che scende da 7,57x a 4,52x. In peggioramento l’indicatore di capitalizzazione che, per l’aumento dei debiti finanziari e la diminuzione del patrimonio netto, passa da 1,85x a fine dicembre 2022 a 2,31x.

Ancora negativo il ritorno per gli azionisti.

Outlook

Il mercato dei prodotti ricondizionati prosegue la crescita a livello nazionale ed internazionale con buoni tassi di crescita. A parere dei vertici della società, la situazione di incertezza economica in Italia non sta rallentandone la crescita del settore: sempre più consumatori mostrano infatti la propensione all’acquisto di prodotti ricondizionati per ottenere un considerevole vantaggio economico rispetto all’acquisto di un prodotto nuovo.

Il management ha confermato che, anche per il secondo semestre 2023, la società continuerà a prediligere il miglioramento della marginalità piuttosto che la crescita dei ricavi. Tuttavia, già a partire dal terzo trimestre, ci si aspetta una ripresa dei volumi di vendita grazie all’aumento del perimetro retail store e al tasso positivo di crescita del canale e-commerce.

Sul piano dei principali competitor esteri, si sta verificando un lento ma progressivo incremento del prezzo dei prodotti e una riduzione delle “battaglie di prezzo”. Tale scenario, se confermato anche nei mesi a venire, è sicuramente una condizione positiva per la marginalità della società.

Il management sta proattivamente valutando tutte le opzioni strategiche che il mercato offre al fine di garantire il costante finanziamento della crescita e sulla base del piano industriale approvato il 12 giugno 2023, il management prevede di raggiungere, nel 2024, un Ebitda compreso tra 1,9 milioni e 2,1 milioni.

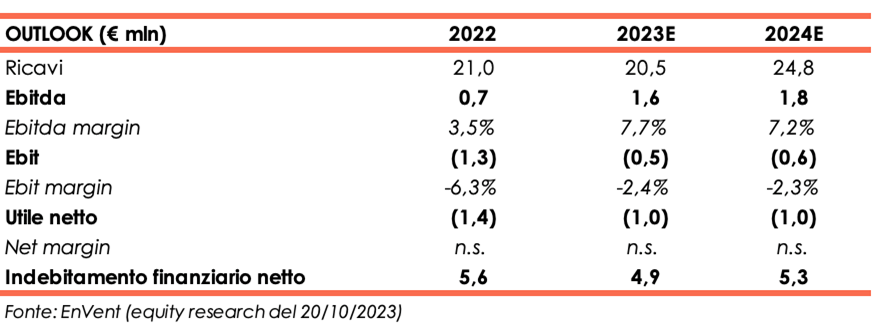

Le stime degli analisti

EnVent, Euronext Growth Advisor, nello studio del 20 ottobre, alla luce dei risultati del primo semestre, rivede leggermente al ribasso il totale dei ricavi attesi per il 2023, anche se nel quarto trimestre 2023 la stagionalità dovrebbe giocare a favore della società e l’incerto scenario macroeconomico, con la conseguente diminuzione del potere d’acquisto dei consumatori, dovrebbero portare ad una maggiore domanda di prodotti ricondizionati. A parere degli analisti, la società dovrà continuare ad efficientare il processo produttivo, tenuto conto della forte incidenza del costo delle materie prime sui ricavi.

Per la fine dell’anno 2023, gli esperti prospettano ricavi a 20,5 milioni, in diminuzione 2,4% vs dicembre 2022 e rispetto ai 22,3 milioni ipotizzati prima della pubblicazione della semestrale. L’Ebitda è stimato a 1,6 milioni, vs 0,7 milioni di dicembre 2022, e il relativo margine è atteso al 7,7%, in linea con il dato del primo semestre.

Nel 2024 i ricavi ed Ebitda dovrebbero crescere rispettivamente a 24,8 milioni e 1,8 milioni, in base a quanto già prospettato dagli analisti. Tuttavia il peso degli ammortamenti e degli oneri finanziari non permetterà un’inversione del risultato finale, stimato negativo per tutto il periodo analizzato.

La buona gestione del circolante non brucerà cassa e investimenti per complessi 3 milioni nel biennio 2023-2024 porteranno l’indebitamento finanziario netto a 5,3 milioni a fine periodo previsionale, in lieve diminuzione risetto ai 5,6 milioni a fine dicembre 2022.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a TrenDevice