I ricavi del primo semestre 2023 subiscono un rallentamento rispetto al pari periodo del 2022 e si collocano a 19,4 milioni (-5,4% a/a), dinamica che si amplifica a livello di Ebitda (-29,3%) con il relativo margine al 10,3% (-3,4%), scontando minori ricavi sui dispositivi mobile, il ritardo nell’assegnazione di alcune gare internazionali e nell’ottenimento delle certificazioni di due nuove apparecchiature. La quotazione del 7 luglio ha apportato 5,4 milioni per supportare la crescita del business e Aniello Aliberti, Presidente e AD commenta: “Manteniamo una view positiva per il 2024 grazie alle nuove certificazioni sulle innovative apparecchiature frutto dell’R&S che da sempre contraddistingue il nostro Gruppo.”

Modello di Business

I.M.D. International Medical Devices è la holding dell’omonimo gruppo IMD che opera nel settore del MedTech, e in particolare nella ricerca e sviluppo, produzione e distribuzione di un’ampia gamma di sistemi di diagnostica per X-Ray. Attraverso le 3 società operative (Technix, IMD Generators Srl e Intermedical Srl), il gruppo IMD vanta un’esperienza di oltre 40 anni nel settore medicale basando il proprio percorso di crescita sulle capacità progettuali che hanno consentito lo sviluppo di soluzioni altamente innovative e all’avanguardia, in grado di cogliere i trend e i più elevati standard di qualità e sicurezza del settore.

Il modello di business si articola in due aree:

- X-Ray Generators (tramite la controllata IMD Generators) riferita alle attività di sviluppo, produzione e commercializzazione di monoblocchi, generatori RX e sistemi di controllo (componenti cruciali per le apparecchiature medicali)

- X-Ray Imaging Devices (tramite le controllate Technix e Intermedical) riferita allo sviluppo, produzione e commercializzazione dell’intera apparecchiatura medicale (analogica o digitale) impiegata in differenti ambiti medici quali, ortopedico, urologico, di pronto soccorso e sale operatorie.

Ultimi Avvenimenti

A dicembre IMD Genertors ha acquisito, da Crono Service, il ramo d’azienda di quest’ultima relativo alla progettazione, costruzione e commercializzazione di apparecchiature elettriche ed elettroniche. Con l’operazione la società acquisirà maggior know-how integrando una parte rilevante nel proprio ciclo produttivo, quale lo sviluppo di componenti elettriche ed elettroniche e soprattutto le bobine impiegate nei monoblocchi, con la possibilità di creare sinergie e accelerare lo sviluppo del business con manodopera altamente specializzata.

Per l’esercizio 2024 la società prevede un target di fatturato e di Ebitda rispettivamente di circa 50 milioni e 8 milioni. Al 30 settembre 2023 la posizione finanziaria netta era positiva per 5,1 milioni, in miglioramento rispetto all’ indebitamento finanziario netto di 0,2 milioni registrato a fine giugno 2023.

Il Cda ha approvato il dato previsionale di fatturato al 31 dicembre 2023 che dovrebbe collocarsi tra i 36 milioni e i 38 milioni, in diminuzione rispetto ai 41,8 milioni dell’esercizio 2022. Il risultato è frutto di un maggiore giro d’affari delle controllate IMD Generators e Intermedical e di un calo delle vendite di Technix, penalizzata dal calo parziale degli ordinativi da parte di uno dei principali clienti OEM, dal ritardato rilascio della certificazione CE di due nuovi dispositivi e per lo slittamento al 2024, di alcuni tender in Italia e all’estero.

Conto Economico

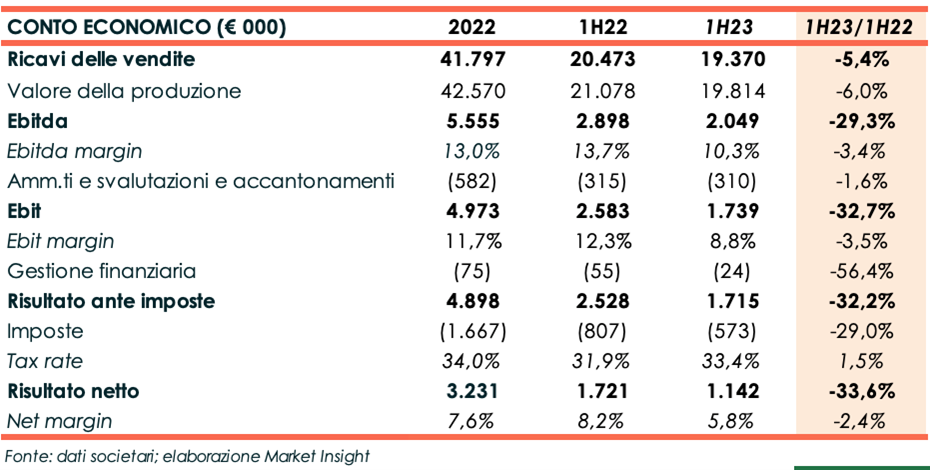

Il primo semestre 2023 chiude con ricavi pari a 19,4 milioni, in diminuzione del 5,4% su base annua. Tutte le tipologie di prodotti mostrano un andamento positivo, sia dell’area di business X-Ray Imaging Devices (con i dispositivi Surgery a 5,2 milioni, +41,8% a/a e Surgery Plus a 1,4 milioni, +85,4% a/a) sia dell’area di business X-Ray Generators (con i Monoblocchi a 3,1 milioni, +4,5% a/a, Generatori a 0,4 milioni, +42,8% a/a e Sistemi di controllo a 1,7 milioni, +36,3%). Si contraggono invece i ricavi sui dispositivi mobile a causa del ritardo nell’assegnazione di alcune gare internazionali e nell’ottenimento delle certificazioni relative a due nuove apparecchiature.

Aumentano le vendite verso l’estero che si attestano a 14,5 milioni (+4,6%).

L’Ebitda cifra 2,0 milioni, in contrazione rispetto a 2,9 milioni del primo semestre 2022, scontando i minori ricavi delle vendite e il lieve incremento dei costi per materie prime e dei costi per servizi e personale. L’Ebitda margin cala così dal 13,7% al 10,3%.

Dopo ammortamenti e accantonamenti per 310 mila euro, sostanzialmente in linea con il primo semestre 2022, l’Ebit si attesta a 1,7 milioni vs 2,6 milioni del 30 giugno 2022.

Oneri finanziari in diminuzione e di ridotto ammontare (24 mila euro vs 55 mila euro nel semestre a confronto) e imposte per 573 mila euro portano a un utile netto di 1,1 milioni (-33,6% a/a).

Stato Patrimoniale

Il patrimonio netto sale dai 15,4 milioni del 31 dicembre 2022 a 16,5 milioni grazie all’utile del periodo.

La posizione finanziaria netta, positiva al 31 dicembre 2022 per 262 mila euro, cambia segno evidenziando debiti finanziari netti per 235 mila euro. La cassa generata nel periodo e il ricorso a nuovo debito hanno finanziato fabbisogni di circolante dovuti all’incremento delle rimanenze e alla riduzione dei debiti vs fornitori, conseguenza dei minori volumi di vendita. Inoltre, gli investimenti hanno assorbito circa 394 mila euro.

L’indebitamente finanziario netto e il patrimonio della società non includono l’aumento di capitale per complessivi 5,4 milioni perfezionato in occasione dell’ingresso in Borsa.

Ratio

L’assetto finanziario patrimoniale appare solido, anche escludendo la liquidità introitata a luglio. A fine giugno 2023 l’ammontare dei debiti finanziari netti è molto basso e gli indicatori di solvibilità del debito e di patrimonializzazione risultano rispettivamente pari a 0,06x e 0,01x.

In calo il ritorno per gli azionisti che scende al 13,8% dal 20,9% a fine dicembre 2022.

Outlook

Il management è focalizzato nell’attuazione delle strategie di sviluppo comunicate al mercato, in particolare legate allo sviluppo dei prodotti, alla brand awareness, al potenziamento commerciale e all’efficientamento della struttura organizzativa.

In un contesto macroeconomico complicato, il gruppo prosegue la politica di contenimento dei costi e la supervisione del loro andamento anche al fine di adeguare prontamente i listini di vendita.

I vertici confidano sul buon andamento dell’attività nei prossimi anni, sebbene eventi sociopolitici potrebbero influenzare i risultati e la società continuerà ad investire nel suo percorso di crescita e di sviluppo sia per linee interne sia per linee esterne, cogliendo anche le opportunità di eventuali acquisizioni.

Le stime degli analisti

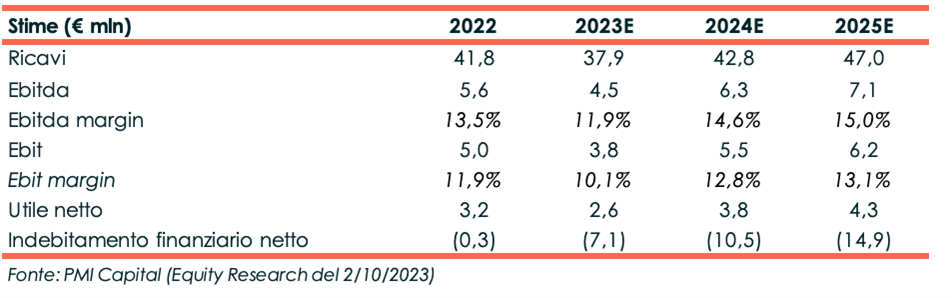

PMI Capital, nello studio del 2 ottobre, stima che i ricavi nel periodo 2022-2025 potranno crescere ad un Cagr del 4%. Dopo un calo delle vendite nel 2023, gli esperti si aspettano un recupero, frutto di una maggiore brand awareness e di maggiori vendite all’estero.

L’Ebitda, che si prevede possa crescere ad un Cagr dell’8% nel periodo, beneficerà di economie di scala, della maggiore incidenza sui ricavi di prodotti a marchio proprio e del ritorno al profitto di Intermedical.

La valutazione non considera eventuali acquisizioni.

Per il 2023 gli analisti si aspettano ricavi per 37,9 milioni, in diminuzione rispetto ai 41,8 milioni dell’esercizio 2022. Anche l’Ebitda è stimato scendere da 5,6 milioni a 4, 5 milioni e l’utile netto si attesterà a 2,6 milioni verso i 3,2 milioni a fine dicembre 2022.

Per gli anni successivi, gli esperti ipotizzano ricavi in graduale crescita fino a 47 milioni a fine 2025, quando Ebitda ed Ebitda margin dovrebbero assestarsi rispettivamente a 7,1 milioni e al 15%.

Grazie alla cassa generata nel periodo, ai proventi derivanti dall’IPO e ad una buona gestione del capitale circolante, e dopo investimenti per 2 milioni nei 3 anni oggetto dello studio, la liquidità netta crescerà fino a raggiungere 14,9 milioni a fine anno 2025.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a IMD