Prosegue il trend positivo, con valore della produzione (+22% a 47 milioni) mentre l’Ebitda raddoppia a 4,2 milioni, ma i margini restano sotto il 9%. Alfredo Balletti, Amministratore Delegato, ha dichiarato: “Continua l’impegno del Gruppo a investire incrementando le proprie dotazioni tecnologiche e per il futuro siamo ottimisti vista la crescita della richiesta di impianti di energia da fonti rinnovabili ed essendo noi leader di mercato grazie anche ai nostri continui investimenti.”

Modello di business

Fondata nel 2001, Comal opera nel settore dell’impiantistica per la produzione di energia da fonte solare. La società realizza impianti fotovoltaici di grande potenza (da 1MW a oltre 80MW per impianto) con formula EPC-M (Engineering, Procurement, Construction Management) e O&M (Operation & Maintenance).

Offre soluzioni personalizzate “chiavi in mano”, presidiando tutte le fasi del progetto di costruzione, dalla progettazione, alla costruzione dei componenti strutturali e robotici, installazione dell’impianto, collaudo, commissioning e manutenzione. Inoltre, installa impianti fotovoltaici in Grid Parity (ossia in parità di costo tra la produzione di energia da fonte rinnovabile e quella da fonti convenzionali).

Comal effettua anche manutenzione ordinaria e straordinaria presso centrali di produzione di energia da fonti convenzionali (perlopiù centrali termoelettriche), attività nella quale è attiva Tirreno Impianti.

L’attività è svolta principalmente in Italia, mentre all’estero Comal partecipa, su base continuativa, a gare per la realizzazione di impianti in tutto il mondo, prevalentemente in Europa, Africa e Medio Oriente.

Presso la sede di Montalto di Castro (VT) viene effettuata la progettazione degli impianti e di alcuni dei componenti da installare nei campi fotovoltaici, tra cui il Tracker “Sun Hunter” (Tracker), struttura motorizzata su cui vengono installati i moduli fotovoltaici che permette l’orientamento dei moduli fotovoltaici nella posizione più favorevole rispetto ai raggi solari (inseguimento solare).

Ultimi avvenimenti

A febbraio la società ha firmato un contratto di circa 27,5 milioni con una azienda italiana leader nel settore energetico per la fornitura, chiavi in mano, di un impianto fotovoltaico nel sud Italia. Il contratto prevede anche la vendita del tracker “SUN HUNTER”, prodotto proprietario progettato e realizzato da Comal.

A gennaio Comal ha firmato un contratto da circa 3 milioni per la fornitura chiavi in mano di un impianto fotovoltaico nel sud Italia. Il contratto prevede anche la fornitura del tracker “Sun Hunter”. L’uso di tracker di diversa lunghezza e la possibilità di impostare autonomamente gli angoli di ciascun tracker, anche alla fine del back-tracking, consente di massimizzare la potenza che può generare ogni singolo campo.

Sempre a gennaio, la società firmato un contratto da 1,2 milioni per la fornitura del tracker “Sun Hunter” con un primario operatore italiano che opera sul territorio nazionale e si è aggiudicata il bando “Next Appennino | Misura B1.2 – B3.3” per la realizzazione di un impianto industriale per la produzione di moduli fotovoltaici innovativi e ad alta efficienza in provincia dell’Aquila. L’investimento complessivo ammonta a 16,1 milioni, di cui 6,9 milioni di finanziamento agevolato, 4,9 milioni di contributo in conto impianti, 0,2 milioni di contributi diretti e 4,1 milioni di finanziamento bancario.

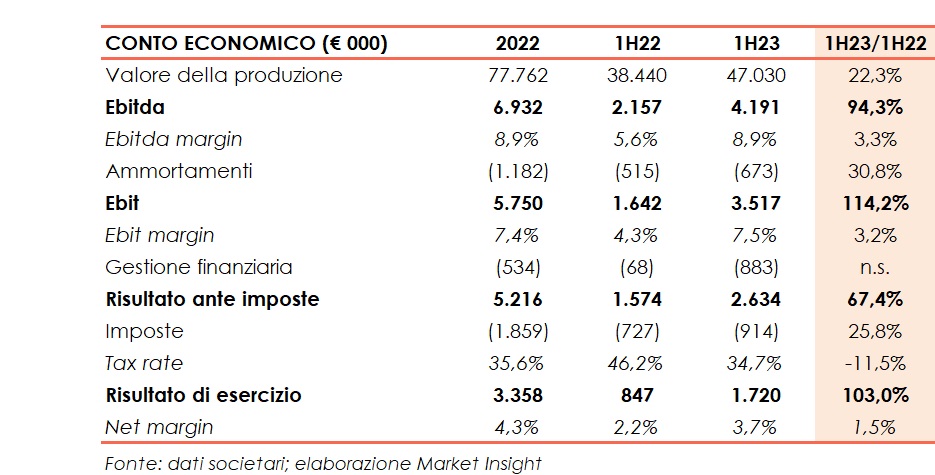

Conto economico

Il valore della produzione del primo semestre 2023 ammonta a 47 milioni, in aumento del 22,3% su base annua. I ricavi sono tutti realizzati in Italia, per il 99% nel settore fotovoltaico e per l’1% nel convenzionale. Il portafoglio ordini si attesta a circa 365 milioni, rispetto a circa 280 milioni al 30 giugno 2022.

L’Ebitda balza a 4,2 milioni, in crescita del 94,3% rispetto ai 2,2 milioni del 30 giugno 2022, e l’Ebitda margin sale all’8,9% dal 7,1% del pari periodo del 2022.

Dopo ammortamenti e accantonamenti per 673 mila euro (+30,8% a/a) l’Ebit si attesta a 3,5 milioni, più che duplicando rispetto ai 1,6 milioni del semestre a confronto. L’Ebit margin guadagna 2,1 punti percentuali collocandosi al 7,5%.

Gli oneri finanziari segnano un forte aumento per l’assunzione di nuovo debito e cifrano 883 mila euro verso i 68 mila euro del primo semestre 2022.

Dopo imposte per 914 mila euro per un tax rate che si riduce dal 46,2% a 34,7%, l’utile netto si fissa a 1,7 milioni, più che duplicato rispetto agli 847 mila euro a fine giugno 2022.

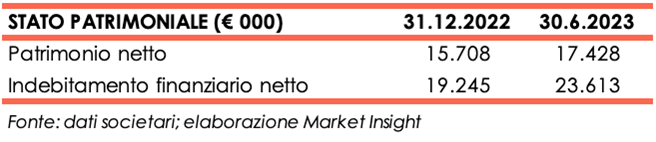

Stato patrimoniale

Grazie all’utile del periodo, il patrimonio netto sale a 17,4 milioni rispetto ai 15,7 milioni a fine dicembre 2022.

L’indebitamento finanziario netto si incrementa a 23,6 milioni da 19,2 milioni. La cassa generata nel periodo e il ricorso a nuovo debito hanno finanziato fabbisogni di circolante per circa 7,2 milioni e investimenti per circa 1,6 milioni.

Ratio

La struttura finanziario patrimoniale appare equilibrata con un indice di solvibilità del debito pressoché invariato a 2,82x e un rapporto PFN/Equity pari a 1,35x (1,23x al 31 dicembre 2022).

Di buon livello l’indicatore del ritorno per gli azionisti, anche se in diminuzione da 21,4% a 19,7%.

Outlook

Il management, consapevole dell’importanza del fotovoltaico nel processo di transizione energetica in atto, conferma il piano di espansione dell’attività basato sulla crescita del business in Italia e potenzialmente negli Emirati Arabi, su investimenti nella Ricerca e Sviluppo per rendere sempre più efficaci le soluzioni offerte al cliente e sull’efficientamento/internazionalizzazione dei processi produttivi, volti al contenimento dei costi.

Il gruppo mira a mantenere e ampliare il vantaggio competitivo detenuto nel mercato del fotovoltaico e intende portare avanti consistenti investimenti sia in termini di strutture produttive sia di risorse umane, in modo da essere pronto a fronteggiare l’incremento della domanda e a sfruttare le conseguenti opportunità di mercato.

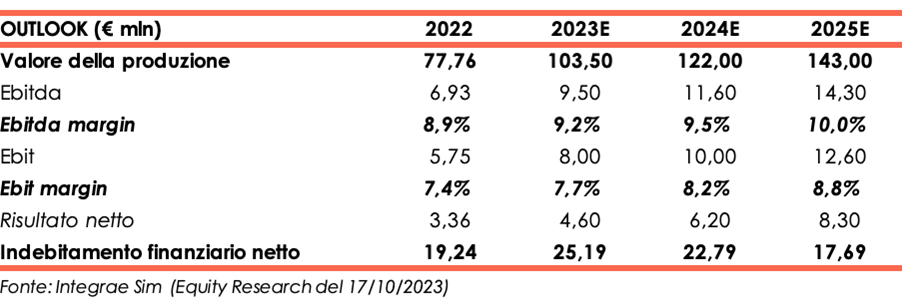

Le stime degli analisti

Integrae Sim, Euronext Growth Advisor, nello studio del 17 ottobre scorso, alla luce dei risultati semestrali conferma quasi totalmente le proprie stime per i prossimi anni, rivedendo solo l’impatto sul conto economico di maggiori oneri finanziari. Al titolo viene assegnato un target price di 8,70 euro e un rating Buy.

Per l’anno 2023 gli analisti si aspettano un valore della produzione di 103,5 milioni e un Ebitda pari a 9,5 milioni, con relativo margine al 9,2%, di poco superiore rispetto all’8,9% a fine dicembre 2022.

Per gli anni successivi, gli esperti ritengono che il valore della produzione possa aumentare fino a raggiungere 143 milioni nel 2025 (Cagr 22A-25E: 22,5%). A fine periodo previsionale, l’Ebitda dovrebbe attestarsi a 14,3 milioni e l’Ebitda margin salire al 10% guadagnando 1,1 punti percentuali rispetto all’esercizio 2022

L’indebitamento finanziario netto, previsto in aumento a 25,2 milioni a dicembre 2023 anche per gli elevati fabbisogni di circolante stimati (10,1 milioni), andrà a ridursi a 17,7 milioni a fine 2025.

A partire dal 2024, i fabbisogni di circolante sono previsti in diminuzione rispettivamente a 3,3 milioni nel 2024 e 2,5 milioni nel 2025. Inoltre, viene ipotizzato che, nei tre anni, la società effettui investimenti per complessivi 6,7 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Comal