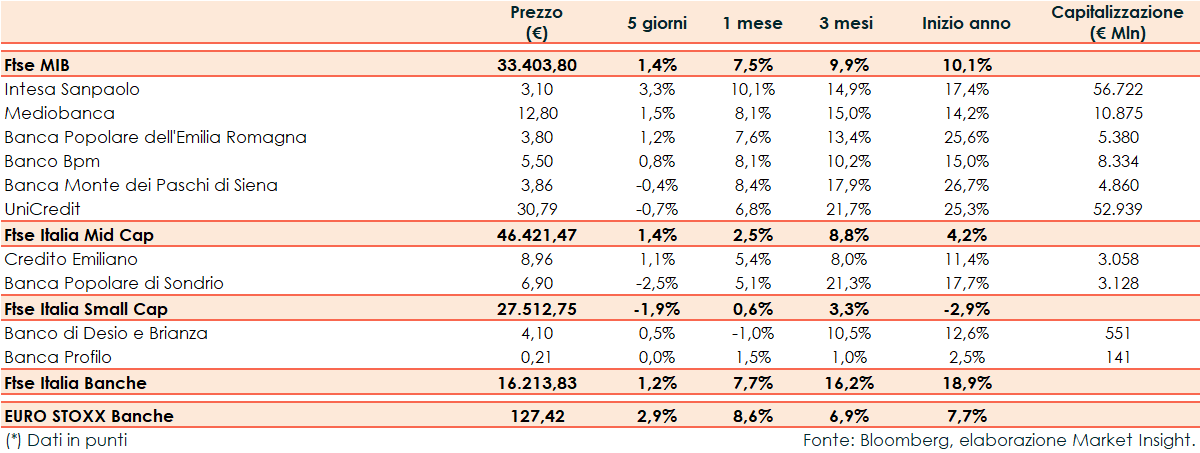

La scorsa settimana il Ftse Italia Banche ha riportato un +1,2% rispetto al +2,9% del corrispondente europeo e al +1,4% del Ftse Mib.

Le borse europee hanno chiuso la seduta di venerdì perlopiù sottotono, con Wall Street poco mossa dopo le prime ore di contrattazioni. Sull’obbligazionario, lo spread Btp-Bund è sceso a 132 punti, con il rendimento del decennale italiano al 3,57%.

Tra le Large Cap, Intesa Sanpaolo ha terminato le contrattazioni a +3,3%, Mediobanca a +1,5%, Banca Popolare dell’Emilia Romagna a +1,2%, Banco Bpm a +0,8%, Banca Monte dei Paschi di Siena a -0,4% e UniCredit a -0,7%.

In seguito all’approvazione da parte dell’Assemblea degli azionisti e all’autorizzazione rilasciata dalla Banca Centrale Europea, Banco BPM darà avvio al programma di acquisto

di azioni proprie.

Il 4 marzo 2024 Banco BPM ha acquistato sull’Euronext Milan complessive 905.286 azioni

proprie (pari allo 0,06% delle azioni ordinarie in circolazione) al prezzo unitario medio di 5,523112 euro, per un controvalore totale pari a 4.999.995,97 euro, nell’ambito del programma di acquisto di azioni a servizio dei piani di incentivazione ai dipendenti, eseguito in forza della delibera assembleare del 20 aprile 2023.

Il Cda di BPER Banca ha esaminato e approvato la Relazione e progetto di bilancio di esercizio e la Relazione integrata e bilancio consolidato di Gruppo al 31 dicembre 2023, confermando i risultati preliminari già approvati il 7 febbraio 2024.

UniCredit ha concluso il programma di acquisto di azioni ordinarie avviato lo scorso 30 ottobre.

Tra le Mid Cap, Credito Emiliano ha chiuso a +1,1% e Banca Popolare di Sondrio a -2,5%.

Banca Popolare di Sondrio ha lanciato un’offerta di riacquisto per cassa del proprio prestito obbligazionario subordinato denominato in euro a tasso fisso “Euro 200,000,000 Fixed Rate Reset Subordinated Notes due 30 July 2029 – ISIN XS2034847637” con un importo nominale complessivo in circolazione di 200.000.000.

Nell’ambito dell’operazione di liability management annunciata il 4 marzo che

prevede un’offerta di riacquisto del proprio prestito obbligazionario subordinato

denominato in euro a tasso fisso “Euro 200,000,000 Fixed Rate Reset Subordinated Notes due 30 July 2029 – ISIN XS2034847637”, Banca Popolare di Sondrio ha collocato con successo presso investitori istituzionali una nuova emissione obbligazionaria subordinata Tier 2 con scadenza 13 marzo 2034, rimborsabile anticipatamente 5 anni prima della scadenza, per un ammontare pari a 300 milioni.

Il Cda di Credem ha approvato il progetto di bilancio d’esercizio ed il bilancio consolidato al 31 dicembre 2023, confermando integralmente i dati preliminari comunicati lo scorso 8 febbraio, che avevano evidenziato un utile netto consolidato di 562,1 milioni di euro (+72,4% a/a).

Infine, tra le Small, Banco di Desio e Brianza ha registrato un +0,5% e Banca Profilo una sostanziale stabilità.