I ricavi del primo semestre 2023 ammontano a 26,2 milioni (+5,6%) ma la redditività subisce un forte calo e il semestre chiude con una perdita di 1,6 milioni per l’andamento ancora incerto delle società neo acquisite e per l’aumento dei costi operativi. Edelberto Baracco, Presidente e CEO di Compagnia dei Caraibi, si conferma comunque fiducioso e dichiara: “Abbiamo fiducia nella nostra capacità di garantire una crescita costante delle vendite e un graduale miglioramento dei margini. Questo sarà possibile grazie a un aumento della quota di vendita dei nostri brand proprietari, alla stabilizzazione dell’inflazione sui costi di produzione e a una maggiore efficienza nei costi.”

Modello di Business

Compagnia dei Caraibi è attiva nell’importazione e distribuzione di spirits, vini e soft drinks provenienti da ogni parte del mondo, tra cui Rum, Gin, Vodka, Whisky, Tequila, sodati, acque, champagne. E’ inoltre specializzata nell’attività di scouting, selezione, importazione, promozione e distribuzione di Spirits e Vini, in Italia e all’estero.

I prodotti sono distribuiti sia nel canale on-trade, ovvero nei confronti degli esercizi di somministrazione come bar, ristoranti e hotel, sia nel canale off trade, attraverso il canale all’ingrosso che, a sua volta, rifornisce gli esercizi di somministrazione.

Parallelamente la società svolge, per conto dei fornitori, l’attività di Brand Building, insieme di attività connesse e funzionali a realizzare l’affermazione sul mercato della brand awareness.

La società, il cui portafoglio si compone prevalentemente di prodotti Premium e Super Premium, distribuisce in esclusiva oltre 160 brand di Spirits (tra cui i principali: Gin Mare, Jefferson e Diplomatico) e 80 brand di Vini.

Ultimi Avvenimenti

A marzo la controllata di diritto tedesco Elephant Gin’s ha presentato un’istanza di insolvenza presso il tribunale fallimentare tedesco, avviando così la procedura di insolvenza. E’ stato designato un curatore per la fase preliminare che potrà durare fino a 3 mesi e nella quale è previsto che venga elaborato un piano di ristrutturazione per Elephant Gin.

Compagnia dei Caraibi ha iniziato a consolidare la partecipazione di Elephant Gin’s a decorrere dal luglio 2023 e il peso dei ricavi di quest’ultima sui ricavi consolidati di gruppo del 2023 è stimato in circa l’1,1%. Elephant Gin’s si è trovata in uno stato di tensione finanziaria a causa di un andamento delle vendite inferiore rispetto a quanto stimato, con particolare riferimento al mercato tedesco. La terza e ultima tranche di pagamento delle quote residue di Elephant Gin’s, il cui pagamento era originariamente previsto entro giugno 2024, non è ancora stata corrisposta. Compagnia dei Caraibi sta valutando con i propri consulenti le opportune attività e/o azioni necessarie per tutelare l’investimento effettuato.

Sempre a marzo Compagnia dei Caraibi ha esteso il contratto con il suo primo fornitore BrownForman per la distribuzione in esclusiva di Gin Mare, Diplomático Rum e Fords Gin fino al 30 aprile 2025. A partire da tale data, il contratto tuttavia non sarà rinnovato. Compagnia dei Caraibi ha inoltre siglato due nuovi accordi per la distribuzione in esclusiva di Sabatini Gin e Dictador Rum a decorrere da aprile 2024.

A fine gennaio sono stati comunicati alcuni dati gestionali consolidati al 31 dicembre 2023. I ricavi consolidati si attestano in un range compreso tra 51,9 milioni e 52,9 milioni, in crescita di tra il 7,1% e il 9,1 % rispetto al 31 dicembre 2022, mentre l’indebitamento finanziario netto dovrebbe collocarsi fra 11,9 milioni e 12,4 milioni.

A settembre Compagnia dei Caraibi, attraverso la controllata Refined Brands, ha sottoscritto un contratto per l’acquisto del 30% del capitale sociale di Amari & Affini, liquorificio artigianale con una grande competenza nella lavorazione di erbe e specializzato nella produzione di prodotti italiani di gamma premium e super premium. L’operazione mira a creare nuove sinergie commerciali.

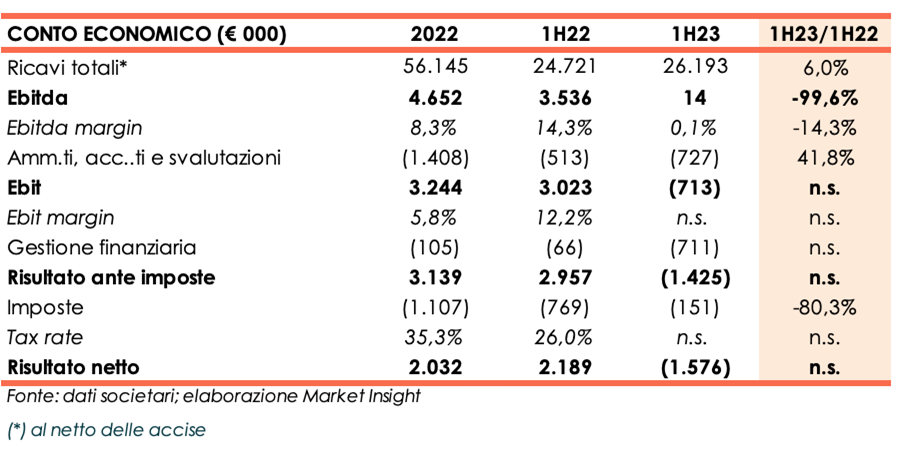

Conto Economico

I ricavi del primo semestre 2023 ammontano a 26,2 milioni, in crescita del 5,6% su base annua, una dinamica sostenuta dall’incremento dei ricavi nel mercato Italia (+3,9%). I mercati internazionali indiretti (nei quali il gruppo non è presente con una propria struttura) hanno invece subito un rallentamento dei volumi (-32%) prevalentemente a causa del destocking da parte di alcuni importatori partners, timorosi per l’incerto contesto macroeconomico. Le performance di settore hanno anche risentito della situazione meteorologica non favorevole e del minore potere d’acquisto dei consumatori.

L’Ebitda cala per via dei maggiori costi per acquisti e servizi e ammonta a soli 14 mila euro verso i 3,5 milioni di fine giugno 2022, scontando anche i costi delle società neo acquisite ancora in fase di start-up.

Dopo ammortamenti in crescita del 41,8% a 727 mila euro, l’Ebit risulta negativo per 713 mila euro rispetto al risultato positivo di 3 milioni realizzato nel primo semestre 2022.

Il periodo chiude con una perdita netta di 1,6 milioni verso un utile netto di 2,2 milioni del 30 giugno 2022.

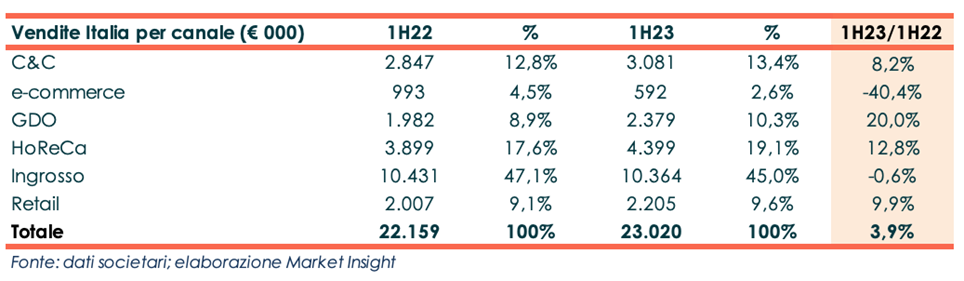

Breakdown Ricavi

La ripartizione dei ricavi per canale di vendita sul mercato italiano mostra come l’andamento dei canali Cash & Carry, Grande Distribuzione Organizzata, Horeca e Retail sia stato positivo; pressoché invariate, invece, le vendite tramite il canale Ingrosso e in forte diminuzione (-40,4% a/a) le vendite on line (canale eCommerce).

Stato Patrimoniale

La perdita del periodo porta ad una riduzione del patrimonio netto dai 18,3 milioni di fine dicembre 2022 a 16,9 milioni.

L’indebitamento finanziario netto passa da 1,9 milioni a 3,7 milioni. La società ha sostenuto investimenti per circa 4,4 milioni, tra cui l’acquisizione del gruppo We r-eticsoul, l’incremento della partecipazione indiretta nella maison di champagne Frerejean Fréres e l’acquisizione del 100% di Right Beer.

Ratio

Nonostante l’incremento dei debiti finanziari, la struttura patrimoniale e finanziaria rimane solida, con un l’indicatore della capacità di ripagamento del debito pari a 0,40x e un grado di capitalizzazione pari a 0,22x.

Data la perdita del periodo, il Roe risulta negativo, rispetto al ritorno positivo dell’11,1% fotografato al 31 dicembre 2022.

Outlook

In linea con la strategia presentata in fase di IPO, il management sta lavorando per affermare il gruppo quale player internazionale, consolidare un portfolio di brand di alto posizionamento e con awareness globale e innovare il modello distributivo attraverso un approccio omnicanale in grado di incorporare anche touchpoint con il consumatore finale.

Il management conferma che sta proseguendo l’integrazione delle società neo acquisite che permetterà una razionalizzazione dei costi e una massimizzazione dei risultati, che saranno apprezzabili a partire dalla seconda metà del 2024.

Per il medio termine, i vertici sono fiduciosi sulla possibilità di conseguire una costante crescita organica delle vendite ed un graduale miglioramento delle marginalità, grazie a un mix di prodotti maggiormente incentrato sul portfolio brand propri, al contenimento dei costi e ad un efficientamento dei processi.

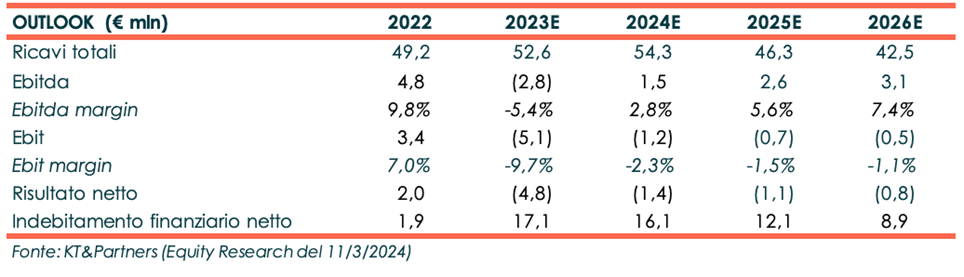

Le stime degli analisti

KT& Partners, nello studio dell’11 marzo, rivede le proprie stime al ribasso, anche in considerazione delle anticipazioni del management su ricavi e posizione finanziaria netta al 31 dicembre 2023. Gli analisti temono infatti possibili impatti negativi per lo stato di difficoltà di Elephant Gin’s e una possibile diminuzione delle vendite per l’interruzione del contratto di distribuzione con Mare e Diplomatico.

Per il 2023 si ipotizza che i ricavi potranno ammontare a 52,6 milioni verso i 54,8 milioni precedentemente stimati. L’Ebitda è atteso negativo per 2,8 milioni, scontando la scarsa redditività del business internazionale e i risultati di Elephant Gin’s, al di sotto delle aspettative.

Per gli anni successiv gli esperti adottano un approccio prudenziale e stimano ricavi in diminuzione fino a 42,5 milioni nel 2026. La marginalità operativa è prevista in miglioramento, con un Ebitda in graduale aumento fino a raggiungere 3,1 milioni a fine periodo previsionale, mentre la bottom line rimarrà negativa, con una perdita netta in calo ma presente anche a fine 2026 e pari a 800 mila euro.

L’indebitamento finanziario netto, dopo il picco a fine 2023 causato dai consistenti investimenti (17,2 milioni), diminuirà gradualmente per attestarsi a 8,9 milioni a fine anno 2026.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Compagnia dei Caraibi