La multiutility archivia il 2023 con una performance record a livello di gestione operativa con una crescita dell’Ebitda del 15%, che si è trasferita in un incremento del 17% sull’EPS, portando il Gruppo a raggiungere con 3 anni di anticipo, superandoli, gli obiettivi fissati dal precedente Piano al 2026. Di rilievo è anche il rapido deleveraging attuato, con il rapporto Debito/EBITDA sceso a 2,56x, grazie alla forte generazione di cassa e al rilascio di capitale circolante. Il tutto culmina con un dividendo proposto di 14 centesimi per azione, il 12% in più rispetto al 2022. Numeri che nel complesso restituiscono il primo importante tassello del Business Plan 2023-2027 approvato lo scorso gennaio.

- 2023 anno record per la multiutility con l’Ebitda che sfiora 1,5 miliardi

- Crescita trainata dall’area Energy

- Si rafforza la creazione di valore

- Forte generazione di cassa e rapido deleveraging

- Il Piano 2023-2027 parte con il piede giusto

- Gli elementi chiave del Piano al 2027

- Il parere degli analisti e il target price

“Chiudiamo il 2023 con una performance record dei principali indicatori economici e finanziari, ottenuti in un contesto macroeconomico ancora volatile e incerto: il MOL ha sfiorato gli 1,5 miliardi, l’utile netto di pertinenza degli azionisti è cresciuto del 16,5% e gli investimenti del 15%, superando gli 800 milioni. Risultati che abbiamo raggiunto soprattutto grazie al contributo dell’area energy, nella quale abbiamo conseguito una crescita significativa supportata dallo sviluppo commerciale, dai mercati di ultima istanza e dai servizi di efficientamento energetico”, spiega il Presidente esecutivo del Gruppo Hera, l’Ingegnere Cristian Fabbri.

“La contestuale riduzione del 10% del debito, che ci porta a registrare un rapporto debito netto/MOL di 2,56x, in miglioramento del 21%, ha permesso al Consiglio di Amministrazione di proporre un incremento del 12% del dividendo, pari a 14 centesimi per azione. I risultati del 2023 riconfermano, quindi, la validità della visione strategica del nostro Gruppo e costituiscono il primo tassello del nostro piano industriale approvato a gennaio”.

Con il Business Plan 2023-2027, infatti, Hera metterà in campo investimenti per 4,4 miliardi, concentrando le proprie risorse per garantire una creazione di valore visibile e finalizzata a perseguire gli obiettivi della sostenibilità e della resilienza ai fattori esogeni negativi.

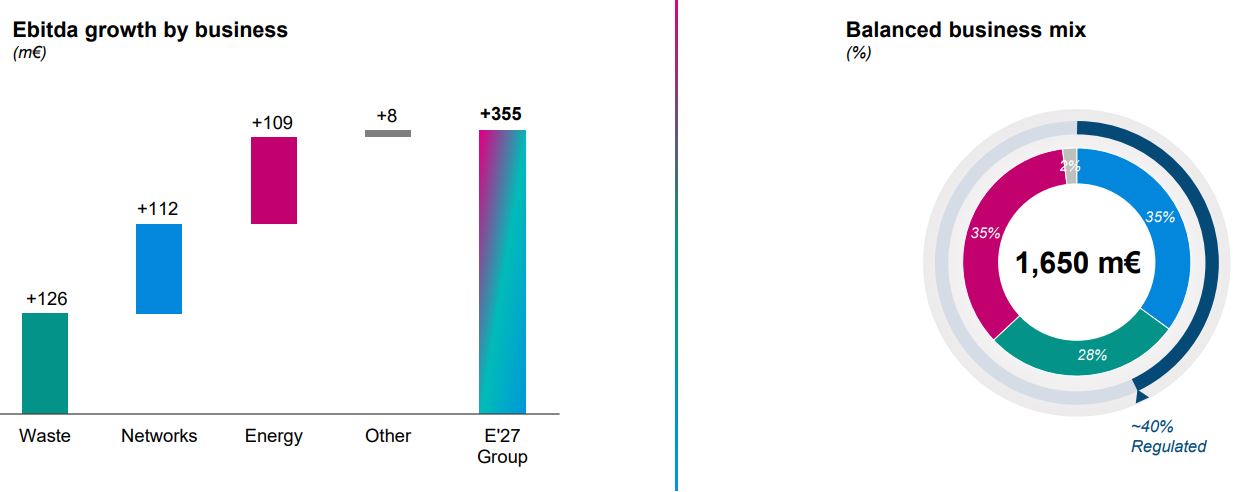

A fine piano il MOL è atteso a 1.650 milioni (+355 milioni vs il 2022) grazie al contributo delle attività regolate (Reti e Raccolta rifiuti) per circa il 40% e alle attività liberalizzate (Reti, Ambiente ed Energia) per il restante 60%.

Inoltre, con circa 5,2 miliardi di cash flow operativo cumulato e un target di leva finanziaria inferiore alle 2,7x nel 2027, Hera potrà disporre della flessibilità per accogliere ulteriori occasioni di investimento che dovessero presentarsi nel tempo.

Infine, la crescita in termini di Utile, con un Cagr sull’EPS a fine piano atteso al 7%, consentirà alla multiutility di rafforzare la remunerazione degli azionisti attraverso un dividendo che raggiungerà i 16 centesimi di euro nel 2027, corrispondente a una crescita media annua di oltre il 5%.

2023 anno record per la multiutility con l’Ebitda che sfiora 1,5 miliardi

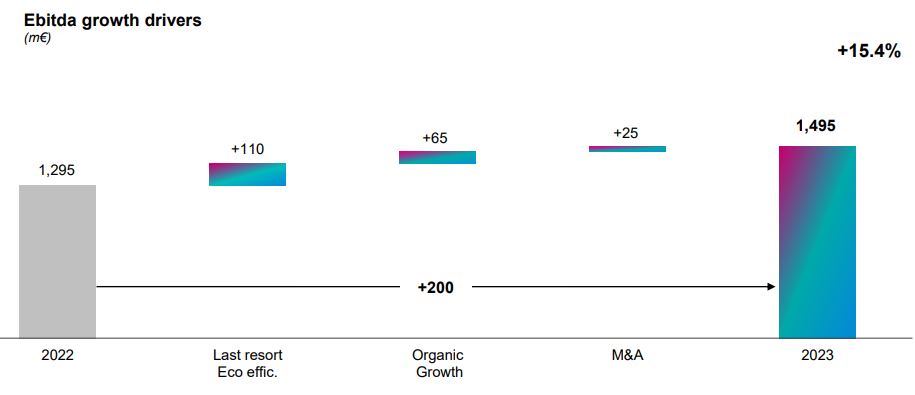

Nel 2023 il Gruppo Hera ha messo a segno un progresso del 15,4% dell’EBITDA, che ha raggiunto 1.495 milioni (+200 mln), in un quadro nel quale i Ricavi hanno registrato un calo del 25,8% a 14.897 milioni, a causa del rientro dei prezzi delle commodity energetiche su livelli progressivamente più vicini a quelli precedenti l’inizio del conflitto in Ucraina.

“Si tratta del maggior incremento di EBITDA mai conseguito in un esercizio in 23 anni di storia di Hera: cosa che ci ha portato a raggiungere con 3 anni di anticipo, superandoli, gli obiettivi fissati dal precedente Piano per il 2026”, esordisce il Presidente esecutivo del Gruppo Hera, l’Ingegnere Cristian Fabbri.

“Un risultato che conferma la capacità del nostro modello di business multi-utility di assorbire con successo gli shock dello scenario esterno, e di continuare a crescere sia con la crescita dei prezzi energetici sia con la loro normalizzazione. Il significativo progresso dell’EBITDA prova anche la resilienza della nostra infrastruttura agli eventi atmosferici estremi che il cambiamento climatico comporta, come nel caso delle alluvioni che hanno colpito il nostro territorio di riferimento lo scorso maggio”.

Il forte progresso dell’EBITDA “riflette una componente ‘strutturale’ legata a due leve tipicamente azionate da Hera per mettere a segno il continuo progresso mostrato negli anni: la crescita organica, che nel 2023 ha contribuito per circa 65 milioni, grazie agli investimenti e alle nuove efficienze operative, e l’M&A, con un apporto di 25 milioni, grazie all’ingresso nel perimetro di Gruppo di ACR Reggiani nel settore Ambiente e di due società nel settore energy”, spiega il Presidente.

A questa componente ‘strutturale’ di crescita, “si sono aggiunti circa 110 milioni da business che Hera ha saputo valorizzare, soprattutto nell’ambito dell’Efficienza Energetica, per gli interventi realizzati grazie agli incentivi governativi dell’Ecobonus, e attraverso l’aggiudicazione di ulteriori clienti nei segmenti di Ultima Istanza”.

Crescita trainata dall’area Energy

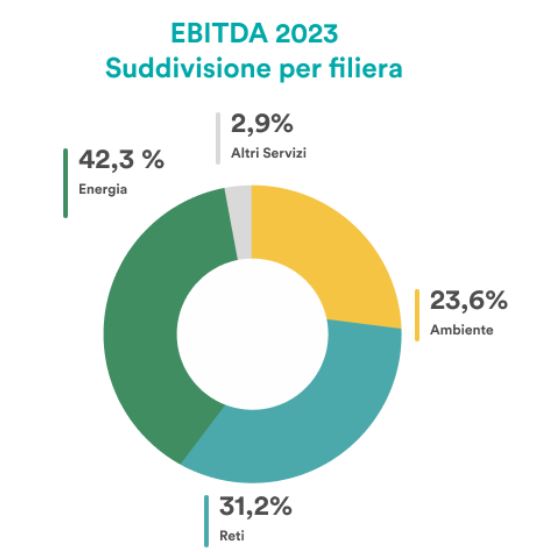

In un quadro nel quale tutti i business del portafoglio hanno conseguito performance soddisfacenti, spicca il ruolo dell’area Energy che, con un MOL di 632 milioni, in miglioramento di 183 milioni sul 2022 (+40,6% a/a), ha contribuito in modo determinante al progresso di 200 milioni dell’EBITDA di Gruppo.

“Alla base di questo incremento, oltre al contributo di 25 milioni dai Servizi di Decarbonizzazione e a Valore Aggiunto, vi sono il miglioramento conquistato a livello di marginalità e il successo della campagna di acquisizione di nuovi clienti, con 330 mila nuovi clienti conquistati nel solo 2023, che hanno portato a fine anno la base clienti totale, tra gas ed elettricità, a 3,8 milioni”.

Si rafforza la creazione di valore

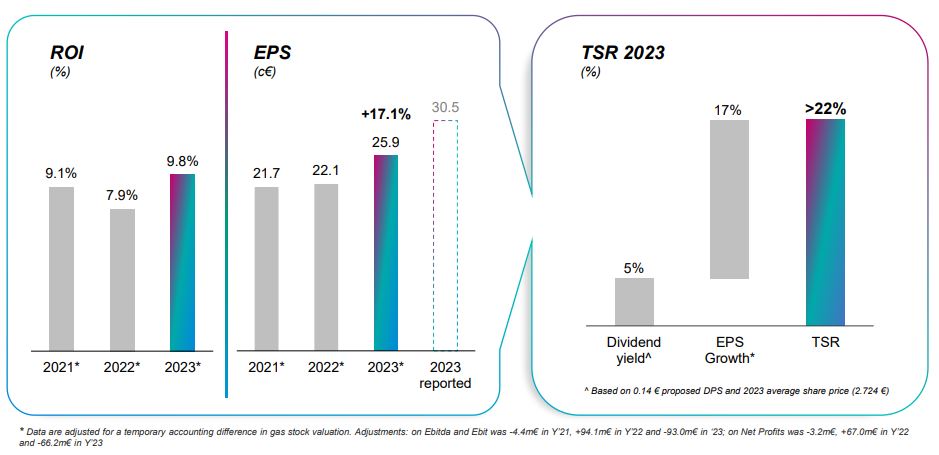

La performance molto positiva a livello di gestione operativa si è tradotta in una crescita più che proporzionale dell’Utile per Azione (EPS), che nel 2023 migliora del 17,1%, attestandosi a 25,9 centesimi di euro.

“Al contempo, abbiamo rafforzato i ritorni in misura significativa, allocando gli investimenti secondo stringenti criteri e puntando alla conquista di sempre nuove efficienze. Il Return on Equity (ROE) è perciò passato dal 10,8% del 2022 all’11,1%, mentre il Return on Investment (ROI) è aumentato di ben 190 punti base, raggiungendo il 9,8%, con un impatto benefico derivante anche dalla netta espansione del business dell’Energy Supply, che assorbe meno Capitale Investito”.

“Questi ritorni – non scontati in una fase di elevati tassi di interesse e di forte assorbimento di capitale circolante da parte del business dell’Efficienza Energetica, a fronte dell’onerosità della cessione dei crediti Ecobonus – testimoniano l’efficace contributo offerto anche dalla gestione finanziaria e fiscale di Hera”, sottolinea Fabbri.

Forte generazione di cassa e rapido deleveraging

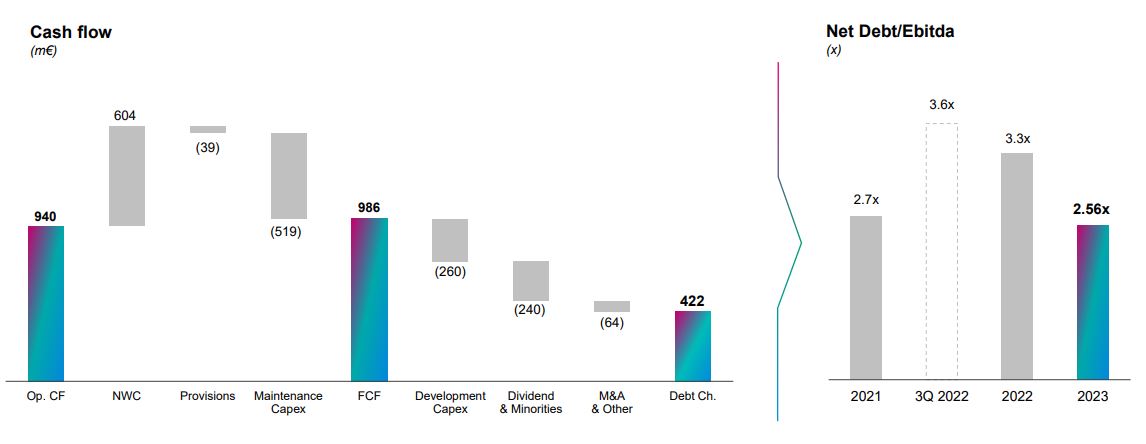

Nel 2023 la forte generazione di cassa, per circa 940 milioni, si è sommata a un consistente rilascio di Capitale Circolante Netto, per circa 604 milioni, dovuto soprattutto ai prelievi dagli stoccaggi gas e ai benefici effetti sui crediti della discesa dei prezzi delle commodity energetiche.

“Questo ci ha permesso di avere le risorse per coprire interamente i maggiori investimenti operativi (+15% a 816 milioni), gli esborsi per le operazioni di M&A e la distribuzione di dividendi agli azionisti in crescita del 4%. È stato così possibile generare un Free Cash Flow di oltre 422 milioni, che ha ridotto l’Indebitamento Finanziario Netto a 3.828 milioni”.

Il rapporto Debito/EBITDA a fine dicembre 2023 è perciò sceso a 2,56x, con un rapido rientro rispetto ai livelli di picco di fine settembre 2022 di 3,62x, prima che iniziassero i prelievi dagli stoccaggi delle riserve di gas costituiti agli esordi della crisi energetica, in vista della successiva stagione termica.

“Con un livello di leverage nettamente inferiore alle 3x – soglia entro la quale riteniamo corretto rimanere, data la nostra struttura di portafoglio di business e il contenuto profilo di rischio che desideriamo preservare – appare evidente che Hera dispone di un’ampia flessibilità per finanziare nuove operazioni all’interno di un mercato caratterizzato dalla presenza di piccoli operatori che sarebbe efficiente aggregare”, osserva il Presidente.

Il Piano 2023-2027 parte con il piede giusto

La crescita dell’Utile per Azione consuntivata nel 2023, insieme al dividendo proposto di 14 centesimi per azione (+12% sul 2022), che esprime un rendimento del 4,7% sul prezzo di fine 2022, “ci dicono che abbiamo costituito un buon punto di partenza par dare soddisfazione ai nostri azionisti e tenere fede agli obiettivi del Piano al 2027”.

Dopo il via libera al nuovo Piano Industriale 2023-2027, approvato lo scorso gennaio, “siamo concentrati nel dare concreta realizzazione al disegno strategico che, in linea con il nostro purpose aziendale, vuole promuovere la crescita per creare valore, anche in termini di Valore Condiviso e mantenere un profilo di business sempre più resiliente.

Gli elementi chiave del Piano al 2027

Mettendo in campo investimenti per 4,4 miliardi in arco di piano, di cui 2,1 miliardi in progetti di sviluppo, Hera concentrerà le proprie risorse per garantire una creazione di valore visibile e finalizzata a perseguire gli obiettivi della sostenibilità e della resilienza ai fattori esogeni negativi.

Questo “ci consentirà di portare l’EBITDA a Valore Condiviso a 1.049 milioni nel 2027, pari al 64% del EBITDA di Gruppo 2027 e di arrivare al 70% nel 2030”.

A fine piano il MOL di Gruppo è atteso a 1.650 milioni – in crescita complessivamente di 355 milioni rispetto a 1.295 milioni del 2022 – grazie al contributo delle attività regolate (Reti e Raccolta rifiuti) per circa il 40% e alle attività liberalizzate (Reti, Ambiente e Energia) per il restante 60%.

“Si tratta di una crescita molto visibile e con una forte componente ‘strutturale’ – evidenzia l’Ingegner Fabbri – composta da 375 milioni di crescita organica e 100 milioni di crescita per M&A, al netto di 120 milioni di EBITDA maturato nel 2022, che consideriamo opportunità ‘non strutturali’, essendo legate all’Ecobonus 110% terminato nel 2023 e ai mercati di ultima istanza che probabilmente avranno un contributo minore al 2027”.

Inoltre, “con circa 5,2 miliardi di cash flow operativo cumulato nel quinquennio e un target di leva finanziaria inferiore alle 2,7x nel 2027, potremo disporre della flessibilità per accogliere ulteriori occasioni di investimento che dovessero presentarsi nel tempo, in aggiunta rispetto a quelle già previste a piano”.

Inoltre, “con circa 5,2 miliardi di cash flow operativo cumulato nel quinquennio e un target di leva finanziaria inferiore alle 2,7x nel 2027, potremo disporre della flessibilità per accogliere ulteriori occasioni di investimento che dovessero presentarsi nel tempo, in aggiunta rispetto a quelle già previste a piano”.

“Contiamo poi di raggiungere un EPS di 31 centesimi, che rappresenta una crescita media annua di oltre 7% in arco Piano”.

Una crescita in termini di Utile che “ci consentirà di rafforzare la remunerazione degli azionisti attraverso una dividend policy che prevede un aumento di 0,5 centesimi di euro all’anno fino a raggiungere i 16 centesimi nel 2027, corrispondente a una crescita media annua in arco Piano del 5,1%”.

“Ci poniamo obiettivi ancora più ambiziosi rispetto al passato, con un maggiore ritmo di crescita in tutti gli indicatori di performance di Conto Economico, che si traduce in prospettive molto interessanti per gli azionisti, con un Total Shareholder Return annuo del 12% nel periodo e con il ROI 2027 atteso in crescita al 9,5%, pur mantenendo un basso profilo di rischio”, afferma con soddisfazione il Presidente.

Il parere degli analisti e il target price

Rispetto alla fine del 2023, in questo primo trimestre del 2024 il target price del consensus è significativamente aumentato, passando da 3,53 euro a 3,83 euro, con un incremento dell’8,5%. Il piano industriale è stato infatti positivamente accolto, considerando che ha messo in luce la resilienza dei fondamentali di Hera e le interessanti opportunità di crescita.

Particolarmente apprezzato dal mercato il focus sulla creazione di valore, con la promessa di un total shareholders’ return del 12% medio annuo, considerando un rendimento da dividendo in media del 5% e una crescita media annua degli utili per azione superiore al 7%.

“A ciò si saldano gli ottimi risultati del 2023, un anno che è stato definito anche da un analista del coverage come ‘anno record’, in quanto è stata consuntivata la maggiore crescita della storia di Hera”.

“La pubblicazione dei risultati consuntivi è stata così una conferma di quanto anticipato con i preliminari, ed è stata l’occasione per avvalorare le aspettative positive degli analisti anche per il 2024, in particolare nella crescita dell’utile netto, in linea con quanto prospettato negli obiettivi del piano industriale”, conclude il Presidente Fabbri.

Alla luce di ciò, la quasi totalità degli analisti (cinque su sei) suggerisce quindi di acquistare il titolo Hera che offre, ai prezzi attuali, un potenziale di rialzo rispetto al target price medio di circa il 17%.