Il 2023 è stato un anno di cambiamenti, che ha visto la dismissione delle storiche attività di Email Service Provider (EPS) e Datatrics per focalizzare il business su Beefree, attiva nel campo del content design. Il risultato finale beneficia così di proventi straordinari dalla vendita di attività non più core per 56,1 milioni, di cui 20 milioni (1,58 euro per azione) saranno distribuiti agli azionisti. Nazzareno Gorni, Amministratore Delegato, ha dichiarato: “Siamo fieri di iniziare il 2024 nel segno della trasformazione e della focalizzazione. La vendita dell’attività di Email Service Provider e di Datatrics ha permesso a Growens di focalizzarsi sullo sviluppo della business unit americana Beefree.”

Modello di business

Growens è uno dei principali player in Europa nel campo delle Cloud Marketing Technologies, con migliaia di clienti in Europa e Nord America.

Le sue soluzioni SaaS (Software-as-a-Service, servizi forniti ai clienti a mezzo di piattaforme accessibili in modalità cloud, utilizzate sulla base di contratti pluriannuali prevalentemente con canoni ricorrenti) e CPaaS (Communication-Platform-as-a-Service, insieme dei servizi di messaging forniti su base wholesale tramite API) consentono a PMI e grandi aziende di comunicare efficacemente con i propri clienti attraverso modalità in costante evoluzione.

Cresciuto sia per linee interne che per acquisizioni, oggi il gruppo è composto due Business Unit da due business unit attive in settori e mercati complementari all’interno del panorama delle cloud marketing technologies:

- Beefree, che opera nel content design come editor HTML drag-and-drop, che consente di accelerare la produzione di email e di esportarle su qualsiasi piattaforma di invio con pochi click. Il content editor è stato sviluppato a San Francisco come progetto interno e oggi è tra i leader di mercato mondiali nel settore

- Agile Telecom, attiva nel campo dei grandi volumi di SMS e consente di ottimizzarne l’invio in maniera facile e sicura, grazie a soluzioni tecnologiche proprietarie.

Ultimi avvenimenti

Nel primo trimestre 2024 le ARR (Annual Recurring Revenues) della linea di business SaaS (Software as a Service) che fa capo a Beefree sono state pari a 12,1 milioni, in crescita del 20,1% rispetto al pari periodo 2023 (+21,8% a cambio costante), grazie all’incremento dei volumi di vendita e di usage. Per la linea di business CPaaS, Agile Telecom ha realizzato vendite per 14 milioni, in diminuzione del 5,1% rispetto al primo trimestre 2023, coerentemente con la volontà del management di puntare al miglioramento dei margini anche a scapito della crescita del fatturato.

Ad aprile la controllata americana Beefree ha concluso un asset purchase agreement per l’acquisizione del business relativo all’attività di email design della società di diritto statunitense Really Good Emails, Inc. (“RGE”). L’operazione prevede la compravendita degli assets di RGE, tra cui in particolare il sito internet della società, il relativo software, i contratti con i clienti e i marchi usati nella conduzione del business, per un prezzo di acquisto di massimi USD 600.000, oltre ad una componente di earn-out per un controvalore fino a massimi USD 6 milioni in caso di raggiungimento di taluni obiettivi di redditività nel triennio 2024-2026. I ricavi di RGE nel 2023 sono stati pari a circa USD 250.000.

In seguito all’integrazione con RGE, il piano strategico di crescita organica della business unit Beefree include i seguenti obiettivi:

- Ricavi: CAGR 2023-2026 superiore al 35%

- Gross margin a regime (2026) superiore al 75%

- Headcount CAGR 2023-2026 superiore al 5%, in particolare nei reparti Customer Experience, Marketing, Sales, R&D (con esclusione del personale attualmente in Holding, pari a circa 50 persone distribuite nei reparti di Finanza e Controllo, Legale, HR, IT, Data)

- EBITDA break-even nel 2025

- EBITDA margin a regime superiore al 15%

- CAPEX 2024-2026 pari a circa USD 15 milioni

- Cash flow negativo nel biennio 2024-2025 per USD 8-10 milioni, con break-even nel 2026

- ARR a dicembre 2026 compreso tra USD 30-35 milioni

A fine gennaio Justine Jordan, veterana dell’ambito SaaS ed email marketing, è stata nominata a Head of Strategy & Community di Beefree. Nel suo nuovo ruolo, Justine Jordan è entrata a far parte del management team e riporta direttamente al CEO di Beefree. Le sue responsabilità includono indirizzare le scelte strategiche dell’azienda e assicurare l’allineamento del top management alle decisioni chiave. Justin dovrà garantire inoltre che tutti i dipendenti siano pienamente coinvolti negli obiettivi strategici e guidare iniziative incentrate sulla community.

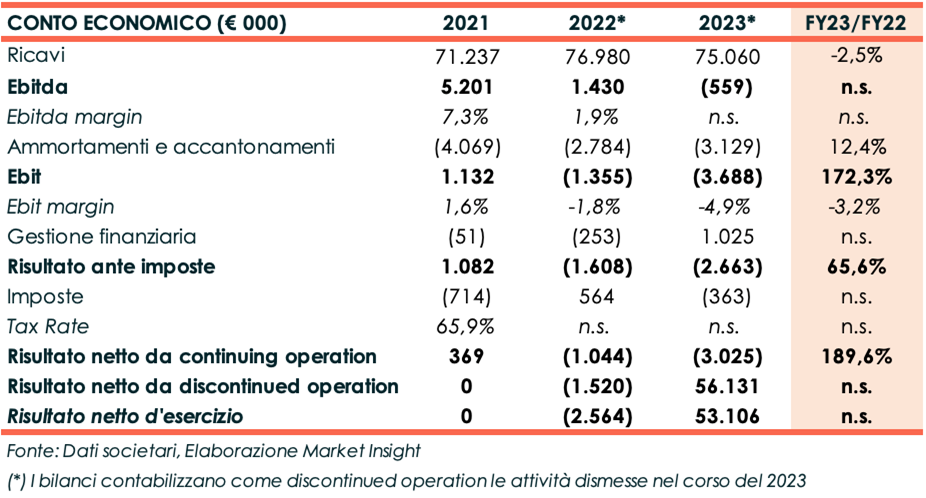

Conto Economico

Nel corso del 2023 la società ha ceduto il ramo d’azienda relativo alla business unit MailUp e delle partecipazioni detenute in Contactlab, Acumbamail, MailUp Nordics e nella sua controllata Globase International a TeamSystem (collettivamente le attività di Email Service Provider o ESP) per un controvalore complessivo di 76,6 milioni. E’ stata inoltre ceduta l’olandese Datatrics, interamente controllata, al prezzo di 1,6 milioni.

Nel conto economico consolidato al 31 dicembre 2023, il business ESP, tenuto conto della significatività e della sua specificità, e Datatrics sono stati trattati come Discontinued Operations in accordo con il principio contabile IFRS 5.

Ai fini comparativi, nel conto economico consolidato al 31 dicembre 2022, le voci di ricavi e proventi e di costi e oneri a decorrere dal 1° gennaio 2022 delle attività che costituiscono le Discontinued Operation sono stati rappresentati nella voce “Risultato netto da Discontinued Operations”. I rapporti in essere tra Continuing e Discontinued Operations sono stati trattati come rapporti tra parti indipendenti e le poste riferite alle Discontinued Operations includono anche l’effetto delle elisioni di consolidato di tali rapporti.

L’esercizio 2023 chiude con ricavi pari a 75,1 milioni in diminuzione del 2,5% rispetto al 2022, una dinamica in cui si salda un incremento del 16% della componente SaaS e una decrescita dei ricavi della linea CPaaS.

La quota di ricavi realizzati all’estero è pari all’80% ed è cresciuta del 3% rispetto all’esercizio 2022. I ricavi ricorrenti si attestano al 14% (+20% a/a).

L’Ebitda cambia di segno e diventa negativo per 559 mila euro, vs +1,4 milioni nel 2022. Agile Telecom presenta un Ebitda di circa 3 milioni, in crescita del 32% rispetto al 2022, ma spese di marketing e di R&D legate allo sviluppo della Business Unit Beefree penalizzano il risultato di gruppo.

Dopo ammortamenti, in prevalenza legati agli investimenti sulle attività di R&S, aumentati a 3,1 milioni rispetto a 2,8 milioni del 2022, l’Ebit è negativo per 3,7 milioni e in aumento rispetto al deficit di 1,4 milioni dell’anno precedente.

Proventi finanziari netti per 1 milione limitano la perdita finale da continuing operation, che si attesta a 3 milioni dopo aver spesato imposte per 363 mila euro.

L’utile netto consolidato complessivo dell’esercizio, comprensivo dei risultati derivanti dalle Continuing e Discontinued Operations, è invece pari a 53,1 milioni, grazie ai proventi dalle operazioni straordinarie di dismissione realizzate nel 2023.

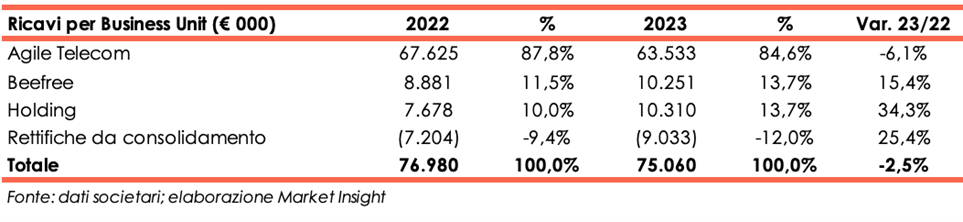

Breakdown delle vendite

La Business Unit Agile Telecom, che ha concorso alla formazione dell’84,6% del fatturato totale, ha generato ricavi per 63,5 milioni, in diminuzione del 6,1%. Il management ha perseguito una strategia volta a migliorare la redditività anche a scapito della crescita dei ricavi. Gli SMS spediti nell’esercizio sono stati 2,4 miliardi.

Beefree ha visto invece i ricavi aumentare del 15,4% a 10,3 milioni grazie all’incremento dei volumi di vendita. L’ARR (Annual Recurring Revenue, indicativa del valore medio annualizzato ricorrente dei contratti in essere) a dicembre 2023 è pari a 12,6 milioni di dollari. Nel corso dell’esercizio si segnala l’introduzione di un assistente alla creazione del contenuto basato sull’intelligenza artificiale e numerose nuove funzioni, oltre a miglioramenti nell’ambito della collaborazione, revisione e approvazione delle email e pagine create all’interno di un account multi-utente. Inoltre, sono state sviluppate nuove integrazioni con sistemi terzi, è avvenuta l’integrazione con Okta per identity management per grandi aziende e apportati miglioramenti all’esperienza d’uso, con la possibilità di condividere la gestione delle immagini tra diverse installazioni dell’editor sotto la stessa applicazione.

La holding ha realizzato ricavi per 10,3 milioni, in crescita del 34,3% rispetto all’esercizio a confronto.

Stato Patrimoniale

Il patrimonio netto passa da 17,1 milioni di fine dicembre 2022 a 56,8 milioni prevalentemente grazie all’utile d’esercizio.

La posizione finanziaria netta è positiva per 42,1 milioni e non comparabile con la posizione di cassa di 66 mila euro al 31 dicembre 2022, per via degli incassi straordinari dalle cessioni perfezionate in corso d’anno. La società ha inoltre acquistato azioni proprie per 18 milioni e sono stati spesati fabbisogni di circolante per circa 6 milioni.

Ratio

La presenza di una posizione finanziaria positiva rende privo di significato il commento sulla capacità di rimborso del debito e sull’indice di patrimonializzazione.

L’elevato ristorno per gli azionisti è da ricondursi ai proventi straordinari dalla cessione di attività, che hanno portato ad un utile d’esercizio estremamente elevato.

Outlook

I vertici comunicano che la società continuerà a focalizzarsi su una crescita organica, con investimenti in Sales&Marketing mirati ad aumentare la conoscenza del marchio, e in Ricerca&Sviluppo, con l’implementazione di innovazioni sia incrementali sia disruptive come, ad esempio, nuovi connettori e intelligenza artificiale.

Non si escludono eventuali operazioni di M&A: proseguirà infatti la ricerca di target sinergici all’offerta dell’azienda, in termini di prodotti, tecnologia, risorse umane o per supportare le iniziative di go-to-market. A fronte di un piano triennale di investimenti, il management si impegna a rispettare, nel medio-lungo termine, la “Rule of 40”, ovvero il raggiungimento di tassi di crescita e margini di profitto che, sommati, eguagliano o superano il 40%.

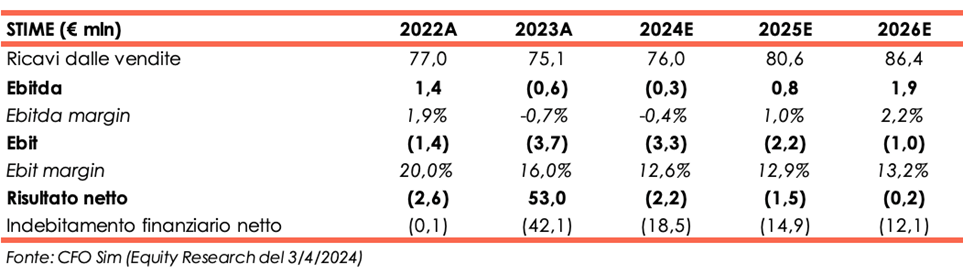

Le stime degli analisti

CFO Sim, nello studio del 3 aprile, ha rivisto le proprie stime considerando un minore tasso di crescita della business unit Agile Telecom, in linea con quanto avvenuto nel 2023, più elevati costi di marketing e ricerca e sviluppo per Beefree e il pagamento di un dividendo straordinario. Da ciò risulta una diminuzione media dei ricavi per il periodo 2024-2025 dell’8,8% rispetto alle precedenti stime e una decrescita media della liquidità netta per lo stesso periodo, del 59%. A livello di Ebitda, gli analisti si aspettano che il pareggio possa essere conseguito nel 2025.

Nel 2024 I ricavi dovrebbero ammontare a 76 milioni, l’Ebitda risultare negativo per 300 mila euro e la perdita netta d’esercizio cifrare 2,2 milioni.

Per anni successivi, gli analisti stimano ricavi in lieve crescita, fino a raggiungere 86,4 milioni a fine 2026, e un Ebitda positivo per soli 800 mila euro nel 2025 ma in aumento a 1,9 milioni a fine periodo previsionale. La bottom line rimarrà negativa ma la perdita andrà a ridursi fino a 200 mila euro a fine anno 2026.

La cassa accumulata a fine 2023 verrà assorbita dal pagamento di dividendi straordinari nel 2024, dalle perdite d’esercizio e da nuovi investimenti e alla fine del 2026 è attesa pari a 12,1 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Growens