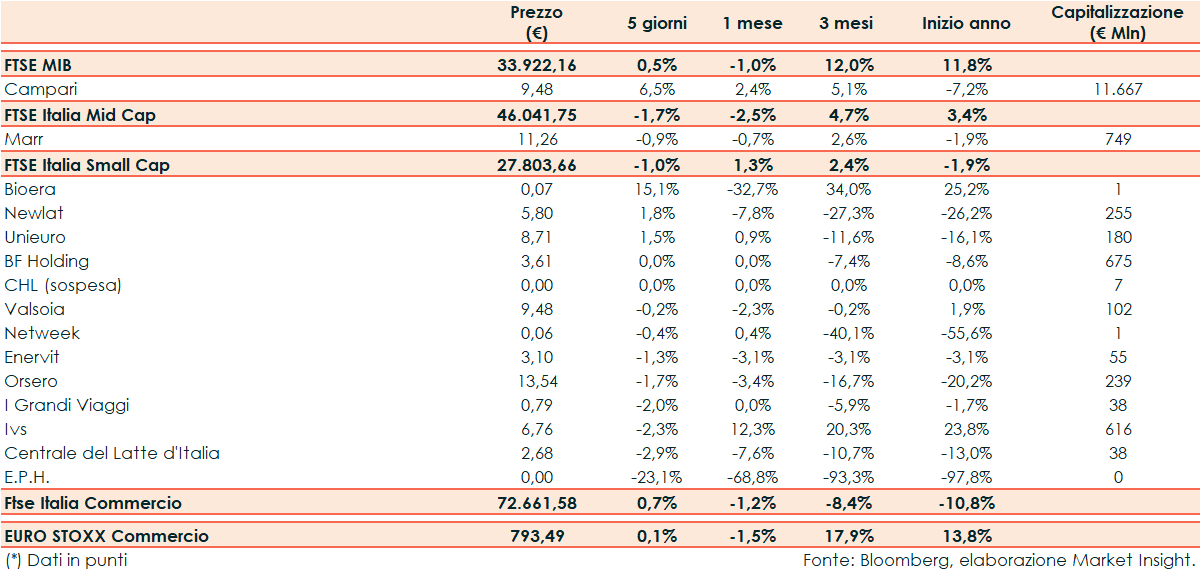

La scorsa settimana il settore del commercio ha riportato un +0,7% rispetto al +0,1% del corrispondente europeo e al +0,5% del Ftse Mib.

Gli eurolistini hanno chiudono sottotono la seduta di venerdì, mentre Wall Street procedeva mista. Sull’obbligazionario, lo spread Btp-Bund si è attestato in area 140 punti, con il rendimento del decennale italiano al 3,89%.

Tra le Large Cap Campari ha terminato le contrattazioni a +6,5%, mentre, tra le Mid, Marr ha segnato un -0,9%.

MARR ha avviato le attività operative della nuova unità distributiva MARR Lombardia a Bottanuco (Bergamo).

L’assemblea degli azionisti di MARR ha approvato il bilancio d’esercizio al 31 dicembre 2023 e deliberato la distribuzione di un dividendo lordo di 0,60 euro (0,38 euro l’esercizio precedente) con “stacco cedola” il 20 maggio, record date il 21 maggio e pagamento il 22 maggio.

Infine, tra le Small, le performance migliori sono state di Bioera (+15,1%) e di Newlat (+1,8%) mentre la peggiore è stata di E.P.H. (-23,1%).

B.F. ha chiuso il 2023 con un valore della produzione pari a 1.387 milioni, in crescita del 24% rispetto al 2022.

E.P.H. ha comunicato, riguardo al prestito obbligazionario convertibile cum warrant (POC), di cui all’accordo di investimento con Negma Group Investment del 16 marzo 2023 come successivamente modificato, e ceduto, il 15 gennaio scorso, a Global Growth Holding Limited (GGHL), di aver ricevuto da quets’ultima una richiesta di conversione di 1 obbligazione, per un controvalore complessivo di 10.000 euro a valere sulla prime due tranche. E.P.H. ha successivamente comunicato, riguardo al prestito obbligazionario convertibile cum warrant (POC), di cui all’accordo di investimento concluso con Negma Group Investment il 16 marzo 2023 come successivamente modificato, e ceduto, il 15 gennaio scorso, alla controllata da Negma stessa, Global Growth Holding Limited (GGHL), di aver ricevuto da parte di quest’ultima una richiesta di conversione di 2 obbligazioni, per un controvalore complessivo di 20.000 euro a valere sulla prime due tranche.

Netweek ha reso noto che è stata convertita parzialmente la quarta tranche del Prestito Obbligazionario Convertendo emesso lo scorso 24 Novembre 2023 ed interamente sottoscritto da Global Corporate Finance Opportunities.