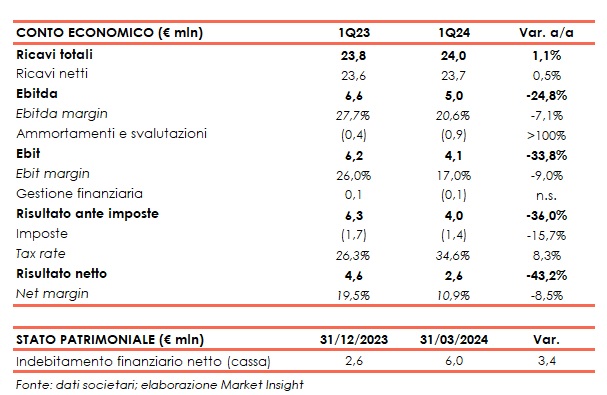

PharmaNutra ha archiviato i primi tre mesi del 2024 con ricavi netti consolidati pari a 23,7 milioni, sostanzialmente in linea allo stesso periodo dell’esercizio precedente, e con un contributo dei nuovi business comunque ancora marginale. I volumi di vendita dei prodotti finiti, pari a circa 2,6 milioni di pezzi, sono diminuiti del 9% circa rispetto al 31 marzo 2023 (2,8 milioni di pezzi).

Il primo trimestre “conferma le aspettative riferite a ricavi e marginalità del business ricorrente e la prosecuzione dei programmi di sviluppo delle nuove iniziative (Pharmanutra Usa, Pharmanura España e linea Cetilar Nutrition) con la conseguente prevista riduzione della marginalità”, evidenzia la società.

“I ricavi del business ricorrente sono caratterizzati da un aumento dei ricavi sui mercati esteri che è stato compensato dal previsto rallentamento delle vendite sul mercato italiano imputabile alle dinamiche relative al processo di approvvigionamento del canale grossista”.

Nel dettaglio, i ricavi realizzati sul mercato italiano sono stati pari a 16 milioni (-3%) con una dinamica ascrivibile, “oltre che alle mutate dinamiche di acquisto del canale grossisti, al fisiologico aumento della concorrenza per effetto dell’elevata frammentazione del mercato. L’incidenza dei ricavi realizzati sul mercato italiano sui ricavi complessivi è del 67,7% rispetto al 70,3% dello stesso periodo dell’esercizio precedente”.

I ricavi derivanti dalle vendite sui mercati esteri ammontano a 7,7 milioni, con un incremento del 9%. Per effetto di quanto sopra, l’incidenza dei ricavi sui mercati esteri sul fatturato complessivo è passata al 32,3% dal 30% dello stesso periodo dell’esercizio precedente.

Dalla ripartizione per linea di prodotti, emerge una flessione della linea SiderAL, per le dinamiche descritte in precedenza. Sideral si conferma comunque leader nel mercato degli integratori alimentari a base di ferro con una quota di mercato a valore del 52,6% (Fonte: Dati Iqvia). Le vendite della linea Cetilar ha evidenziato un incremento del 7,4% raggiungendo una quota di mercato a valore del 4,4% (Fonte: Dati Iqvia). Grazie all’incremento delle vendite di Apportal (+21%) la quota di mercato detenuta nel mercato di riferimento è del 6% (Fonte: ricerche di mercato new Line).

L’EBITDA si è attestato a 5 milioni (6,6 milioni al 31 marzo 2023), pari a un margine del 20,6% sul totale dei ricavi (27,7% nel 1Q23), con una riduzione del 25% circa rispetto al primo trimestre 2023. Escludendo gli investimenti relativi ai nuovi progetti il margine Ebitda del periodo sarebbe in linea con quello dell’esercizio precedente (-1,2%).

Il risultato netto del periodo ammonta a 2,6 milioni rispetto a 4,6 milioni al 31 marzo 2023.

L’utile netto per azione è stato di 0,27 euro rispetto a 0,48 euro del corrispondente periodo

dell’anno precedente.

A livello patrimoniale, la posizione finanziaria netta è stata negativa per 6 milioni rispetto a 2,6 milioni al 31 dicembre 2023. “La gestione operativa del periodo ha comportato un assorbimento di liquidità di 2,3 milioni in linea con l’andamento 31 marzo 2023”.

Riguardo l’outlook, PharmaNutra riporta che “il 2024 si conferma un anno sfidante sia per il mantenimento della crescita organica del business ricorrente sia per lo sviluppo dei nuovi progetti lanciati nel 2023 (Cetilar Nutrition, Pharmanutra Usa e Pharmanutra España)”.

Riguardo l’outlook, PharmaNutra riporta che “il 2024 si conferma un anno sfidante sia per il mantenimento della crescita organica del business ricorrente sia per lo sviluppo dei nuovi progetti lanciati nel 2023 (Cetilar Nutrition, Pharmanutra Usa e Pharmanutra España)”.

“L’andamento del Gruppo del primo trimestre è in linea con le previsioni e il portafoglio ordini estero è tale da assicurare il raggiungimento degli obiettivi per il secondo e terzo trimestre; l’implementazione della riorganizzazione della rete esterna in previsione della fusione, e la spinta che deriva dai continui investimenti in Ricerca e Sviluppo contribuiranno al raggiungimento degli obiettivi”.

“La prosecuzone degli investimenti previsti a sostegno dei nuovi progetti descritti comporterà una contenuta riduzione della marginalità per l’esercizio in corso e per il successivo”.

“Le attuali tensioni internazionali e gli imprevedibili sviluppi degli scenari legati alla situazione geopolitica attuale generano una incertezza macroeconomica generalizzata che potrebbe condizionare il raggiungimento degli obiettivi aziendali”.

Roberto Lacorte, vicepresidente di PharmaNutra, dichiara: “I risultati del primo trimestre 2024 derivano da un riallineamento delle giacenze medie su tutto il canale del grossista, che si è quindi riverberato su un livello di vendite non in linea con il passato. Non si tratta di un impatto sul gradimento del mercato da parte dei nostri prodotti, dunque, ma di un riposizionamento del livello di stock”.

“I dati della nostra rete di vendita in Italia sono infatti estremamente positivi, risultato anche degli effetti molto importanti della presenza di tutti i nostri interlocutori e della classe medico scientifica presso gli eventi organizzati nella nuova sede della nostra azienda, che hanno avuto un enorme consenso e che hanno aiutato a comprendere con maggiore chiarezza i valori di PharmaNutra”.

“A questo bisogna aggiungere la crescita costante e sempre più importante sul mercato estero. Queste situazioni fanno sì che le prospettive, a fine anno, siano di una chiusura in linea con il consensus. Tutto questo sta sorreggendo il grande sforzo sui driver di crescita in essere, che potranno avere un impatto importante per il Gruppo a medio termine”.