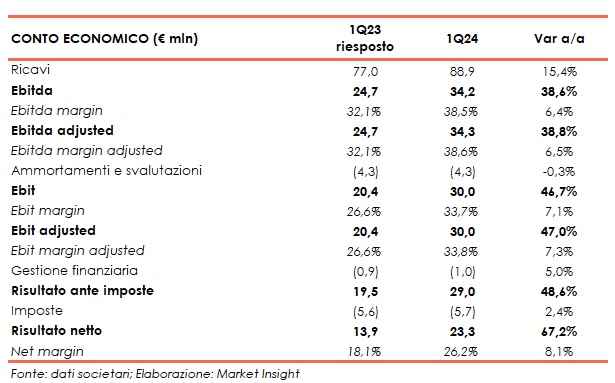

Italian Exhibition Group (IEG) ha chiuso il primo trimestre 2024 con ricavi consolidati pari a 88,9 milioni, in progresso del 15,4% su base annua.

Il Gruppo, spiega una nota, “cresce per effetto della componente organica generata dai maggiori volumi conseguiti attraverso lo sviluppo della linea di business degli eventi organizzati, che ha positivamente influenzato l’attività captive della linea dei servizi correlati, rispetto a risultati sostanzialmente omogenei consuntivati, nei due periodi, dal comparto congressuale”.

Dalla ripartizione per linea di business si rileva che gli Eventi Organizzati, che esprimono il 73% del fatturato, hanno contribuito per 64,8 milioni, con un aumento di 12,0 milioni. Tale variazione “ha come driver principale la componete organica che è stata pari a 10,9 milioni (+20,7%), mentre 1,0 milione rappresenta l’effetto congiunto della variazione di perimetro per la realizzazione della prima edizione di A&T Torino e un effetto calendario per la mancanza della manifestazione biennale Koinè e la posticipazione al quarto trimestre di JGTD”.

Gli Eventi Ospitati hanno registrato complessivamente ricavi per 0,5 milioni, con una crescita

organica rispetto al primo trimestre 2023 (0,4 milioni al 31 marzo 2023) di 0,1 milioni.

Gli Eventi Congressuali accolgono i risultati derivanti dalla gestione delle strutture del Palacongressi di Rimini e del Vicenza Convention Centre (VICC). Nel primo trimestre 2024 sono stati ospitati, complessivamente nelle due sedi, 27 Congressi che hanno consuntivato ricavi per 2,9 milioni, mentre al 31 marzo 2023 si sono svolti 25 Congressi che hanno generato ricavi per 3,8 milioni. La diminuzione, in termini di fatturato conseguito in questa prima parte dell’anno, “è da imputare all’assenza di due importanti congressi a cadenza quadriennale, svoltisi nel 2023 presso il Palacongressi di Rimini e, al netto dei quali, la divisione avrebbe conseguito ricavi complessivi in aumento di 0,8 milioni”.

I ricavi del segmento dei Servizi Correlati ammontano a 20,0 milioni (19,3 milioni al 31 marzo 2023), in aumento di 0,7 milioni rispetto allo stesso periodo dell’esercizio precedente, di cui 1,5 milioni collegati alla crescita organica e -0,7 milioni alla posticipazione al secondo trimestre di due eventi allestiti dalla FB International Inc..

Editoria, Eventi Sportivi e Altre Attività con l’attività editoriale nei settori Turismo (TTG Italia, Turismo d’Italia e HotelMag) e Orafo (VO+ e Trendvision), gli eventi di natura sportiva e altri ricavi aventi natura residuale hanno sviluppato complessivamente ricavi per 0,7 milioni, sostanzialmente in linea al 31 marzo 2023.

L’EBITDA Adjusted ammonta a 34,3 milioni (+38,8%), con il relativo margine al 38,6% sui ricavi rispetto al 32,1% del primo trimestre 2023, con un miglioramento di circa 6,5 punti.

L’EBIT Adjusted è stato pari a 30,0 milioni (+47%), con una redditività percentuale del 33,8%, la migliore di sempre, in aumento di 7,3 punti rispetto al 31 marzo 2023.

La gestione finanziaria è stata pari a -1,0 milione (al 31 marzo 2023 perdita di 0,9 milioni), la componente monetaria, collegata al costo dei finanziamenti, ammonta a 0,8 milioni sostanzialmente stabile rispetto al 31 marzo 2023, mentre il trimestre consuntiva un peggioramento pari a 0,2 milioni degli oneri finanziari “legati all’applicazione del Principio Contabile IFRS16 per effetto dell’accensione di nuovi contratti e una variazione positiva del fair value degli strumenti finanziari derivati per 0,3 milioni”.

Il risultato prima delle imposte è stato pari a 29,0 milioni (+48,6%). Le imposte sul reddito sono state pari a 5,7 milioni, “l’onere fiscale effettivo è pari al 19,7% per effetto del totale assorbimento delle perdite fiscali emerse durante gli esercizi chiusi nel periodo pandemico e non accantonate tra le imposte anticipate”.

L’utile netto è balzato del 67,2% a 23,3 milioni.

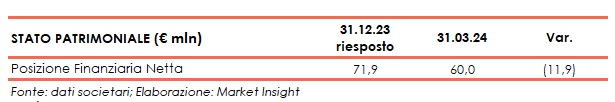

La posizione finanziaria netta del Gruppo si è attestata a 60,0 milioni, in miglioramento di 11,9 milioni rispetto al 31 dicembre 2023.

La posizione finanziaria netta del Gruppo si è attestata a 60,0 milioni, in miglioramento di 11,9 milioni rispetto al 31 dicembre 2023.

La cassa operativa generata nel trimestre è stata pari a 13,2 milioni. Gli investimenti del periodo sono pari a 2,1 milioni e sono relativi “principalmente alle attività manutentive dei quartieri fieristici, alla realizzazione dei nuovi parcheggi automatizzati, all’inizio delle attività di riqualificazione del quartiere fieristico di Vicenza e la ricostituzione delle attrezzature delle società produttive, nonché agli investimenti sui sistemi informativi e su progetti di digitalizzazione”. Riguardo l’outlook, sulla base dell’andamento dei primi tre mesi del 2024 e dello stato di avanzamento del portafoglio confermato per le principali manifestazioni del Gruppo, la società è confidente nel raggiungimento degli obiettivi prefissati nel Piano Strategico 2023–2028 per l’esercizio 2024, confermando la previsione di un fatturato tra 234 e 239 milioni e una marginalità operativa tra 56 e 58 milioni.

Riguardo l’outlook, sulla base dell’andamento dei primi tre mesi del 2024 e dello stato di avanzamento del portafoglio confermato per le principali manifestazioni del Gruppo, la società è confidente nel raggiungimento degli obiettivi prefissati nel Piano Strategico 2023–2028 per l’esercizio 2024, confermando la previsione di un fatturato tra 234 e 239 milioni e una marginalità operativa tra 56 e 58 milioni.

L’amministratore delegato di IEG, Corrado Arturo Peraboni, ha così commentato: “I risultati del primo trimestre 2024 sono estremamente positivi sia in termini di fatturato che, soprattutto, di marginalità. Le performance sono state superiori alle attese in un trimestre chiave per il Gruppo IEG, nel quale gli eventi di punta del portafoglio, tra cui ‘SIGEP’, ‘VicenzaOro January’ e ‘KEY’, hanno trascinato i volumi anche del comparto dei servizi correlati. A questi si è aggiunta la prima edizione di ‘A&T Torino’ svolta sotto il controllo di IEG”.

“I risultati fin qui raggiunti confermano la capacità del Gruppo IEG di poter perseguire gli obiettivi per l’anno in corso fissati nel Piano Strategico 2023–2028 ed hanno animato l’ulteriore consapevolezza che per il raggiungimento degli ambiziosi traguardi che ci siamo posti per i prossimi anni, sia necessaria una struttura manageriale più articolata, che il Gruppo ha interpretato introducendo la figura di un Chief Business Officer a presidio della crescita dei nostri prodotti e di un Chief Corporate Officer a supporto di tutte le attività societarie. Entrambe le figure riporteranno direttamente all’Amministratore Delegato”.