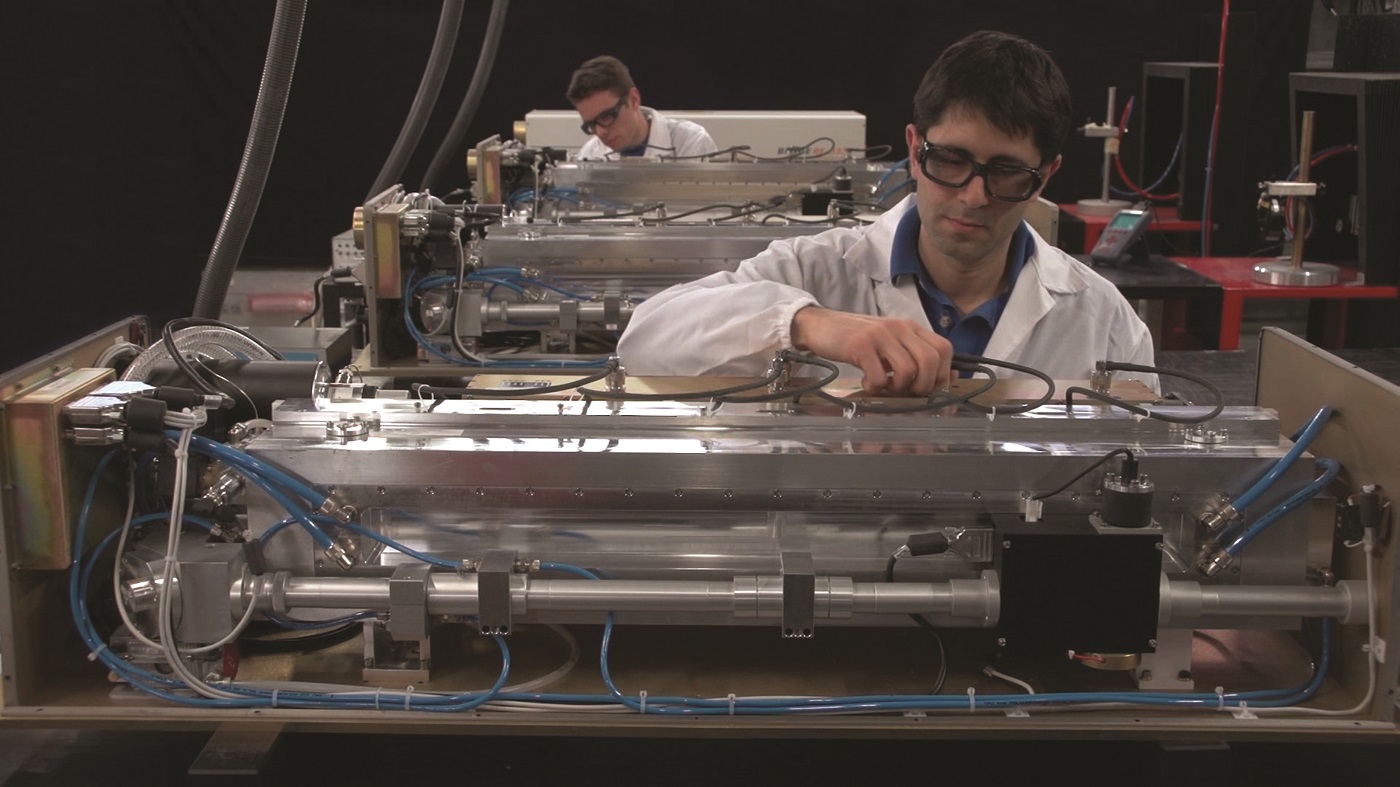

Nei primi tre mesi del 2024 il Gruppo El.En. ha registrato un fatturato consolidato di 149,5 milioni, un risultato operativo pari a 14,3 milioni, con una incidenza sul fatturato del 9,6%, e una posizione finanziaria netta che si mantiene positiva attestandosi a circa 46 milioni. Dati positivi che tuttavia si confrontano con un 1Q23 particolarmente brillante, cui ha fatto seguito la progressiva normalizzazione della domanda dopo il picco del 2022. Nonostante il perdurare di alcuni fattori di incertezza – tassi di interesse elevati, tensioni geopolitiche e delicato mercato cinese – sono già visibili segnali di ripresa nei prossimi trimestri che inducono il Gruppo a confidare che l’andamento a medio termine dei mercati di sbocco si mantenga promettente e foriero di positivi sviluppi, supportato dagli investimenti in innovazione tecnologica e applicativa.

“Invertire la tendenza della business unit del taglio laser in Cina; accelerare la crescita del segmento della marcatura; ricalibrare il mix di vendite del settore medicale”.

Sono queste le priorità strategiche individuate da Andrea Cangioli, Amministratore delegato di El.En, tra le più importanti realtà a livello globale nel mondo del laser nei settori medicale e industriale.

I primi tre mesi del 2024, pur avendo fatto registrare buoni risultati, si confrontano con un primo trimestre 2023 particolarmente brillante, cui ha fatto seguito la progressiva normalizzazione della domanda dopo il picco del 2022, e la conseguente stabilizzazione di fatturato ed acquisizione ordini.

Poiché l’atteso allentamento dei tassi di interesse e delle tensioni geopolitiche sembra richiedere più tempo del previsto, cui si aggiunge la delicata situazione cinese, la guidance indicata per il 2024, ovvero un miglioramento del fatturato e dell’EBIT rispetto al 2023, viene confermata come obiettivo massimo.

Nonostante il perdurare di questi fattori di incertezza, sono già visibili segnali di ripresa nei prossimi trimestri che rendono gli analisti di Intermonte fiduciosi che la società potrà fornire risultati in crescita rispetto all’anno scorso.

Grazie alle solide determinanti alla base del business, il Gruppo confida che l’andamento a medio termine dei mercati di sbocco su cui opera si mantenga promettente e foriero di positivi sviluppi e di poter accelerare sul recupero nei mesi a venire, soprattutto in combinazione con gli investimenti in ricerca, sviluppo e innovazione stanziati per mantenere i propri prodotti all’avanguardia e sempre aderenti alle esigenze dei clienti, e che gli ha consentito di conservare una marginalità apprezzabile.

L’Amministratore delegato, Andrea Cangioli, illustra le priorità strategiche

“Invertire la tendenza della business unit del taglio laser in Cina; nel settore industriale accelerare la crescita del segmento della marcatura; ricalibrare il mix di vendite del settore medicale”.

Sono queste le priorità strategiche individuate dall’Amministratore delegato di El.En., Andrea Cangioli, in uno scenario congiunturale che si conferma complesso con una previsione più cauta per il 2024.

Il tutto, continuando a “sfruttare le opportunità di crescita che i nostri mercati, attesi in miglioramento, offrono e di operare realizzando strutture operative e di ricerca e sviluppo capaci di rendere disponibili con continuità nuovi prodotti in grado di sfruttare queste potenzialità”.

Invertire la tendenza in Cina

Il mercato cinese ha evidenziato nel 2023 una contrazione dovuta al mancato rilancio della sua economia ostacolata dalla crisi del settore immobiliare e dalle difficili relazioni internazionali che hanno condotto a una decisa riduzione degli investimenti, in particolare nel settore manifatturiero. Le prospettive di breve termine del mercato cinese rimangono ancora incerte, malgrado una leggera ripresa avvertita nel 4Q 2023 e un 1Q 2024 sostanzialmente in linea con i livelli del 2023. Il Gruppo ha reagito riducendo i costi fissi delle strutture sul territorio.

Certamente, spiega il Ceo, “la priorità a breve è quella di invertire la tendenza del mercato del taglio laser cinese, che così tanto ha penalizzato risultati del Gruppo, riportando la Penta Laser Zhejiang in equilibrio, attraverso il miglioramento della capacità operativa per tornare a generare reddito, la riduzione dei cost of goods sold e il miglioramento del mix di vendite tra mercato interno e mercato estero per penetrare mercati a più alta marginalità”.

In questo contesto di risultati finanziari non soddisfacenti e debolezza del mercato cinese va letta la decisione da parte di El.En. di sospendere il progetto di quotazione della business unit Taglio Laser su un mercato regolamentato locale, in attesa che si possano ripresentare le circostanze favorevoli a consentire una IPO di successo.

In questo contesto di risultati finanziari non soddisfacenti e debolezza del mercato cinese va letta la decisione da parte di El.En. di sospendere il progetto di quotazione della business unit Taglio Laser su un mercato regolamentato locale, in attesa che si possano ripresentare le circostanze favorevoli a consentire una IPO di successo.

Nel frattempo, evidenzia l’Ad, “i fondi di private equity che avevano investito in Penta Laser Zhejiang con l’obiettivo di accompagnare la società sul mercato hanno esercitato l’opzione di recesso a loro riservata in fase di aumento di capitale. Sono ancora in corso negoziazioni con gli attuali soci finanziari e con altri soggetti potenzialmente in grado di sostituirli nel capitale”.

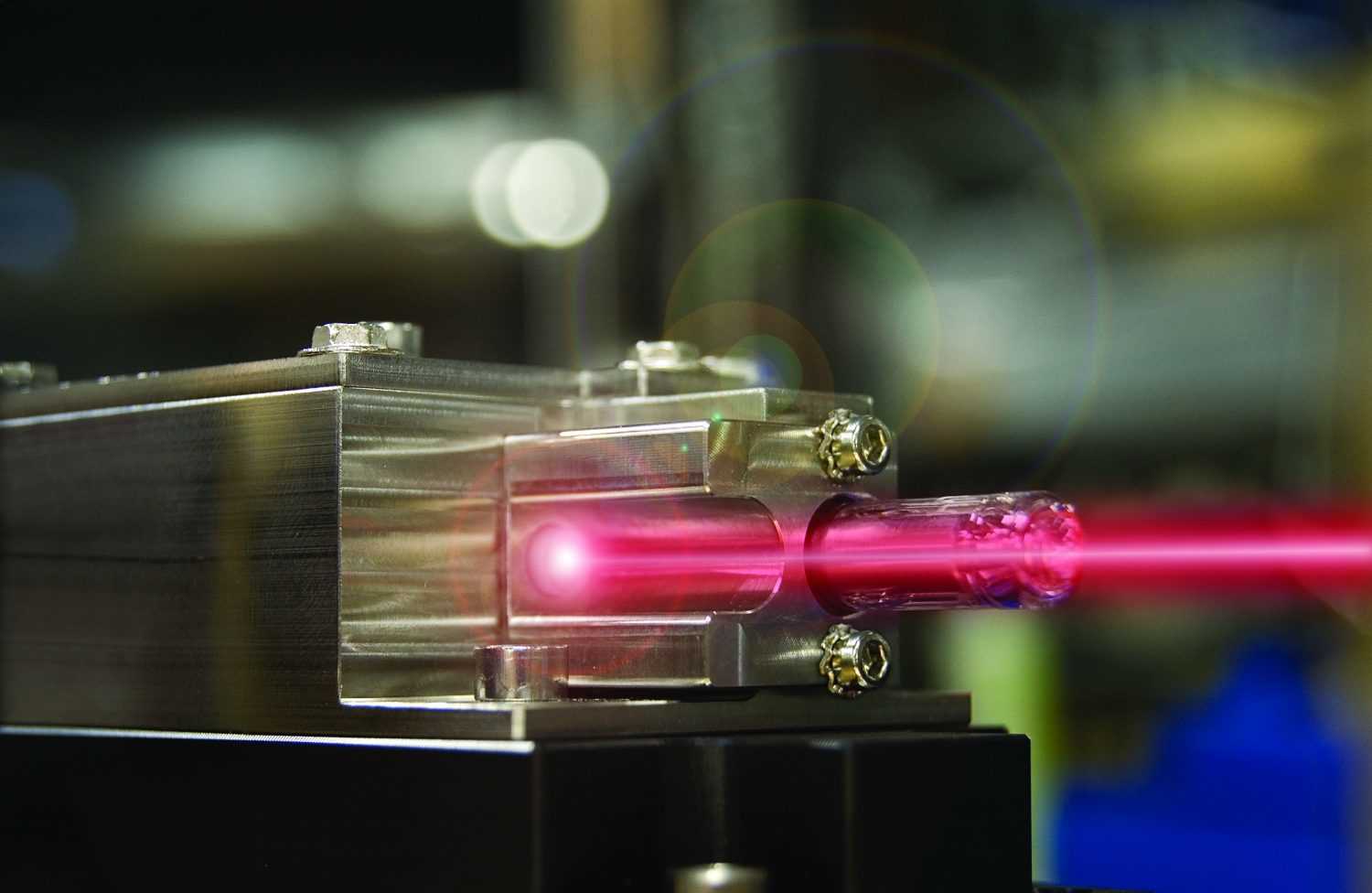

Accelerare la crescita del segmento della marcatura

Altra priorità nell’ambito del settore industriale è quella di proseguire il processo di sviluppo ed internazionalizzazione della Lasit di Torre Annunziata, che opera nel segmento della marcatura.

“La società si distingue per l’elevato livello di integrazione verticale e un maggiore controllo su tecnologie e applicazioni. Aspetti che la accomunano più alle altre nostre società del settore medicale che non al settore del taglio”.

“La società si distingue per l’elevato livello di integrazione verticale e un maggiore controllo su tecnologie e applicazioni. Aspetti che la accomunano più alle altre nostre società del settore medicale che non al settore del taglio”.

Nel 2023, ricorda Cangioli, è “emersa significativamente l’attività di Lasit e delle sue controllate, che hanno registrato nel gruppo la miglior crescita di fatturato (+27%) e di redditività (+123% nell’EBIT). Le attività controllate dalla Lasit di Torre Annunziata, che annovera filiali di distribuzione in Polonia, Spagna, Germania e Regno Unito, hanno registrato un ottimo andamento nel 2023 con un fatturato di 26,7 milioni”.

“Pur trattandosi di un segmento per noi non grande, con ricavi pari a circa un decimo rispetto al taglio laser ma con una marginalità decisamente superiore a quest’ultimo, la marcatura offre opportunità di crescita molto interessanti, che cavalchiamo anche nel solco dei trend dell’espansione geografica e degli investimenti, in personale e attrezzature, necessari per rendere la nostra produzione flessibile e rispondente alle esigenze dei singoli clienti”.

Ricalibrare il mix di vendite nel settore medicale

Venendo al medicale – il settore senza dubbio di maggiore peso per El.En., che nel 2023 ha rappresentato circa il 57% del fatturato di Gruppo a oltre 392 milioni (+2,7% a/a) – “un primo obiettivo è certamente quello di consolidare e ampliare le nostre posizioni competitive in mercati importanti, sia dal punto vista geografico sia dal punto di vista applicativo, quali gli Stati Uniti”.

Oltre a ciò, “stiamo lavorando per ricalibrare il mix di prodotti venduti verso quei segmenti che ci possano garantire una maggiore marginalità”, prosegue il Ceo.

Oltre a ciò, “stiamo lavorando per ricalibrare il mix di prodotti venduti verso quei segmenti che ci possano garantire una maggiore marginalità”, prosegue il Ceo.

“Vogliamo aumentare il peso dei segmenti applicativi diversi dall’epilazione che, pur essendo il nostro principale mercato, sta entrando in una fase di commoditizzazione con una conseguente maggiore competitività”.

“L’obiettivo è quindi, sfruttando anche la nostra capacità di innovazione continua, puntare di più sulle applicazioni chirurgiche e, rimanendo nell’estetica, su segmenti applicativi quali il body contouring, i trattamenti anti-aging e il toning. Senza dimenticare il focus anche sui servizi post-vendita che assicurano ricavi ricorsivi”.

Il primo trimestre 2024

Nei primi tre mesi del 2024 il Gruppo El.En. ha registrato un fatturato consolidato di 149,5 milioni rispetto a 161,4 milioni del 1Q23 (-7,3%): il rallentamento è stato più marcato nel settore industriale (-10% circa) che in quello medicale (-5% circa).

Nel settore industriale, il segmento del taglio, che negli ultimi anni aveva registrato una lunga serie di trimestri in crescita, ha segnato la flessione più marcata (-14,7%) con un fatturato di 44 milioni rispetto ai 51,7 milioni del 1Q23.

Più lieve il calo del segmento della marcatura, con un fatturato pari a 6,4 milioni rispetto ai 6,7 milioni del 1Q23 (-4,9%). È tuttavia continuata la crescita dei sistemi per identificazione e tracciabilità totale, gestite dalla Lasit di Torre Annunziata.

Degne di nota le performance dei servizi post-vendita (+24,3% a 6 milioni) e della vendita di sorgenti (+12%).

Nel settore medicale, prosegue la fase positiva delle applicazioni chirurgiche (+4,1%) con un fatturato pari a 20 milioni, grazie soprattutto ai sistemi per l’urologia.

L’estetica, con un fatturato pari a 48,4 milioni (55,6 milioni nel 1Q23) segna una flessione del 13%, che si riduce al 10% se si considerano i connessi ricavi di service. Sono i sistemi per l’epilazione a rilevare il rallentamento maggiore, specie negli USA, mentre negli altri segmenti applicativi – body contouring, trattamenti anti-aging, rimozione di lesioni pigmentate, tatuaggi e toning – i risultati ricalcano l’ottimo andamento del 1Q23.

Ancora in crescita invece il fatturato dei servizi post-vendita e consumabili che migliora del 7,2%.

A livello di gestione operativa, l’Ebitda è positivo per 19,2 milioni, in calo dell’8,2% circa rispetto a 21 milioni del 31 marzo 2023. Il relativo margine, pari al 12,9%, è in linea con il 1Q23.

L’Ebit ammonta a 14,3 milioni, in flessione rispetto a 17 milioni del trimestre di confronto. Notevole l’impatto dell’accantonamento di 1,6 milioni per rischi su crediti stanziato dalla controllata giapponese Withus a seguito della crisi finanziaria del suo più importante cliente. L’incidenza sul fatturato è pari al 9,6% (10,6% nel 1Q23).

L’utile prima delle imposte si attesta a 14,4 milioni, a fronte dei 16,6 milioni del 31 marzo 2023 (-13,3%).

Infine, dal lato patrimoniale, la posizione finanziaria netta del Gruppo si mantiene positiva, pari a circa 46,2 milioni dai 54,6 milioni di fine anno 2023.

Le prospettive per il 2024

Per qualificare correttamente i risultati del 1Q 2024, è doveroso ricordare che “pur essendo stati molto buoni, si confrontano con un primo trimestre 2023 particolarmente brillante, cui ha fatto seguito la progressiva normalizzazione della domanda dopo il picco verificatosi nel 2022, e la conseguente stabilizzazione di fatturato ed acquisizione ordini”, sottolinea l’Ad.

“Il perdurare dell’instabilità legata alle guerre in corso in Ucraina e Medioriente, l’atteso allentamento dei tassi di interesse che sta richiedendo più tempo del previsto – rendendo più costoso, e quindi meno attraente, il finanziamento per l’acquisto di capital goods – e la citata contrazione del mercato cinese, ci hanno indotto a valutare che la guidance indicata per il 2024, ovvero un miglioramento del fatturato e dell’EBIT rispetto al 2023, viene confermata come obiettivo massimo”.

Tuttavia, “nonostante un 2024 più complicato di quanto pensassimo, non si possono trascurare alcuni ulteriori spunti di riflessione sui trend attesi per il 2024 che aprono prospettive di miglioramento nei trimestri a venire”.

Tuttavia, “nonostante un 2024 più complicato di quanto pensassimo, non si possono trascurare alcuni ulteriori spunti di riflessione sui trend attesi per il 2024 che aprono prospettive di miglioramento nei trimestri a venire”.

Infatti, precisa Cangioli, “dopo un primo trimestre di debolezza, il mercato USA è previsto in recupero per il resto dell’anno, mentre in Cina i risultati sono attesi in miglioramento. Sotto osservazione, invece, il settore industriale in Italia dopo la fine degli incentivi legati all’Industria 4.0”.

Al di là delle prospettive per il 2024, “le determinanti alla base dello sviluppo dei nostri mercati – popolazione che tende in media a invecchiare e a voler limitare gli effetti dell’età; richiesta di tecnologie per trattamenti chirurgici mininvasivi; necessità di processi produttivi più efficienti e versatili – sono solide e ci consentono di delineare una proiezione positiva nel medio-lungo termine”.

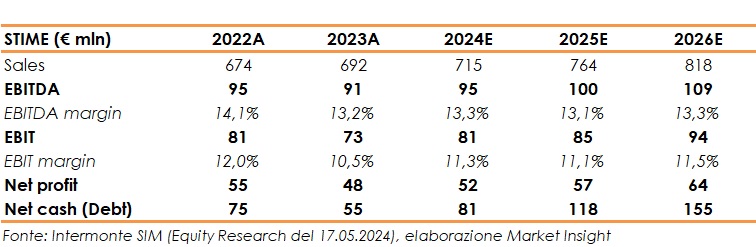

Le stime degli analisti

Nello studio del 17 maggio 2024, Intermonte SIM ha confermato la raccomandazione ‘Outperform’ e ritoccato il target price a 13,30 euro (dal precedente 13,60 euro) sul titolo El.En., un valore che incorpora un potenziale upside di circa il 33% rispetto al prezzo di riferimento della ricerca, pari a 10,01 euro.

Gli analisti ritengono che la debolezza del titolo conseguente ai risultati 1Q24 sia legata a “un’errata interpretazione dei commenti del management sulle prospettive annuali, cosa che ha portato gli investitori a ritenere che il 2024 potrebbe essere un anno senza crescita e quindi con un potenziale taglio alle stime di consenso di oltre il 10%”.

Dato che le prospettive di gestione “rimangono più costruttive” e che le “modifiche alle stime possono essere limitate”, Intermonte ritiene che le quotazioni attuali rappresentino un entry point interessante.

Sulla scorta delle indicazioni fornite dal management, Intermonte è fiduciosa che El.En. possa “fornire risultati in crescita rispetto allo scorso anno, con un Ebit molto vicino al record del 2022 (anche grazie al recupero di 5 mln di one-off negativi che avevano impattato i risultati del 2023)”.

Le stime sono state quindi ritoccate, prevedendo che il business medicale crescerà del 3,5% nel 2024 e quello industriale del 3,0%, con un Ebit margin ancora previsto pari a circa l’11%, cosa che implica un taglio alla stima dell’EBIT di solo il 3% per il 2024 e gli anni successivi.