L’esercizio 2023 chiude con ricavi a 16,5 milioni (+34,1%) ed Ebitda a 5,9 milioni (+49%); dinamiche trainate dal settore idrogeno, i cui ricavi sono in crescita del 62,5 per cento. Enrico D’Angelo, Fondatore e Amministratore Delegato, ha dichiarato: “Restiamo fiduciosi che il trend positivo del settore e del nostro business proseguirà anche per il 2024 e nel medio periodo, confermando i nostri piani di sviluppo per la costruzione di impianti per la produzione di Idrogeno.”

Modello di Business

ErreDue è un pioniere dell’elettrolisi dell’idrogeno a zero emissioni, all’avanguardia nella ricerca e sviluppo, nella produzione e nella commercializzazione di elettrolizzatori per la generazione on-site di idrogeno pulito e di generatori di altri gas tecnici (azoto e ossigeno) per varie applicazioni industriali, di laboratorio, applicazioni medicali e per le nuove applicazioni relative alla transizione energetica, come il power-to-gas, la mobilità sostenibile (piccole stazioni di rifornimento di idrogeno) e la decarbonizzazione industriale.

I prodotti di ErreDue, frutto di know-how e di tecnologie sviluppati internamente, grazie ad un modello di business verticalmente integrato, dalla progettazione alla produzione dei componenti e all’assemblaggio, trovano applicazione in diversi settori, prevalentemente nel settore dell’industria – per applicazioni quali la lavorazione e trasformazione dei materiali e delle materie prime, il taglio laser, il trattamento termico, la saldatura, la sinterizzazione, oltre che l’industria navale, la produzione farmaceutica, la lavorazione dei metalli preziosi, la produzione di energia in situ, l’enologia, il confezionamento in atmosfera modificata – ma anche nei laboratori di analisi, in ambito medicale e nella produzione di energia verde.

Ultimi Avvenimenti

A giugno ErreDue ha siglato un accordo con una società olandese per la realizzazione di un impianto da 1,5 MW. Il valore della fornitura è di circa 2 milioni. L’impianto, che sarà consegnato entro dicembre 2024, si compone di un’unità di produzione di idrogeno in container da 1,5 MW, di un sistema di raffreddamento esterno e di un sistema di produzione di azoto per il service. A pieno regime l’impianto produrrà oltre 600 Kg di idrogeno al giorno a una pressione di uscita di 30 bar.

Sempre a giugno, la società ha siglato un accordo con uno dei principali operatori italiani attivo nella distribuzione di gas naturale per la fornitura di un impianto Power to Gas, Plug&Play, per la produzione di idrogeno verde. Il valore della fornitura è di circa 900 mila euro. L’impianto, che verrà consegnato entro il primo trimestre 2025, si compone di una unità di produzione di idrogeno con sistema multicelle da 0,5 MW totali di tipo alcalino, installato all’interno di un container da 40” H.C..

A febbraio ErreDue ha consegnato a Snam un generatore “Plug and Play” di idrogeno, a seguito dell’aggiudicazione della gara. L’elettrolizzatore da 500 kW offre una soluzione efficiente e flessibile per la produzione di idrogeno verde, un vettore energetico chiave

per ridurre le emissioni di carbonio nei settori industriali critici. Il generatore sarà utilizzato da Snam per condurre sperimentazioni e test per abilitare l’utilizzo di idrogeno in differenti applicazioni industriali e di mobilità, dando la possibilità agli utilizzatori finali di verificare la compatibilità con l’idrogeno di materiali e processi. I dati e le informazioni raccolti consentiranno di studiare soluzioni tecniche per l’integrazione dell’idrogeno nei processi industriali esistenti, in coerenza con l’impegno di Snam a sviluppare e consolidare un sistema di infrastrutture energetiche per una transizione energetica sostenibile, anche grazie all’adozione di soluzioni tecnologiche innovative.

A gennaio si è aggiudicata la gara indetta da Enea per la fornitura di un generatore di idrogeno con cella elettrolitica PEM per un importo di oltre 200.000 euro. Attraverso suddetto bando, Enea – Agenzia nazionale per le nuove tecnologie, l’energia e lo sviluppo economico sostenibile – intende dotarsi di un generatore di idrogeno mod. SIRIO 1000 D, per arricchire il proprio laboratorio specializzato per la ricerca e innovazione di un macchinario di ultima generazione. L’impianto verrà utilizzato per la messa a punto di un progetto di Energy Storage, Power to Gas.

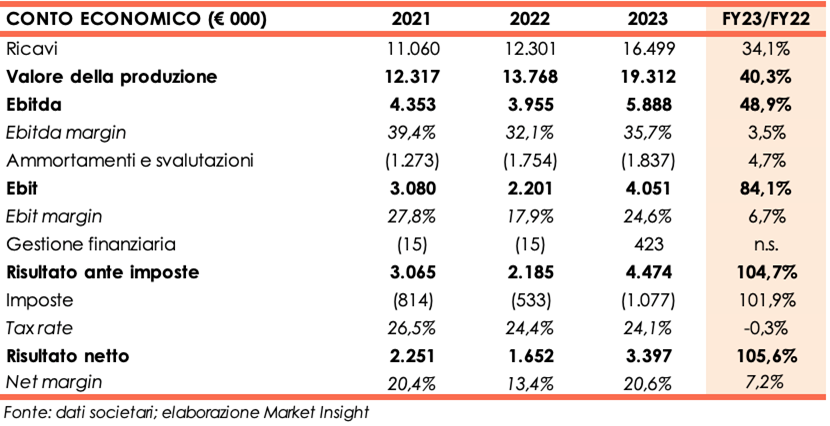

Conto Economico

Nel 2023 la società ha realizzato ricavi per 16,5 milioni, in crescita del 34,1% rispetto al 2022. Il settore idrogeno ha segnato un incremento nei ricavi del 62,5%.

Il valore della produzione è pari a 19,3 milioni (+40,3% a/a) e include, oltre ai ricavi, l’incremento del 105% sulla costruzione di macchine date in locazione, attività ad alta marginalità, l’incremento delle rimanenze di prodotti in corso e finiti consegnabili nel primo bimestre 2024 e gli interessi attivi maturati sugli investimenti della liquidità.

L’Ebitda aumenta del 48,9% a 5,9 milioni e il relativo margine rapportato ai ricavi si colloca al 35,7% verso il 32,1% di fine dicembre 2022, grazie ad un attento contenimento dei costi. La società ha inoltre beneficiato di incentivi statali, di una maggiore visibilità raggiunta attraverso la quotazione, di un più profittevole mix di vendita e dell’aumento dei ricavi da after market e locazioni. Le spese per il personale sono invece aumentate per l’assunzione di nuove risorse, in particolare nei reparti di produzione.

Dopo ammortamenti sostanzialmente in linea con l’esercizio precedente e pari a 1,8 milioni, l’Ebit cifra 4,1 milioni (+84,1% a/a) e l’Ebit margin si colloca al 24,6% guadagnando 6,7 punti percentuali rispetto all’esercizio a confronto.

La gestione finanziaria genera proventi netti per 423 milioni e l’utile, al netto di imposte per 1,1 milioni, raggiunge i 3,4 milioni, più che duplicando rispetto al 2022.

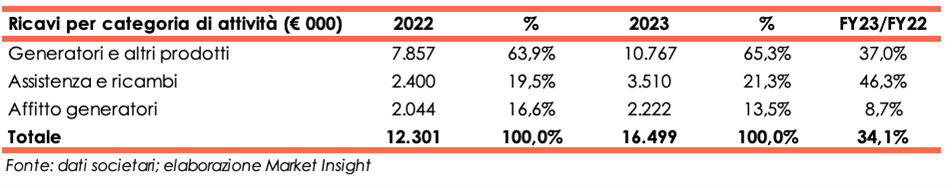

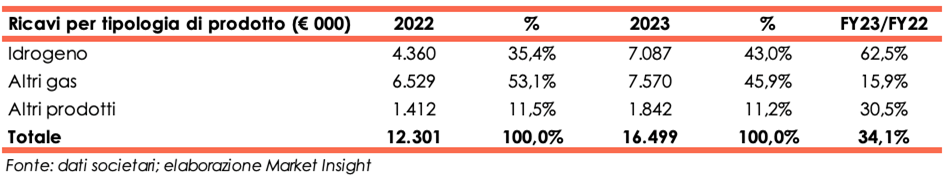

Breakdown dei ricavi

Tutte le categorie di ricavi hanno segnato un aumento grazie al trend positivo del mercato della transizione energetica, che nell’ultimo anno ha beneficiato dei primi interventi incentivanti, seppur ancora poco significativi. I risultati economici sono stati ottenuti nonostante il perdurare del conflitto Russo-Ucraino, paesi nei quali ErreDue aveva conseguito ricavi significativi.

La ripartizione dei ricavi per tipologia di prodotto evidenzia un’importante crescita del settore idrogeno che da solo rappresenta il 43% dei ricavi totali e che nel 2023 è cresciuto del 62,5% rispetto al 2022. Buono anche l’andamento del segmento altri gas, in crescita del 15,9% e altri prodotti (+30,5% a/a).

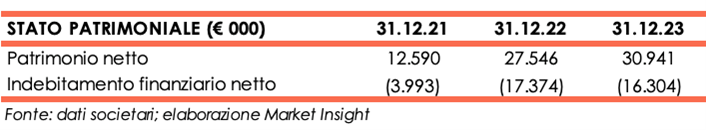

Stato Patrimoniale

Grazie all’utile del periodo, il patrimonio netto sale da 27,5 milioni di fine dicembre 2022 a 30,9 milioni.

La posizione finanziaria netta è positiva per 16,3 milioni, in calo rispetto ai 17,4 milioni a fine anno 2022. La riduzione sconta principalmente gli investimenti nella nuova area industriale su cui sorgerà la “GigaFactory” e la crescita delle scorte di magazzino funzionali a sostenere l’incremento della produzione per la costruzione delle macchine in locazione. Nel corso dell’anno la società ha sostenuto investimenti netti per 4,7 milioni.

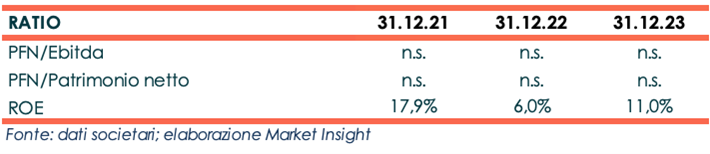

Ratio

La posizione finanziaria netta positiva rende privo di significato il commento degli indicatori di solvibilità del debito e di capitalizzazione.

Migliora il ritorno degli azionisti, con un Roe dell’11% rispetto al 6% di fine dicembre 2022.

Outlook

A fine febbraio 2024, la società aveva un backlog totale per circa 13,6 milioni, di cui circa l’85% riferito al 2024. Secondo il modello di business di ErreDue gli ordini acquisiti prevedono un iter di consegna di 3/6 mesi, pertanto le quote degli ordini evadibili nel corso del 2024 potranno incrementarsi grazie a nuove richieste.

Il management ritiene di poter sostenere gli investimenti pianificati grazie alle risorse disponibili.

Sui futuri risultati economici continuerà a pesare la guerra in Ucraina che ha comportato una cessazione delle attività in quelle aree, mentre in Italia si attendono gli sviluppi del PNRR nel settore dell’idrogeno come mercato principale della linea dei grandi generatori. Tuttavia, la crescita di questo mercato soffre il ritardo della messa a terra dei piani di sviluppo e aiuto da parte delle istituzioni e la società si attende che la consegna dei primi impianti pilota non avverrà prima del 2025.

Il management conferma tutti i piani di sviluppo per la costruzione di impianti per la produzione di Idrogeno (dal Megawatt e oltre), che consentiranno alla società di soddisfare le esigenze del Power to Gas, della mobilità sostenibile a fuel cell, del combustibile sintetico e dell’hard to abate.

Le stime degli analisti

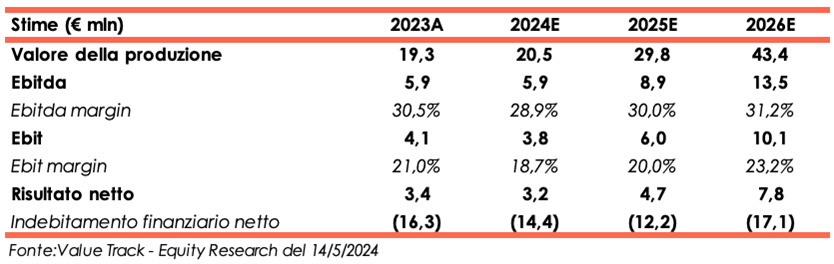

Value Tack, nello studio del 14 maggio, reputa che il 2024 sarà un anno di transizione per la società per la combinazione di due fattori: una crescita meno sostenuta del business tradizionale e gli importanti investimenti da sostenere.

Per il 2024, gli analisti si aspettano quindi un valore della produzione pari a 20,5 milioni e un Ebitda di 5,9 milioni con relativa marginalità al 28,9%, leggermente inferiore rispetto al 30,5% dell’esercizio 2023.

Per gli anni successivi il trend sarà positivo e il 2026 vedrà un valore della produzione di 43,4 milioni (Cagr 23A-26E: 32,4%). L’Ebitda salirà a 13,5 milioni e l’Ebitda margin si collocherà al 31,2% verso il 30,5% a fine 2023.

La posizione finanziaria netta rimarrà positiva per tutto il periodo e, a fine periodo previsionale, la liquidità netta disponibile dovrebbe ammontare a 17,1 milioni, pur in presenza di investimenti pianificati per circa 9 milioni.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a ErreDue