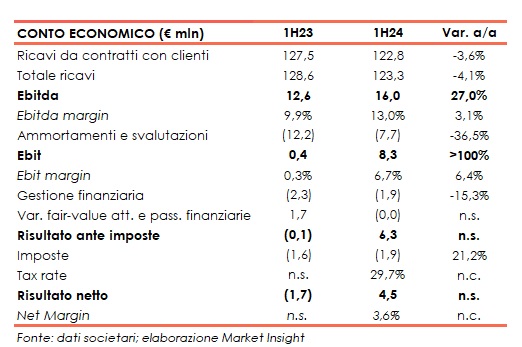

Fine Foods & Pharmaceuticals ha archiviato il primo semestre 2024 con ricavi consolidati pari a 122,8 milioni, -3,6% a/a, “comunque in consolidamento dopo un terzo e quarto trimestre di ricavi eccezionali”, come evidenzia la società.

I ricavi della Business Unit Pharma ammontano a 37,1 milioni, in aumento del 7%, “compensando la lieve flessione (-4%) della Business Unit Nutra, i cui ricavi nel primo semestre 2024 si attestano a 72,2 milioni rispetto a 75,4 milioni del primo semestre 2023, a causa del temporaneo riallineamento degli stock di alcuni clienti, come già menzionato nel Resoconto Intermedio di gestione del primo trimestre 2024″.

I ricavi della Business Unit Cosmetica ammontano a 13,5 milioni, in calo rispetto a 17,2 milioni del pari periodo dell’anno precedente “per via dello slittamento dello sviluppo di nuovo business dal primo al secondo semestre 2024, a seguito del processo di riorganizzazione della BU”.

L’EBITDA ha registrato un progresso del 27% a 16 milioni. Il semestre ha beneficiato della “revisione della politica dei prezzi di vendita implementata nel corso del secondo semestre 2023 che ha consentito una diminuzione dell’incidenza dei costi delle Materie prime e dei Materiali di confezionamento sui Ricavi delle Vendite e continua il progressivo miglioramento dell’efficienza organizzativa”.

L’EBITDA Margin è salito dal 9,9% al 13%, miglioramento derivante “principalmente dalla politica dei prezzi di vendita, dalla riduzione dell’impatto sul fatturato dei costi di acquisto delle Materie prime e dei Materiale di confezionamento e delle energie”.

Dinamiche di costo che si sono riflesse positivamente anche a livello EBIT, balzato a 8,3 milioni dagli 0,4 milioni del primo semestre 2023.

Il periodo si è chiuso con un utile netto di 4,5 milioni a fronte di una precedente perdita netta di 1,7 milioni. “Al netto della svalutazione del goodwill, il primo semestre 2023 avrebbe registrato un utile netto di 2,7 milioni. Il risultato netto dei primi sei mesi del

2023 era stato, inoltre, positivamente influenzato dalla gestione titoli patrimoniale della capogruppo (variazione positiva di fair value di 1,7 milioni), conclusasi definitivamente nel 2024, senza effetti significativi a conto economico”.

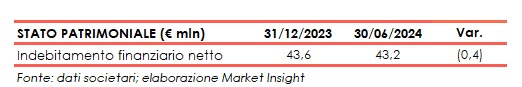

Dal lato patrimoniale, l’indebitamento finanziario netto al 30 giugno 2024 è stato pari a 43,2 milioni, in miglioramento di 0,4 milioni rispetto ai 43,6 milioni al 31 dicembre 2023. L’attività operativa ha generato infatti “un flusso di cassa positivo di 19,8 milioni”, solo parzialmente “assorbito da oneri finanziari e imposte (3,8 milioni), investimenti netti effettuati nel periodo (12,6 milioni), distribuzione di dividendi (2,9 milioni) e acquisto di azioni proprie (0,1 milioni)”.

Dal lato patrimoniale, l’indebitamento finanziario netto al 30 giugno 2024 è stato pari a 43,2 milioni, in miglioramento di 0,4 milioni rispetto ai 43,6 milioni al 31 dicembre 2023. L’attività operativa ha generato infatti “un flusso di cassa positivo di 19,8 milioni”, solo parzialmente “assorbito da oneri finanziari e imposte (3,8 milioni), investimenti netti effettuati nel periodo (12,6 milioni), distribuzione di dividendi (2,9 milioni) e acquisto di azioni proprie (0,1 milioni)”.