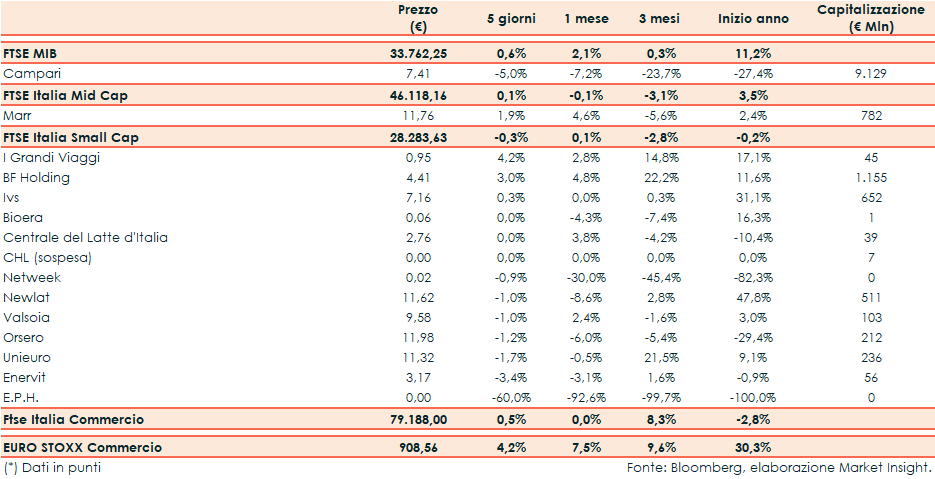

La scorsa settimana il settore del commercio ha riportato un +0,5% rispetto al +4,2% del corrispondente europeo e al +0,6% del Ftse Mib.

Gli eurolistini hanno chiuso la seduta di venerdì in ribasso simile all’andamento di Wall Street dopo le prime ore di contrattazioni. Sull’obbligazionario, lo spread Btp-Bund si è attestato in area 130 punti, con il rendimento del decennale italiano al 3,50%.

Tra le Large Cap Campari ha terminato le contrattazioni un -5,0%, mentre, tra le Mid, Marr ha segnato+1,9%.

Campari Group ha acquisito una quota di minoranza pari al 14,6% in Capevin Holdings Proprietary, holding sudafricana che detiene indirettamente, in particolare, il 100% di CVH Spirits Limited, società scozzese attiva nella produzione e commercializzazione dei rinomati Single Malt Whisky Bunnahabhain, Deanston, Tobermory e Ledaig e dei Blended Whisky Scottish Leader e Black Bottle.

Campari Group ha chiarito che, nell’ambito di una investor call sul tema del settore spirit negli Stati Uniti tenutasi venerdì 13 settembre, “la società ha commentato su andamento generale facendo riferimento a dati di sell-out di fonti esterne pubblicamente disponibili, e in particolare a come l’attenuazione riscontrata nel primo semestre di quest’anno stia persistendo nel settore leggermente più a lungo delle attese nel terzo trimestre. Nessun commento specifico sulla performance della società è stato rilasciato”.

Il board di Campari ha deciso di nominare Paolo Marchesini (chief financial and operating officer) e Fabio Di Fede (general counsel and business development officer) come interim co-CEO e membri esecutivi di un Comitato per la Transizione della Leadership, che sarà presieduto da Bob Kunze-Concewitz (amministratore non esecutivo).

Lagfin, la holding di diritto lussemburghese attraverso la quale la famiglia Garavoglia controlla Campari, ha annunciato la propria intenzione di acquistare azioni ordinarie di quest’ultima fino a 100 milioni di euro, ritenendo che “l’attuale prezzo di mercato non rifletta accuratamente il vero valore” dell’azienda, riporta una nota.

Infine, tra le Small, le performance migliori sono state di I Grandi Viaggi (+4,2%) e di BF Holding (+3,0%) mentre la peggiore è stata di E.P.H. (-60,0%).

B.F. e BF International hanno sottoscritto un contratto che prevede l’ingresso nel capitale sociale di BF International di ITACA Multi Strategy, fondo gestito da Miria Asset Management Limited.

E.P.H. ha comunicato di aver ricevuto da parte di GGHL, richiesta di conversione di 1 obbligazione, per un controvalore di 10.000 euro a valere sulla seconda

tranche. E.P.H. ha ricevuto una comunicazione da parte di Global Growth Holding Limited (GGHL) riguardante l’emissione della quarta tranche del prestito obbligazionario convertibile cum warrant, richiesta il 14 marzo, di cui all’accordo di investimento concluso tra la società e Negma Group Investment il 16 marzo 2023, come successivamente modificato.0 E.P.H. ha comunicato di aver ricevuto da parte di GGHL, richiesta di conversione di 1 obbligazione, per un controvalore di 10.000 euro a valere sulla seconda tranche. E.P.H. ha comunicato di aver ricevuto da parte di GGHL, richiesta di conversione di 1 obbligazione, per un controvalore di 10.000 euro a valere sulla seconda tranche. E.P.H. ha comunicato di aver ricevuto da parte di GGHL, richiesta di conversione di 1 obbligazione, per un controvalore di 10.000 euro a valere sulla seconda tranche.

E.P.H. ha comunicato di aver ricevuto da parte di GGHL, una richiesta di conversione di 1 obbligazione, per un controvalore di 10.000 euro a valere sulla seconda tranche.

Con riferimento all’offerta pubblica di acquisto (opa) volontaria totalitaria promossa da Grey (offerente) avente ad oggetto le azioni ordinarie di IVS Group, l’offerente rende noto che, a seguito delle adesioni all’offerta pervenute durante il periodo di adesione nonché degli acquisti di azioni effettuati dall’offerente stesso sul mercato al di fuori dell’offerta, verrà a detenere, ad esito dell’offerta, una partecipazione complessiva superiore alla soglia del 90% del capitale e dei diritti di voto dell’emittente, soglia necessaria ai fini dell’avveramento della condizione soglia e del delisting.

CFO SIM ha confermato il rating ‘buy’ e il target price a 24 euro su Orsero, valutazione che incorpora un upside potenziale del 98% rispetto al prezzo di 12,12 euro.