BB Biotech archivia un primo trimestre 2017 decisamente positivo, che riporta un utile netto di 375 milioni di Chf contro una perdita netta di 1,2 miliardi di Chf del pari periodo 2016. Rendimento del portafoglio positivo per il 12,5% in Chf, per il 12,4% in euro e per il 14,4% in Usd. Nel periodo in rialzo anche il titolo, che ha segnato un +7,7% in Chf e un +7,1% in euro. Nonostante il clima di incertezza legato al dibattito sul sistema sanitario negli Usa nonché sui prezzi dei farmaci e sull’accesso alle cure, il management prevede per la rimanente parte del 2017 un numero elevato di esiti positivi di studi clinici in fase avanzata e un’accelerazione delle approvazioni di prodotti rispetto al 2016. Centrale sarà poi il tema delle fusioni e delle acquisizioni.

Nel primo trimestre 2017 BB Biotech ha registrato un utile di 375 milioni di Chf, contro una perdita netta di 1,2 miliardi del pari periodo 2016. Un risultato determinato dall’apprezzamento generalizzato di tutte le posizioni in portafoglio, nonostante l’impatto valutario negativo per l’1,9% legato alla svalutazione dell’Usd contro il Chf.

Nel periodo in esame le azioni BB Biotech hanno chiuso con un rialzo del 7,7% in Chf e del 7,1% in euro. Il Nasdaq Biotechnology Index (NBI) ha segnato un progresso del 10,8% in Usd.

Nello stesso periodo il rendimento del portafoglio è stato positivo per il 12,5% in Chf, per il 12,4% in euro e per il 14,4% in Usd.

Le società in portafoglio hanno conseguito ottimi risultati, soprattutto per quanto riguarda gli studi clinici, le approvazioni e i lanci di nuovi prodotti, oltre all’annuncio di importanti operazioni di M&A.

Tra i principali risultati si segnala che Incyte (+33,3% in Usd nel primo trimestre 2017), la principale posizione di BB Biotech a fine marzo 2017 (13,3% del portafoglio partecipazioni a fine marzo 2017), ha annunciato ulteriori progressi nel suo programma di sviluppo clinico per Epacadostat, un inibitore IDO1.

Altro importante traguardo quello raggiunto da Ionis (-16% in Usd), che ha comunicato i risultati di Fase III per Volanesorsen nei pazienti affetti da sindrome da chilomicronemia familiare (FCS); nello specifico, l’endpoint primario (calo dei trigliceridi) è stato raggiunto, con una riduzione del 77% per Volanesorsen.

Importati risultati anche per Vertex (+48,4% in USD), che ha pubblicato dati positivi per due studi di Fase III e per Kite (+75% in USD), che ha diffuso risultati di topline positivi per lo studio con KTE-019.

Esperion (+182% in USD) ha invece comunicato sia l’esito positivo dell’anticorpo PCSK9 di

Amgen (Repatha), sia il recepimento da parte della FDA del programma di registrazione clinica della stessa Esperion.

Si segnale inoltre che a fine gennaio, Johnson & Johnson ha annunciato l’intenzione di acquisire Actelion (+28% in Chf) per un importo di 30 miliardi Usd, corrispondenti a 280 dollari per azione Actelion. Dopo il closing dell’operazione, atteso nel corso del secondo trimestre, la posizione detenuta da BB Biotech alla fine del primo trimestre 2017 genererà una liquidità di circa 270 milioni Usd. Inoltre la holding svizzera riceverà circa un milione di azioni di Idorsia, la società spinout di Actelion che nasce dalla separazione delle attività di ricerca e sviluppo.

Nonostante le incertezze legate al dibattito sul sistema sanitario negli Usa e alle difficoltà nel raggiungimento di un accordo in breve tempo, nonché alle pressioni esercitate sul fronte dei prezzi e dell’accessibilità alle cure, BB Biotech prevede per il resto del 2017 un numero elevato di esiti di studi clinici in fase avanzata e un’accelerazione nelle approvazioni di prodotto rispetto al 2016.

Inoltre, la liquidità che verrà generata dalla già citata operazione su Actelion consentirà alla holding svizzera di effettuare incrementi selettivi in small e mid cap sottovalutate, con promettenti potenziali di sviluppo.

Il management ha poi confermato la prosecuzione dell’attuale politica dei dividendi, remunerando regolarmente le azioni con un dividendo calcolato sulla base del 5% del prezzo medio dell’azione nel mese di dicembre.

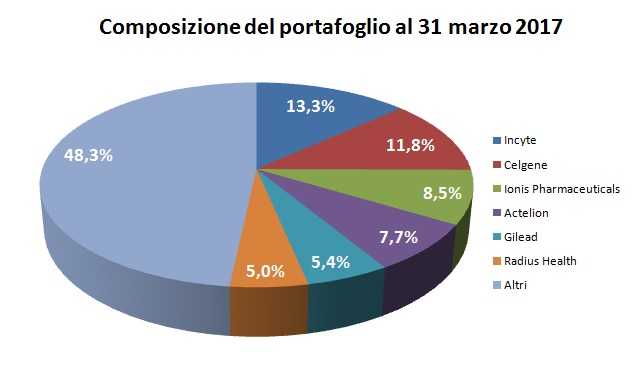

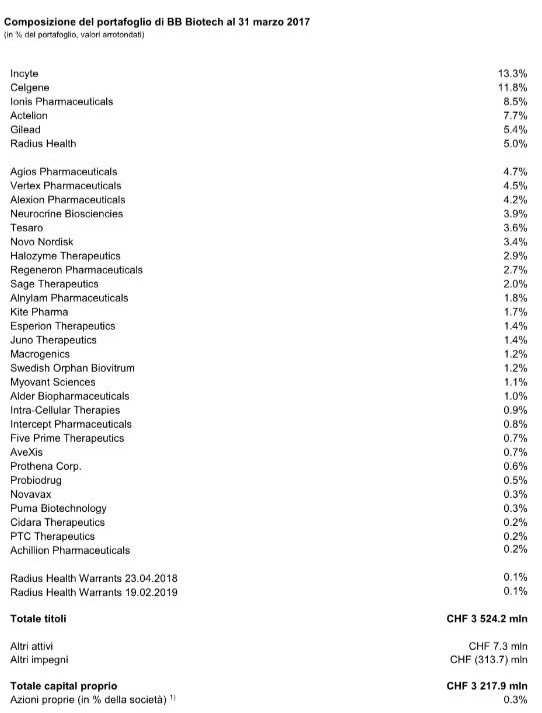

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Incyte (13,3%), cui seguono in ordine Celgene (11,8%), Ionis Pharmaceuticals (8,5%), Actelion (7,7%), Gilead (5,4%) e Radius Health (5%), che complessivamente costituiscono il 51,7% del totale iscritto in bilancio.

BB Biotech segnala che nel periodo in esame le posizioni esistenti sono state accuratamente ottimizzate e che ulteriori prese di profitto nelle posizioni di Incyte, Celgene e Actelion hanno generato liquidità che a sua volta è stata impiegata per incrementare le posizioni in Novo Nordisk, Ionis e numerose altre partecipazioni di medie dimensioni. Inoltre è stata aggiunta Five Prime Therapeutics, in linea con la strategia di investimento in nuove e promettenti aziende a piccola e media capitalizzazione.

Intorno alle 12:00 il titolo segna un rialzo di oltre l’1,6% a 52,60 euro, sovraperformando il relativo indice settoriale del 2,7 per cento.