Il gruppo leader in Italia nella gestione delle torri di trasmissione dei segnali di telecomunicazione archivia un 2016 in forte crescita ed accelera sul piano al 2019 garantendosi una redditività elevata e sostenibile, mentre conserva una struttura patrimoniale solida per cogliere le opportunità di sviluppo attese in un settore effervescente e destinato al consolidamento. Il tutto in un settore caratterizzato da una forte innovazione tecnologica.

- Oscar Cicchetti, Ceo di Inwit, delinea le strategie del gruppo

- “Salvaguardare la sostenibilità aumentando efficienza e redditività”

- Un business difensivo capace di adattarsi alle nuove tecnologie

- “Valorizzare i nostri asset aumentando la co-tenancy”

- “Aumentare l’efficienza e abbattere i costi di affitto”

- “Sviluppare nuovi siti con alto valore tecnologico”

- “Aumentare l’Ebitda con leva finanziaria sotto il 2x”

- “Sviluppare le ‘small cell’ per favorire evoluzione 4G e agevolare arrivo 5G”

- “Conoscere le esigenze dei clienti e confermare la capacità di execution”

- Lo scenario M&A di breve è oggi meno caldo

- “Non siamo interessati alla crescita internazionale”

- Risultati 2016 – solidi fondamentali e margini in progresso

- Le attese per il 2017 e le proiezioni 2018-19

- Ricavi – continua il trend positivo

- Margini – in progresso con più efficienza e controllo costi

- Marginalità – il gap rispetto ai peers sarà colmato nel 2019

- Multipli – il titolo tratta a sconto

- Borsa – titolo pronto a superare il massimo storico

- Analisti – domina l’indicazione di acquisto

- Criticità – dall’execution ai temi normativi

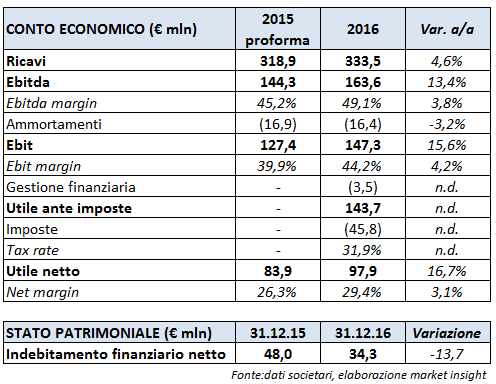

Inwit chiude il 2016 con ricavi a 333 milioni (+4,6%), di cui 253 derivati dal contratto con la controllante Tim, mentre l’Ebitda migliora del 13,4% a 164 milioni centrando l’obiettivo di incremento ‘low teens’, compreso fra l’11 e il 14%, nell’arco del piano 2017-19.

Sviluppi grazie ai quali l’Ebitda margin è salito di 3,8 punti al 49,1% per cento. Crescono a doppia cifra anche l’Ebit, più 15,6% a 147 milioni, e l’utile netto (+16,7% a 98 milioni). Il tutto mentre si rafforza ulteriormente la struttura patrimoniale con debiti scesi di 14 milioni a 34 milioni.

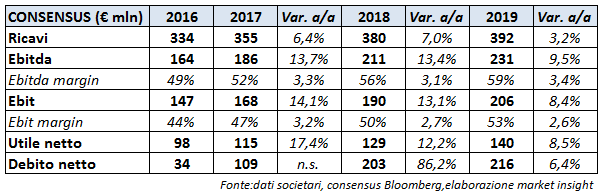

Un trend che dovrebbe proseguire nei prossimi anni come testimoniano le proiezioni al 2019 elaborate dagli analisti. Più in particolare, l’esercizio in corso dovrebbe presentare ricavi prossimi ai 355 milioni (+6,4%), con Ebitda prossimo ai 186 milioni ed un margine in progresso di 3 punti ad oltre il 50% lungo un percorso che dovrebbe portarlo al di sopra del 55% nel 2018 per poi svettare vicino al 60% alla fine del piano, il 2019.

Aspettative ben accolte dal mercato, che ha impresso al titolo nell’ultimo anno una sovraperformance rispetto al Ftse Mib e ai comparable nazionali. E questo anche se nei primi mesi del 2017 il titolo non ha brillato pur denotando una certa ripresa nelle ultime settimane in quanto gli operatori hanno apprezzato i risultati conseguiti nel 2016.

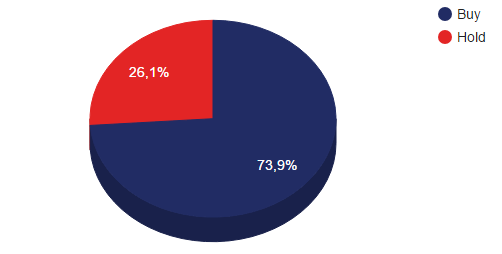

Dinamica sostenuta dalle indicazioni degli analisti, che a grande maggioranza mantengono l’indicazione di acquisto sul titolo dell’azienda guidata da Oscar Cicchetti. E questo, come sottolineano gli operatori, merito anche una strategia chiara accompagnata da un modello di business semplice ma sostenibile come testimoniano i risultati conseguiti. Il tutto grazie ad una comprovata capacità di execution.

Oscar Cicchetti, Ceo di Inwit, delinea le strategie del gruppo

“Aumentare il valore degli asset e rafforzarne la redditività; abbattere i costi di affitto dei terreni e sviluppare nuovi siti; accelerare sulle ‘small cell’ che avranno un ruolo fondamentale nell’evoluzione del 4G e nel 5G e investire nelle connessioni in fibra. Il tutto nell’ottica di perseguire una crescita dell’Ebitda ‘low teens’ mantenendo una leva finanziaria sotto 2 volte l’Ebitda”.

“Aumentare il valore degli asset e rafforzarne la redditività; abbattere i costi di affitto dei terreni e sviluppare nuovi siti; accelerare sulle ‘small cell’ che avranno un ruolo fondamentale nell’evoluzione del 4G e nel 5G e investire nelle connessioni in fibra. Il tutto nell’ottica di perseguire una crescita dell’Ebitda ‘low teens’ mantenendo una leva finanziaria sotto 2 volte l’Ebitda”.

Sono queste, come sottolinea Oscar Cicchetti, amministratore delegato di Inwit, “le priorità strategiche a cui stiamo lavorando per rafforzare il nostro posizionamento e salvaguardare la sostenibilità del nostro modello di business”.

“Salvaguardare la sostenibilità aumentando efficienza e redditività”

“La redditività resta un imperativo per salvaguardare la sostenibilità del nostro modello di business e proprio per questo – precisa il Ceo di Inwit – continueremo ad aumentare i ricavi, incrementando la nostra base clienti e a contenere i costi attraverso la rinegoziazione dei contratti di affitto e l’acquisizione di terreni e diritti di superficie”.

Ma c’è pure altro in quanto, aggiunge Cicchetti, “abbiamo confermato la nostra capacità di seguirei trend di innovazione delle architetture delle reti mobili rendendo disponibili agli Operatori Infrastrutture tradizionali ed innovative che sono alla base dell’accelerazione annunciata nel 2016. Prevediamo infatti nel triennio la costruzione di oltre 500 nuovi siti, lo sviluppo di oltre 4 mila micro celle e la realizzazione di oltre mille connessioni in fibra”.

Obiettivi al cui servizio, completa il capo azienda, “saranno indirizzati i 300 milioni di investimenti previsti dal piano al 2019 per sviluppare il business e garantirsi un Ebitda in crescita a un tasso ‘low teens’ nell’arco di tutto il periodo”.

Un business difensivo capace di adattarsi alle nuove tecnologie

“Siamo il più grande operatore in Italia e siamo focalizzati sui servizi radio. Abbiamo oltre 11.000 siti distribuiti su tutto il territorio nazionale, con una rete capillare costruita in oltre 40 anni di attività”.

“Siamo il più grande operatore in Italia e siamo focalizzati sui servizi radio. Abbiamo oltre 11.000 siti distribuiti su tutto il territorio nazionale, con una rete capillare costruita in oltre 40 anni di attività”.

Un business di infrastrutture wireless che, prosegue Cicchetti, “ha essenzialmente due caratteri fondamentali. In primis è un business difensivo caratterizzato da contratti di lunga durata con clienti in genere molto solidi. Condizioni grazie alle quali disponiamo di una elevata visibilità dei ricavi e dei flussi di cassa”.

La seconda caratteristica, aggiunge il capo azienda, “è rappresentata dalle grandi prospettive di sviluppo generate dalla crescita esponenziale della domanda di dati sui dispositivi mobili. Vi è quindi la necessità di una copertura sempre maggiore e gli operatori sembrano più disposti a condividere elementi di rete che non siano indispensabili per il vantaggio competitivo”. Tutto ciò fa si che “il mercato delle infrastrutture radiomobili sia in continua crescita e caratterizzato da una forte evoluzione tecnologica”.

“Valorizzare i nostri asset aumentando la co-tenancy”

“Nel 2016 abbiamo conseguito risultati economici migliori delle aspettative di inizio anno, confermando il trend di progressivo aumento dei ricavi derivato da un ulteriore incremento del rapporto di co-tenancy, ossia il numero medio clienti per sito, che ha raggiunto un valore pari a 1,72x, grazie alla sottoscrizione di oltre 1300 nuovi contratti”.

“Nel 2016 abbiamo conseguito risultati economici migliori delle aspettative di inizio anno, confermando il trend di progressivo aumento dei ricavi derivato da un ulteriore incremento del rapporto di co-tenancy, ossia il numero medio clienti per sito, che ha raggiunto un valore pari a 1,72x, grazie alla sottoscrizione di oltre 1300 nuovi contratti”.

Una crescita importante, che si innesta in un percorso scattato nell’aprile del 2015, giorno di fondazione della società, quando il rapporto di co-tenancy era di 1,55 ospiti per sito. Da allora, prosegue Cicchetti, siamo cresciuti ed abbiamo chiuso il 2016 con 1,72x lungo un percorso che dovrebbe portarci all’1,9x entro la fine del 2018.

E tutto ciò con una forte attenzione all’efficienza in quanto, ricorda il Ceo di Inwit, “abbiamo adottato fin dall’inizio una politica di sourcing selettivo e questo ci consente di gestire l’azienda con meno di 100 persone, mente abbiamo aggredito fin da subito la fonte principale dei nostri costi e cioè i canoni di affitto di terreni dove sono stati costruiti gli impianti che ancora oggi rappresentano oltre l’85% del totale dei costi”.

“Aumentare l’efficienza e abbattere i costi di affitto”

Controllare e ridurre i costi di affitto diventa quindi un imperativo su cui continuiamo a lavorare. E le leve su cui agire sono molte, a partire dalla“rinegoziazione dei nostri contratti. Ne abbiamo già rivisti 2.900 con sconti significativi ed ora ne abbiamo altri 3.300 che possono essere rinegoziati”.

Controllare e ridurre i costi di affitto diventa quindi un imperativo su cui continuiamo a lavorare. E le leve su cui agire sono molte, a partire dalla“rinegoziazione dei nostri contratti. Ne abbiamo già rivisti 2.900 con sconti significativi ed ora ne abbiamo altri 3.300 che possono essere rinegoziati”.

La seconda leva utilizzata è rappresentata “dall’acquisto della proprietà o del diritto d’uso a lungo termine dei terreni che ospitano i nostri impianti. Un percorso in divenire poiché ad oggi ne abbiamo acquistati poco meno di 400 e pensiamo di poter chiudere il 2018 con 1.300 contratti conclusi”.

È doveroso inoltre ricordare che per 2.400 siti il locatario è l’azionista di controllo, Tim, con cui il canone pagato da Inwit è stato ridotto fin dall’inizio. La società detiene poi alcuni terreni in comodato gratuito, mentre per altri non ci sono spazi per negoziare in quanto il loro valore è già molto contenuto.

“Sviluppare nuovi siti con alto valore tecnologico”

“Abbiamo lanciato un piano molto importante ed oggi confermiamo 300 milioni di nuovi investimenti entro il 2019 dopo averne realizzati 40 lo scorso anno”.

Risorse focalizzate nella costruzione di oltre 500 nuovi siti tradizionali per rispondere ai bisogni di densificazione delle coperture 4G ,a cui si affiancano oltre 4.000 micro coperture cellulari (cosiddette ‘small cell’) localizzate nelle aree a maggiore densità di clienti e traffico dati. Cicchetti ricorda inoltre che nei prossimi anni verranno realizzati anche 1.000 collegamenti in fibra per adeguare i siti alla velocità di connessione delle reti 4G.

Risorse focalizzate nella costruzione di oltre 500 nuovi siti tradizionali per rispondere ai bisogni di densificazione delle coperture 4G ,a cui si affiancano oltre 4.000 micro coperture cellulari (cosiddette ‘small cell’) localizzate nelle aree a maggiore densità di clienti e traffico dati. Cicchetti ricorda inoltre che nei prossimi anni verranno realizzati anche 1.000 collegamenti in fibra per adeguare i siti alla velocità di connessione delle reti 4G.

Piano annunciato nel giugno del 2016 per entrare anche nel business del backhauling in fibra scura dei siti. Più in particolare, come sottolinea il Ceo di Inwit, “una quota parte dei nostri siti non ha ancora la fibra,ma noi riteniamo di poter essere il soggetto che la può fornire agli operatori che ne hanno bisogno”.

“Aumentare l’Ebitda con leva finanziaria sotto il 2x”

Iniziative grazie le quali sarà possibile “mantenere il percorso di crescita dei ricavi e garantirsi un trend di sviluppo dell’Ebitda ad un tasso ‘low teens’ (11-14%) nell’arco del piano al 2019”.

Iniziative grazie le quali sarà possibile “mantenere il percorso di crescita dei ricavi e garantirsi un trend di sviluppo dell’Ebitda ad un tasso ‘low teens’ (11-14%) nell’arco del piano al 2019”.

“Nel contempo – aggiunge Cicchetti – manterremo una certa solidità finanziaria nonostante il citato piano di investimenti. Le nostre proiezioni al 2019 indicano infatti un rapporto Net Debt/Ebitda ben inferiore a 2 volte, quando la prassi del settore è compresa fra 4 e 5”.

Solidità grazie la quale sarà possibile “restare fra gli attori di uno scenario di consolidamento, anche se i tempi non sembrano immediati”.

“Sviluppare le ‘small cell’ per favorire evoluzione 4G e agevolare arrivo 5G”

Oggi un operatore come Tim, Vodafone e Wind-Tre riesce a fornire una copertura vicino al 100% ai propri clienti in Italia con 20-22mila punti di radiazione, cioè antenne. È però immaginabile che, come sottolinea Cicchetti, con la crescita del numero di utilizzatori di internet, anche in termini di traffico pro capite, le reti mobili dovranno cambiare configurazione.

Accanto alle citate macro celle “gli operatori dovranno avere centinaia di migliaia di piccole celle che ripetono il segnale in un’area circoscritte per servire al meglio la concentrazione di utilizzatori e traffico. Uno sviluppo enorme di micro coperture cellulari realizzate direttamente dagli Operatori o da terzi che poi offriranno i servizi agli operatori”.

Accanto alle citate macro celle “gli operatori dovranno avere centinaia di migliaia di piccole celle che ripetono il segnale in un’area circoscritte per servire al meglio la concentrazione di utilizzatori e traffico. Uno sviluppo enorme di micro coperture cellulari realizzate direttamente dagli Operatori o da terzi che poi offriranno i servizi agli operatori”.

Ed i numeri sono veramente elevati in quanto “gli architetti delle nuove reti mobili prevedono che il 5G richieda almeno 10 micro coperture per ogni macro (10×1). Teoricamente in questo scenario ogni operatore dovrebbe poter contare su più di 200mila micro antenne, anche se l’intervento di terzi, come noi di Inwit, permetterà una maggiore efficienza e quindi il numero complessivo risulterà decisamente inferiore alle 600.000 ‘antenne’ teoriche richieste dai tre operatori italiani”.

Nel prossimo futuro ci saranno quindi diverse centinaia di migliaia di micro coperture, ed è altrettanto verosimile che una parte sarà fatta da operatori terzi. E noi, ricorda Cicchetti,in quanto operatori tower “siamo ben posizionati per cogliere questa opportunità di valore che negli Stati Uniti ha rappresentato un successo: il tower operator Crown Castle ha già oggi più del 15% del proprio fatturato generato da micro coperture”.

“Conoscere le esigenze dei clienti e confermare la capacità di execution”

“Quello che serve in questo business è comprendere e anticipare quello che gli operatori hanno bisogno”. Riteniamo quindi che, prosegue il Ceo di Inwit, “noi, e più in generale le tower company, possiamo posizionarci nei nuovi business come small cell e backhauling perché conosciamo i nostri clienti e siamo pronti ad anticiparne le necessità a partire dal nostro cliente principale, Tim, ma anche dal secondo, Vodafone, per poi agire su tutti gli altri”.

“Quello che serve in questo business è comprendere e anticipare quello che gli operatori hanno bisogno”. Riteniamo quindi che, prosegue il Ceo di Inwit, “noi, e più in generale le tower company, possiamo posizionarci nei nuovi business come small cell e backhauling perché conosciamo i nostri clienti e siamo pronti ad anticiparne le necessità a partire dal nostro cliente principale, Tim, ma anche dal secondo, Vodafone, per poi agire su tutti gli altri”.

E pensiamo di poterlo fare in quanto “potremo agire sulla comprovata capacità di ‘execution’ che ci caratterizza come testimoniano i risultati conseguiti in questi anni. Noi dobbiamo semplicemente continuare a valorizzare i nostri asset, essere pronti a cogliere le opportunità legate allo sviluppo delle reti wireless di nuova generazione e comprendere l’impatto sui nostri clienti delle nuove tecnologie”.

Lo scenario M&A di breve è oggi meno caldo

Lo scenario di M&A è in qualche maniera sfumato rispetto alle aspettative dello scorso anno in quanto ci sono state novità che hanno cambiato le priorità degli operatori.

Da un lato la fusione di Wind e Tre che aveva ufficialmente annunciato la volontà di un’ulteriore operazione sulle proprie torri ma che ora sembra non essere più fra le priorità dei prossimi 18 mesi, che vedrà il management concentrato sull’integrazione delle reti delle customer base come spiega Cicchetti.

Da un lato la fusione di Wind e Tre che aveva ufficialmente annunciato la volontà di un’ulteriore operazione sulle proprie torri ma che ora sembra non essere più fra le priorità dei prossimi 18 mesi, che vedrà il management concentrato sull’integrazione delle reti delle customer base come spiega Cicchetti.

Nel contempo è stato cancellata anche “l’intenzione di cedere il controllo di Inwit. Un processo partito ufficialmente alla fine del 2015 ma poi azzerato con l’arrivo del nuovo top management di Tim.

Il terzo e ultimo scenario di consolidamento riguarda le possibili ricadute sul nostro mercato dell’eventuale ripresa del progetto della fusione dei broadcaster ove operano Rai Way ed Ei Towers, che oltre ai 2.500 siti broadcasting detiene anche circa mille torri telecom. E l’eventuale creazione di un polo unico di trasmissione del segnale tv potrebbe portare alla cessione delle torri telecom, ma anche in questo caso il processo di integrazione tra i citati operatori é scomparso dall’orizzonte e noi abbiamo smesso di considerarlo”.

“Non siamo interessati alla crescita internazionale”

“Per noi un’acquisizione deve sempre avere un senso industriale. In pratica ci devono essere sinergie, ma nel nostro business questo non è sempre possibile e non lo è mai, ad esempio, fra una torre in Italia ed una in un altro paese”.

“Per noi un’acquisizione deve sempre avere un senso industriale. In pratica ci devono essere sinergie, ma nel nostro business questo non è sempre possibile e non lo è mai, ad esempio, fra una torre in Italia ed una in un altro paese”.

Per avere successo, ribadisce Cicchetti, “un processo di crescita internazionale dovrebbe quindi avere una storia a sé: un tower company dovrebbe andare a fare acquisizioni all’estero per poi trovare le sinergie all’interno dei singoli paesi”.

Noi però“abbiamo escluso dalle nostre priorità un percorso di questo tipo e quindi non consideriamo acquisizioni internazionali”.

Dobbiamo inoltre tener presente che “il business delle torri in Europa è relativamente giovane e l’accelerazione in Italia è avvenuta nel 2015 con la vendita delle 8mila torri di Wind a Cellnex e la quotazione di Inwit. Oggi gli operatori infrastrutturali controllano in Italia poco più del 40% degli asset; un numero bassissimo se paragonato agli Usa, ove gli operatori detengono oltre l’80% del mercato, ma sicuramente alto per l’Europa dove la media è inferiore al 25% e in molti casi non sono delle vere e proprie tower company ma solo joint venture tra operatori”.

Risultati 2016 – solidi fondamentali e margini in progresso

“Nel 2016 abbiamo conseguito risultati economici migliori delle aspettative di inizio anno, continuando il percorso di crescita, diversificazione ed efficientamento” commenta Cicchetti.

I ricavi hanno infatti raggiunto a 333,5 milioni, con un progresso del 4,6% rispetto al dato pro-forma del 2015. Nel dettaglio, 253 milioni (circa il 76%) derivano dal contratto di servizio (Master Service Agreement) verso la controllante Tim.

I ricavi hanno infatti raggiunto a 333,5 milioni, con un progresso del 4,6% rispetto al dato pro-forma del 2015. Nel dettaglio, 253 milioni (circa il 76%) derivano dal contratto di servizio (Master Service Agreement) verso la controllante Tim.

L’Ebitda ha toccato i 163,6 milioni, con un sviluppo del 13,4 per cento. “Gli obiettivi di incremento ‘Low teens’ (11-14%) dell’Ebitda, previsti nel piano 2017-2019, sono stati realizzati già a partire dal 2016” sottolinea l’Ad. Corre il relativo margine sui ricavi con un guadagno di 3,8 punti percentuali al 49,1% per cento.

Crescono a doppia cifra anche l’Ebit (+15,6%) a 147,3 milioni e l’utile netto (+16,7%) a 97,9 milioni. Dal lato patrimoniale si denota un miglioramento dell’indebitamento finanziario netto che fine 2016 cifra in 34,3 milioni, in calo di 13,7 milioni rispetto a fine dicembre 2015.

Le attese per il 2017 e le proiezioni 2018-19

L’esercizio in corso, come si rileva dalle proiezioni degli analisti riportate in tabella, dovrebbe presentare ricavi in prossimità dei 355 milioni, con Ebitda prossimo ai 186 milioni ed un margine in progresso ad oltre il 49% lungo un percorso che dovrebbe portarlo al di sopra del 55% nel 2018 per poi svettare al di sopra del 58% alla fine del piano, il 2019. Più in particolare il 2017 dovrebbe evidenziare un Ebit di oltre 168 milioni ed un utile netto prossimo ai 115 milioni e quindi leggermente superiore ai 109 milioni di debiti netti.

Le iniziative in fase di implementazione dovrebbero infatti consentire all’azienda di portare i ricavi in prossimità dei 380 milioni nel 2018, quando l’Ebitda dovrebbe aver varcato, seppur di poco, la soglia dei 200 milioni permettendo all’azienda guidata da Cicchetti di portare i margini reddituali oltre il 55% con un progresso di ben tre punti sui valori attesi per il 2017. Di rilievo assoluto lo sviluppo del risultato operativo in quanto l’Ebit dovrebbe superare di slancio i 190 milioni con un progresso del 13% ed una crescita analoga è attesa pure a livello di utile netto, previsto vicino a 130 milioni.

Una dinamica che dovrebbe essere confermata negli esercizi successivi permettendo all’azienda di conseguire nel 2019, a fine piano, ricavi prossimi ai 390 milioni con Ebitda oltre i 230 milioni e quindi margini al 58% e cioè superiori di quasi 10 punti rispetto ai dati del 31 dicembre 2016. Progressi di rilievo assoluto e resi possibili merito l’implementazione di tutte le azioni previste dal piano: dalla maggiore efficienza nell’utilizzo delle torri alla riduzione dei canoni di affitto transitando per il contributo delle nuove tecnologie.

Ricavi – continua il trend positivo

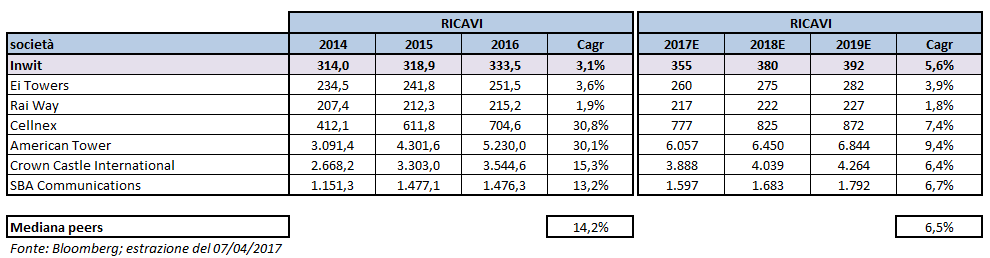

Nel periodo 2014-2016 la società delle torri di Tim ha realizzato una crescita media annua dei ricavi pari al 3,1 per cento. L’indicatore è lievemente inferiore rispetto al tasso di crescita annuale composto del rivale nazionale Ei Towers (+3,6%) ma superiore nei confronti di Rai Way (+1,9%).

Le società americane American Tower, Crown Castle e SBA Communications presentano invece tassi di crescita superiori, dell’ordine del 15-30%, anche se i dati storici non sono omogenei per le variazioni di perimetro. L’indipendenza dagli operatori Tlc consente infatti ai competitor americani di investire in attività all’estero e realizzare gran parte dei ricavi fuori dal paese d’origine.

Le società americane American Tower, Crown Castle e SBA Communications presentano invece tassi di crescita superiori, dell’ordine del 15-30%, anche se i dati storici non sono omogenei per le variazioni di perimetro. L’indipendenza dagli operatori Tlc consente infatti ai competitor americani di investire in attività all’estero e realizzare gran parte dei ricavi fuori dal paese d’origine.

Inwit, Ei Towers e Rai Way sono invece legate rispettivamente a Tim, Mediaset e Rai, che garantiscono loro una grossa fetta di ricavi ma al contempo, spesso, ne limitano l’autonomia. I dati prospettici a parità di perimetro per il periodo 2017-2019, ricavati da Bloomberg ed elaborati da Market Insight, prevedono per Inwit un Cagr del 5,6%, un trend superiore rispetto peers nazionali ma comunque inferiore di 90 punti base rispetto alla mediana che comprende anche i comparable internazionali.

Margini – in progresso con più efficienza e controllo costi

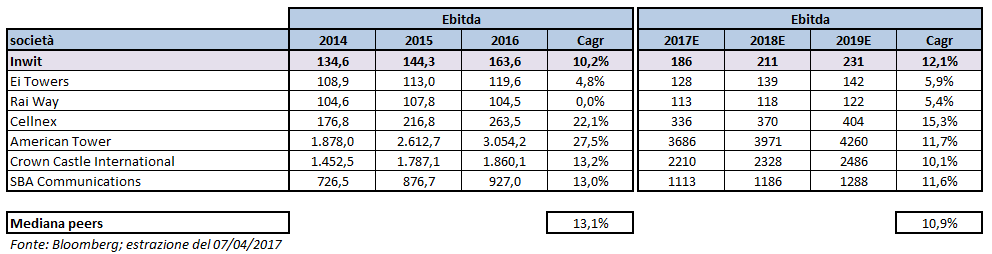

La crescita media annua dell’Ebitda di Inwit presenta un andamento più contenuto rispetto alla mediana dei peers nel periodo 2014-2016. In tale periodo il margine operativo lordo è cresciuto mediamente del 10,2%, anche se qui si rimarca la sostanziale differenza tra i Tower Operator nazionali e quelli americani descritta sopra.

La crescita media annua dell’Ebitda di Inwit presenta un andamento più contenuto rispetto alla mediana dei peers nel periodo 2014-2016. In tale periodo il margine operativo lordo è cresciuto mediamente del 10,2%, anche se qui si rimarca la sostanziale differenza tra i Tower Operator nazionali e quelli americani descritta sopra.

Ed il trend si rafforzerà nel prossimo futuro. I valori prospettici dell’Ebitda 2017-2019 forniti da Bloomberg indicano infatti un progresso medio annuo del 12,1%, grazie alla costante crescita dei ricavi. Il tutto merito anche all’incremento del rapporto di co-tenancy e dalla politica di ottimizzazione dei costi derivanti dai canoni di affitto dei terreni su cui sono situati i siti.

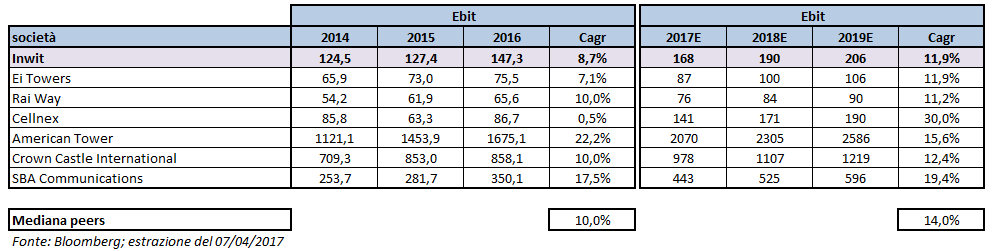

Per quanto riguarda l’Ebit, nel periodo 2014-16 il Cagr di Inwit si attesta all’8,7%, valore inferiore di 1,3 punti percentuali rispetto alla mediana dei peers (+10%). La riduzione degli ammortamenti avrà un effetto positivo sull’utile operativo stimato per il prossimo triennio, che dovrebbe riportare una crescita media annua dell’11,9 per cento.

Marginalità – il gap rispetto ai peers sarà colmato nel 2019

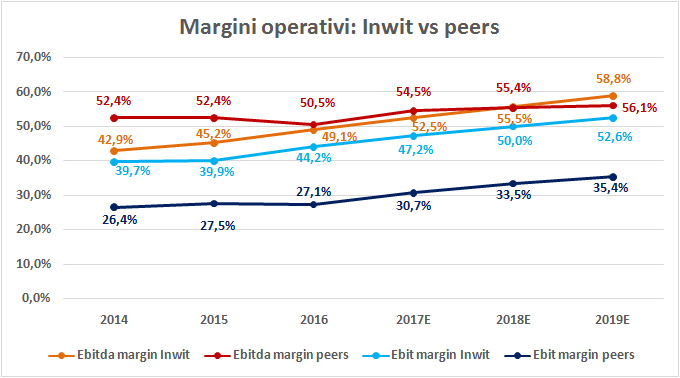

Nella tabella sottostante sono riportati i principali indicatori di profittabilità operativa della società e dei relativi peers. L’Ebitda margin del periodo 2014-16 è risultato sostanzialmente in linea con quello dei comparable, ma le previsioni a partire dall’esercizio in corso sono sempre più rosee.

Analizzando i dati prospettici degli analisti e riportati Bloomberg si nota infatti che l’Ebitda margin di Inwit nel 2017 (52,5%) dovrebbe essere ancora inferiore di 2 punti percentuali rispetto ai peers (54,5%), per poi toccare il 58,8% alla fine del 2019, oltrepassando di 2,7 punti percentuali la marginalità lorda dei peers.

Dal punto di vista del Ros (Ebit/ricavi) le performance di Inwit sono nettamente migliori rispetto a quelle dei peers sia nello storico che nel prossimo triennio. Il mercato si attende da Inwit una crescita costante, che dovrebbe portare l’Ebit margin al 52,6% nel 2019, confermando la leadership della società in termini di redditività rispetto al fatturato.

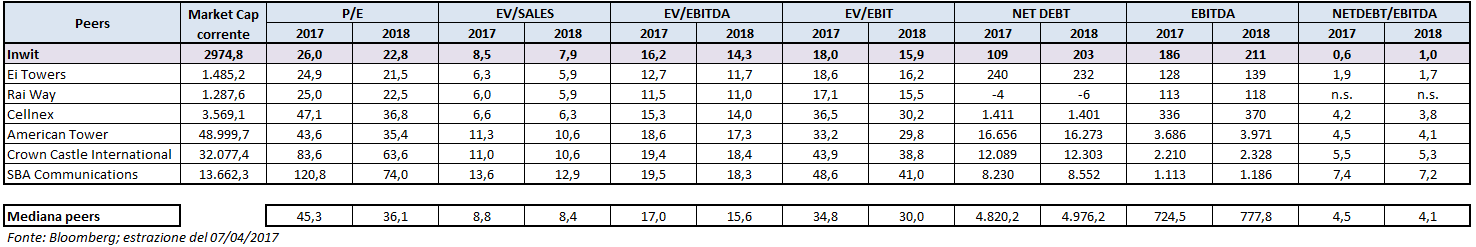

Multipli – il titolo tratta a sconto

Dall’analisi prospettica di Inwit con i principali peers emerge che il titolo tratta a sconto sui principali multipli. Va però ricordato che le società americane hanno indicatori molto più elevati per motivi di fiscalità: i Tower Operator come Crown Castle, American Tower e SBA Communications sono infatti solitamente proprietari del suolo su cui hanno costruito le proprie infrastrutture e attrezzature e godono dello status di REIT (Real Estate Investment Trust) con enormi benefici fiscali.

Attualmente in Italia, pur essendo presente la legislazione sui REIT, per diversi motivi nessuna Tower Company ha lo status di REIT. Le torri sono quindi soggette a tassazione in qualità di asset performanti, in più le TowerCo affittano una parte rilevante dei terreni su cui insistono le proprie infrastrutture. Questi elementi spiegano la valutazione inferiore per gli attori italiani.

Per quanto riguarda il P/E Inwit è a sconto del 43% nell’anno corrente e del 37% nel 2018, mentre sull’indice EV/Ebitda la differenza rispetto ai peers è rispettivamente del 5% e del 9% per 2017 e 2018. Infine, lo sconto sul multiplo EV/Ebit è del 48% per il 2017 e del 47% per il 2018.

Restringendo il paragone con i soli peers italiani si nota che Inwit tratta a premio sul multiplo EV/Ebitda e P/E, ma risulta sostanzialmente in linea con Rai Way ed Ei Towers in termini di EV/Ebit.

Da segnalare che Inwit vanta un basso livello di indebitamento rispetto ai peers analizzati, con un rapporto Debt/Ebitda atteso a 0,6x nel 2017 e 1x nel 2018.

Borsa – titolo pronto a superare il massimo storico

Nell’ultimo mese le azioni segnano un progresso di circa il 3,5% toccando la soglia dei 5 euro. Una performance migliore rispetto a Piazza Affari che cede mezzo punto percentuale appesantita dall’incertezza per le tensioni internazionali in Siria e Corea del Nord e per le elezioni politiche in Francia.

Analizzando l’andamento dall’inizio del 2017 il titolo ha guadagnato quasi il 13%, una performance nettamente superiore al Ftse Mib che si è accontentato di un +3 per cento. Nel dettaglio, dopo aver toccato i 4,26 euro lo scorso 2 febbraio, il titolo Inwit ha poi messo il piede sull’acceleratore recuperando oltre il 16% del valore in quasi due mesi.

Ampliando il periodo di analisi a un anno, la quotata di Tim delle torri ha messo a segno un rialzo di quasi il 14%, sovraperformando anche le rivali Ei Towers e Rai Way che hanno riportato entrambe un guadagno inferiore al 5 per cento.

Dalla quotazione, avvenuta il 22 giugno 2015, il titolo Inwit è passato da un prezzo di collocamento pari a 3,65 all’attuale valutazione di 5 euro, estremamente vicino al massimo assoluto raggiunto il 12 febbraio 2015 a quota 5,05 euro. Le azioni dall’Ipo hanno realizzando una performance complessiva del +36 per cento.

Analisti – domina l’indicazione di acquisto

Fidentiis rilancia il Buy con prezzo obiettivo a 5,7 euro in quanto “apprezziamo la semplicità di un modello di business che si è dimostrato vincente anche perché la strategia è stata implementata con successo come dimostrano pure i risultati conseguiti nel 2016”. Siamo positivi anche perché, completa l’analista, “la struttura patrimoniale è solida e la visibilità si conferma elevata sia in termini di ricavi che di redditività, mentre permangono spazi di sviluppo in un business caratterizzato da sviluppi importanti anche su versante della tecnologia”.

Credit Suisse conferma l’Outperform con target price a 5,2 euro pur avendo limato dell’1% la stima sul fatturato 2017 a causa dei ritardi nell’implementazione dei nuovi servizi (small cell e connessioni in fibra alle torri), mentre hanno migliorato del 2-4% le previsioni sui ricavi per il biennio 2018-19 ipotizzando un incremento dei ricavi unitari per i nuovi servizi. Parallelamente sono state ritoccate al rialzo dell’1-3% le stime sull’Ebitda per il medio termine. Relativamente al primo trimestre 2017, gli analisti di Credit Suisse prevedono un aumento dei ricavi del 7,1% a 87,5 milioni e dell’Ebitda del 15,2% a 44,8 milioni. Una dinamica che beneficerà della crescita del 2% del ‘Master Lease Agreement’ con Telecom Italia, insieme al rinegoziazione e acquisizione dei terreni dove sono situati i siti. Infine gli esperti ritengono sia ancora prematuro fare stime sul contributo dei nuovi servizi di Inwit (small cell e backhauling).

Mediobanca ha confermato l’Outperform con target a 5,76 euro grazie anche al potenziale impatto positivo delle nuove attività provenienti da Telecom Italia, mentre novità dovrebbero giungere a breve dalle small cell e dalla nuova tecnologia, oltreché da eventuali operazioni di M&A e dalle normative in continua evoluzione.

Mediobanca ha confermato l’Outperform con target a 5,76 euro grazie anche al potenziale impatto positivo delle nuove attività provenienti da Telecom Italia, mentre novità dovrebbero giungere a breve dalle small cell e dalla nuova tecnologia, oltreché da eventuali operazioni di M&A e dalle normative in continua evoluzione.

Kepler Cheuvreux rilancia il Buy con prezzo obiettivo a 5,2 euro e stima nel 14% il tasso medio annuo di crescita dell’Ebitda nel periodo 2015-2018 in quanto la domanda positiva del mercato guidata da Telecom Italia dovrebbe migliorare la qualità della copertura della rete. Dinamica grazie la quale miglioreranno pure i margini reddituali sino al target del 55% atteso per il 2018.

Equita ha infine attribuito la valutazione a 5,1 euro con rating Buy per il minore tax rate, parzialmente compensato dal rialzo dei tassi. Il titolo offre un dividend yield del 3,8-4,5%, con un leverage molto basso (rapporto debito netto/Ebitda sotto 1x).

Criticità – dall’execution ai temi normativi

Il mercato delle infrastrutture per radiomobili è in piena effervescenza e la domanda si profila crescente merito anche l’espansione del 4G e l’attesa introduzione del 5G per sostenere la crescita di connessioni a banda larga in mobilità e di traffico dati.

Tutto ciò rischia però di subire ritardi o rallentamenti a causa di vincoli normativi in quanto, come ricorda il Ceo di Inwit, “le regole introdotte nel 2001 nel nostro ordinamento in merito all’emissione elettromagnetiche risultano decisamente penalizzanti poiché gli operatori americani e gli altri operatori europei possono raggiungere potenze sino a sei volte quelle consentite in Italia”.

C’è poi il tema dell’execution poiché il piano industriale ha dei target decisamente ambiziosi, seppur credibili, ma per raggiungerli la società dovrà confermare l’ottimo truck-record dimostrato pure negli ultimi semestri. E questo mentre dovrebbe slittare il piano di consolidamento del comparto e gli effetti benefici dello stesso.

C’è poi il tema dell’execution poiché il piano industriale ha dei target decisamente ambiziosi, seppur credibili, ma per raggiungerli la società dovrà confermare l’ottimo truck-record dimostrato pure negli ultimi semestri. E questo mentre dovrebbe slittare il piano di consolidamento del comparto e gli effetti benefici dello stesso.

È doveroso infine rilevare una certa carenza nella disponibilità offerta dagli esperti interni di comunicazione finanziaria in quanto la collaborazione fornita dagli investor relator si è dimostrata al di sotto delle aspettative che una società come Inwit dovrebbe garantire.