Il gruppo leader in Italia nel vending conferma la volontà di crescere tramite acquisizioni anche nel prossimo futuro. Il tutto nel rispetto di un modello di business che si è dimostrato vincente, oltre che redditizio e finanziariamente sostenibile. Una strategia che nel prossimo futuro potrebbe riservare sorprese anche sul versante della nazionalità e dimensione dei target.

- Antonio Tartaro e Massimo Paravisi, co-Ceo di Ivs, illustrano le strategie

- “Continueremo a comprare aziende per rafforzare la leadership in Italia”

- “Aumenta l’attenzione ai mercati europei”

- “Salvaguardare e migliorare un modello redditizio e sostenibile”

- Il bilancio 2016: più ricavi e più margini

- Lo scenario per i prossimi 18-24 mesi si conferma più che positivo

- Le proiezioni del piano ed il focus sul biennio 2017-2018

- Si delinea il possibile salto dimensionale

- Ricavi – Una storia di crescita con proiezioni confortanti

- Ebitda – Una performance eccellente

- Ebit – Ottimo progresso in scia agli altri aggregati

- Multipli – Ivs a sconto sui principali indicatori

- Redditività – Ivs batte nettamente i peers

- Analisti – l’indicazione d’acquisto è corale

- Borsa – Sovra-performa sostenuta dai fondamentali

- Criticità – esposta ai cicli economici e al clima

Ivs archivia un altro esercizio all’insegna della crescita e si prepara a confermare il trend nel prossimo futuro. Il 2016 si è infatti chiuso con ricavi aumentati del 4% a 362 milioni, un EBITDA in progresso ad 82 milioni e un utile netto adjusted di 23 milioni.

Un trend che dovrebbe confermarsi anche nel prossimo futuro, poiché l’esercizio in corso dovrebbe presentare un fatturato superiore ai 400 milioni con EBITDA oltre i 90 milioni.

Il tutto merito di una strategia di sviluppo nel quale è strutturale la componente esogena basata su numerose e continue acquisizioni. Strategia la cui messa in atto potrebbe ora riservare sorprese anche sul verande della nazionalità e dimensione dei target.

Risultati e strategie apprezzati dagli analisti, che all’unanimità rilanciano il buy, ed anche dal mercato, che ha impresso al titolo una sovraperformance importante sia nel breve che nel medio-lungo termine.

E tutto ciò anche per la dimostrata capacità di un modello di business capace di generare un free cash flow importante e sostenibile.

Risorse con cui garantire un dividendo soddisfacente e sostenere la richiamata politica di sviluppo esogeno senza intaccare una struttura patrimoniale più che solida ed in costante miglioramento.

Una visione positiva sulla quale incide pure l’aspettativa di una certa ripresa del ciclo economico e più in particolare delle ore lavorate. Due elementi fondamentali per una società particolarmente esposta ai cicli e quindi all’evoluzione degli indicatori macroeconomici.

Antonio Tartaro e Massimo Paravisi, co-Ceo di Ivs, illustrano le strategie

“Consolidare ed accrescere la leadership in Italia, spingere l’acceleratore sulla crescita internazionale e salvaguardare i vantaggi competitivi acquisiti, merito di una tecnologia e sistemi di gestione di avanguardia, applicati a tutta la catena del valore che caratterizza il nostro gruppo”.

Sono queste, ricordano Antonio Tartaro e Massimo Paravisi, co-Ceo di Ivs, “le priorità strategiche a cui stiamo lavorando per migliorare ulteriormente una redditività già oggi al top del comparto e sostenibile, come testimonia la solidità della struttura patrimoniale”.

E questo anche perché, aggiungono Tartaro e Paravisi, “abbiamo un modello di business in grado di generare rilevanti flussi di cassa, tali da consentirci di ridurre rapidamente l’esposizione, ovvero di sostenere, con ancor più convinzione, la storica politica di sviluppo basata su acquisizioni mirate, sia in Italia che all’estero”.

“Continueremo a comprare aziende per rafforzare la leadership in Italia”

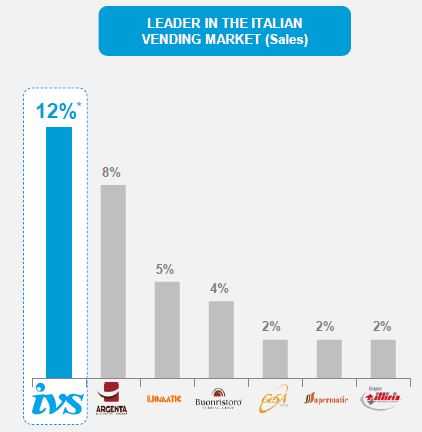

Il nostro obiettivo primario, specifica Tartaro, “resta quello di rafforzare il ruolo di primi operatori nel settore del vending in Italia, che per noi rappresenta circa l’80% dei ricavi, pur detenendo una quota di mercato poco superiore al 10 per cento”.

Dimensione destinata dunque a crescere progressivamente,in quanto, aggiunge il co-Ceo di Ivs, “il mercato è molto frammentato e ci sono le condizioni esterne anche per accelerare la strategia che ci contraddistingue sin dalle origini: crescita esogena tramite acquisizioni mirate, per ampliare il raggio di azione e rendere sempre più strette le maglie della nostra logistica”.

Acquisizioni in grado di “presentare ritorni elevati e abbastanza rapidi anche in termini di creazione di valore, poiché il nostro modello di business ci permette di sviluppare inmodo pressoché immediato importanti sinergie, sia sui costi che sui ricavi,con conseguenti aumenti della redditività”.

In buona sostanza, completano i co-Ceo di Ivs, “continueremo a realizzare mediamente 1-2 acquisizioni al mese, per aumentare densità ed efficienza sul territorio, elevando le aziende acquisite agli standard operativi di IVS”.

“Aumenta l’attenzione ai mercati europei”

Novità di grande rilievo si profilano anche sul fronte internazionale poiché, come sottolinea Massimo Paravisi, co-Ceo di Ivs, “vogliamo rafforzare il nostro ruolo nei paesi europei dove già operiamo, a partire dalla Spagna, dove la priorità è completare la copertura del territorio,in un mercato che rappresenta il 12% dei ricavi di gruppo e dove siamo diventati il terzo operatore nel vending. E lo faremo integrando le strutture esistenti e quelle di Ibervending, società acquistata a gennaio 2017”.

Nel contempo, prosegue il co-Ceo di Ivs, “continueremo a crescere opportunisticamente in Francia e più in particolare nell’area di Parigi e Costa Azzurra, dove abbiamo già una presenza significativa”. Questo anche se “il peso della Francia sui conti del gruppo si limita per ora al 6 per cento”. Ancora più contenuto il peso della Svizzera (area Canton Ticino), dove realizziamo poco più dell’1% dei ricavi del gruppo.

Dimensioni relativamente ridotte, ma in costante crescita poiché, come sottolineano Tartaro e Paravisi, “disponiamo delle condizioni per continuare a crescere con piccole acquisizioni mirate,ma essendo anche in grado di affrontare maggiori salti dimensionali, ove si presentino opportunità compatibili con le nostre attese e criteri di elevato ritorno sul capitale investito e di creare valore; un vero imperativo per noi”.

“Salvaguardare e migliorare un modello redditizio e sostenibile”

La politica di sviluppo avverrà “senza intaccare i vantaggi competitivi raggiunti in termini di tecnologia su tutta la nostra catena del valore: dai distributori installati, ai sistemi informativi,al controllo della logistica a disposizione della rete di operatori sul territorio”.

E c’è pure altro, in quanto, aggiungono i co-Ceo di Ivs, “vogliamo continuare a sviluppare nuove nicchie di prodotti e servizi a più alto prezzo medio per consumazione (attualmente il prezzo medio è di circa 0,47 centesimi di Euro) ed a maggior valore aggiunto”.

Iniziative con cui rafforzare un modello di business redditizio e sostenibile, “basato su flussi finanziari che ci consentono di perseguire la crescita senza appesantire la struttura patrimoniale, ma anzi rafforzandola progressivamente, per metterci in condizione anche di realizzare acquisizioni di maggiori dimensioni, quando se ne presenterà l’occasione”

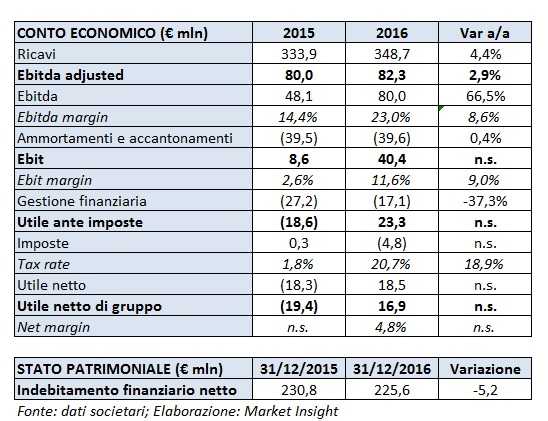

Il bilancio 2016: più ricavi e più margini

Una serie di iniziative i cui effetti emergeranno appieno nei prossimi anni, ma già visibili dal bilancio 2016.

I conti dello scorso anno presentano infatti volumi in progresso del 3,4% con quasi 720 milioni di consumazioni, mentre il fatturato consolidato è salito del 4% a oltre 360 milioni. Ancora più forte l’evoluzione dell’Ebitda, salito ad oltre 82 milioni con margini al 23 per cento, mentre l’utile netto adjusted si è fissato a 23 milioni.

Risultati definiti più che buoni dal vertice dell’azienda,anche perché sono associati a continui investimenti tecnici e acquisizioni: quasi 50 milioni,a testimonianza di un gruppo orientato a crescere in modo sostenibile, perché sostenuto da una forte generazione di cassa. Ed ecco la discesa dei debiti finanziari netti da 230 a 225 milioni, dopo i richiamati 50 milioni di investimenti.

Esposizione rappresentata per la quasi totalità da obbligazioni con scadenza 2022, quotate sul MOT e collocate a fine 2015 con successo, tant’è che scambiano costantemente ben sopra alla pari e oggi trattano a circa 106.

Lo scenario per i prossimi 18-24 mesi si conferma più che positivo

L’andamento atteso del PIL risulta in progresso e lo stesso dovrebbe verificarsi nelle ore lavorate. Dinamica a seguito della quale si dovrebbe determinare anche in Italia una ripresa dei volumi del vending e del fatturato su base organica (like-for-like). E se tutto ciò sarà confermato “l’incremento dei volumi si trasformerà per Ivs in un primo margine incrementale per oltre il 70 per cento”.

È doveroso inoltre rilevare che nel segmento OCS-Office Coffee Service, cioè delle macchine per caffè semi automatiche di piccola dimensione, “abbiamo siglato un importante accordo per la distribuzione in esclusiva,su gran parte del territorio italiano, delle capsule di caffè Nespresso per il segmento professionale”. Ed anche questo “dovrebbe tradursi in crescita dei volumi, con effetti positivi sul conto economico”.

Infine, dal primo aprile 2017 è entrata in vigore, in Italia, una nuova normativa riguardante la trasmissione all’Agenzia delle Entrate dei corrispettivi incassati dai distributori automatici. Un cambiamento che “impone cambiamenti importanti e impegnativi, soprattutto per le aziende più piccole, che sono circa 3.000 nel vending in Italia”.

Tutto ciò, completano all’Ivs, “aumenterà le opportunità di acquisizioni, consentendoci di valorizzare la storica capacità di integrarle con successo, come testimoniano i risultati conseguiti negli ultimi quattro anni: Ebitda margin aumentato dal 19 al 23% nonostante nel periodo in esame lo scenario macroeconomico e quello dei consumi non sia stato favorevole”.

Le proiezioni del piano ed il focus sul biennio 2017-2018

I volumi continueranno a crescere e per il 2017 dovrebbero tendere agli 800 milioni di consumazioni all’anno, mentre il fatturato consolidato dovrebbe collocarsi nell’ordine dei 400 milioni, con margini crescenti ed in linea, in percentuale, con il 2016.

Indicazioni abbastanza conservative, in quanto le proiezioni elaborate sulla base delle acquisizioni completate proiettano già oggi Ivs ai valori citati, mentre è presumibile che la strategia di sviluppo esogeno continuerà, grazie al favorevole scenario sopra delineato.

Il tutto senza impatti sulla solidità della struttura, poiché le piccole-medie acquisizioni saranno come sempre autofinanziate dal cash-flow generato,dunque senza dover ricorrere a nuovi finanziamenti, fino a un importo tra i 20 e i 30 milioni l’anno. Nel contempo, come ricordato, l’auspicata crescita di PIL e ore lavorate dovrebbe determinare anche una leggera crescita organica,grazie all’aumento delle consumazioni abbinato ad un aumento dei prezzi medi del mix di prodotti.

Questa strategia si traduce in un aumento di circa 80-90 milioni di consumazioni all’anno, lasciando intravedere entro il 2020 la soglia di un miliardo di consumazioni all’anno, corrispondenti a oltre 4 milioni di consumazioni per giorno lavorativo.

Si delinea il possibile salto dimensionale

La strategia di sviluppo organico, affiancata da acquisizioni medio piccole, proseguirà quindi con maggior intensità del passato, ma ora si profilano anche nuove opportunità.

Questo in quanto i vertici di Ivs ricordano che “siamo in grado di affrontare, sia operativamente che finanziariamente, anche acquisizioni di maggiori dimensioni. E ciò grazie alla solidità patrimoniale conquistata, alla redditività e sostenibilità di un modello di business a cui è abbinata un’elevata generazione di cassa,alla capacità di accesso diretto al mercato dei capitali (bond) e a linee di credito a medio termine già deliberate e non utilizzate”. Ma tutto ciò, completano, “sarà attuato solo a condizione che le acquisizioni contribuiscano a generare ritorni sul capitale investito adeguati ai nostri standard, invero piuttosto elevati”.

Il settore del vending risulta infatti in forte evoluzione in tutta Europa, poiché molto frammentato e con tante aziende nate negli anni ’70 che non hanno prospettive di continuità interna, mentre altre hanno difficoltà finanziarie.

Contesto all’interno del quale “abbiamo tutte le carte in regola per poter continuare a crescere, sia come dimensione, ma anche in termini di risultati economici, perché abbiamo competenze operative eccellenti, team internazionale, solidità patrimoniale ed accesso alle risorse finanziarie”.

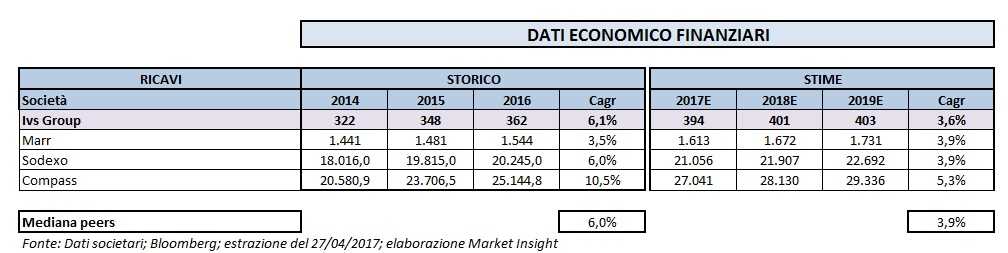

Ricavi – Una storia di crescita con proiezioni confortanti

Nelle tabelle che seguono viene presentato un confronto tra Ivs Group ed i principali comparables, che sono però dei giganti ed attivi nel comparto del del catering/mense anziché del vending ove opera Ivs. Elementi non di poco conto anche se il gruppo italiano regge la sfida e supera molti dei peers allineandosi alla mediana.

Si segnala che per il triennio 2014-2016 sono stati utilizzati i dati societari, mentre per il periodo 2017-2019 sono state utilizzate le stime elaborate da Bloomberg.

Nel dettaglio dalla tabella sull’andamento dei ricavi si rileva come nel triennio 2014-2016 il giro d’affari del gruppo sia cresciuto con una crescita media annua del 6,1% sostanzialmente in linea con i comparables.

Progresso determinato prioritariamente dalle variazioni di perimetro, ove Ivs può vantare una storia di vero successo anche in termini di integrazione e sviluppo delle sinergie.

Ed è anche per tutto ciò che nell’analisi dei dati prospettico è doveroso rilevare che il sostanziale allineamento con i comparables (+3,6% rispetto a +3,9%) può trarre in inganno proprio perché non considera quelle acquisizioni che di fatto rappresentano una componente “organica” delle strategie di sviluppo. Elemento a seguito del quale i ricavi 2017 dovrebbero collocarsi ben oltre i 394 milioni del consensus di Bloomberg e superare anche i 400 proprio grazie alle acquisizioni effettuate e in programma come sopra specificato.

Ebitda – Una performance eccellente

L’evoluzione storica dell’Ebitda si conferma decisamente a favore di Ivs. Un andamento positivo che sembra mantenersi seppur in modo più contenuto a livello prospettico pur scendendo al di sotto della mediana dei peers anche perché non include l’apporto della crescita esogena come ricordato anche per il tema dello sviluppo dei ricavi.

Nel dettaglio la crescita media annua del margine operativo lordo di Ivs nel periodo 2014-2016 è stata pari al 13,2% e superiore rispetto a quella dei comparables, pari all’8,7 per cento.

Come nel caso del fatturato è doveroso segnalare che la crescita, attesa al 4,9% rispetto al 7,3% dei peers, ha tutte le potenzialità di raggiungere livelli molto più elevati in quanto le stime di consensus, come sopra ricordato, non considerano le acquisizioni attese.

Ebit – Ottimo progresso in scia agli altri aggregati

Di valenza assoluta anche l’andamento passato e prospettico dell’Ebit. Nel dettaglio la crescita media nell’ultimo triennio si è attestata al 28,9% e quindi ben al di sopra dell’8% dei comparables.

La dinamica appare più contenuta (+6,8%) nel periodo 2017-2019 e lievemente inferiore alla mediana (+8,2%), ma comunque rilevante. Questo anche se è doveroso rilevare che, come per gli altri aggregati, anche per il risultato operativo le stime non considerano la variazione di perimetro.

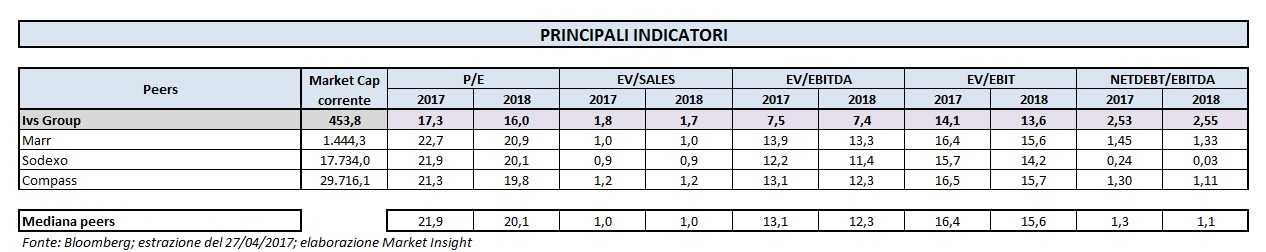

Multipli – Ivs a sconto sui principali indicatori

Dall’analisi comparata dei multipli di gruppo del vending con i principali comparables si rileva che il titolo tratta a sconto su quasi tutti gli indicatori.

Nel dettaglio il p/e quota a 17,3 volte nel 2017 e a 16 volte nel 2018, ed è a sconto rispettivamente del 21% e del 20,4 per cento.

Rilevante anche lo sconto a livello sia di Ev/Ebitda, che si attesta nel 2017-2018 intorno al 40%, che di Ev/Ebit, a sconto di circa il 14% nell’anno corrente e di circa il 13% nel prossimo anno.

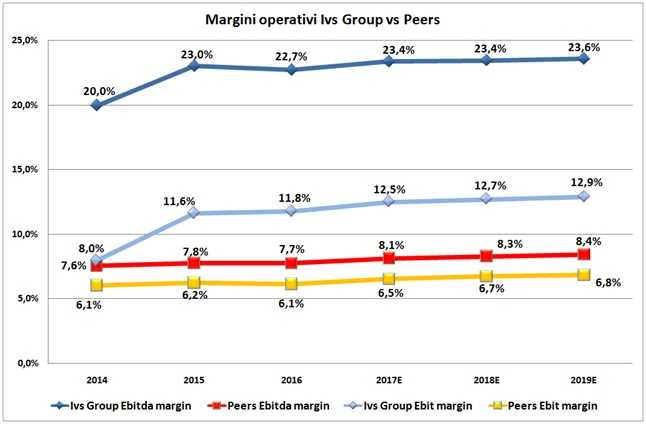

Redditività – Ivs batte nettamente i peers

Dall’analisi della redditività si rilevano le eccellenti performance di Ivs Group sia nello storico che nel prospettico, ma anche la superiorità di tali performance se paragonate a quelle dei principali comparables.

Nel periodo 2014-2016 l’Ebitda margin è passato dal 20% al 22,7%. Un dinamica positiva che secondo le stime degli analisti dovrebbe amplificarsi nel periodo 2017-2019, passando dal 23,4% atteso per l’esercizio corrente al 23,6% del 2019.

Dinamica decisamente superiore a quella dei peers in quanto il differenziale si conferma nei prossimi anni al di sopra dei 15 punti del 2015 pur avendo subito una leggera contrazione nel 2016.

Performance di rilievo assoluto anche sul fronte Ebit margin, che passa dall’8% del 2014 all’11,8% dello scorso anno. Un andamento positivo che dovrebbe migliorare ulteriormente fino a raggiungere quota 12,9% nel 2019 ampliando il differenziale sui peers sino agli oltre sei punti attesi nel 2019.

Analisti – l’indicazione d’acquisto è corale

Banca Imi rilancia il buy perché “tratta a sconto sui peers ed ha dimostrato di saper crescere dell’1-2% a parità di perimetro, ma anche di saper realizzare numerose acquisizioni e di integrarle con grande successo. Un percorso che continuerà nel prossimo futuro in quanto Ivs opera in un comparto molto frammentato ma destinato a registrare una accelerazione nel consolidamento in atto da tempo”. Siamo positivi anche perché, completa l’analista, “apprezziamo la sostenibilità di una generazione di cassa in grado di garantire un dividendo soddisfacente e la strategia di crescita esogena senza intaccare la solidità patrimoniale, che anzi migliora progressivamente”. Si segnala infine che sono scaduti i termini per la conversione delle n. 1.250.000 azioni B2 e n. 1.250.000 azioni B3, pari al 6,04% del capitale, venendo meno così il rischio di diluizione in termini di Eps.

Equita mantiene il buy con prezzo obiettivo a 12,40 euro perché il gruppo “potrà raggiungere un ulteriore incremento dei margini grazie in particolare alle sinergie derivanti dalle operazioni di M&A”. E non è tutto in quanto, come sottolinea l’analista “Ivs potrà rafforzare ulteriormente la leadership in Italia e rafforzare il ruolo internazionale realizzando importanti investimenti in capex, partnership ed ulteriori iniziative sulla crescita tramite acquisizioni (M&A) in un settore molto frammentato e nel quale il gruppo è uno fra i player più solidi e capaci di coglierne le opportunità oltreché integrarle con successo”.

Borsa – Sovra-performa sostenuta dai fondamentali

Il titolo Ivs ha chiuso la settimana con un rialzo del 2,6% rispetto a corrispondenti valori del 28 aprile, portandosi in area 12 euro.

Nelle ultime 52 settimane l’azione ha segnato un rialzo di oltre il 45%, sovra-performando del 10% l’indice Ftse Italia Small Cap, che nel periodo in esame è salito di quasi il 35%.

Un andamento borsistico positivo quello di Ivs, che acquista ancora maggior rilevanza se messo a confronto con il relativo indice settoriale Ftse Italia Commercio.

Come si può vedere nel grafico a 1 anno il titolo ha infatti sovra-performato del 37% circa il benchmark, che nel periodo considerato ha segnato un rialzo dell’8% mentre Ivs, come già evidenziato, ha guadagnato più del 45 per cento.

Una curva più che soddisfacente emerge pure da una analisi di lungo termine, ove si evidenzia l’ottimo andamento di una azione che ha recentemente segnato nuovi massimi storici, come l’ultimo registrato lo scorso 5 maggio a 12,39 euro.

Un trend ascendente sostenuto dall’apprezzamento del mercato verso i risultati e le strategie del gruppo, nonché verso il positivo contributo che potrà essere apportato dalle acquisizioni attese nel prossimo futuro come naturale prosecuzione di un trend storico di successo come testimoniano anche gli accordi perfezionati tra la fine del 2016 e l’inizio del 2017.

Criticità – esposta ai cicli economici e al clima

Trovare elementi di criticità non è semplice, anche perché il team al vertice del gruppo è riuscito a mettere a punto un modello di business redditizio e sostenibile, oltreché caratterizzato da una costante capacità di crescita merito una intensa politica di acquisizioni mirate e portate aventi con grande successo.

I temi esposti dagli osservatori si devono quindi indirizzare ai fattori esogeni e più in particolare a quella forte esposizione ai cicli economici e più nello specifico alle ore lavorate.

Questo in quanto Ivs è leader in Italia nel vending attraverso i distributori automatici collocati prevalentemente nelle industrie e nei grandi uffici, ma anche nei luoghi di forte transito di persone, quali le stazioni ferroviarie e le metropolitane.

Una caratteristica, questa ultima, che espone Ivs anche agli eventi atmosferici in quanto la temperatura incide sui consumi delle bevande, mentre il caffè dovrebbe essere vincolato più alla dimensione delle ore lavorate nelle industrie e negli uffici.

Non deve poi essere trascurato l’impatto dello scontrino medio in quanto anche la modifica di pochi centesimi può incidere in misura significativa sulla redditività proprio per l’enorme numero delle consumazioni, che si misurano in milioni. Tutto ciò, però, non è indifferente al citato ciclo.