La società lombarda conferma una politica di dividendi elevati, ma sostenibili merito quella forte generazione di cassa resa possibile da un modello di business di grande successo. Il tutto mentre sulla storica strategia di crescita tramite acquisizioni va valutato l’impatto dell’Opas di Atlantia su Abertis e, di conseguenza, il destino di Cellnex.

- Guido Barbieri, Ceo di Ei Towers, illustra le priorità strategiche

- “Continua la crescita esogena con piccole acquisizioni”

- Il ruolo delle grandi operazioni e l’opzione Cellnex

- La politica di crescita esogena e la scelta sui dividendi

- Il mobile, un business consolidato da oltre 23 milioni di Ebitda

- Diventare l’attore del consolidamento nel settore radiofonico

- Imminente il rinnovo del contratto con Mediaset

- La rivoluzione delle frequenze e il futuro del digitale terrestre

- Primo operatore per collegare oggetti con l’Internet delle cose

- Cellnex, una realtà il cui destino resta incerto

- Rai Way resta una delle opzioni di medio termine

- In cerca di opzioni all’estero per compiere il salto dimensionale

- Una politica di dividendi molto generosa per gli azionisti

- A marzo 2017 margini operativi in ulteriore progresso

- Le attese per il 2017 e le proiezioni 2018-19

- Analisti – La maggioranza resta positiva e suggerisce l’aquisto

- Borsa – Il titolo si rinvigorisce sostenuto dai fondamentali

- Criticità – dall’execution ai temi normativi

EI Towers chiude un primo trimestre di soddisfazione in termini di redditività e crescita, mentre e porta a termine altre operazioni sul fronte dello sviluppo esogeno e prosegue nella strategia di migliorare l’efficienza operativa abbattendo i costi esterni ed aumentando l’Ebitda.

Il tutto nell’ambito di un modello di business in grado di soddisfare gli azionisti con un congruo dividendo, la cui dimensione è funzione della crescita per acquisizioni proprio perché la generazione di cassa è decisamente elevata permettendo all’azienda di distribuire dividendi ‘straordinari’ ogni qual volta si riscontrino ritardi nell’M&A.

Scenario al cui interno si delinea una novità di non poco conto. Sarà infatti doveroso valutare l’impatto di un evento non prevedibile sino a pochi giorni or sono e cioè l’Opas da 16 miliardi di Atlantia su Abertis. Questo in quanto l’Offerta avrà come derivata seconda, se avrà successo, il controllo di Cellnex.

E non è escluso che la famiglia Benetton possa pensare di alleggerire il peso finanziario dell’operazione cedendo alcuni assets, fra i quali anche quel 34% di Cellnex che nel frattempo potrebbe essere sceso al di sotto del 30% proprio per evitare quell’Opa che potrebbe scattare con percentuali di possesso superiori.

È comunque doveroso ricordare al riguardo che l’acquisto di Cellnex, come ricordano gli analisti, rientra sicuramente nei radar screen dei giganti del settore quali American Tower, ma alcuni operatori non escludono a priori eventuali opportunità anche per il gruppo italiano.

Nel frattempo EI Tower procede nell’implementazione di un piano industriale la cui execution è garantita da un team molto focalizzato sul business come testimoniano anche i risultati conseguiti in questa prima parte del 2017.

Iniziative e capacità di esecuzione premiate dal mercato e da quegli analisti che a maggioranza rilanciano l’indicazione di acquisto. Questo anche se permangono alcune perplessità sui temi valutativi in quanto i player settore negli ultimi semestri ha messo in luce una dinamica decisamente importante come testimoniato dai grafici degli andamenti in Borsa.

Guido Barbieri, Ceo di Ei Towers, illustra le priorità strategiche

“Mantenere una forte attenzione sullo sviluppo per piccole acquisizioni con focus sull’Italia, ma senza trascurare le opzioni di taglia media ed anche di grande stazza. Target la cui ubicazione può anche essere al di fuori dei confini nazionali, purché vengano salvaguardate le compatibilità economico-finanziarie e cioè che l’operazione crei valore per gli azionisti”.

“Mantenere una forte attenzione sullo sviluppo per piccole acquisizioni con focus sull’Italia, ma senza trascurare le opzioni di taglia media ed anche di grande stazza. Target la cui ubicazione può anche essere al di fuori dei confini nazionali, purché vengano salvaguardate le compatibilità economico-finanziarie e cioè che l’operazione crei valore per gli azionisti”.

Sono queste, ricorda Guido Barbieri, amministratore delegato di EI Towers, “le priorità strategiche a cui stiamo lavorando senza trascurare quelle inerenti una sempre maggiore efficienza gestionale accompagnata ad una struttura patrimoniale ottimale anche in senso di leva. Caratteristica a cui si affianca quella politica di dividendi nella quale la componente ordinaria deve restare più che soddisfacente ed essere eventualmente accompagnata da una parte ‘straordinaria’ qualora la leva si discostasse in maniera significativa dal target di 2,5 volte l’Ebitda”.

Ed in buona sostanza ciò significa che, aggiunge il Ceo di EI Towers, “in presenza di una sana, abbondante e sostenibile generazione di cassa il nostro modello di business ci consente di aumentare sensibilmente il livello di soddisfazione degli azionisti ogni qual volta la politica di acquisizioni non riesce a centrare i suoi obiettivi”.

“Continua la crescita esogena con piccole acquisizioni”

La nostra strategia di sviluppo, puntualizza Barbieri, “è stata confermata anche nel 2017 e ciò ha comportato la prosecuzione dell’attività di M&A di piccola taglia attive nel settore delle telecomunicazioni mobili e del broadcasting radiofonico. Iniziative dalle quali ci attendiamo a regime 3-4 milioni di Ebitda aggiuntivo”.

La nostra strategia di sviluppo, puntualizza Barbieri, “è stata confermata anche nel 2017 e ciò ha comportato la prosecuzione dell’attività di M&A di piccola taglia attive nel settore delle telecomunicazioni mobili e del broadcasting radiofonico. Iniziative dalle quali ci attendiamo a regime 3-4 milioni di Ebitda aggiuntivo”.

Il top manager ha poi confermato “l’interesse per eventuali acquisizioni nell’Europa continentale, puntando però a società più simili a EI Towers e quindi con un portafoglio torri misto tra tlc e tv”.

Minore invece, nelle parole del capo azienda, “l’interesse verso società con torri telefoniche, i cui costi sono saliti troppo anche perché sono entrate nei target di realtà quali le tower company americane”.

Il ruolo delle grandi operazioni e l’opzione Cellnex

Novità potrebbero emergere anche sul versante delle acquisizioni di medie o grandi dimensioni. Più in particolare, come sottolinea Barbieri,“non possiamo sottacere la valenza industriale di una combinazione con Rai Way”.

Novità potrebbero emergere anche sul versante delle acquisizioni di medie o grandi dimensioni. Più in particolare, come sottolinea Barbieri,“non possiamo sottacere la valenza industriale di una combinazione con Rai Way”.

Questa ipotesi richiede però tempi lunghi ed alcune precondizioni come quella inerente il ruolo dello Stato e quindi il suo peso nell’azionariato. Tematiche assenti in una opportunità che si è delineata nei giorni scorsi a seguito dell’Opas lanciata dai Benetton su Abertis tramite Atlantia.

La famiglia di Ponzano si troverebbe infatti a detenere quasi il 34% di Cellnex e non è da escludere che, se l’Opas avrà successo, sia tentata di alleggerire il peso finanziario dell’operazione con la cessione di alcuni assets, fra i quali il leader spagnolo delle torri con una valida presenza in Europa.

La politica di crescita esogena e la scelta sui dividendi

Sarebbe suggestiva una combinazione che coinvolgesse anche i gruppi italiani; questo anche se il nostro Paese è oggettivamente lontano da quel ruolo di apripista che la storia potrebbe assegnargli.

Sarebbe suggestiva una combinazione che coinvolgesse anche i gruppi italiani; questo anche se il nostro Paese è oggettivamente lontano da quel ruolo di apripista che la storia potrebbe assegnargli.

È doveroso infatti ricordare che la struttura delle torri ed in particolare la sua articolazione societaria ed operativa resta lontano dall’ottimale e quindi gli operatori si attendono altri importanti passi sulla via della razionalizzazione ed ottimizzazione.

Escludendo invece grossi cambiamenti nel perimetro, Barbieri rassicura gli azionisti dicendo: “manterremo una strategia di dividendi elevata ma sostenibile grazie ad un flusso di cassa operativo particolarmente importante ed avendo un piano volto a ridurre il costo medio del capitale con l’obiettivo di portare la leva finanziaria dall’attuale 2x al 2,5x entro la fine del 2017”.

Il mobile, un business consolidato da oltre 23 milioni di Ebitda

Il business mobile è gestito dalla controllata Towertel che, come spiega Carlo Ramella, Coo di EI Tower e responsabile dello sviluppo, “ha un parco siti composto da 1.100 torri telecom che possono arrivare fino a 1.650 se consideriamo i siti gestiti sui tralicci broadcast dove abbiamo installato comunque degli apparati telefonici”.

Struttura all’interno della quale, prosegue Ramella, “negli ultimi 3 anni abbiamo realizzato quasi 20 acquisizioni di realtà medio-piccole con le quali abbiamo creato una nicchia di grande interesse su un business che dovrebbe superare i 23 milioni di Ebitda nel pro forma 2017 che recepisce da inizio anno le acquisizioni concluse a inizio aprile”.

Struttura all’interno della quale, prosegue Ramella, “negli ultimi 3 anni abbiamo realizzato quasi 20 acquisizioni di realtà medio-piccole con le quali abbiamo creato una nicchia di grande interesse su un business che dovrebbe superare i 23 milioni di Ebitda nel pro forma 2017 che recepisce da inizio anno le acquisizioni concluse a inizio aprile”.

Il Coo di EI Towers sottolinea poi come “nel prossimo futuro, oltre al completamento di qualche altra piccola operazione di dimensione più limitata, ci stiamo concentrando sull’abbattimento dei costi di affitto del terreni dove insistono le nostre postazioni, riducendo quindi l’impatto a livello di Ebitda. Nel 2016 abbiamo infatti comprato quasi 100 diritti reali o la proprietà dei terreni per circa 1 milione di Ebitda aggiuntivo e dd oggi tra broadcast e telecom abbiamo circa 400-450 contratti di proprietà, ma è un processo che continua nel tempo al fine di migliorare costantemente l’efficienza operativa”.

Diventare l’attore del consolidamento nel settore radiofonico

Ad occuparsi di questo settore è EIT Radio, controllata al 100% da EI Towers che, come spiega Ramella, “offre la piena copertura delle attività di hosting e manutenzione degli apparati, come una sorta di coordinatore tra gli operatori preesistenti e le compagnie radiofoniche”.

La strategia, aggiunge il capo azienda,“ricalca sulla falsa riga quella già intrapresa da Towertel: l’acquisizione di portafogli nel mondo radiofonico a fine di creare una sorta di network nazionale che metta a disposizione un’infrastruttura dedicata a tutte le radio del sistema”.

EIT Radio è fresca di acquisizioni in quanto “a fine 2016 abbiamo completato un paio di acquisizioni importanti, che ci hanno ben posizionato al Nord e al Sud Italia, mentre ora stiamo finalizzando altre tre piccole operazione di M&A che dovremmo completare nel 2017”. Operazioni sono state portate a termine in un range di 7-9 volte l’EV/Ebitda e ci permetteranno di far aumentare l’Ebitda consolidato di altri 3 milioni aggiuntivi.

L’obiettivo finale resta quello di costruire un “network nazionale e di diversificare i servizi offerti. A regime tale business (che ad oggi genera poco meno del 3% del fatturato e che a valle delleultime acquisizioni vale circa 13 milioni di ricavi pro forma) potrebbe tendere a regime 20 milioni con un Ebitda di 8-9 milioni a patto che vangano completate tutte le acquisizioni”.

Imminente il rinnovo del contratto con Mediaset

“Nel breve saremmo impegnati nel rinnovo del contratto con Mediaset”, che ricordiamo controlla il 40% di EI Towers. La società delle torri gestisce 5 mux di proprietà del Biscione più altri due i cui servizi vengono rivenduti ai clienti che sono di H3G e di Free, il tutto garantendo una copertura e un full service.

“Nel breve saremmo impegnati nel rinnovo del contratto con Mediaset”, che ricordiamo controlla il 40% di EI Towers. La società delle torri gestisce 5 mux di proprietà del Biscione più altri due i cui servizi vengono rivenduti ai clienti che sono di H3G e di Free, il tutto garantendo una copertura e un full service.

“Il contratto originario – spiega Barbieri – era iniziato nel 2011 e scade a giugno-luglio 2018. Noi dobbiamo discutere le condizioni degli ulteriori 7 anni (2018-25) e abbiamo a disposizione una finestra contrattuale di 12 mesi che inizia il prossimo luglio”.

Il top manager non si aspetta novità dato che “da un lato non abbiamo la possibilità di chiedere incrementi perché c’è sempre il vincolo dell’antitrust e il contratto prevede che se non vi sono variazioni nel perimetro dei servizi offerti il corrispettivo non può essere modificato. Mediaset stessa ha dato segnali abbastanza distensivi in questa direzione quindi di fatto dovrebbe essere confermato.

La rivoluzione delle frequenze e il futuro del digitale terrestre

“Andando avanti nel tempo l’altra scadenza per noi importante è il 2022 quando ci sarà una riorganizzazione delle frequenze della banda 700 MHz, particolarmente delicato per i broadcaster televisivi che utilizzano le frequenze per trasmettere segnali televisivi sul digitale terrestre”.

Prosegue poi Barbieri “Ancora non è chiaro quale sarà l’assetto definitivo, ma pensiamo che ci potrebbe essere una riduzione del numero dei multiplex da 20 attuali a circa 15, che però potrebbe comportare l’esclusione di uno o più operatori. Questa rivoluzione delle frequenze potrebbe toccare Mediaset, Rai e la stessa Persidera, ma il dato di fatto è che non cambierà la distribuzione della televisione sul digitale terrestre (DTT), destinata a rimanere la piattaforma di riferimento.

Prosegue poi Barbieri “Ancora non è chiaro quale sarà l’assetto definitivo, ma pensiamo che ci potrebbe essere una riduzione del numero dei multiplex da 20 attuali a circa 15, che però potrebbe comportare l’esclusione di uno o più operatori. Questa rivoluzione delle frequenze potrebbe toccare Mediaset, Rai e la stessa Persidera, ma il dato di fatto è che non cambierà la distribuzione della televisione sul digitale terrestre (DTT), destinata a rimanere la piattaforma di riferimento.

“Il 2022 non sarà solo l’anno della riassegnazione delle frequenze 700 MHz per traslocare nelle sub-700 ma anche il momento in cui ci potrebbe essere il saltino tecnologico: dall’attuale tecnologia DVBT si passerà al DVBT2. In pratica – come spiega Barbieri – cambiando gli algoritmi con cui vengono modulati i segnali oltre al miglioramento degli standard di compressione (da MPEG-4 a HEVC), dal 2022 al 2025 gli stessi canali che ora si vedono in standard definition saranno trasmessi in alta definizione (HD)”.

Primo operatore per collegare oggetti con l’Internet delle cose

“Ci siamo lanciati in questa avventura che è l’Internet delle Cose (IoT), ossia l’evoluzione del Machine-to-Machine (M2M) per cui I singoli oggetti come computer, smartphone e tablet per comunicare variazioni di stato dovevano passare attraverso l’intermediazione di una macchina. Grazie all’IoT gli oggetti – anche quelli di uso più comune nella nostra vita quotidiana – ora comunicano direttamente con la rete attraverso un chip, che può essere o collegato a una SIM oppure, grazie al consolidamento di nuove tecnologie, addirittura prescindendo dalla rete cellulari”.

Nettrotter, controllata di EI Towers al 95%, è l’unica licenziataria in Italia della rete wireless LPWA (Low Power Wide Area Network) di Sigfox dedicata alla sensoristica e all’Internet delle Cose. Il network Sigfox utilizza una solida tecnologia a banda stretta per trasmettere piccole quantità di dati a lunga distanza così da permettere una diffusione dell’IoT aumentando la durata della batteria dei dispositivi connessi.

Nettrotter, controllata di EI Towers al 95%, è l’unica licenziataria in Italia della rete wireless LPWA (Low Power Wide Area Network) di Sigfox dedicata alla sensoristica e all’Internet delle Cose. Il network Sigfox utilizza una solida tecnologia a banda stretta per trasmettere piccole quantità di dati a lunga distanza così da permettere una diffusione dell’IoT aumentando la durata della batteria dei dispositivi connessi.

Barbieri spiega “Abbiamo iniziato questo cammino a ottobre 2015 con l’obiettivo di garantire la copertura nazionale entro la fine del 2017”. Nettrotter diventerà quindi il primo operatore a offrire una rete completa per l’Internet delle Cose nel nostro Paese. Al 31 marzo sono circa 650 le base station già operative, con una copertura approssimativa del 77% della popolazione italiana”.

Ricordiamo che l’Italia rappresenta uno dei maggiori mercati M2M e IoT in Europa con oltre 7 milioni di connessioni. Per i prossimi anni si prospettano significativi tassi di crescita.

Cellnex, una realtà il cui destino resta incerto

Atlantia ha promosso un’Opas sul 100% di Abertis per un controvalore di oltre 16 miliardi e sullo sfondo della trattativa compare il dossier Cellnex che potrebbe allietare il domani di EI Towers. Abertis controlla infatti il 34% della società delle torri e secondo la legislazione spagnola Atlantia potrebbe essere obbligata a promuovere un’Opa anche su Cellnex proprio come conseguenza del cambio di azionista di riferimento.

Questo, salvo che la holding della famiglia Benetton non scenda al di sotto del 30% della tower company nei tre mesi successivi al riassetto. Nel qual caso l’eventuale acquisto della quota Cellnex in carico ad Atlantia potrebbe scendere ad un valore di mercato nell’ordine di 1,2 miliardi in base alla capitalizzazione corrente.

Questo, salvo che la holding della famiglia Benetton non scenda al di sotto del 30% della tower company nei tre mesi successivi al riassetto. Nel qual caso l’eventuale acquisto della quota Cellnex in carico ad Atlantia potrebbe scendere ad un valore di mercato nell’ordine di 1,2 miliardi in base alla capitalizzazione corrente.

La vicenda Cellnex, dunque, è un passaggio da tenere in debita considerazione e l’interesse aumenterebbe pure nel caso in cui Atlantia decidesse di mettere subito sul mercato la quota necessaria per evitare l’Opa sulla società delle torri. Una partecipazione che fa gola a molti player del settore, a partire dagli americani, ma anche a realtà come EI Towers, che tra l’altro ha al suo interno le capacità operative per costruire le giuste combinazioni e guidare con successo un merger da cui far emergere un colosso con grandi potenzialità di ulteriore espansione.

Rai Way resta una delle opzioni di medio termine

Il processo di consolidamento nel settore in Italia non potrà considerarsi completato prima della possibile unione tra Rai Way e EI Towers. Operazione improbabile nel 2017 e per una prima parte del 2018, ma fattibile nel medio proprio perché ci sono le valenze industriali mentre resta l’ostacolo rappresentato dalla volontà di mantenere il controllo pubblico.

Di fatto la fusione potrebbe creare la prima e sostanzialmente unica Tower company italiana per i servizi broadcast delle tv con una quota di mercato superiore al 90 per cento.

Di fatto la fusione potrebbe creare la prima e sostanzialmente unica Tower company italiana per i servizi broadcast delle tv con una quota di mercato superiore al 90 per cento.

L’aggregazione “avrebbe molto senso dal lato industriale e finanziario anche perché a livello numerico, le due società si equivalgono”. EI Towers la spunta di poco sul fatturato e margini, mentre sul parco torri è uguale il numero delle torri per la tv (2300 per ciascuna) e simile anche il numero di torri tv che ospitano antenne di operatori cellulari (Rai Way 800 e EI Towers 600). Entrambe le società poi “hanno una differenza di capitalizzazione molto piccola, EI Towers vale circa 1,5 miliardi e Rai Way 1,3 miliardi”.

Il punto chiave sarà trovare un’offerta tale da portare Rai e Mediaset sotto la soglia di controllo o co-controllo, come era stato richiesto dall’Antitrust nell’ultimo tentativo.

In cerca di opzioni all’estero per compiere il salto dimensionale

Negli ultimi anni EI Towers ha tentato più volte un’importante acquisizione in Italia con l’obiettivo di crescere a livello dimensionale con le offerte verso Rai Way, ma anche sulle torri Wind e Inwit. Ecco perché il tower operator ha iniziato già da tempo a guardare oltre i confini nazionali per ambire alla prima acquisizione estera del gruppo.

Negli ultimi anni EI Towers ha tentato più volte un’importante acquisizione in Italia con l’obiettivo di crescere a livello dimensionale con le offerte verso Rai Way, ma anche sulle torri Wind e Inwit. Ecco perché il tower operator ha iniziato già da tempo a guardare oltre i confini nazionali per ambire alla prima acquisizione estera del gruppo.

Il top manager ha infatti confermato l’interesse per eventuali acquisizioni “nell’Europa continentale puntando però a società più simili a EI Towers e quindi con un portafoglio torri misto tra tlc e tv”. Minore invece è il nostro interesse verso società con torri telefoniche, i cui valori sono particolarmente elevati anche perché nel mirino di gruppi come le tower company americane”.

Noi invece, completa il Ceo di EI Towers, “cerchiamo realtà con portafogli misti che ci possano offrire più possibilità di crescita nel paese, ma per ora non abbiamo ancora incontriamo la giusta combinazione di condizioni ideali, quindi per il momento non c’è nessun dossier sul tavolo”.

Una politica di dividendi molto generosa per gli azionisti

“È chiaro che nell’attesa in cui non si verifichino operazioni straordinarie di grosse dimensioni all’estero piuttosto che in Italia noi manterremo una strategia di dividendi sostanzialmente costante, dato che abbiamo un flusso di cassa particolarmente importante”.

“È chiaro che nell’attesa in cui non si verifichino operazioni straordinarie di grosse dimensioni all’estero piuttosto che in Italia noi manterremo una strategia di dividendi sostanzialmente costante, dato che abbiamo un flusso di cassa particolarmente importante”.

Quest’anno il gruppo ha già distribuito un dividendo straordinario di 3,6 euro per azione e distribuirà nei prossimi giorni un dividendo ordinario, a valere sull’esercizio 2016, pari a 1,8 euro per azione, cioè oltre il 100% dell’utile netto consolidato.

Il tutto rientra in un piano volto a riequilibrare la struttura finanziaria e ridurre il costo medio del capitale, che, anche attraverso un programma di buy-back fino al 5% del capitale sociale (2,74% all’11 maggio 2017), prevede di raggiungere una leva finanziaria (rapporto tra indebitamento finanziario netto ed Ebitda adjusted) di circa 2,5 volte entro la chiusura dell’esercizio 2017 dall’attuale 2x.

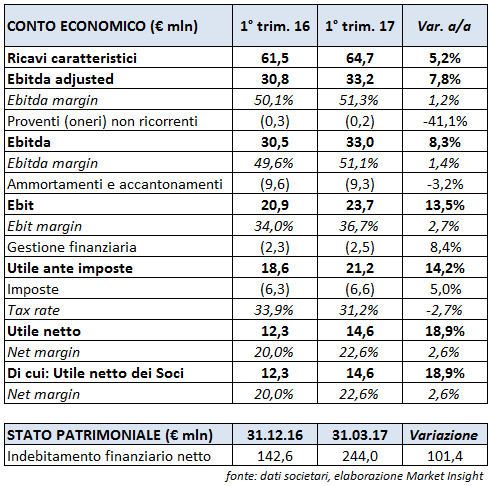

A marzo 2017 margini operativi in ulteriore progresso

Nel primo trimestre 2017 il gruppo EI Towers ha consuntivato ricavi caratteristici pari a 64,7 milioni, in crescita del 5,2% rispetto all’analogo periodo dell’anno precedente.

L’Ebitda adjusted espresso al netto di componenti non ricorrenti si attesta a 33,2 milioni, in progresso del 7,8% e con un margine sui ricavi pari al 51,3% (+1,2 punti percentuali). L’Ebitda, comprensivo di oneri straordinari per 0,2 milioni (0,3 milioni nel periodo di confronto), è invece salito dell’8,3% a 33 milioni.

L’Ebitda adjusted espresso al netto di componenti non ricorrenti si attesta a 33,2 milioni, in progresso del 7,8% e con un margine sui ricavi pari al 51,3% (+1,2 punti percentuali). L’Ebitda, comprensivo di oneri straordinari per 0,2 milioni (0,3 milioni nel periodo di confronto), è invece salito dell’8,3% a 33 milioni.

Dinamica amplificata a livello di Ebit, che si esprime in 23,7 milioni e segna uno sviluppo del 13,5 per cento, mentre il conto economico si chiude con un utile netto pari a 14,6 milioni, riportando una crescita del 18,9% grazie anche ad un minor carico fiscale (tax rate in calo di 2,7 punti percentuali).

Dal lato patrimoniale l’indebitamento finanziario netto al 31 marzo 2017 assomma a 244 milioni, in aumento di 101,4 milioni rispetto a fine 2016 dopo la distribuzione del dividendo straordinario per circa 100 milioni e il piano di buy-back.

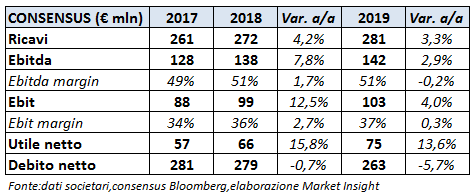

Le attese per il 2017 e le proiezioni 2018-19

Il management ha confermato per l’esercizio in corso il raggiungimento di un Ebitda di 127 milioni, investimenti di mantenimento intorno ai 12 milioni e tax rate in un range tra 31-32 per cento. Obiettivi in linea con quelli del piano presentato al mercato.

Ipotesi nella sostanza condivise dagli analisti, le cui proiezioni sono riportate in tabella e prevedono per l’esercizio in corso ricavi in prossimità dei 261 milioni, con Ebitda prossimo ai 128 milioni ed un margine in progresso ad oltre il 49 per cento. Più in particolare, il 2017 dovrebbe evidenziare un Ebit di oltre 88 milioni ed un utile netto prossimo ai 57 milioni. Dal lato patrimoniale i debiti netti saliranno a 281 milioni.

Trend confermato anche per il prossimo biennio in quanto le iniziative in fase di implementazione dovrebbero consentire all’azienda di portare i ricavi 2018 in prossimità dei 272 milioni (+4%) e l’Ebitda a quota 138 milioni (+8%), permettendo alla società guidata da Barbieri di portare i margini reddituali al 51% con un progresso di quasi due punti sui valori attesi per il 2017. Di rilievo assoluto lo sviluppo del risultato operativo in quanto l’Ebit dovrebbe sfiorare i 100 milioni (+13%), mentre l’utile netto è previsto vicino ai 66 milioni (+16%).

All’insegna della crescita anche il 2019. Esercizio nel quale i ricavi dovrebbero superare i 280 milioni con Ebitda oltre i 142 milioni. Il tutto, chiaramente, senza considerare operazioni esogene di medio-grande dimensioni e grazie anche all’implementazione di tutte le azioni volte a garantire una maggiore efficienza nell’utilizzo delle torri ed al contributo dei nuovi business radio e IoT.

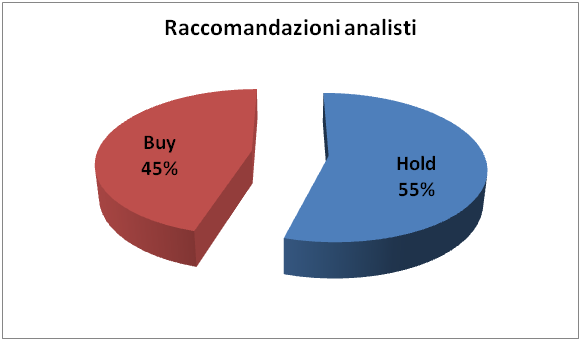

Analisti – La maggioranza resta positiva e suggerisce l’aquisto

Banca Imi ribadisce l’add con target price a 56,9 euro precisando che “senza cambiamenti sostanziali della prospettiva degli utili e con un prezzo quasi vicino al nostro target price, pensiamo che un ulteriore upside sia per lo più legato a un potenziale merger con Rai Way. Tuttavia, da questo punto di vista, la visibilità rimane bassa, data le attuali incertezze politiche”.

Banca Akros mantiene il neutral con prezzo obiettivo a 51,4 euro pur considerando i solidi e positivi risultati trimestrali, in particolare per quanto riguarda l’Ebitda. Ed è anche per tutto ciò, oltreché per “l’impatto positivo delle recenti operazioni di M&A, che abbiamo riallineato le nostre stime alla guidance sul 2017 fornita dalla società”.

Bnp Paribas ripropone l’outperform con target a 53,4 euro mantenendo invariate le stime per l’anno in corso e quelli futuri. Siamo positivi anche perché, precisa l’analista, “l’Ebitda del primo trimestre ha battuto le nostre aspettative grazie al contributo delle piccole operazioni di M&A finalizzate negli ultimi trimestri”.

Equita resta in hold pur rivedendo al rialzo il target da 55 a 56 euro, di cui 47 standalone e 9 euro correlati dalla possibile aggregazione con Rai Way. Il tutto rilevando come “i risultati del primo trimestre rafforzano l’impressione di una guidance sull’Ebitda 2017 in apparenza prudente pur includendo le difficoltà dei piccoli operatori tv che potrebbero emergere successivamente”.

Jefferies conferma l’hold con prezzo obiettivo a 50 euro in quanto “ci sono interessanti sfumature sul business radio per cui Mediaset potrebbe essere un potenziale cliente futuro, sull’opportunità dall’arrivo di Iliad in Italia e sul modello di pricing del broadcast”.

Kepler Cheuvreux conferma il rating hold lasciando invariato anche il target price a 51 euro. “Riteniamo che il prezzo dell’azione incorpori la maggior parte del valore potenziale aggiuntivo proveniente da un’eventuale fusione con Rai Way”, spiegano gli analisti della banca d’affari, fissando la probabilità di una conclusione del deal al 75 per cento.

Liberum rilancia il buy con prezzo obiettivo a 56 euro, dopo “un trimestre che ha visto un Ebitda superiore alle attese guidato da un mix di risparmi sui costi. Nel medio periodo, l’attività radio dovrebbe essere in grado di generare livelli di margine in linea con i margini di gruppo”, precisano gli analisti.

Mainfirst passa da outperform a neutral dopo aver rivisto il target da 58 a 55 euro in quanto “la società ha smentito qualsiasi contatto con Rai Way, tuttavia EI Towers ha ancora un alto grado di flessibilità finanziaria che sarebbe positivo nel caso di un potenziale accordo”.

Mediobanca conferma outperform e target a 64 euro. “Continueremo ad apprezzare questa società grazie alla remunerazione elevata per gli azionisti e ai fondamentali in crescita. Confidiamo inoltre che il consolidamento possa registrare una accelerazione nei prossimi mesi e vediamo infatti una finestra per azioni concrete entro la fine di luglio”.

Borsa – Il titolo si rinvigorisce sostenuto dai fondamentali

Nell’ultimo mese le azioni sono cresciute del 3% passando da 53 a 54,6 euro, una performance inferiore a quella del Ftse Mib (+8%) che ha beneficiato alla fine di aprile della vittoria di Macron alle presidenziali in Francia e successivamente dei risultati trimestrali sopra le attese di diverse big cap.

Analizzando l’andamento dall’inizio del 2017 il titolo EI Towers ha guadagnato il 6,6% per cento. Nel dettaglio, dopo aver toccato il minimo lo scorso 6 febbraio a 47 euro, le azioni hanno poi messo il piede sull’acceleratore recuperando oltre il 16% del valore spinte dalle parole del sottosegretario allo Sviluppo con delega alle Comunicazioni, Antonello Giacomelli, che ha riaperto il piano per la creazione di un polo nazionale delle infrastrutture per la trasmissione del segnale telefonico e televisivo. Parole che poi non hanno trovato riscontro nei vertici di Rai Way e EI Towers, i quali hanno smentito qualsiasi contatto.

Dalla quotazione, avvenuta il a giugno 2004, il titolo EI Towers è passato da un prezzo di collocamento pari a 21 euro all’attuale valutazione di 54,6 euro, quasi triplicando il valore dell’azione (+170%).

Criticità – dall’execution ai temi normativi

Individuare elementi di criticità in EI Towers non è facile, anche perché il modello di business messo a punto dal team al vertice del gruppo lombardo è decisamente redditizio, oltreché sostenibile come ribadiscono all’unisono gli operatori.

I prezzi hanno però incorporato questo scenario e quindi il fronte dei cauti si è rafforzato, anche se la maggioranza degli analisti resta positiva e suggerisce di acquistare. Questo in quanto il business difensivo di EI Towers garantisce una elevata visibilità dei ricavi, mentre l’efficienza operativa permette di generare flussi di cassa importanti e sostenibili.

I prezzi hanno però incorporato questo scenario e quindi il fronte dei cauti si è rafforzato, anche se la maggioranza degli analisti resta positiva e suggerisce di acquistare. Questo in quanto il business difensivo di EI Towers garantisce una elevata visibilità dei ricavi, mentre l’efficienza operativa permette di generare flussi di cassa importanti e sostenibili.

Una parte non indifferente della crescita futura deriverà comunque dalle operazioni di M&A e queste incorporano sempre un tema di execution. Ciò anche se EI Towers ha sempre dimostrato di saper realizzare ed integrare con successo le acquisizioni. Oggi, però, il gruppo vorrebbe approcciare anche operazioni di medio-grande dimensione, senza escludere il fronte internazionale, e ciò rilancia il rischio esecuzione.

C’è poi il tema della normativa e delle connesse variabili ‘politiche’ in quanto, ad esempio, l’aggregazione con Rai Way da tutti gli operatori auspicata per le valenze industriali e le sinergie annesse non si è potuta concretizzare anche per la presenza di vincoli non sempre giustificabili.