Nel 2016 il fatturato del gruppo Bioera ha registrato un calo del 5,6% principalmente per le minori vendite della divisione “prodotti biologici e naturali” in relazione alla maggiore concorrenza della grande distribuzione verso i canali del retail biologico specializzato. Nonostante ciò il gruppo è riuscito a contenere i deficit operativi sia a livello di Ebitda sia Ebit, ma anche della perdita finale. Il titolo presenta un’elevata volatilità soprattutto intraday e con un appeal speculativo di brevissimo periodo. Da inizio anno 2017 il titolo ha comunque messo a segno un progresso del 32%, sovraperformando il Ftse Small Cap di oltre 5 punti percentuali.

- Il business e il mercato borsistico

- Struttura del gruppo

- Il mercato dei prodotti biologici e naturali è in crescita

- “Call” di Idea Team su Ki Group

- Nel 2016 si contrae il fatturato ma si riduce la perdita

- Il patrimonio netto beneficia della cessione della quota in Ki Group

- Le linee strategiche a breve

- Le linee strategiche nel medio periodo

- Il confronto con i peers

- Cosa attendersi a livello di fatturato

- Ebitda ed Ebit storici e prospettici dei peers

- Borsa – Un titolo volatile

- Multipli – Il titolo tratta a forte sconto

- Criticità

Il gruppo Bioera, attivo nella produzione e distribuzione di prodotti biologici, cosmesi naturale e prodotti alimentari tradizionali, proseguirà lungo il percorso di crescita, con particolare attenzione alla divisione “prodotti biologici e naturali”. In un mercato caratterizzato dall’acuirsi della concorrenza esercitata dalla Grande Distribuzione verso i canali del retail biologico specializzato, la controllata Ki Group, già a partire dal primo semestre 2016, ha fatto il proprio ingresso nel canale GDO anche grazie all’intensa attività di marketing intrapresa.

La domanda interna di prodotti biologici nel corso del 2016 ha proseguito il trend di crescita, in controtendenza con l’andamento generale dei prodotti agroalimentari per i quali si è invece registrata una contrazione della spesa familiare.

In tale ambito, i canali del retail specializzato (alimentari biologici specializzati, erboristerie, farmacie), nei quali opera prevalentemente il gruppo lombardo, rispetto ai canali convenzionali (GDO e retail tradizionale), si contraddistinguono per marcate differenze in termini di maggiore varietà e specificità dell’offerta di prodotti biologici e naturali, nonché di assistenza e informazione al consumatore.

Il business e il mercato borsistico

Bioera è capofila di un gruppo di aziende attive nella produzione e distribuzione di prodotti biologici, di cosmesi naturale e di prodotti alimentari tradizionali.

Nata nel 2004, oggi è uno dei principali operatori del settore, vantando un portafoglio di prodotti propri, tra cui KI, Crudigno e Fonte della Vita. Inoltre è distribuisce prodotti di terzi. La filosofia è quella di monitorare con dinamismo e costanza l’attenzione e la consapevolezza che oggi il consumatore dimostra per la propria salute e il proprio benessere.

Nata nel 2004, oggi è uno dei principali operatori del settore, vantando un portafoglio di prodotti propri, tra cui KI, Crudigno e Fonte della Vita. Inoltre è distribuisce prodotti di terzi. La filosofia è quella di monitorare con dinamismo e costanza l’attenzione e la consapevolezza che oggi il consumatore dimostra per la propria salute e il proprio benessere.

Con riferimento all’andamento del titolo Bioera, la presidente Daniela Guarnero Santanchè ha dichiarato di ritenere “rilevante evidenziare che la capitalizzazione di mercato totale della società alla data del 13 aprile 2017 risultava pari all’85% del valore di libro dei mezzi propri consolidati al 31 dicembre 2016, i quali a loro volta forniscono una valorizzazione per difetto del reale valore netto di mercato degli asset del gruppo” aggiungendo che “ciò appare più vero quanto più lo si analizza anche alla luce della recente operazione di cessione di una quota di partecipazione di minoranza nel capitale sociale della controllata Ki Group”.

Struttura del gruppo

La capogruppo Bioera opera quale holding di partecipazioni. La principale società detenuta attualmente è Ki Group di Torino (50,1%), quotata sul mercato Aim-Italia, attiva anche tramite le proprie controllate nella produzione, distribuzione, commercializzazione e vendita al dettaglio di prodotti biologici e naturali per la salute e il benessere.

Le società interamente controllate di Ki Group sono La Fonte della Vita che produce alimenti base di proteine vegetali (Tofu, Seitan, ecc.), Organic Food Retail, start up finalizzata alla creazione in Italia di una catena di negozi ad insegna “AlmaverdeBio Market” specializzati nell’offerta al dettaglio di prodotti alimentari biologici e biodinamici, e Organic Oils Italia che produce olii biologici, società destinata ad essere ceduta.

Le società interamente controllate di Ki Group sono La Fonte della Vita che produce alimenti base di proteine vegetali (Tofu, Seitan, ecc.), Organic Food Retail, start up finalizzata alla creazione in Italia di una catena di negozi ad insegna “AlmaverdeBio Market” specializzati nell’offerta al dettaglio di prodotti alimentari biologici e biodinamici, e Organic Oils Italia che produce olii biologici, società destinata ad essere ceduta.

Bioera detiene inoltre il 40% di Visibilia Srl, in bilancio tra le attività finanziarie disponibili per la vendita. Si tratta di una concessionaria pubblicitaria attiva nella raccolta e gestione della pubblicità su quotidiani, emittenti televisive e radiofoniche private, periodici e web, nonché controllante di Visibilia Editore SpA (quotata sull’Aim-Italia) operante nel settore dell’editoria e proprietaria delle testate Ville&Giardini, Ciak e Pc Professional.

Il mercato dei prodotti biologici e naturali è in crescita

Sulla base delle stime disponibili la domanda interna di prodotti biologici nel corso del 2016 appare essere ancora contrassegnata da un significativo trend di crescita, in piena controtendenza con l’andamento generale dei prodotti agroalimentari per i quali si è invece registrata una contrazione della spesa familiare.

In tale ambito, i canali del retail specializzato (alimentari biologici specializzati, erboristerie, farmacie), nei quali opera prevalentemente il gruppo, rispetto ai canali convenzionali (grande distribuzione e retail tradizionale), si contraddistinguono per marcate differenze in termini di maggiore varietà e specificità dell’offerta di prodotti biologici e naturali, nonché di assistenza e informazione al consumatore.

Nel 2015 essi si sono nel complesso riconfermati il primo aggregato in termini di quota di mercato, con vendite superiori a 1,1 miliardi, nonostante abbiano iniziato a risentire già dai primi mesi dello stesso anno di una più accentuata concorrenza generata dall’allargamento degli assortimenti di prodotti biologici nella grande distribuzione. Si tratta di un effetto solo parzialmente controbilanciato dalle aperture di nuovi punti vendita alimentari biologici specializzati effettuate in particolare da parte di alcuni operatori di mercato.

Nel 2015 essi si sono nel complesso riconfermati il primo aggregato in termini di quota di mercato, con vendite superiori a 1,1 miliardi, nonostante abbiano iniziato a risentire già dai primi mesi dello stesso anno di una più accentuata concorrenza generata dall’allargamento degli assortimenti di prodotti biologici nella grande distribuzione. Si tratta di un effetto solo parzialmente controbilanciato dalle aperture di nuovi punti vendita alimentari biologici specializzati effettuate in particolare da parte di alcuni operatori di mercato.

Analogo andamento ha caratterizzato anche il 2016, pur con marcate differenze tra i canali specializzati anche a livello di merceologie vendute.

Alla base del meccanismo di sviluppo del mercato, come evidenziato dal Nielsen Consumer Panel, vi è l’aumento del totale delle famiglie acquirenti di prodotti biologici, che nell’anno terminato a maggio 2016 ha segnato un incremento da 18,7 a 19,8 milioni, pari a circa l’80% delle famiglie italiane. Più specificamente, il principale driver di crescita del biologico è risultato essere costituito dall’aumento della frequenza di acquisto. Nel periodo analizzato dal Panel, infatti, le famiglie abituali, che costituiscono il 18% delle famiglie italiane e pesano per il 74% degli acquisti, sono cresciute di circa il 17%, le saltuarie di circa l’11%, mentre le occasionali di circa il 2%.

Alla base del meccanismo di sviluppo del mercato, come evidenziato dal Nielsen Consumer Panel, vi è l’aumento del totale delle famiglie acquirenti di prodotti biologici, che nell’anno terminato a maggio 2016 ha segnato un incremento da 18,7 a 19,8 milioni, pari a circa l’80% delle famiglie italiane. Più specificamente, il principale driver di crescita del biologico è risultato essere costituito dall’aumento della frequenza di acquisto. Nel periodo analizzato dal Panel, infatti, le famiglie abituali, che costituiscono il 18% delle famiglie italiane e pesano per il 74% degli acquisti, sono cresciute di circa il 17%, le saltuarie di circa l’11%, mentre le occasionali di circa il 2%.

“Call” di Idea Team su Ki Group

Il 27 luglio 2016 Bioera ha ceduto a Idea Team Srl il 24,59% di Ki Group, rimanendone socio di maggioranza con il 50,1%.

Idea Team è una holding finanziaria di un gruppo attivo nella distribuzione all’ingrosso, produzione e vendita al dettaglio di prodotti biologici e naturali in Italia e all’estero. Tra queste si segnala La Finestra sul Cielo, partner industriale in grado di apportare valore aggiunto per un ulteriore sviluppo commerciale e per la diffusione dei brand aziendali.

In particolar modo, le sinergie operative tra le due storiche società Ki Group e La Finestra sul Cielo, aziende pioniere nello sviluppo del mercato del biologico nazionale, si prevede che potranno consentire di affrontare nel migliore dei modi la sfida di cambiamento di mercato dei prossimi anni, dando la possibilità di potenziare in maniera capillare la diffusione di alimenti biologici, biodinamici e naturali. La collaborazione operativa tra le due realtà potrà essere sviluppata sia nei tradizionali canali di vendita (negozi di alimentazione specializzata, erboristerie, farmacie), sia nei nuovi canali di distribuzione organizzata, vendite on-line, industria, ho.re.ca. (hôtellerie, restaurant, café/catering).

Le due aziende presentano un portafoglio prodotti costituito da oltre 4.500 referenze, delle quali circa 1.700 a marchio proprio. Potranno altresì essere messi allo studio anche lo sviluppo di sinergie operative tra i punti di vendita retail (AlmaverdeBio Market e Nat&Bio), come pure l’avvio di un importante processo di internazionalizzazione che già attualmente vede le due aziende e le società dei rispettivi gruppi presenti in oltre 30 Paesi esteri.

Si ricorda che il corrispettivo della cessione è stato di 6,9 milioni (pari a 5,01 euro per azione), ad oggi interamente incassato, con una plusvalenza di 3,3 milioni. A corredo di tale operazione, Bioera e Idea Team hanno stipulato un accordo di opzione “call” per l’acquisizione da parte di Idea Team della residua partecipazione in Ki Group, opzione da esercitarsi nel 2019. Il prezzo sarà calcolato sulla base di un multiplo pari a 8,5 volte l’Ebitda aggregato di Ki Group e della controllata La Fonte della Vita al 31 dicembre 2018, al netto delle relative posizioni finanziarie nette aggregate.

Si ricorda che il corrispettivo della cessione è stato di 6,9 milioni (pari a 5,01 euro per azione), ad oggi interamente incassato, con una plusvalenza di 3,3 milioni. A corredo di tale operazione, Bioera e Idea Team hanno stipulato un accordo di opzione “call” per l’acquisizione da parte di Idea Team della residua partecipazione in Ki Group, opzione da esercitarsi nel 2019. Il prezzo sarà calcolato sulla base di un multiplo pari a 8,5 volte l’Ebitda aggregato di Ki Group e della controllata La Fonte della Vita al 31 dicembre 2018, al netto delle relative posizioni finanziarie nette aggregate.

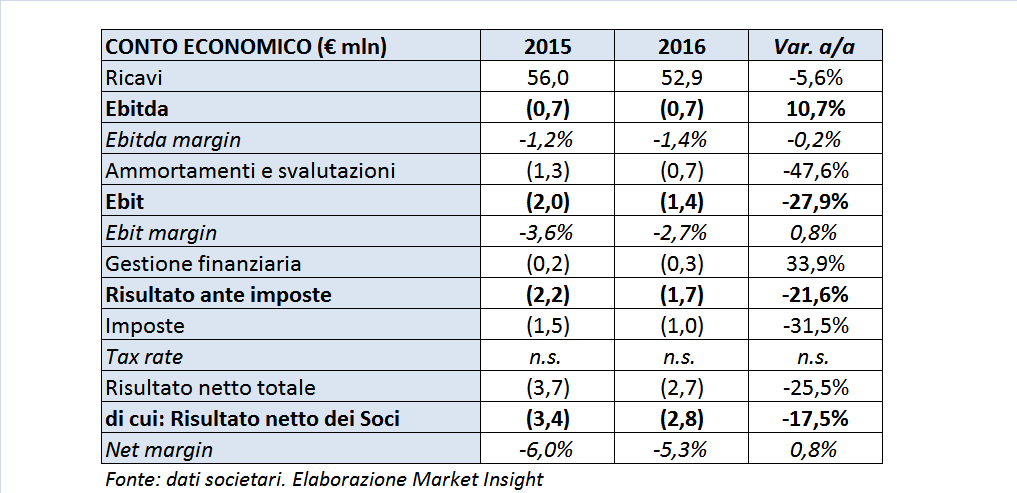

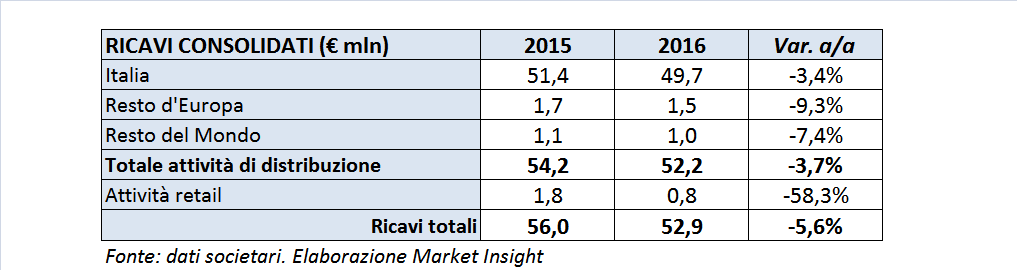

Nel 2016 si contrae il fatturato ma si riduce la perdita

Nel 2016 il fatturato del gruppo Bioera è stato pari a 52,9 milioni, in contrazione del 5,6% rispetto ai 56 milioni del 2015. Tale variazione è legata principalmente alle minori vendite della divisione “prodotti biologici e naturali” a seguito della maggiore concorrenza esercitata dalla grande distribuzione verso i canali del retail biologico specializzato.

Nel dettaglio, le attività di distribuzione, che rappresentano il business principale, evidenziano ricavi per 52,2 milioni (-3,7%), dei quali il 95,2% realizzati in Italia, contro il 95% nel 2015.

I ricavi da attività retail sono scesi da 1,8 a 0,8 milioni, una dinamica legata sostanzialmente alla sottoscrizione, con effetto 1 gennaio 2016, di un contratto di affitto di ramo d’azienda con un soggetto terzo per la gestione dei tre punti vendita localizzati in Emilia Romagna, precedentemente gestiti direttamente dalla controllata Organic Food Retail.

I ricavi da attività retail sono scesi da 1,8 a 0,8 milioni, una dinamica legata sostanzialmente alla sottoscrizione, con effetto 1 gennaio 2016, di un contratto di affitto di ramo d’azienda con un soggetto terzo per la gestione dei tre punti vendita localizzati in Emilia Romagna, precedentemente gestiti direttamente dalla controllata Organic Food Retail.

L’Ebitda è passato da -672 mila a -744 mila, evidenziando un peggioramento del 10,7%, percentuale che sconta l’esiguità degli importi. Un andamento è ascrivibile principalmente ad un minore valore aggiunto legato al calo delle vendite, stimabile in 2 milioni, controbilanciato da 1,8 milioni di minori costi per servizi e del lavoro, dei quali 1,1 milioni riconducibili all’attività retail.

Gli ammortamenti e svalutazioni sono stati pari a 0,7 milioni, in diminuzione di 0,6 milioni rispetto agli 1,3 milioni del 2015, quale effetto di ammortamenti sostanzialmente stabili in 0,7 milioni e minori svalutazioni per 0,7 milioni. Ne consegue un Ebit sempre negativo ma migliorato da -2 a -1,4 milioni.

Anche grazie al minor impatto fiscale, la perdita netta di 2,7 milioni risulta inferiore a quella di 3,7 milioni riportata nel 2015.

Da rilevare che il risultato economico consolidato 2016 non include l’impatto derivante dall’operazione di cessione di una quota di minoranza del capitale sociale della controllata Ki Group in quanto, non avendo tale operazione comportato per il gruppo la perdita del controllo, è stata considerata transazione tra azionisti e il relativo effetto contabile netto, pari a 2,3 milioni, è stato rilevato direttamente nel patrimonio netto al 31 dicembre 2016.

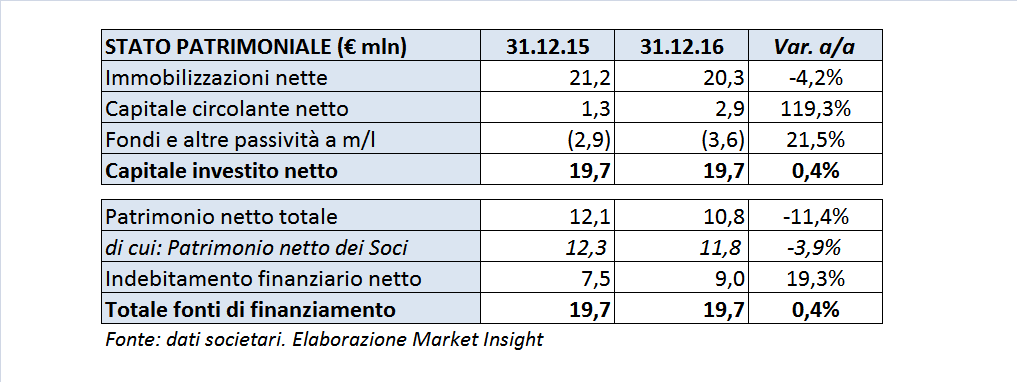

Il patrimonio netto beneficia della cessione della quota in Ki Group

Dal lato patrimoniale, il patrimonio netto consolidato al 31 dicembre 2016 si è attestato a 10,8 milioni, in diminuzione di 1,3 milioni rispetto a fine anno 2015 principalmente per effetto della perdita di periodo e dei dividendi pagati agli azionisti (0,4 milioni), al netto dell’impatto positivo derivante dalla cessione della quota di partecipazione di minoranza in Ki Group descritta in precedenza e contabilizzata direttamente a patrimonio netto come già evidenziato.

L’indebitamento finanziario netto ammonta a 9 milioni, in aumento di 1,5 milioni essenzialmente per la variazione del capitale circolante netto, l’assorbimento di cassa da parte di investimenti in attività finanziarie (3,2 milioni) e in attività materiali e immateriali (1,1 milioni), i dividendi pagati agli azionisti (0,4 milioni), dedotto il provento netto di 5,8 milioni di cui alla cessione della quota di partecipazione di minoranza in Ki Group.

Il rapporto Net debt/Equity è salito da 0,6x al 31 dicembre 2015 a 0,8x e il capitale fisso netto al 31 dicembre 2016 risulta interamente finanziato da mezzi propri, Tfr e debiti a medio-lungo termine.

Le linee strategiche a breve

Il management prevede che il gruppo continuerà a dar corso alla propria strategia di crescita. In particolare, con riferimento alla divisione “prodotti biologici e naturali” e all’evidenziata accentuazione della concorrenza esercitata dalla grande distribuzione verso i canali del retail biologico specializzato. In questa direzione Ki Group nel primo semestre 2016 è entrata nel canale della grande distribuzione, con adeguamento dell’organico e intensificazione delle attività di marketing e vendite.

In aggiunta, Ki Group ha centralizzato le attività di vendita per i mercati esteri, al fine di assicurare un maggiore sviluppo integrato e cogliere le sinergie intragruppo. Lo sfruttamento di ulteriori sinergie operative, sia sul mercato domestico che all’estero, è attesa dalla collaborazione con le società del gruppo Idea Team, attive nella distribuzione all’ingrosso, produzione e vendita al dettaglio di prodotti biologici e naturali.

In aggiunta, Ki Group ha centralizzato le attività di vendita per i mercati esteri, al fine di assicurare un maggiore sviluppo integrato e cogliere le sinergie intragruppo. Lo sfruttamento di ulteriori sinergie operative, sia sul mercato domestico che all’estero, è attesa dalla collaborazione con le società del gruppo Idea Team, attive nella distribuzione all’ingrosso, produzione e vendita al dettaglio di prodotti biologici e naturali.

Le linee strategiche nel medio periodo

In linea con la propria strategia di medio periodo nel 2016 Bioera ha proseguito nella ricerca di potenziali nuovi investimenti finalizzati alla creazione di valore per i propri azionisti. In tale contesto si collocano la cessione a favore di Idea Team della quota di minoranza della controllata Ki Group e l’emissione di un prestito obbligazionario con scadenza dicembre 2021. Operazioni finalizzate al finanziamento dello sviluppo delle partecipate, nonché a possibili futuri investimenti.

Il 2 dicembre scorso, infatti, Bioera ha collocato un prestito obbligazionario, non convertibile, denominato “Bioera SpA – Prestito Obbligazionario 2016-2021”, di nominali 2,1 milioni a un tasso del 6% annuo lordo, riservato a investitori qualificati.

In particolare, si segnala che lo scorso 2 febbraio il gruppo ha effettuato un investimento di 0,6 milioni nel 33% di Meditalia Srl, società attiva nel settore della fabbricazione di prodotti biomedicali in materie plastiche ad alta tecnologia, controllante Episkey Srl, società quest’ultima costituita con l’obiettivo di sfruttare commercialmente i brevetti realizzati in collaborazione con Fondazione IRCCs Ca’Granda Ospedale Maggiore Policlinico di Milano e in particolare il brevetto concesso per Italia, Europa e Stati Uniti per la preparazione di gel piastrinico da sangue cordonale.

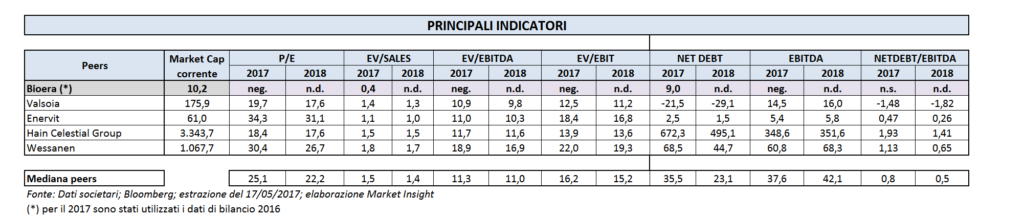

Il confronto con i peers

Per un confronto, sono stati individuati i seguenti gruppi italiani ed esteri.

- Valsoia, quotata alla Borsa Valori di Milano, nel corso degli anni ha sviluppato un’ampia gamma di prodotti quali bevande, gelati, dessert e pietanze esclusivamente con ingredienti di origine vegetale. E’ attiva oggi su due aree di business: quella del salutismo con le marche storiche Valsoia e Weetabix (quest’ultima in distribuzione) e quella del food “tradizionale” con i brand Santa Rosa confetture e Pomodorissimo.

- Enervit, quotata alla Borsa Valori di Milano, è attiva nel mercato dell’integrazione alimentare sportiva e della nutrizione funzionale, attraverso la ricerca, lo sviluppo, la produzione e la commercializzazione di alimenti e integratori in grado di soddisfare i bisogni specifici di chi pratica sport e di chi è attento al proprio benessere.

- Hain Celestial Group, quotata al Nasdaq, è specializzata nella produzione di alimenti, bevande e snack biologici, nonché prodotti naturali per la cura della persona. Vende in Nord America, Europa e India. La Società chiude il bilancio al 30 giugno.

- Wessanen, quotata all’Euronext di Amsterdam, è specializzata nella produzione di prodotti biologici.

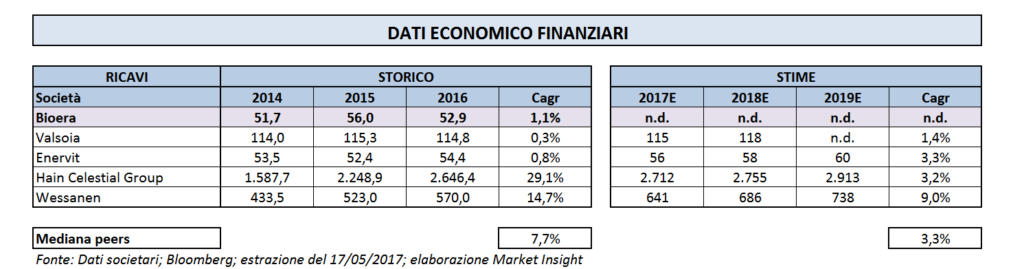

Cosa attendersi a livello di fatturato

Non esistono studi recenti, né previsioni di analisti raccolte da Bloomberg inerenti Bioera o la controllata Ki Group. Ciononostante si è ritenuto utile confrontare l’andamento storico del gruppo rispetto ai peers, nonché esaminare le previsioni degli analisti sul panel individuato per ricavarne indicazioni sul possibile andamento futuro del settore e del gruppo.

A livello storico, il fatturato consolidato di Bioera è in linea con quello di Enervit, mentre risulta inferiore a quello degli altri gruppi presi in esame. Il Cagr dell’1,1% per il periodo 2014-2016, che tra l’altro non tiene conto della punta del 2015, benché sopravanzi i tassi di crescita di Enervit e Valsoia, risulta assai distante da quelli registrati dalle due società estere. Bisogna però considerare che questi ultimi derivano non solo da crescita organica, ma anche, in misura significativa, per linee esterne attraverso l’acquisizione di altre aziende.

Per quanto riguarda i dati previsionali, le stime degli analisti sui peers convergono su incrementi di fatturato piuttosto contenuti. Solo Wessanen presenta un valore più elevato, in parte dovuto all’effetto delle acquisizioni realizzate nel 2016.

Limitando il periodo di osservazione al 2018, in quanto nel 2019 Ki Group verrà ceduta, la mediana dei Cagr evidenziati dai peers risulta pari al 2,5%. Applicando tale incremento al fatturato del gruppo Bioera, si ottiene per il 2018 un fatturato di 55,6 milioni.

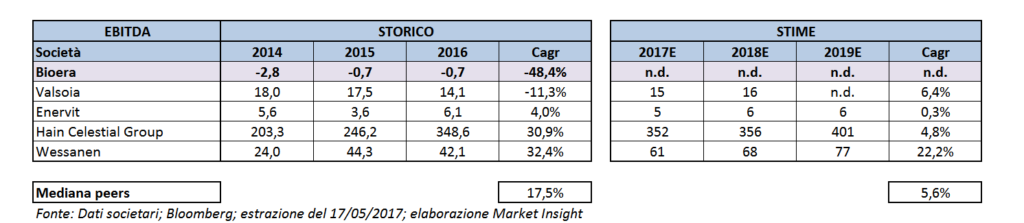

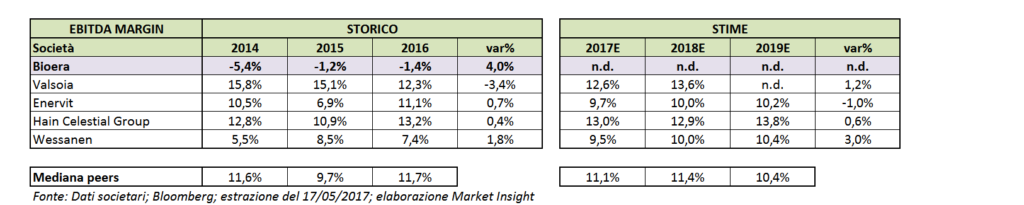

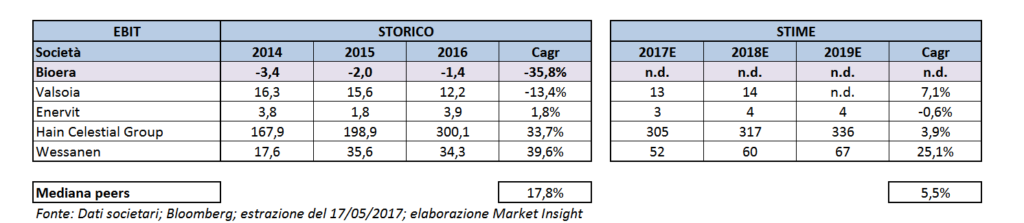

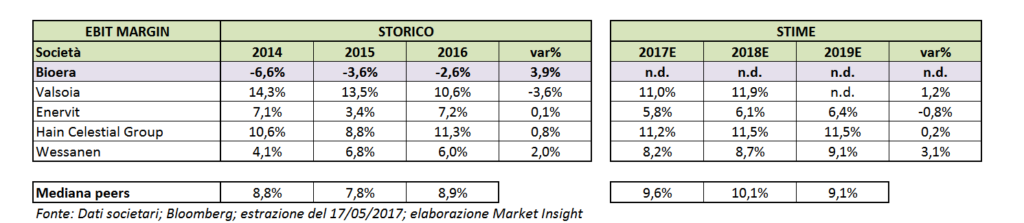

Ebitda ed Ebit storici e prospettici dei peers

Nel periodo storico esaminato, l’Ebitda del gruppo Bioera si mantiene negativo, ma in netto miglioramento. Ciò può far ben sperare per quanto concerne le prospettive. Tra i peers, Valsoia ha risentito della maggiore e più agguerrita concorrenza sul mercato i cui effetti, dopo aver impattato sul fatturato, si sono riflessi amplificandosi sull’andamento dell’Ebitda. Per quanto riguarda gli elevati Cagr evidenziati dai due gruppi esteri, valgono le considerazioni svolte a commento dei fatturati.

A livello prospettico il Cagr mediano dei peers al 2018 è del 3,7%. Può essere però forse più utile prendere in esame la marginalità. Limitando anche in questo caso il periodo di osservazione al 2018 e considerando che la mediana dei peers è pari all’11,4%, applicando questa percentuale al fatturato ipotizzato per Bioera si otterrebbe un Ebitda di 6,3 milioni, con tutti i limiti che un tale procedimento comporta.

Con riferimento al gruppo Bioera, anche a livello di Ebit, seppur sempre negativo, si può rilevare nel periodo storico esaminato un netto miglioramento. Per quanto concerne le stime previsionali degli analisti sui peers, limitandole al 2018, si ottiene un Cagr mediano del 5% con una marginalità pari al 10,1 per cento.

Borsa – Un titolo volatile

Il titolo presenta un’elevata volatilità soprattutto intraday e con un appeal speculativo in particolare di brevissimo periodo. L’andamento da inizio anno 2017 è risultato altalenante, mettendo a segno una performance di rilievo a fine marzo scorso, toccando il massimo a 0,34 euro.

Da inizio anno l’azione ha comunque messo a segno un progresso del 32%, sovraperformando il Ftse Small Cap di oltre 5 punti percentuali.

Multipli – Il titolo tratta a forte sconto

In assenza di dati previsionali per il gruppo Bioera, abbiamo utilizzato per il 2017 i dati storici 2016. Peraltro, essendo negativi sia il risultato che l’Ebitda e l’Ebit, ci si deve limitare all’esame del rapporto EV/Sales. Si può rilevare come il titolo tratti con uno sconto del 72,5% rispetto al valore mediano dei peers.

Criticità

L’acuirsi della concorrenza esercitata dalla grande distribuzione verso i canali del retail biologico specializzato potrebbe generare delle criticità per il gruppo. Tale effetto dovrebbe però essere controbilanciato dal fatto che la controllata Ki Group già a partire dal primo semestre 2016, in considerazione dei mutamenti di mercato, ha dato corso ad un piano di entrata nel canale della grande distribuzione, con adeguamento dell’organico e intensificazione delle attività di marketing e vendite.

Con riferimento invece al medio termine, avendo Bioera e Idea Team stipulato il citato accordo di opzione “call” per l’acquisizione da parte di Idea Team della residua partecipazione in Ki Group, da esercitarsi nel 2019, le prospettive successive dipenderanno dagli investimenti che Bioera avrà nel frattempo effettuato.