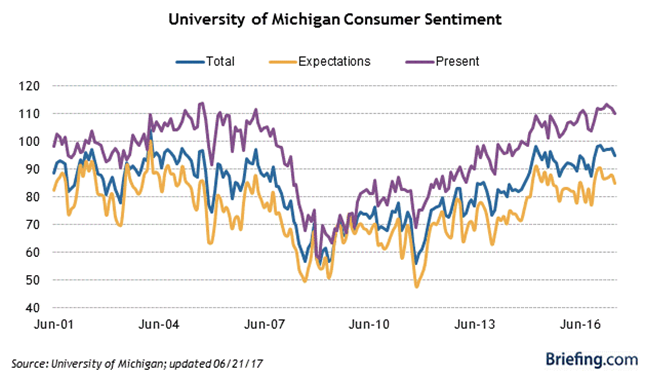

Il dato della scorsa settimana ha confermato che la fiducia dei consumatori, dopo sei mesi di euforia successivi all’elezione di Trump, comincia a erodersi, mentre anche l’andamento della curva dei rendimenti segnala un ritmo di crescita dell’economia a stelle e strisce sicuramente più modesto e non in linea con le aspettative della Fed, della Casa Bianca e degli economisti.

La domanda, un po’ retorica, sorge spontanea. Quali implicazioni potrebbero avere un deterioramento, modesto o significativo, di entrambi i parametri sulla borsa americana? Si tratta dell’ennesimo tormentone che si dibatte sulla divergenza tra l’andamento dell’economia finanziaria e quella reale.

E’ assai probabile che la fiducia dei consumatori continui ad indebolirsi anche nei prossimi mesi, in linea con le anemiche prospettive dei consumi, in crescente declino già negli ultimi trimestri. L’illusione di una veloce riforma fiscale è ormai tramontata al 2018, mentre i consumatori sono delusi sia dalla mancanza di un ulteriore stimolo fiscale sia dal deterioramento del quadro economico americano a stelle e strisce. Tale scenario potrebbe provocare un rallentamento, già peraltro evidente, nell’acquisto di abitazioni, auto e altri beni e servizi, tutti pilastri del livello di crescita economica. In caso di bassi tassi di crescita, anche i ricavi e i profitti aziendali tenderanno ad indebolirsi, mettendo a dura prova le quotazioni dei titoli che scontano profitti stellari anche nei prossimi esercizi.

La difficoltà è quella di capire se tali incertezze sul fronte macro economico si rifletteranno negativamente anche sui mercati azionari, imponendo una correzione lieve o marcata degli indici.

La domanda non è delle più banali, in quanto l’entusiasmo dei consumatori è stato sicuramente uno dei pilastri portanti del rialzo borsistico realizzato da inizio novembre fino a fine giugno, che ha consentito a molti indici di Wall Street uno dei migliori primi semestri degli ultimi anni.

Finora, anche in casi di divergenza tra economia reale e finanziaria, i mercati hanno continuato imperterriti a mietere nuovi record incuranti del deterioramento dei dati macro economici negli ultimi mesi.

Anche nell’ultimo periodo, i consumatori si sono convinti che l’economia finanziaria sia in grado, grazie all’aiuto incessante dell’intervento delle banche centrali, di trascinare anche la crescita economica. Una sorta di politica dei vasi comunicanti o dello sgocciolamento che fu il fulcro della “Reaganomics” negli anni Ottanta e alla quale, forse inopinatamente, si dà il merito di aver risollevato la crescita a stelle e strisce in seguito ai disastrosi anni Settanta. Quel periodo fu contrassegnato da due crisi petrolifere mondiali e un tasso di disoccupazione che raggiunse a fine decennio il 10,8%, il più elevato in assoluto dalla seconda guerra mondiale, e che non fu superato nemmeno nel 2009/10, gli anni successivi alla Grande Recessione.

Difficile pensare che l’economia reale recuperi velocemente il “gap” delle eccessive valutazioni di quella finanziaria in mancanza di uno spostamento della ricchezza dal capitale al lavoro. A tale riguardo, si sta invece verificando l’esatto opposto, con l’automazione e la robotizzazione che stanno cancellando centinaia di migliaia di posti di lavoro.

La capacità di spesa del consumatore statunitense negli ultimi anni si è pertanto mantenuta costante solo grazie alla leva finanziaria (debito) e non in virtù della crescita dei redditi. Di conseguenza, potrebbe essere, invece, più probabile che l’elevato multiplo borsistico tra prezzo e utili si contragga a livelli più vicini alla media storica.

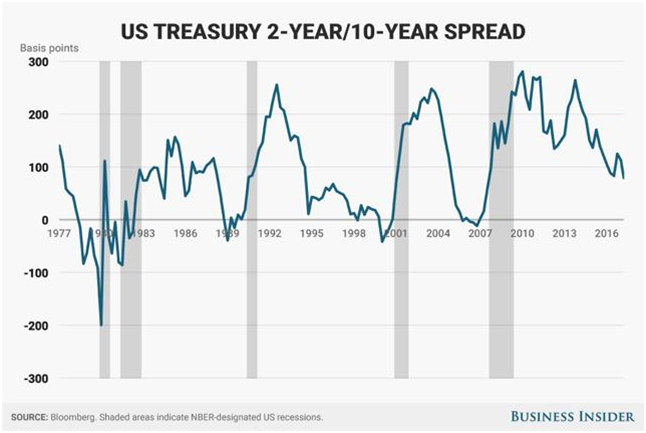

Oltre alla fiducia dei consumatori, anche la curva dei tassi è sempre stata in passato un buon indicatore in anticipo sulla percentuale di entrata dell’economia americana in una futura recessione, e in particolare lo spread tra il rendimento del titolo biennale e quello a dieci anni.

Quando lo spread tra i due titoli si amplia, la curva dei rendimenti si irripidisce e gli investitori si aspettano repentini rialzi dei tassi. Viceversa, quando si riduce si prevede un rallentamento del tasso di crescita.

Infine, quando i tassi di interesse a breve salgono al di sopra, l’inclinazione della curva dei rendimenti si inverte a negativa, e negli ultimi cinquant’anni tale fenomeno ha sempre anticipato una successiva recessione.

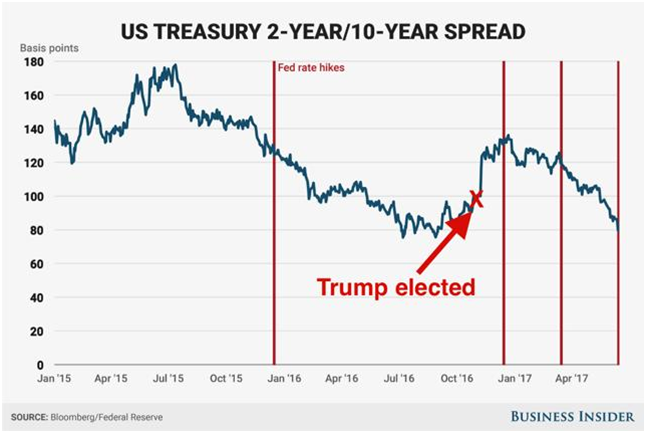

Il grafico sottostante evidenzia il picco di euforia raggiunto nei due mesi successivi all’elezione di Trump, durante i quali la curva si è irripidita con l’allargamento dello spread tra i due titoli, prima di contrarsi di nuovo, sull’ottimismo post elettorale.

I tassi di interesse a lungo termine erano saliti sull’onda delle promesse di un forte stimolo fiscale, sull’aspettativa di una veloce approvazione della riforma sanitaria e sulla previsione di un aumento delle spese per le infrastrutture, manovre che sembravano facilmente realizzabili, anche in tempi brevi, grazie al controllo di entrambi i rami del Parlamento da parte dei repubblicani.

Al contrario, nessuna delle promesse elettorali è stata ancora approvata, e l’anno fiscale che si chiuderà a settembre sembra destinato a terminare senza alcuna variazione legislativa di rilievo.

In risposta, la curva dei rendimenti si è pericolosamente appiattita scendendo anche al di sotto del livello pre elettorale.

L’ultima versione del Pil del primo trimestre, cresciuto all’1,4%, ha confermato che le previsioni di una ripresa del 3-4% sono ormai una chimera. Si potrà sperare in un 2%, ma consapevoli che il numero finale, per il 2017, sarà presumibilmente più vicino all’1 per cento.

Nel caso in cui avessimo raggiunto il picco della fiducia dei consumatori, assisteremo a un progressivo declino del livello di spesa che porterebbe a un ulteriore indebolimento della crescita. Tale situazione è già incorporata nell’attuale appiattimento della curva dei tassi. In situazioni normali e senza il paracadute monetario della Federal Reserve, il mercato azionario avrebbe già manifestato segnali di inquietudine, aumentando la volatilità e riavvicinando le valutazioni del mercato finanziario a quelle dell’economia reale.

CONCLUSIONI

Tanto più i fondamentali macro economici continueranno a peggiorare, come si sta verificando da inizio anno, di conseguenza il mercato azionario sarà esposto a una correzione più o meno marcata e in tempi sempre più brevi.

In aggiunta, gli stimoli monetari si stanno riducendo ovunque e i tassi di interesse sono in rialzo già in mezza parte del pianeta, riducendo i flussi di acquisto verso gli asset più rischiosi, quale il mercato azionario e il settore immobiliare.

La compressione della volatilità, che ha raggiunto minimi storici, potrebbe, di conseguenza, esplodere significativamente, sebbene per brevi periodi, provocando in questi casi correzioni anche sensibili dei titoli e degli indici, ingigantite anche dalla scarsa liquidità estiva.