Il gruppo Fila, dal 1994 ad oggi, è stato attore di svariate operazioni di M&A, a partire dall’italiana Adica Pongo fino al gruppo St Cuthberts, realtà di spicco nell’industria cartaria inglese e alla francese Canson, transitando dal controllo del gruppo britannico Daler-Rowney Lukas, storico marchio presente direttamente nel Regno Unito, Repubblica Dominicana, Germania e Usa. Operazioni che hanno portato a consuntivare a fine giugno 2017 un giro d’affari di 260,5 milioni, aumentato del 29,3% rispetto al pari periodo del 2016. Il titolo, che il 12 novembre 2015, data di inizio delle negoziazioni sul segmento STAR, quotava circa 10 euro, ha successivamente imboccato un trend in costante ascesa fino ai primi di febbraio 2017, raggiungendo circa i 13,50 euro (+35%). Ha poi strappato fino al massimo di 19,85 euro registrato l’11 maggio scorso, riportando un ulteriore +47%, per incanalarsi poi in un movimento laterale tuttora in corso.

- 97 anni dedicati all’espressione creativa

- Importante il processo di internazionalizzazione

- Nel 2015 lo sbarco in Borsa

- Posizionamento competitivo

- Le prospettive per l’esercizio in corso e gli obiettivi strategici

- Le attività di ricerca e sviluppo

- Nel 1° semestre 2017 il fatturato è cresciuto prevalentemente per linee esterne

- La stagionalità del settore

- I margini risentono del processo di integrazione

- L’indebitamento finanziario netto sconta le acquisizioni

- Il parere dello specialist – “Add”

- 2017-2019 – Il consensus è in linea con le previsioni dello specialist

- Borsa – Il titolo sovra-performa il Ftse Star

- Criticità

Il gruppo F.I.L.A. (Fabbrica Italiana Lapis e Affini) opera nel settore della produzione e commercializzazione di prodotti per l’espressione creativa, realizzando articoli per colorare, disegnare, modellare, scrivere e dipingere, quali pastelli legno, pastelli cera, paste da modellare, gessetti, colori ad olio, acrilico, acquerello, tempera, carta per le belle arti, la scuola e il tempo libero.

Presente in oltre 150 paesi, è attivo con 21 stabilimenti produttivi (due dei quali in Italia), 39 filiali nel mondo, impiega circa 7.500 persone ed è divenuto un’icona della creatività in molti paesi grazie a marchi come Giotto, Tratto, Das, Didò, Pongo, Lyra, Doms, Maimeri, Daler & Rowney Lukas, Ticonderoga e Canson.

La sintesi degli anni più recenti è contenuta in alcune dichiarazioni dell’Ad Massimo Candela. “Siamo un marchio italiano pieno di talenti italiani, ma pensare che si possa creare ricchezza producendo e vendendo solo nel nostro Paese è un’illusione”. E il suo progetto di internazionalizzazione si sta concretizzando con l’apertura su nuovi mercati, con filiali commerciali dirette, stabilimenti produttivi e l’acquisizione di marchi già leader nelle aree in cui il gruppo è deciso a operare.

La filosofia alla base del processo di espansione è sempre nelle parole dello stesso Candela: “Preferiamo comperare altri marchi locali forti a cui applicare la nostra filosofia e la nostra standardizzazione produttiva. Siamo convinti che si continuerà a disegnare e dipingere anche nello sviluppo dell’era digitale”.

97 anni dedicati all’espressione creativa

Fila nasce a Firenze nel 1920 dall’intuizione di due nobili discendenti delle famiglie Antinori e della Gherardesca. Nel 1956 un gruppo di dipendenti, guidati da Renato Candela, rileva l’azienda e inizia a trasformarla in una realtà produttiva solida a livello nazionale. L’intraprendente e pionieristica strategia di crescita basata sull’innovazione di tecnologie, prodotti e strumenti, la porta progressivamente alla conquista di posizioni leader sul mercato.

A seguire la società punta sulla comunicazione e promuove i prodotti con tecniche e materiali innovativi. Negli anni ’90 il gruppo intraprende un processo di crescita e diversificazione attraverso l’internazionalizzazione, partendo da un forte sviluppo e da una nuova politica di acquisizioni strategiche, che ne hanno caratterizzato l’ultimo quarto di secolo.

Importante il processo di internazionalizzazione

Tra le acquisizioni che hanno interessato particolarmente il processo di internazionalizzazione e di diversificazione si segnalano l’italiana Adica Pongo, la statunitense Dixon Ticonderoga, la tedesca Lyra, la messicana Lapiceria Mexicana, la brasiliana Lycin, oltre all’acquisizione del ramo d’azienda Maimeri, che ha consentito l’ingresso nel settore delle belle arti.

A queste, nel 2015, si è aggiunto l’acquisto dell’indiana Doms, mentre nel 2016, con l’obiettivo di diventare il player di riferimento nel settore art & craft, ha acquisito il controllo del gruppo britannico Daler-Rowney Lukas, storico marchio presente direttamente nel Regno Unito, Repubblica Dominicana, Germania e Usa.

A queste, nel 2015, si è aggiunto l’acquisto dell’indiana Doms, mentre nel 2016, con l’obiettivo di diventare il player di riferimento nel settore art & craft, ha acquisito il controllo del gruppo britannico Daler-Rowney Lukas, storico marchio presente direttamente nel Regno Unito, Repubblica Dominicana, Germania e Usa.

Nell’ultimo quadrimestre del 2016 ha poi assunto il gruppo St Cuthberts, realtà di spicco nell’industria cartaria inglese e la francese Canson, quest’ultima fondata dalla famiglia Montgolfier nel 1557 e operativa in Italia, Francia, Usa, Cina, Australia e Brasile. I prodotti Canson sono presenti in oltre 120 paesi con il marchio più prestigioso al mondo nell’ambito della produzione e distribuzione di carte ad alto valore aggiunto per belle arti, disegno, tempo libero e scuola, ma anche per le edizioni artistiche, la stampa tecnica e digitale.

Nel 2015 lo sbarco in Borsa

L’ingresso in Borsa è avvenuta attraverso la business combination con Space. L’operazione è avvenuta tramite la fusione per incorporazione di F.I.L.A. Fabbrica Italiana Lapis e Affini nella Spac Space, le cui azioni erano quotate dal 18 dicembre 2013 sul Segmento degli Investment Vehicles (Miv) di Borsa Italiana.

Il 1° giugno 2015, data di efficacia della fusione, Space ha cambiato ragione sociale in F.I.L.A. Fabbrica Italiana Lapis e Affini e il 12 novembre 2015 sono iniziate le negoziazioni sul Mta, segmento Star, con la contestuale esclusione delle negoziazioni dal Miv.

Posizionamento competitivo

Il gruppo Fila è oggi presente a livello globale e vanta una specializzazione negli strumenti di scrittura per la creatività e l’espressività. Il settore è caratterizzato da una parte da grandi operatori presenti a livello internazionale con una produzione diversificata (Bic, Crayola, Sanford, Stabilo), dall’altra da produttori specializzati su articoli per la creatività, ma con una presenza locale.

Diversamente Fila unisce la presenza a livello mondiale con la specializzazione di prodotto, così come Faber-Castell e Staedtler.

Le prospettive per l’esercizio in corso e gli obiettivi strategici

“I risultati del primo semestre dell’anno confermano l’accelerazione del processo di integrazione produttiva e commerciale in atto che, come previsto, esprimerà tutto il suo potenziale in termini di sinergie di costo e di ricavo a partire dal 2018”, ha dichiarato l’Ad Massimo Candela.

Dopo la significativa crescita in Asia, con particolare riferimento all’India, caratterizzata da uno sviluppo importante dei volumi e della capacità produttiva, nella seconda parte dell’anno in corso, spiega l’Ad “avremo modo di vedere anche l’effetto delle efficienze di costo che derivano dal processo di integrazione e la posizione finanziaria netta sarà in miglioramento, seppur in presenza di investimenti produttivi significativi”.

Pertanto, per il prosieguo del 2017, in un mercato di riferimento sostanzialmente stabile tranne che in alcune aree geografiche dove la crescita è prevista sostenuta (India) o in ripresa (Russia, Cina e Brasile), è confermata la strategia del gruppo di realizzare sinergie ed efficienze con le nuove società acquisite.

Il focus commerciale e strategico sarà puntato sia sui prodotti dell’area “colore” sia su quello delle “Art & Craft”, con l’obiettivo di allargare la fascia di età dei consumatori, grazie alle recenti acquisizioni dell’Industria Maimeri, del gruppo Daler-Rowney Lukas e del gruppo Canson.

Il management intende riporre grande attenzione nell’integrazione delle ultime realtà acquisite, sia a livello produttivo sia commerciale, con particolare attenzione ai prodotti a più elevata marginalità. Inoltre, è in corso l’adeguamento qualitativo dei prodotti prima in “outsourcing” e ora realizzati internamente (da “buy” a “made”).

Le attività di ricerca e sviluppo

In un mercato frammentato, i fattori chiave per contrastare la concorrenza sono l’offerta di prodotti sempre più innovativi in termini di design e di materiali utilizzati, al fine di soddisfare le richieste dei clienti in continua evoluzione. Assume rilevanza pertanto l’attività di ricerca e sviluppo, svolta principalmente in Europa e in Centro America.

Nel corso degli ultimi anni i progetti elaborati hanno portato alla realizzazione di prodotti innovativi, quali nuove formule per le paste da modellare, nuove materie plastiche, nuovi design delle scatole a tempera e acquerelli, nuovi prodotti dell’area industriale e la matita in polimero (“woodfree”).

Obiettivi raggiunti grazie alla focalizzazione sullo studio e progettazione di nuovi materiali e a nuove soluzioni tecniche in relazione all’innovazione dei prodotti, all’effettuazione di appositi test qualitativi, nonché l’analisi comparativa con i prodotti dei concorrenti al fine di migliorarne l’efficienza. A questi si aggiunge lo studio e la progettazione finalizzati all’innovazione dei processi produttivi in ottica del miglioramento dell’efficienza aziendale.

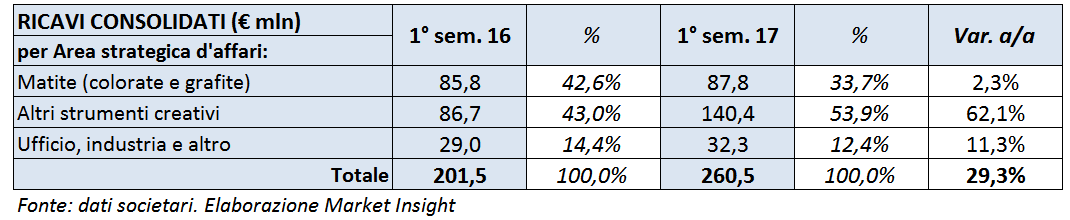

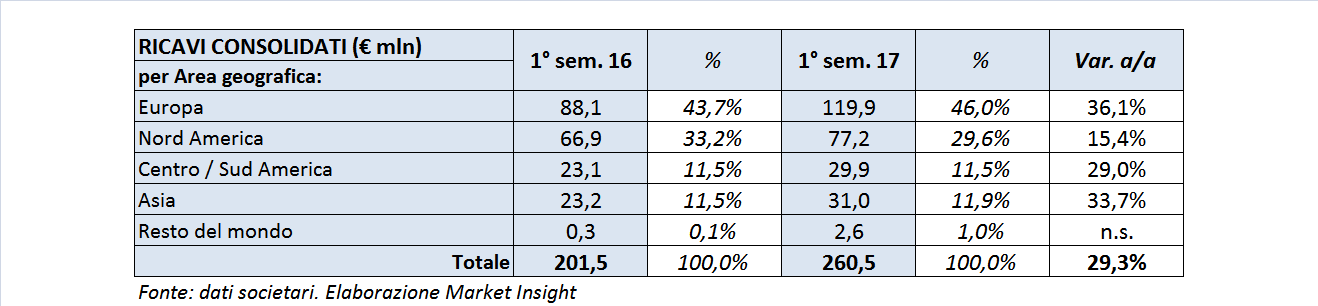

Nel 1° semestre 2017 il fatturato è cresciuto prevalentemente per linee esterne

Nel primo semestre 2017 il gruppo ha registrato un giro d’affari aumentato di 59 milioni a 260,5 milioni (+29,3% rispetto al pari periodo 2016) soprattutto grazie alle acquisizioni portate a termine nel 2016, che hanno contribuito per circa 53,5 milioni. L’incremento ha beneficiato anche dell’effetto positivo su cambi per circa 1,4 milioni, in particolare per l’apprezzamento del dollaro americano e della rupia indiana, solo parzialmente compensato dal deprezzamento del pesos messicano e della sterlina inglese.

Ricordiamo che il gruppo inglese Daler-Rowney Lukas è consolidato da febbraio 2016, la società inglese St. Cuthberts Mill Limited da settembre e il gruppo francese Canson dall’ ottobre dello stesso anno.

L’incremento organico del fatturato (al netto delle acquisizioni e dei cambi) è stato di 4,1 milioni (+2%) sostenuto dal positivo andamento registrato nel Centro-Sud America, in particolare Messico, e, in parte minore, Cile ed Argentina, (+5,2 milioni, +22,3%). Positiva anche l’area asiatica, con particolare riferimento all’India, (+20,2%).

La crescita è stata parzialmente assorbita da una contrazione temporanea del fatturato in Nord America (-10,4%) per i ritardi nelle spedizioni nella prima parte dell’anno causati dall’integrazione di Daler e di Canson. Tali ritardi sono stati assorbiti e la relativa fatturazione verrà recuperata nel secondo semestre 2017.

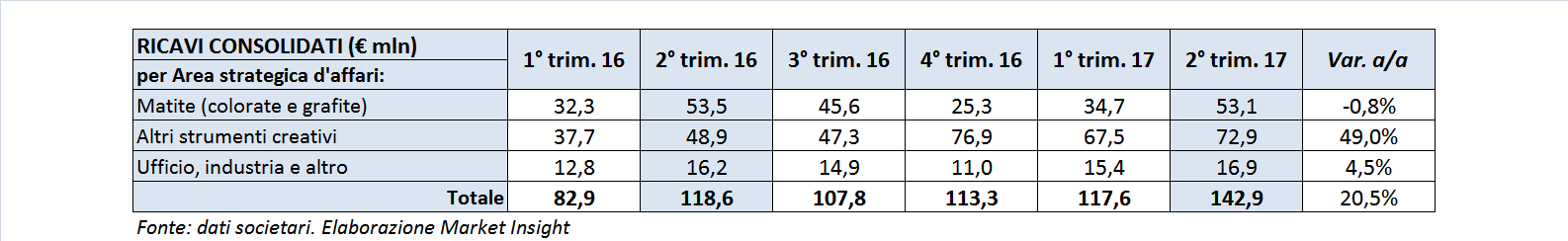

La stagionalità del settore

L’attività del gruppo risente della stagionalità del business, un fattore evidente nella ripartizione dei ricavi per trimestre da cui emerge che la concentrazione delle attività di vendita avviene tra il secondo e terzo trimestre in occasione della “campagna scuola”. Nello specifico, in giugno si realizzano le principali vendite attraverso il canale tradizionale “fornitori scuola” e in agosto attraverso il canale “retailers”.

I margini risentono del processo di integrazione

L’Ebitda è salito nel periodo a 39 milioni (+24,9%). L’Ebitda adjusted, al netto dei costi operativi non ricorrenti, riguardanti in particolare la riorganizzazione del gruppo, ammonta a 43,8 milioni (+19,8%), con una marginalità del 16,8% (18,1% nel primo semestre 2016). Al netto delle operazioni di M&A e dell’effetto cambi, l’Ebitda organico segna una riduzione del 2,8% principalmente a seguito dei ritardi legati all’integrazione logistica con i prodotti Daler e Canson nell’area nord americana.

L’Ebit cifra in circa 30 milioni (+21,7%), dopo ammortamenti e svalutazioni aumentati a 9,1 milioni (+36,6%) per effetto delle citate acquisizioni. L’Ebit adjusted risulta pari a 34,8 milioni (+16,3%), con una marginalità scesa dal 14,8% al 13,3 per cento. La gestione finanziaria presenta oneri netti saliti dai 2 milioni di fine giugno 2016 a 7,6 milioni; a livello adjusted il peggioramento è di 6,3 milioni, da 2,3 a 8,6 milioni.

L’Ebit cifra in circa 30 milioni (+21,7%), dopo ammortamenti e svalutazioni aumentati a 9,1 milioni (+36,6%) per effetto delle citate acquisizioni. L’Ebit adjusted risulta pari a 34,8 milioni (+16,3%), con una marginalità scesa dal 14,8% al 13,3 per cento. La gestione finanziaria presenta oneri netti saliti dai 2 milioni di fine giugno 2016 a 7,6 milioni; a livello adjusted il peggioramento è di 6,3 milioni, da 2,3 a 8,6 milioni.

Il risultato finale evidenzia un utile netto di competenza dei soci di 14 milioni rispetto ai 13,2 milioni del corrispondente periodo 2016 (+6%), a fronte di un utile netto adjusted di 17,6 milioni (+2,7%).

L’indebitamento finanziario netto sconta le acquisizioni

L’indebitamento finanziario netto, aumentato nel 2016 da 38,7 a 223 milioni per le acquisizioni effettuate che hanno pesato per 204,8 milioni, è peggiorato ulteriormente nel primo semestre 2017 a 285,6 milioni, a fronte di un patrimonio netto di 244,8 milioni (239 milioni al 31 dicembre 2016). Il rapporto Net Debt / Equity è pertanto salito da 0,18x di fine 2015 a 0,93x di fine 2016 ed a 1,17x al 30 giugno 2017.

Il peggioramento della posizione finanziaria nel primo semestre 2017 è dovuto essenzialmente alla dinamica del capitale circolante netto, legata alla stagionalità del business, che ha assorbito 84,5 milioni, a investimenti per complessivi 8,4 milioni e alla distribuzione di dividendi per 3,8 milioni, solo parzialmente compensati dal flusso di cassa operativo netto di 36 milioni.

Il parere dello specialist – “Add”

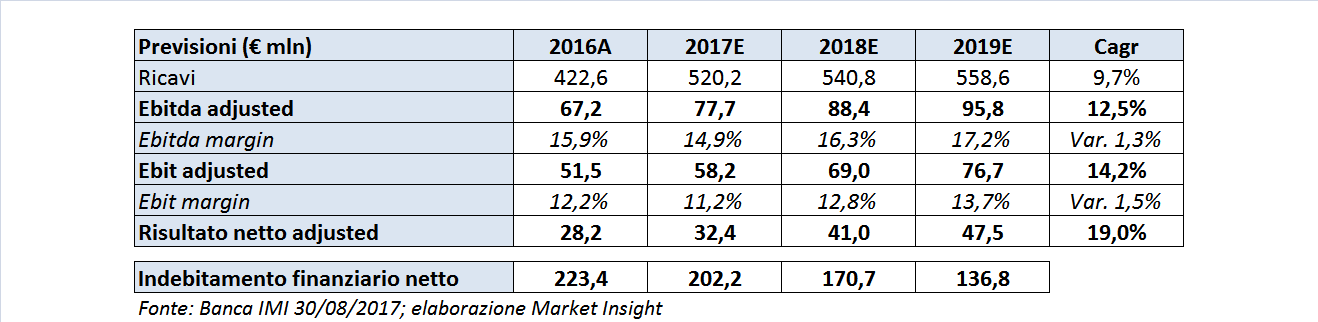

Banca IMI, che è anche specialist della Società, nello studio del 30 agosto scorso, ha elevato la propria raccomandazione da “hold” a “add” alzando il target price da 18,7 (28 marzo 2017) a 21,3 euro.

Secondo gli analisti i maggiori rischi derivano dal processo di integrazione delle acquisizioni, dall’aumento dell’acuirsi della concorrenza e dalla possibile maggiore penetrazione di marchi minori con presenza locale. Peraltro, la recente evoluzione dei risultati del 1° semestre 2017 confermerebbe la positiva performance dei fondamentali del gruppo. E’ stato raggiunto un alto livello di diversificazione, non solo in termini di clientela, ma anche di aree geografiche. Oltre l’80% del fatturato è realizzato all’estero.

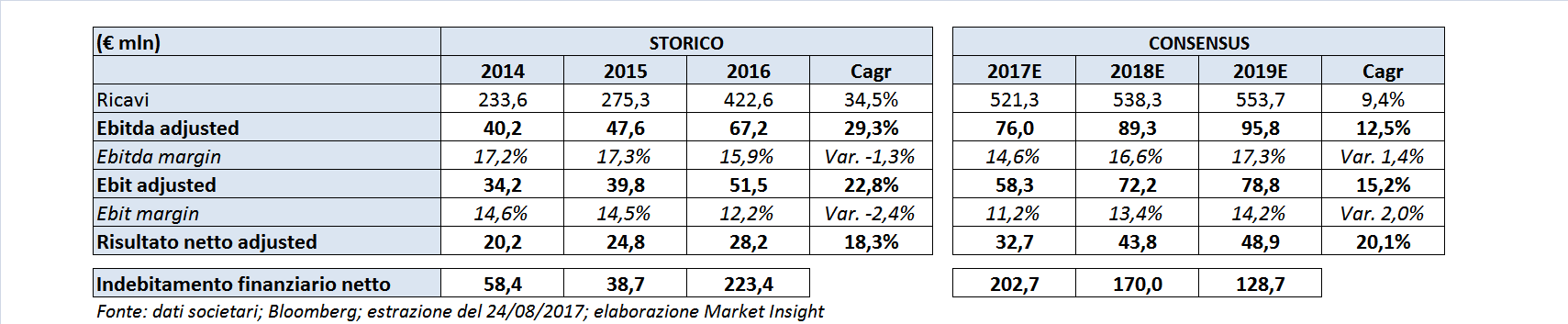

Per il prossimo triennio le stime degli analisti di Banca IMI sono riportate nella tabella qui di seguito:

2017-2019 – Il consensus è in linea con le previsioni dello specialist

Dalla lettura del consensus elaborato da Bloomberg, i risultati positivi raggiunti dal gruppo sono destinati a protrarsi. Nel triennio 2017-2019, con base 2016, i ricavi dovrebbero presentare un Cagr del 9,4%. Nel periodo storico 2014-2016 il Cagr è stato del 34,5%, che è bene precisare fortemente inficiato dalle operazioni di M&A. Al netto di tali componenti, la crescita storica organica annua può essere stimata vicina all’8,8%.

L’atteso efficientamento della struttura dovrebbe riflettersi sull’Ebitda adjusted, con un Cagr previsto del 12,5 per cento. Storicamente è stato del 29,3%, però con le limitazioni già evidenziate. Più significativo il confronto della marginalità, scesa dal 17,2% del 2014 al 15,9% del 2016, attesa dagli analisti in ulteriore flessione nel 2017, al 14,6%, per poi risalire al 17,3% nel 2019.

La gestione caratteristica presenta un incremento annuo dell’Ebit adjusted storico del 22,8%, inferiore al Cagr evidenziato dall’Ebitda. Le attese per il periodo 2017-2019 sono di un Cagr del 15,2%, superiore inoltre a quello dell’Ebitda. Il ros dal 14,6% del 2014 è stimato all’11,2% per il 2017, per poi risalire al 14,2% nel 2019.

Il Cagr atteso per il risultato netto adjusted è del 20,1%, a fronte di un Cagr storico del 18,3%.

In forte riduzione l’indebitamento finanziario netto, che dai 223,4 milioni del 31 dicembre 2016 dovrebbe quasi dimezzarsi a 128,7 milioni a fine 2019.

Borsa – Il titolo sovra-performa il Ftse Star

Il titolo dal 12 novembre 2015, data di inizio delle negoziazioni sullo Star, periodo nel quale quotava circa 10 euro, ha imboccato un trend ascendente fino ai primi giorni di febbraio 2017, raggiungendo circa 13,50 euro, con un guadagno del 35 per cento.

L’azione ha poi strappato fino al massimo di 19,85 euro dell’11 maggio 2017, facendo registrare un ulteriore incremento del 47 per cento. Da rilevare che il 21 marzo sono stati comunicati i dati relativi al 2016 e il 10 maggio i dati relativi al primo trimestre 2017.

Successivamente il titolo si è incanalato in un movimento laterale tuttora in corso che l’ha portato agli attuali 18,61 euro. Da inizio anno le azioni hanno guadagnato il 37% sovraperformando di 3 punti percentuali il Ftse Italia Star (+34%).

Ai prezzi attuali la Market Cap ammonta a 767,7 milioni e porta, sulla base delle previsioni per il 2017 e 2018, a dei P/E rispettivamente di 23,5x e di 17,5x, EV/Sales di 1,9x e di 1,7x, EV/Ebitda adj. di 12,8x e di 10,5x e EV/Ebit adj. di 16,6x e di 13x.

Criticità

L’operatività estesa su una pluralità di mercati internazionali espone il gruppo Fila a vari rischi, quali il possibile mutamento della situazione politica ed economica nei diversi paesi, la necessità di fronteggiare la concorrenza di operatori nei diversi mercati. Inoltre, ulteriori difficoltà potrebbero nascere nel soddisfare i gusti di clientele di differenti paesi, nel tutelare i propri prodotti da attività di contraffazione.

I fattori chiave per contrastare la concorrenza sono la capacità di offerta di prodotti, innovativi in termini di design e di materiali utilizzati e in linea con le attese dei consumatori, il perseguimento di politiche di marketing adeguate, la garanzia di elevati standard di qualità, il mantenimento e lo sviluppo del proprio modello produttivo, nonché il mantenimento e il rafforzamento della capacità produttiva e distributiva.

Il gruppo Fila è infine esposto al rischio derivante dalle fluttuazioni nei tassi di cambio tra le diverse divise, in quanto conclude operazioni in valute diverse dall’euro, soprattutto derivanti dalla distribuzione geografica delle differenti attività industriali rispetto alla distribuzione geografica dei mercati in cui opera. Per questo motivo i risultati operativi possono essere influenzati dalle fluttuazioni nei tassi di cambio.