Salini Impregilo ha archiviato il primo semestre 2017 con i principali aggregati economici in crescita. I ricavi crescono del 12% a 3.060 milioni e l’Ebitda del 14% a 284 milioni. Conti che, nel complesso, dimostrano il buon lavoro del management e che hanno permesso di confermare la guidance di fine anno. E le proiezioni della società al 2019 evidenziano che il percorso di crescita proseguirà sia in termini economici che finanziari.

- Pietro Salini, Amministratore delegato di Salini Impregilo, delinea le priorità strategiche

- Il 2016, un anno di risultati importanti

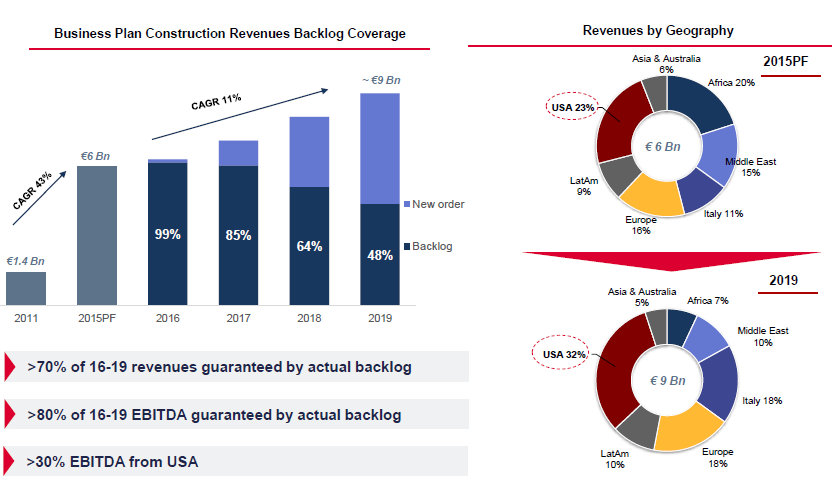

- I ricavi cresceranno nel periodo di Piano con CAGR del 11%

- Portafoglio ordini – Spostamento verso Aree sviluppate con migliori profili di rischio/rendimento atteso

- Ebitda Margin target 2019 oltre il 10%

- Generazione di cassa

- Primo semestre 2017 – forte crescita dei ricavi ed Ebitda

- Il consensus vede gli aggregati economici in crescita

- Ricavi – la crescita stimata dagli analisti per il periodo 2017-2019 è superiore a quella di settore

- Il consensus vede redditività in crescita nel periodo 2017-2019

- Borsa – Titolo imbrigliato in una fase laterale

- Criticità – Dollaro debole, ritardo degli investimenti in Italia e Crediti in Venezuela

Il titolo Salini Impregilo dopo la pubblicazione del Piano industriale 2016-2019 avvenuta a maggio 2016 non è ancora riuscito a ricucire il gap di oltre 10% lasciato all’indomani della sua ufficializzazione. A spaventare all’epoca fu la guidance sul 2016 che portò ad una revisione delle stime degli analisti sull’anno.

Dunque più una reazione alle attese di breve termine che non alle stime sull’orizzonte di piano. Un Piano nel complesso apprezzato e finalizzato a consolidare la leadership di Salini Impregilo nel settore delle grandi infrastrutture complesse con l’obiettivo di confermare il primato mondiale nel segmento dell’acqua e continuare a sviluppare l’eccezionale track record nei trasporti, oltre ché focalizzato sulla generazione di cassa (900 milioni di free cash flow nell’arco di Piano) e alla riduzione dell’indebitamento.

Tra i principali obiettivi al 2019 il management punta ad una crescita del fatturato media annua del 11% con l’obiettivo di generare 9 miliardi di ricavi alla fine del periodo, forte anche di un portafoglio ordini atteso a 39 miliardi. In crescita anche la redditività che raggiungerà il 10 per cento. Cardine del nuovo Piano sarà il mantenimento di una solida struttura finanziaria, con l’obiettivo di migliorare ulteriormente la posizione finanziaria netta ed il rapporto indebitamento lordo/Ebitda, previsto ad un livello prossimo a 2/2,5 volte nel 2019.

Gli analisti condividono gli obiettivi strategici del management tanto che per la maggiore esprimono una raccomandazione buy e un target price medio di circa 3,6 euro.

Pietro Salini, Amministratore delegato di Salini Impregilo, delinea le priorità strategiche

“Consolidare la leadership nel settore delle grandi infrastrutture complesse, confermando il primato mondiale nel segmento dell’acqua e continuando a sviluppare l’eccezionale track record nei trasporti; migliorare la struttura finanziaria, con focus sulla generazione di cassa”.

Sono queste, come illustra Pietro Salini, Amministratore delegato di Salini Impregilo, le priorità strategiche. Priorità delineate dal management nel Piano industriale 2016-2019.

“Negli ultimi tre anni – ricorda il numero uno del gruppo italiano – abbiamo infatti assicurato una crescita organica e una profittabilità al di sopra della media di settore e nel futuro, la capacità di selezionare progetti con una migliore combinazione di profitto e rischio sarà uno degli elementi chiave del piano industriale 2016-2019”. Piano presentato a Londra a maggio 2016.

L’acquisizione di Lane Construction negli Stati Uniti, sottolinea Pietro Salini, “rappresenta una delle principali operazioni, realizzata a cavallo del 2015/2016, che va proprio in questa direzione incrementando la nostra capacità di cogliere opportunità sul mercato americano, agendo come azienda locale”.

Il 2016, un anno di risultati importanti

Il 2016 infatti è stato un anno particolarmente complesso dal punto di vista economico e geopolitico. La crescita globale si è attestata attorno al 2,3% e quella delle economie avanzate all’1,6%, mentre è continuata la frenata dei paesi emergenti e una situazione di instabilità politica diffusa.

In questo contesto, “il mercato delle costruzioni è sempre più riconosciuto come un volano per l’economia e gli investimenti nelle infrastrutture sono considerati come una leva per accelerare la ripresa economica. Molti paesi stanno investendo in questa direzione, primo fra tutti gli Stati Uniti, che hanno comunicato con la nuova Amministrazione l’impegno per un piano di investimento da un trilione di dollari”.

In questo contesto, “il mercato delle costruzioni è sempre più riconosciuto come un volano per l’economia e gli investimenti nelle infrastrutture sono considerati come una leva per accelerare la ripresa economica. Molti paesi stanno investendo in questa direzione, primo fra tutti gli Stati Uniti, che hanno comunicato con la nuova Amministrazione l’impegno per un piano di investimento da un trilione di dollari”.

Ecco perché, sottolinea l’Ad del gruppo romano, “continuiamo a focalizzare la nostra attenzione verso progetti che cavalcano i megatrend globali legati al nostro settore: energia rinnovabile, sviluppo delle megacities, mobilità sostenibile, per i quali abbiamo rafforzato la nostra posizione, soprattutto nella costruzione di metro e ferrovie e progetti per la gestione delle acque reflue”.

I ricavi cresceranno nel periodo di Piano con CAGR del 11%

Ma procediamo con ordine. Esaminando quelli che sono i punti principali del Piano Industriale. Tra gli obiettivi che il management del gruppo si è prefissato nell’orizzonte di piano c’è quello del raggiungimento di 9 miliardi di ricavi nel 2019, di cui più del 30% negli Stati Uniti, con un tasso di crescita medio annuo (CAGR) del 11 per cento.

Ma procediamo con ordine. Esaminando quelli che sono i punti principali del Piano Industriale. Tra gli obiettivi che il management del gruppo si è prefissato nell’orizzonte di piano c’è quello del raggiungimento di 9 miliardi di ricavi nel 2019, di cui più del 30% negli Stati Uniti, con un tasso di crescita medio annuo (CAGR) del 11 per cento.

In particolare nel periodo 2016-2019 i ricavi cumulati di Salini Impregilo troveranno origine per il 29% in Nord America, per il 33% in Europa, per il 17% in Medio Oriente e per la restante parte (21%) in LATAM, Africa e Asia&Oceania. Alla fine del periodo di Piano ben il 32% del fatturato sarà generato negli USA, il 18% in Europa, il 18% in Italia, il 10% in LATAM e il 10% in Medio Oriente, mentre il restante (Asia&Australia, Africa) peserà per il 12 per cento.

Un target assicurato dal robusto portafoglio ordini della società e dagli scenari macroeconomici di medio e lungo termine per aree geografiche oltre ché dello sviluppo atteso nel settore delle infrastrutture che a livello globale si prevede possa registrare un tasso di crescita medio annuo (CAGR) 2015-2020 di oltre il 3%, passando da circa 6.900 miliardi a 8.000 miliardi usd.

Progresso guidato dalla crescita degli investimenti in costruzioni di Africa, Asia, Europa e Nord America. In particolare il Vecchio e Nuovo continente vedranno un’inversione di tendenza, con un CAGR rispettivamente del 2,3% e del 4% nel periodo 2015-2020.

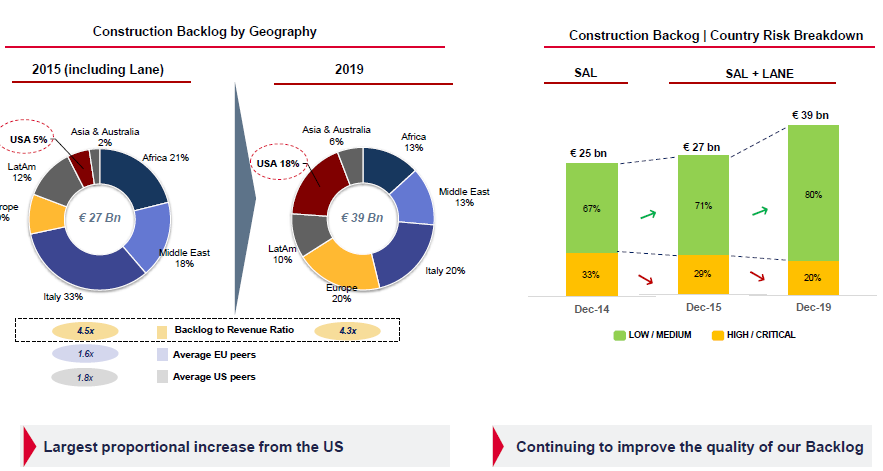

Portafoglio ordini – Spostamento verso Aree sviluppate con migliori profili di rischio/rendimento atteso

Come abbiamo detto la crescita del fatturato nel periodo di Piano sarà supportata dal robusto portafoglio ordini che già oggi copre più del 70% delle vendite e oltre l’80% dell’Ebitda, di cui il 30% proveniente dagli USA.

Come abbiamo detto la crescita del fatturato nel periodo di Piano sarà supportata dal robusto portafoglio ordini che già oggi copre più del 70% delle vendite e oltre l’80% dell’Ebitda, di cui il 30% proveniente dagli USA.

Nel 2015 il portafoglio ordini relativo ai contratti di costruzione di Salini Impregilo ammontava a 29 miliardi per il 33% in Italia, il 9% nel resto dell’Europa, il 21% in Africa, il 18% in Medio Oriente, il 12% in LATAM e il 2% in Asia&Australia. Solo il 5% del portafoglio ordini proveniva da commesse negli USA.

Situazione invertita sarà nel 2019 quando il portafoglio ordini del settore costruzione sarà per il 18% negli Stati Uniti, ridimensionato il peso dell’Italia al 20%, mentre peserà molto di più quello dell’Europa al 20% e dell’Asia e Australia (6%). Ridotti i pesi di Africa (13%), Medio Oriente (13%) e LATAM (10%). Da sottolineare che il rapporto backlog/ricavi che rimane importante a 4,3 volte, dando una buona visibilità alla società. Già nel 2015 era di 4,5 volte ben superiore a quello dei peers europei a 1,6 volte e americani a 1,8 volte.

La diversificazione del portafoglio ordini segue la scelta di continuare a migliorare la qualità del backlog orientandosi verso paesi a minor rischio. I nuovi lavori infatti si concentreranno principalmente in aree sviluppate con migliori profili di rischio/rendimento atteso. Infatti, se nel 2014 il 33% del ptf era in regioni a più alto rischio, questo valore nel 2015 era sceso al 29% del portafoglio e nel 2019 il management stima che questa percentuale sarà ulteriormente abbassata al 20 per cento.

Ebitda Margin target 2019 oltre il 10%

Per quanto riguarda la profittabilità (Ebitda margin), pari al 8,6% nel 2015, Salini Impregilo conta di accrescere tale valore nel corso degli anni di piano per arrivare a oltre il 10% nel 2019. Obiettivo raggiungibile anche grazie ad una forte riduzione delle spese di G&A (spese generali e amministrative), proseguendo le azioni di ottimizzazione già avviate e migliorando ulteriormente i processi relativi al capitale circolante, agli acquisti, alle risorse umane, alla gestione degli impianti e dei macchinari.

Generazione di cassa

Come sottolineato più volte dall’Ad del gruppo, la generazione di cassa (il flusso di cassa pre-dividendi) sarà una leva centrale del nuovo Piano e l’obiettivo è di raggiungere un free cash flow (prima del dividendo) cumulato 2016-19 superiore a 900 milioni. Un valore che, considerando anche l’ottimizzazione dei costi operativi, sarà correlato a:

- Sviluppo dei nuovi ordini previsti nel piano commerciale, con la progressiva trasformazione del portafoglio e un obiettivo di book to bill medio pari ad almeno 1,1 per la durata del Piano;

- Crescita dell’Ebitda supportata dalla qualità del portafoglio ordini e dall’aumento del fatturato;

- Centralizzazione dei processi finalizzata alla generazione di valore, con riduzione della incidenza sui ricavi dei costi operativi e delle spese generali;

- Controllo del capitale circolante con l’obiettivo di una riduzione nell’arco del Piano;

- Gestione efficiente degli investimenti in conto capitale (Capex), con una progressiva riduzione del rapporto investimenti/fatturato;

- Miglioramento della struttura finanziaria di Gruppo con l’obiettivo di raggiungere il rating investment grade.

Cardine del nuovo Piano sarà il mantenimento di una solida struttura finanziaria, con l’obiettivo di migliorare ulteriormente la posizione finanziaria netta ed il rapporto indebitamento lordo/Ebitda, previsto ad un livello prossimo a 2/2,5 volte nel 2019. La rimodulazione della scadenza e l’incremento della componente a tasso fisso allungheranno la vita media del debito e ridurranno l’incidenza degli oneri finanziari.

Il payout ratio sarà aumentato al 40% nel 2019.

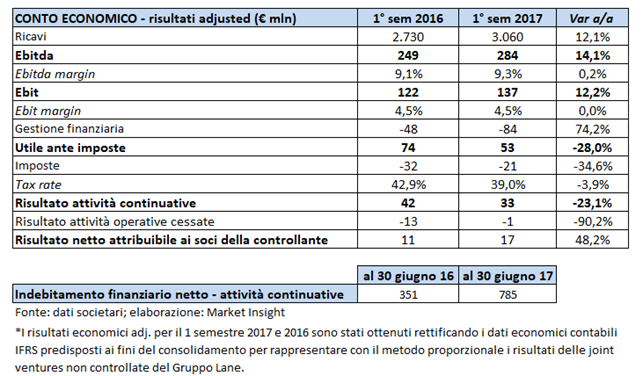

Primo semestre 2017 – forte crescita dei ricavi ed Ebitda

Quanto espresso nel piano industriale sta trova conferma nei risultati del primo semestre 2017. Salini Impregilo infatti chiude il periodo con aggregati economici in crescita, e indebitamento finanziario netto al rialzo.

I ricavi consolidati adj. relativi al 1° semestre 2017 sono pari a 3.060,4 milioni, con una crescita del 12% rispetto ai ricavi del 1°semestre 2016. Il fatturato include rispettivamente 130,1 milioni e 96,2 milioni di ricavi delle JV non consolidate di Lane. I principali contributi all’evoluzione dei ricavi sono riferibili ad alcuni grandi progetti tra cui in particolare: la Linea 3 della Metro di Riyadh in Arabia Saudita, i lavori della diga di Rogun in Tagikistan, il progetto della metro Forrestfield Airport Link in Australia, la diga GERD in Etiopia, la diga Koysha e la metro di Copenaghen. Continua il miglioramento del profilo di rischio anche grazie alla riduzione dell’incidenza dei primi dieci progetti sul totale dei ricavi del Gruppo pari al 49% alla fine di giugno 2017.

I ricavi consolidati adj. relativi al 1° semestre 2017 sono pari a 3.060,4 milioni, con una crescita del 12% rispetto ai ricavi del 1°semestre 2016. Il fatturato include rispettivamente 130,1 milioni e 96,2 milioni di ricavi delle JV non consolidate di Lane. I principali contributi all’evoluzione dei ricavi sono riferibili ad alcuni grandi progetti tra cui in particolare: la Linea 3 della Metro di Riyadh in Arabia Saudita, i lavori della diga di Rogun in Tagikistan, il progetto della metro Forrestfield Airport Link in Australia, la diga GERD in Etiopia, la diga Koysha e la metro di Copenaghen. Continua il miglioramento del profilo di rischio anche grazie alla riduzione dell’incidenza dei primi dieci progetti sul totale dei ricavi del Gruppo pari al 49% alla fine di giugno 2017.

L’Ebitda adj. è pari a 284,1 milioni con un incremento del 14,1% a/a e la redditività al 9,3 per cento. L’Ebit adj. è pari a 137,2 milioni (+12,2% a/a) con il ros stabiel al 4,5%

Si ricorda che i margini operativo lordo e netto adj. al 30 giugno 2017 e 2016, includono rispettivamente 7,6 milioni e 10,5 milioni provenienti dalle JV non consolidate di Lane.

La gestione finanziaria ha evidenziato una riduzione degli oneri finanziari netti del 22% circa pari a 10,2 milioni. L’effetto cambi negativo è principalmente riconducibile alla svalutazione del dollaro e della moneta etiope (Birr) nei confronti dell’euro, che ha prodotto effetti contabili non monetari per 48, 9 milioni.

Il risultato netto attribuibile ai soci della controllante si attesta a 16,6 milioni rispetto a 11,2 milioni del 2016, in miglioramento del 48% a/a, anche in conseguenza del minor carico fiscale.

La posizione finanziaria netta consolidata delle attività continuative al 30 giugno 2017 si attesta a 784,8 milioni, e si confronta con 836 milioni al 30 giugno 2016, con un miglioramento pari a 51,2 milioni. Il rapporto Net Debt/Equity alla fine del periodo, su base consolidata, è pari a 0,62.

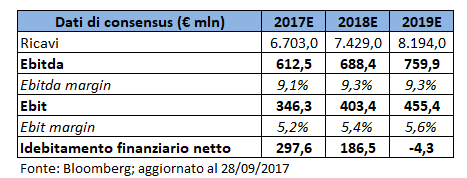

Il consensus vede gli aggregati economici in crescita

Secondo quanto stimato dagli analisti, i buoni risultati del semestre sembrano trovare continuità anche per il futuro. Il consensus stima infatti i ricavi 2017 a 6,7 miliardi (+9,4% a/a), mentre nel 2018 Salini Impregilo dovrebbe fatturare 7,4 miliardi, per raggiungere 8,2 miliardi nel 2019.

Nel triennio l’Ebitda passerà da 612,5 milioni (+9,2% a/a) a 759,9 milioni del 2019, mentre il margine crescerà dal 9,1% al 9,3 per cento. L’Ebit stimato per il 2017 ammonta a 346,3 milioni e raggiungerà i 455,4 milioni alla fine del periodo con un ros in crescita dal 5,2% al 5,6 per cento.

Nel triennio l’Ebitda passerà da 612,5 milioni (+9,2% a/a) a 759,9 milioni del 2019, mentre il margine crescerà dal 9,1% al 9,3 per cento. L’Ebit stimato per il 2017 ammonta a 346,3 milioni e raggiungerà i 455,4 milioni alla fine del periodo con un ros in crescita dal 5,2% al 5,6 per cento.

Quanto all’indebitamento finanziario netto, gli analisti lo stimano in calo in tutto il periodo passando da 297,6 milioni del 2017, a 4,3 milioni del 2019.

Da Bloomberg si rileva che, di 9 analisti che seguono il titolo, 6 hanno raccomandazione buy e 3 sono neutral. Il target price medio è di circa 3,6 euro con una upside del 9,1 per cento.

Ricavi – la crescita stimata dagli analisti per il periodo 2017-2019 è superiore a quella di settore

Se confrontiamo i ricavi del colosso romano delle costruzioni con i principali peer del settore (fonte Bloomberg) possiamo notare che il tasso di crescita medio annuo sia storico che prospettico è stato migliore di quello dei competitor. Nel periodo 2014-2016 il CAGR è stato del 18%, con il fatturato passato da 4,1 miliardi a 5,7 miliardi. La mediana dei peer invece mostra stabilità del giro d’affari.

Anche sul prospettico (consensus Bloomberg) il mercato vede Salini Impregilo crescere a ritmi maggiori rispetto a quello dei comparables. Il CAGR del fatturato stimato nel periodo 2017-2019 dovrebbe passare da 6,7 miliardi a 8,2 miliardi (+12,5%), valore maggiore rispetto a quanto espresso dalla mediana dei peer con un CAGR del 3,8 per cento.

Il consensus vede redditività in crescita nel periodo 2017-2019

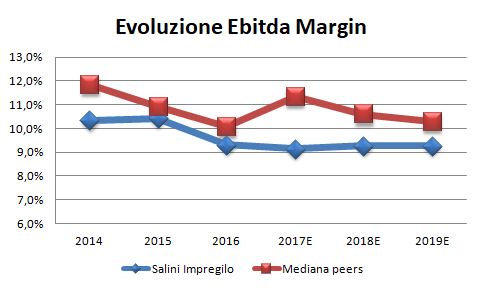

Come si evince dal grafico sotto, realizzato sui dati Bloomberg aggiornati a questa settimana, l’Ebitda margin stimato dagli analisti dovrebbe rimanere, nel periodo 2017-2019, poco sopra il 9%, mentre quello dei peer (aggregato) registra un lieve ridimensionamento nel triennio.

Inoltre, se guardiamo l’evoluzione della marginalità di Salini Impregilo notiamo che questa, rispetto ai valori 2014 (10,3%), tende a scendere. Fenomeno anche legato alla decisione di spostare il portafoglio verso aree a minor rischio che spesso presentano minor marginalità ma assicurano più stabilità dei flussi di cassa. Questi Paesi pagano con molta precisione e danno anche buoni anticipi, cosa che permette di controllare meglio le dinamiche del capitale circolante netto. Aree che presentando un migliore profilo finanziario dei contratti, compensando la leggera riduzione dei margini.

Inoltre, se guardiamo l’evoluzione della marginalità di Salini Impregilo notiamo che questa, rispetto ai valori 2014 (10,3%), tende a scendere. Fenomeno anche legato alla decisione di spostare il portafoglio verso aree a minor rischio che spesso presentano minor marginalità ma assicurano più stabilità dei flussi di cassa. Questi Paesi pagano con molta precisione e danno anche buoni anticipi, cosa che permette di controllare meglio le dinamiche del capitale circolante netto. Aree che presentando un migliore profilo finanziario dei contratti, compensando la leggera riduzione dei margini.

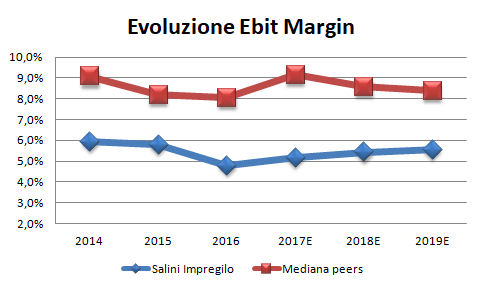

Discorso simile si ripropone anche in termine di Ebit margin che, secondo il consensus, dovrebbe oscillare nel triennio tra il 5,2% del 2017 e il 5,6% del 2019, quindi in progresso. In calo invece quello dei peer anche se su livelli più alti.

Discorso simile si ripropone anche in termine di Ebit margin che, secondo il consensus, dovrebbe oscillare nel triennio tra il 5,2% del 2017 e il 5,6% del 2019, quindi in progresso. In calo invece quello dei peer anche se su livelli più alti.

Borsa – Titolo imbrigliato in una fase laterale

Il titolo Salini Impregilo nell’ultima settimana ha guadagnato circa 1,7% attestandosi poco sopra i 3,2 euro e sovraperformando di un punto percentuale il Ftse Mid Cap.

Nel complesso il titolo però nelle ultime settimane ha rallentato dopo il movimento rialzista innescato dal minimo del 11 agosto quando le quotazioni erano a 2,8 euro, con un guadagno cumulato del 14%, sovraperformando di circa il 10% il Ftse Mid. Estendendo il periodo di analisi ad inizio anno appare come il titolo sia ancorato in una fase di trading range, oscillando tra un minimo di 2,8 euro e un massimo di 3,4 euro.

Dal periodo di pubblicazione del piano industriale (23 maggio 2016) invece il titolo ancora non ha avuto la forza di chiudere il gap ribassista formatosi proprio a seguito dello stesso. Il forte movimento ribassita probabilmente è stato legato al fatto che le buone notizie erano concentrate nella seconda parte del piano mentre l’orizzonte a breve termine è meno brillante.

Criticità – Dollaro debole, ritardo degli investimenti in Italia e Crediti in Venezuela

Nel complesso gli analisti hanno apprezzato il piano industriale, con una strategia di medio periodo che punta a diversificare sui mercati esteri e a minor rischio oltre che alla riduzione del debito.

Non mancano però le criticità che potrebbero ostacolare i target di piano. Sicuramente l’impatto cambi. Salini ora si trova con una parte importante del fatturato in Usa e quindi è sensibile al dollaro. Un biglietto verde debole per tempi prolungati potrebbe mettere un po’ di freno ai conti.

Anche l’Italia potrebbe fungere da ostacolo visto che gli investimenti tardano a partire e quelli già avviati procedono al rilento come l’alta velocità Verona-Padova. Anche il Venezuela è un’area di criticità. Ricordiamo che Salini Impregilo ha circa 242 milioni di crediti relativamente ai lavori ferroviari al 30 giugno 2017. Un Paese dalle condizioni socio economiche particolarmente critiche.