Dopo un 2016 difficile, soprattutto a livello di marginalità, i risultati del primo semestre dell’esercizio hanno mostrato un deciso miglioramento, frutto anche della strategia intrapresa dal nuovo management focalizzata sulla spinta sui marchi propri. E il recupero della redditività è proprio uno dei punti chiavi del piano strategico al 2019, concentrando gli sforzi su una maggiore efficienza operativa e sui business in grado di creare maggior valore.

- Antonio Recinella, Amministratore Delegato di Elica, delinea le priorità strategiche

- La crescita del fatturato a marchi propri: il focus sul brand Elica

- Rafforzare la leadership a livello globale

- Aumentare l’efficienza operativa

- Lo sviluppo di sistemi ICT

- Il miglioramento di qualità e servizio

- Riorganizzazione funzionale in Germania e Cina

- I risultati del 1° semestre 2017

- Proiezioni 2017-2019

- Il confronto con i peers

- Multipli

- Borsa

- Criticità

Elica ha intrapreso un processo di riorganizzazione, volto in primo luogo a migliorare la marginalità, che ha subito un’ulteriore accelerazione con l’ingresso in società del nuovo Amministratore Delegato nel novembre 2016.

E i risultati del primo semestre hanno già mostrato i frutti della nuova strategia del gruppo, con una crescita dei ricavi del 12,6% a circa 243 milioni a cui è corrisposto un parallelo sviluppo a doppia cifra dei margini operativi.

Un percorso che Elica intende proseguire anche in futuro, continuando a spingere sui marchi propri e su una maggiore penetrazione del canale B2C, come driver per aumentare la redditività, e confermandosi come un player sempre più globale.

Il tutto facendo leva sullo sviluppo di sistemi ICT, sul miglioramento di qualità e servizio e su un maggior efficientamento produttivo, tramite una riorganizzazione nelle fabbriche, e una strategia che vuole concentrarsi sulle opportunità di business in grado di creare maggiori ritorni sugli investimenti.

A Fabriano sono quindi convinti di poter continuare a crescere anche nei prossimi anni, con obiettivi comunicati a maggio 2017 che stimavano ricavi in aumento a un Cagr 2017-2019 del 6,8%, mentre Ebitda ed Ebit dovrebbero crescere nei prossimi tre anni a un tasso medio annuo del 13 e del 14 per cento.

Antonio Recinella, Amministratore Delegato di Elica, delinea le priorità strategiche

“Aumentare il fatturato a marchi propri, attraverso una maggiore penetrazione nel segmento B2C, e confermare la nostra leadership a livello globale, espandendoci nelle aree dove vediamo maggiori opportunità, come ad esempio gli Stati Uniti e l’Asia”.

Sono queste, come spiega l’Amministratore Delegato di Elica, Antonio Recinella, “le priorità strategiche a cui stiamo lavorando per aumentare il valore in maniera sostenibile, attraverso un incremento della marginalità e promuovendo iniziative con maggiore velocità di ritorno sull’investimento. Il tutto facendo leva su un maggiore efficientamento produttivo, sullo sviluppo di sistemi ICT e sul miglioramento di qualità e servizio”.

Un percorso tracciato dal nuovo manager, a capo di Elica dallo scorso novembre, che “si svilupperà pienamente nei prossimi anni”. La capacità di execution sarà una variabile chiave per il raggiungimento degli obiettivi fissati dalla società, con i risultati del primo semestre 2017 che hanno già in parte evidenziato gli effetti positivi del nuovo corso.

La crescita del fatturato a marchi propri: il focus sul brand Elica

“Il punto focale della nostra strategia è aumentare i ricavi a marchi propri, che hanno margini superiori, agendo sul price mix e migliorando quindi la redditività” spiega l’Amministratore Delegato.

Attualmente la componente B2C rappresenta circa il 45% del totale dei ricavi dell’Area Cooking, mentre il restante 55% deriva dal canale B2B. L’obiettivo è quello di arrivare nel medio termine ad avere oltre il 50% del giro d’affari dall’Area Cooking, generato dal segmento consumer, spingendo soprattutto sul brand Elica.

Attualmente la componente B2C rappresenta circa il 45% del totale dei ricavi dell’Area Cooking, mentre il restante 55% deriva dal canale B2B. L’obiettivo è quello di arrivare nel medio termine ad avere oltre il 50% del giro d’affari dall’Area Cooking, generato dal segmento consumer, spingendo soprattutto sul brand Elica.

E questo perché “il business dei marchi propri è caratterizzato da una maggiore marginalità, con conseguenti effetti positivi sulla redditività anche grazie al nostro posizionamento medio-alto”.

Strategia attraverso la quale Elica vuole espandersi in Nord America, mercato servito dallo stabilimento in Messico. Il gruppo detiene nelle Americhe una quota di mercato pari a circa il 15%, ma con una presenza ancora molto sbilanciata nel segmento B2B. “La nostra leva di crescita in quest’area potrà essere sicuramente il B2C, con la necessità e le difficoltà di aumentare la brand awareness in un mercato dominato dai grandi distributori”.

Rafforzare la leadership a livello globale

“Proprio lo sviluppo del brand Elica, e il rafforzamento in Usa così come in Asia, sarà funzionale al consolidamento della nostra posizione di leader, con il chiaro obiettivo di diventare un player sempre più globale”.

Come sottolinea Recinella, infatti, “ad oggi la nostra market share è pari al 14% in termini di unità prodotte, che cresce fino a circa il 18% a livello di valore (Stime della società). Il nostro principale competitor, è molto forte in America, ma non può vantare una situazione di global footprint equiparabile alla nostra”.

“La nostra presenza internazionale – con sette stabilimenti produttivi tra Europa, America e Asia – è strategica perché ci consente di consolidare i rapporti con colossi del calibro di Whirlpool, che richiedono partner riconosciuti a livello mondiale”.

“La nostra presenza internazionale – con sette stabilimenti produttivi tra Europa, America e Asia – è strategica perché ci consente di consolidare i rapporti con colossi del calibro di Whirlpool, che richiedono partner riconosciuti a livello mondiale”.

Da qui dunque la volontà di espandersi negli Stati Uniti e migliorare le ‘operations’ in Cina, senza però dimenticarsi di consolidare la propria presenza in Europa, primo mercato del gruppo con una market share del 32%, e la Russia, “area che sta dando grandi soddisfazioni nonostante le difficoltà della valuta locale, grazie a una politica di prezzi che ha sterilizzato l’effetto valutario”.

Aumentare l’efficienza operativa

La crescita del fatturato a marchi propri, funzionale ad innalzare la marginalità, dovrà essere accompagnata da un processo di efficientamento operativo, che ha subito un’ulteriore accelerazione con l’entrata in carica del nuovo Amministratore Delegato.

“Il nostro assetto industriale – spiega il manager – andava sicuramente rivisto anche nella logica dell’Industria 4.0, beneficiando così degli incentivi. In Italia avevamo problemi strutturali, con fabbriche non a regime e di conseguenza non efficienti, che da tempo beneficiavano degli ammortizzatori sociali”.

Un problema risolto attraverso il raggiungimento di un accordo innovativo con sindacati e lavoratori, che ha permesso di sposare le esigenze industriali con quelle del territorio, per calibrare adeguatamente i costi del lavoro riducendo al minimo gli esuberi (da 164 previsti pre-accordo a 30 post-accordo, i cui costi stimati sono già stati contabilizzati nel primo semestre del 2017).

Un problema risolto attraverso il raggiungimento di un accordo innovativo con sindacati e lavoratori, che ha permesso di sposare le esigenze industriali con quelle del territorio, per calibrare adeguatamente i costi del lavoro riducendo al minimo gli esuberi (da 164 previsti pre-accordo a 30 post-accordo, i cui costi stimati sono già stati contabilizzati nel primo semestre del 2017).

“Il nuovo contratto ci permetterà di gestire i nostri impianti in maniera più competitiva e ad esso si affiancheranno gli investimenti volti ad aumentare la capacità produttiva del Gruppo. Abbiamo stimato per quest’anno e per il prossimo i Capex a circa 28/30 milioni di Euro, per rendere il nostro assetto industriale sempre più efficiente”.

A ciò si accompagna una riprogettazione della supply chain, al fine di portare gli impianti a pieno regime ed evitare inefficienze, anche a livello di approvvigionamento delle materie prime, tramite una corretta rilevazione e gestione dei costi.

“Abbiamo posto in essere una riorganizzazione dei processi e dei flussi volta a monitorare i costi indiretti ed eliminare tutti quei cosiddetti ‘sunk costs’ che in passato non sempre venivano tenuti adeguatamente in considerazione”.

Lo sviluppo di sistemi ICT

Il percorso di efficientamento descritto passerà anche attraverso lo sviluppo di adeguati sistemi di Information Communication Technology, iniziato con l’introduzione di una figura chiave a diretto riporto dell’Amministratore Delegato.

“Il ruolo di questa nuova posizione sarà quello di favorire una maggiore integrazione tra le diverse business unit, sviluppando sistemi di collegamento diretto tra le fabbriche e la corporate e di digitalizzazione dei processi che permetteranno un recupero di profittabilità”.

Gli impianti subiranno dunque un processo di ulteriore informatizzazione nell’ottica dell’Industria 4.0. Il ruolo chiave della funzione ICT si esprimerà anche attraverso lo sviluppo di sistemi relativi al mondo dell’internet of things consumer, ovvero dei servizi al cliente e del suo engaging.

Gli impianti subiranno dunque un processo di ulteriore informatizzazione nell’ottica dell’Industria 4.0. Il ruolo chiave della funzione ICT si esprimerà anche attraverso lo sviluppo di sistemi relativi al mondo dell’internet of things consumer, ovvero dei servizi al cliente e del suo engaging.

“Abbiamo già un prodotto di trattamento dell’aria che di fatto utilizza l’internet of things, ma lo scopo è quello di accelerare ulteriormente su questo segmento, sia come servizio al cliente, sia come strumento di contatto diretto con il mercato, volto a un maggior coinvolgimento dell’utente attraverso lo sviluppo di app che favoriscano un dialogo tra noi e il consumatore”.

Il contatto diretto con il consumatore, promosso dallo sviluppo di sistemi IoT, oltre a migliorare i servizi post vendita e fidelizzare il cliente, può essere infatti considerato leva strategica di marketing che punta su upselling e crosselling come ulteriori driver di crescita di fatturato e margini.

Il miglioramento di qualità e servizio

L’ultimo pillar della strategia di sviluppo sostenibile della marginalità riguarda il miglioramento di qualità e servizio, che in apparenza può sembrare un elemento qualitativo, ma che in realtà costituisce un aspetto fondamentale di business.

“Gli investimenti che stiamo effettuando – sottolineano a Fabriano – vanno anche in questa direzione, partendo dalle fondamenta del business per arrivare ad ottenere livelli di qualità e innovazione eccellenti, come ci si attende da un leader mondiale di mercato come Elica ”.

Un aspetto spesso sottovalutato come elemento generatore di marginalità, in quanto alzare il livello di qualità e servizio porta ad una maggiore brand awareness e ad un incremento delle vendite e della quota di mercato, alimentando così un circolo virtuoso di crescita dei ricavi, non solo nel segmento B2C, ma anche nel B2B.

Riorganizzazione funzionale in Germania e Cina

Il 2016 ha mostrato un andamento a due velocità per Elica, caratterizzato da un primo semestre in crescita a cui sono seguiti sei mesi di contrazione soprattutto a livello di gestione operativa.

La marginalità infatti era stata fortemente condizionata dall’andamento delle controllate cinese e tedesca, escludendo le quali l’Ebitda adjusted avrebbe mostrato un incremento vicino alla doppia cifra.

Per questo motivo, Elica lo scorso 28 agosto ha ceduto il 100% della controllata tedesca Gutmann per 2,5 milioni di Euro. Un’operazione che rientra nella strategia del gruppo di concentrare gli investimenti e gli sforzi sulle parti maggiormente redditizie del business, in quanto la controllata tedesca negli ultimi esercizi aveva registrato performance non in linea con la redditività consolidata di Elica.

Per questo motivo, Elica lo scorso 28 agosto ha ceduto il 100% della controllata tedesca Gutmann per 2,5 milioni di Euro. Un’operazione che rientra nella strategia del gruppo di concentrare gli investimenti e gli sforzi sulle parti maggiormente redditizie del business, in quanto la controllata tedesca negli ultimi esercizi aveva registrato performance non in linea con la redditività consolidata di Elica.

“Una cessione che non è stata indolore, ma necessaria, in quanto il nostro obiettivo è quello di generare ritorni sugli investimenti che siano il più possibile veloci. Chiaramente avremo un impatto a livello di volumi (Gutmann valeva circa 15 milioni annui di fatturato atteso a fine 2017), ma che recupereremo in termini di bottom line grazie al miglioramento dei margini”.

Inoltre, a Fabriano rassicurano che lo sviluppo in Germania, il principale mercato europeo, proseguirà puntando sul brand Elica, già ampiamente presente e ben posizionato nel segmento premium.

Un discorso diverso riguarda la Cina. Qui il gruppo, nel luglio del 2017, ha deciso di rilevare il 30% del capitale in capo all’azionista di minoranza per 1,9 milioni di Euro, al fine di assicurarsi la piena libertà di manovra nel velocizzare il piano di riorganizzazione della controllata cinese.

“Un investimento, che rientra sempre nella logica di valutare la velocità del ROI, quindi necessario per migliorare in tempi brevi le operations in Cina, dove siamo convinti di avere le carte in regola per aumentare il livello della marginalità. Con un livello di governance più appropriato, crediamo di poter migliorare la produttività dello stabilimento, aumentando anche i volumi e portando il pareggio a livello di Ebitda a partire dall’anno prossimo”.

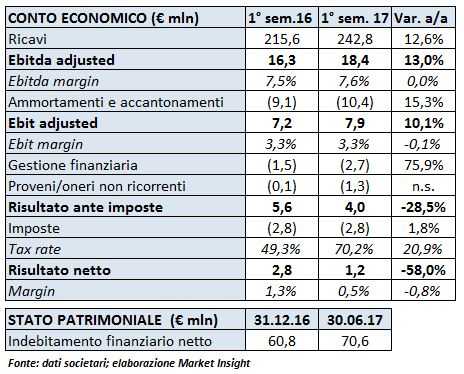

I risultati del 1° semestre 2017

Nel primo semestre 2017, Elica ha realizzato ricavi per 242,8 milioni, in crescita del 12,6% su base annua (+11,2% a cambi costanti) grazie al contributo positivo di tutte le aree di business e di tutti i principali mercati per effetto della nuova strategia incentrata sull’incremento delle vendite a marchio proprio.

Gli own brands, infatti, hanno segnato un +21%, tra cui spicca in particolare il +40% registrato dal marchio Elica. A livello di aree geografiche, invece, bene in particolare l’area Emea (+11,4%), le Americhe (+11,9%) e l’Asia (+20%).

La crescita dei volumi si è riflessa in un incremento dei margini operativi, con l’Ebitda adjusted in aumento del 13% a 18,4 milioni. Sviluppo a doppia cifra anche per l’Ebit adjusted, che ha segnato un +10% a 7,9 milioni nonostante i maggiori ammortamenti conseguenti agli investimenti effettuati a sostegno della strategia di espansione dei marchi propri.

La crescita dei volumi si è riflessa in un incremento dei margini operativi, con l’Ebitda adjusted in aumento del 13% a 18,4 milioni. Sviluppo a doppia cifra anche per l’Ebit adjusted, che ha segnato un +10% a 7,9 milioni nonostante i maggiori ammortamenti conseguenti agli investimenti effettuati a sostegno della strategia di espansione dei marchi propri.

Il risultato netto, invece, è calato a 1,2 milioni, rispetto ai 2,8 milioni realizzati nel primo semestre 2016, principalmente per effetto dei maggiori oneri finanziari netti e per oneri di ristrutturazione pari a 1,25 milioni.

Dal lato patrimoniale, l’indebitamento finanziario netto, rispetto al 31 dicembre 2016, è aumento di circa 10 milioni a 70,6 milioni, per effetto dei maggiori investimenti effettuati nel periodo in linea con lo sviluppo del business.

Proiezioni 2017-2019

La strategia adottata dal gruppo dovrebbe portare a un netto miglioramento dei risultati nel prossimo triennio, soprattutto a livello di redditività, come comunicato dal gruppo lo scorso maggio (Si sottolinea che le stime sono state comunicate prima delle operazioni sulle controllate cinese e tedesca).

Nel dettaglio a maggio 2017, Elica stimava una crescita dei ricavi con un Cagr 2017-2019 del 6,8%, trainati dall’incremento delle vendite a marchi propri dell’area Cooking e da un aumento del fatturato nell’area Motori grazie al lancio di nuovi modelli.

A livello di aree geografiche, la crescita maggiore è attesa in Europa, che rappresenta il principale mercato del gruppo con oltre il 75% del giro d’affari complessivo, con la spinta sul brand Elica che dovrebbe riuscire a compensare il deconsolidamento di Gutmann in Germania.

A livello di aree geografiche, la crescita maggiore è attesa in Europa, che rappresenta il principale mercato del gruppo con oltre il 75% del giro d’affari complessivo, con la spinta sul brand Elica che dovrebbe riuscire a compensare il deconsolidamento di Gutmann in Germania.

Previsti buoni tassi di crescita anche nelle Americhe, in particolare negli Stati Uniti stante la volontà del management di espandersi in tale mercato facendo leva soprattutto su una maggiore penetrazione del canale B2C.

La crescita dei ricavi dovrebbe essere accompagnata da un più che proporzionale aumento dei margini operativi, grazie al maggior peso degli own brand che presentano livelli di marginalità più elevati. Elica stimava un Cagr 2017-2019 del 12,6% dell’Ebitda adjusted e del 14,3% dell’Ebit adjusted.

Performance che dovrebbero beneficiare anche delle azioni intraprese, volte al miglioramento dell’efficienza produttiva, tramite un ulteriore impulso sulle attività di World Class Manufacturing e un processo di innalzamento tecnologico e di standardizzazione.

Infine, la posizione finanziaria netta al 2019 è stimata negativa per 73 milioni, in lieve aumento rispetto ai 70,6 milioni del 30 giugno 2017 complici gli investimenti previsti per sostenere lo sviluppo del business, parzialmente compensati dal miglioramento del flusso di cassa.

Il confronto con i peers

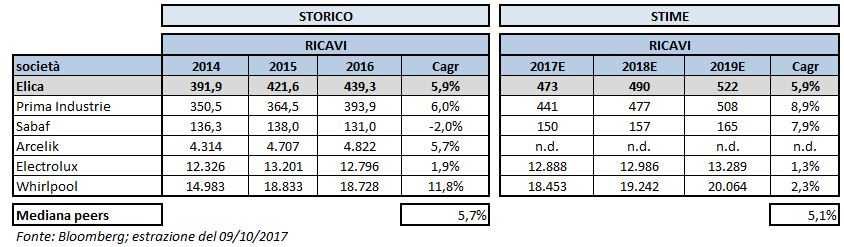

Confrontando l’andamento degli ultimi tre anni di Elica rispetto ai principali comparables, il gruppo di Fabriano ha registrato un Cagr 2014-2016 dei ricavi di circa il 6%, sostanzialmente in linea alla mediana dei peers.

La crescita del fatturato non è stata però accompagnata da un parallelo miglioramento dei margini operativi, complici anche gli impatti negativi delle sopracitate controllate tedesca e cinese. L’Ebitda adjusted ha registrato un Cagr 2014-2016 del 2,6%, rispetto al +6,2% della mediana dei peers, mentre l’Ebit adjusted ha segnato una flessione nel triennio del 3,5%, contro il +6,6% medio del settore.

Per quanto riguarda le prospettive future, invece, il consensus di Bloomberg stima un incremento dei ricavi al 2019 a un tasso medio annuo del 6%, contro il +5,1% della mediana dei peers. Gli analisti prevedono inoltre un’inversione della tendenza che ha pesato sulla marginalità del gruppo negli ultimi anni, attendendosi uno sviluppo dell’Ebitda adjusted con un Cagr 2017-2019 del 10% in linea al settore.

Ancor più sostenuta, infine, la crescita dell’Ebit adjusted, stimata a un Cagr triennale superiore al 20% rispetto al +16% della mediana dei peers.

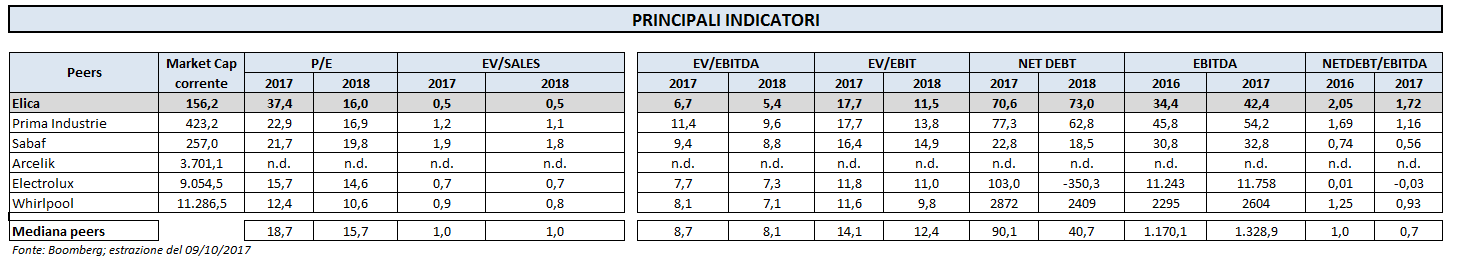

Multipli

Dal confronto dei multipli del gruppo Elica con i principali comparables si rileva che il titolo tratta a 37,4 volte il P/E 2017 e a 16 volte il P/E 2018, a fronte rispettivamente di un rapporto pari a 18,7x e 15,7x della mediana dei peers.

A sconto, invece, l’indice EV/SALES, più basso del 50% rispetto ai peers e pari a 0,5x sia per il 2017 che per il 2018. Infine, il titolo tratta a 6,7 volte l’EV/EBITDA 2017 e a 5,4 volte l’EV/EBITDA 2018, a sconto rispettivamente del 23% e del 33% rispetto alla mediana di riferimento.

Borsa

Elica ha chiuso la scorsa ottava in lieve ribasso di circa 0,5 punti percentuali in area 2,5 euro, rispetto all’andamento sostanzialmente piatto del Ftse Italia Star. Il titolo nelle ultime settimane ha scontato infatti parziali prese di profitto, dopo il rally innescato dalla pubblicazione della buona semestrale e dalla conclusione dell’operazione Gutmann.

Un forte rialzo che ha portato il titolo a toccare, lo scorso 25 settembre, un massimo a 2,63 euro, livelli di prezzo che non si vedevano dall’aprile 2008. A sostenere le azioni del gruppo hanno contribuito inoltre le revisioni al rialzo da parte degli analisti del prezzo obiettivo, in virtù delle migliorate prospettive di Elica a seguito della crescita mostrata dai risultati e della riorganizzazione effettuata dal gruppo.

Il mercato sembra dunque aver creduto alla bontà delle azioni intraprese dal management, con il titolo che si è riallineato al target price medio indicato da Bloomberg pari a circa 2,7 euro.

Il mercato sembra dunque aver creduto alla bontà delle azioni intraprese dal management, con il titolo che si è riallineato al target price medio indicato da Bloomberg pari a circa 2,7 euro.

Dopo una prima parte di 2017 debole, con un minimo in area 1,46 euro toccato lo scorso 20 febbraio, le quotazioni hanno quindi cominciato una risalita che ha portato la performance da inizio anno in positivo di circa 35%, riallineandosi all’andamento del Ftse Italia Star (circa +40%)

Criticità

Il gruppo sembra quindi avere tutte le carte in regola per rilanciare lo sviluppo con un il livello di profittabilità più alto, che sia sostenibile nel tempo, attraverso una strategia che però non è esente da alcuni elementi di criticità soprattutto in termini di execution. Il recupero della marginalità dipenderà infatti in larga parte dall’effettivo rispetto dei tempi fissati dal piano strategico.

Vi sono poi fattori endogeni legati ad elementi macroeconomici, laddove il mercato degli elettrodomestici dipende in larga parte dall’andamento dell’economia e dal settore immobiliare.

Al momento comunque i dati macroeconomici evidenziano un quadro positivo, con tassi di crescita in aumento in tutti le principali aree geografiche di riferimento, mentre il comparto immobiliare sembra essere lontano dagli anni bui della crisi che aveva travolto il settore.

Tra i fattori sfavorevoli, invece, vi è l’incremento del costo delle materie prime, che potrebbe assorbire parte del miglioramento dei margini previsto, e l’andamento valutario.

In particolare, sul fronte delle valute, l’euro/dollaro potrebbe essere un potenziale elemento di criticità, stante anche la volontà del gruppo di espandersi in Usa. Tuttavia, oltre all’adozione di politiche di copertura dal rischio di cambio, Elica ha implementato da tempo una strategia di hedging industriale grazie alla quale compensa molta parte degli acquisti con le vendite nelle medesime valute.