Orsero, realtà attiva nell’importazione e la distribuzione di prodotti ortofrutticoli, dopo aver archiviato un primo semestre 2017 complesso per quanto attiene l’Import & Shipping, pone le basi per un futuro in deciso progresso, grazie ad importanti operazioni orientate al rafforzamento della distribuzione e all’aumento del relativo peso sui risultati consolidati.

- Matteo Colombini, AD e Cfo del Gruppo Orsero, delinea le priorità strategiche

- Il rafforzamento nella distribuzione

- Le acquisizioni in Spagna e in Italia

- L’integrazione delle acquisizioni e la crescita organica

- I conti del primo semestre 2017

- Lo scenario dei prossimi 18-24 mesi

- Ricavi – Previsti in deciso progresso

- Ebitda – Prosegue il trend positivo

- Ebit – Atteso un triennio decisamente positivo

- Multipli – Dagli indicatori riscontri contrastanti

- Redditività – Attesa in ripresa dal 2018

- Analisti – Prevalgono i giudizi positivi

- Borsa – Un titolo ancora sottovalutato

- Criticità

Il gruppo ligure sta portando avanti un importante percorso di crescita, che si snoda su alcune tappe fondamentali.

Matteo Colombini, AD e Cfo del Gruppo Orsero sottolinea infatti che “negli ultimi 2 anni il gruppo ha vissuto una importante fase di trasformazione sia a livello di struttura manageriale che a livello di razionalizzazione di portafoglio di attività con l’uscita dal perimetro della produzione di mele e pere e della business aviation, che sono fuori dal core business e senza ancora l’ambizione di quotarsi in Borsa. Tale trasformazione e rilancio del gruppo è terminato con la quotazione in Borsa”.

Continua Colombini “in questi mesi, terminato il grande lavoro finalizzato alla realizzazione della business combination con Glenalta Food e al conseguente ingresso a Piazza Affari nello scorso mese di febbraio, le prime iniziative strategiche sono state orientate al rafforzamento della distribuzione puntando sull’acquisizione di tre società, di cui due in Italia (Fruttital Firenze e Galandi) e una attiva in Spagna (Hermanos Fernández Lopez), annunciate a fine luglio e finalizzate da ultimo con l’aumento di capitale avvenuto nello scorso mese di settembre”.

Azioni la cui bontà è riconosciuta dagli analisti, che indicano prevalentemente un giudizio positivo sul titolo, ma non ancora adeguatamente dalla Borsa, dove il titolo ha registrato dallo scorso 13 febbraio, giorno di ingresso a Piazza Affari, un ribasso di circa il 4 per cento.

Matteo Colombini, AD e Cfo del Gruppo Orsero, delinea le priorità strategiche

“Rafforzamento della distribuzione di prodotti ortofrutticoli – vero core-business del gruppo – e lo sviluppo di nuove linee di business sempre all’interno del macro-settore dell’ortofrutta, con conseguente aumento del relativo peso sul risultato totale del gruppo e contestuale riduzione della dipendenza di tali risultati dall’Import e Shipping, che presenta comunque marginalità potenzialmente più elevate ma più volatili. Tale strategia è già stata implementata in modo concreto attraverso le recenti acquisizioni”.

Sono queste, afferma Matteo Colombini, AD e Cfo del Gruppo Orsero, “le priorità strategiche a cui stiamo lavorando e che ci permetteranno di consolidarci e di continuare con una certa crescita organica nel mercato della distribuzione di frutta e verdura, nonché mantenere una marginalità in tale segmento migliore rispetto a quella dei competitors.”.

Un lavoro che verrà portato avanti tra l’altro attraverso la gestione e la piena integrazione nel gruppo delle recenti acquisizioni, al fine di sfruttarne appieno le sinergie.

Continua Colombini “Inoltre ci manterremo attivi in ambito M&A in considerazione della visione strategica e del mercato di riferimento in forte fase di concentrazione”.

Il rafforzamento nella distribuzione

“Rafforzarci nella distribuzione di frutta e verdura fresca, aumentandone il peso sui risultato del gruppo, e controbilanciare sempre di più l’altra branca di attività quella dell’import e shipping” sottolinea Colombini “rappresenta una nostra priorità strategica”.

“Ciò anche perché la prima di suddette due attività”, spiega l’Ad,“nonostante evidenzi delle marginalità operative in termini percentuali minori a quelle della seconda, presenta da un lato una minore intensità di capitale investito e dall’altra una volatilità molto inferiore rispetto a quest’ultima in termini di margini industriali. Pertanto puntiamo a raggiungere nei prossimi tre – quattro anni un modello di business sempre più simile a quello di rilevanti società distributive, come Total Produce o Greenyard piuttosto che a quello di player, attivi nella produzione e nel trasporto, quali Del Monte, Fyffes o Chiquita, ponendoci inoltre l’obiettivo di innovare in termini sia in termini di prodotto che di processo.

Un piano di rafforzamento portato avanti tra l’altro attraverso le acquisizioni di tre società di cui una in Spagna (Hermanos Fernández Lopez)e due in Italia (Fruttital Firenze e Galandi), attive nella distribuzione di frutta e verdura fresca”.

Le acquisizioni in Spagna e in Italia

Lo scorso mese di settembre Orsero ha completato la piena integrazione di Hermanos Fernández Lopez (HFL), società che opera nella distribuzione di frutta e verdura fresca in Spagna.

Ciò a seguito dell’acquisto da parte di GFD (controllata al 100% da Orsero) del 15,79% del capitale di HFL a fronte di un corrispettivo cash di 6 milioni, venendo così a detenere il 65,79% del capitale di HFL e il conferimento in natura in Orsero della residua partecipazione in HFL – pari al 34,21% del relativo capitale sociale – da parte di Grupo Fernández, a fronte di un aumento di capitale sociale riservato con emissione di n. 1.000.000 nuove azioni Orsero al prezzo di 13 euro ciascuna per complessivi 13 milioni.

In occasione dell’annuncio di suddetta operazione,la società ha inoltre comunicato di aver perfezionato l’acquisizione del 50% delle joint venture Fruttital Firenze e Galandi, primarie società distributrici di frutta e verdura fresca in Toscana.

“Le attività distributive acquisite” sottolinea Colombini “hanno un valore aggiunto in termini di posizionamento di mercato, di capacità organizzativa, nonché di diversificazione in prodotti come il fresh cut, ed evidenziano tassi di profitto superiori rispetto a quelli registrati nel 2016 dall’attività distributiva del gruppo Orsero.

L’integrazione delle acquisizioni e la crescita organica

“Nel breve termine, ovvero nella rimanente parte del 2017 e nel 2018” afferma Colombini,“rimaniamo concentrati sulla gestione e la piena integrazione nel gruppo delle realtà acquisite e puntiamo a sfruttare le sinergie che ne derivano e che in parte già esistevano, detenendo, Orsero, già una partecipazione in tali società”.

“Le attività di M&A”, riconosce l’AD,“risultano costose dal punto di vista finanziario e determinano degli impatti significativi sia che vengano realizzate con un cash out sia contro carta. Pertanto nel breve termine, non si intravedono ulteriori operazioni di questa portata, non escludendo tuttavia la valutazione di target dimensionalmente più piccoli e a valori convenienti rispetto ai multipli di settore”.

Prosegue Colombini “continueremo a puntare sulla crescita organica e sullo sviluppo di prodotti lavorati quali fresh cut e ready-to-eat, che sta accompagnando il gruppo già da qualche tempo. Il 2016 è stato un anno in crescita rispetto al 2015 sulla distribuzione e nei primi sei mesi del 2017 tale attività è cresciuta in maniera organica di oltre il 9%. Un trend che difficilmente potrà essere mantenuto a questo ritmo nel lungo periodo ma che dovrebbe comunque proseguire a tassi superiori a quelli del mercato, che si attestano nell’ordine del 2-3%.

Continua Colombini “desideriamo inoltre sfruttare appieno la leva operativa del gruppo ed espandere il modello fresh-cut su altre aree geografiche di interesse del Gruppo sulla penisola italiana”.

E non è tutto in quanto l’Ad sottolinea che “il laboratorio, situato a Firenze, attivo nella produzione di frutta tagliata verrà ampliata, raddoppiandone la capacità di lavorazione. E’ inoltre allo studio la possibilità di affiancare a suddetto prodotto la verdura”.

I conti del primo semestre 2017

Lo scorso mese di settembre il Cda ha approvato i dati del primo semestre 2017, presentando anche le evidenze pro-forma che tengono conto degli effetti della piena integrazione delle già citate Hermanos Fernández López, Fruttital Firenze e Galandi a partire dal 1° gennaio 2017.

Una fotografia del gruppo ad oggi che riporta ricavi consolidati pari a 473,4 milioni, rispetto 337,6 milioni del pari periodo del 2016, un Ebitda adjusted e un Ebit rispettivamente pari a 15,6 milioni e a 6,2 milioni, un utile netto di 20 milioni e un indebitamento finanziario netto di 76,8 milioni.

Una fotografia del gruppo ad oggi che riporta ricavi consolidati pari a 473,4 milioni, rispetto 337,6 milioni del pari periodo del 2016, un Ebitda adjusted e un Ebit rispettivamente pari a 15,6 milioni e a 6,2 milioni, un utile netto di 20 milioni e un indebitamento finanziario netto di 76,8 milioni.

A perimetro costante, ovvero escludendo gli effetti di suddette operazioni, si rileva che il fatturato segna un progresso del 5,2% a 355 milioni beneficiando del favorevole andamento delle vendite del settore Distribuzione, cresciute del 9,4% grazie alle buone performance delle società operanti in Italia e in Francia.

In calo invece l’Ebitda adjusted (-59,7% 10,6 milioni), con una marginalità passata dal 7,8% al 3%. Tale variazione è attribuibile sia al settore Import, in particolare al prolungato eccesso di offerta di banane verdi e al conseguente basso livello dei prezzi di vendita già a partire dal quarto trimestre 2016, sia allo Shipping, per effetto del calo dei volumi trasportati, unito all’incremento del costo del carburante non bilanciato da una adeguata crescita delle tariffe.

In calo invece l’Ebitda adjusted (-59,7% 10,6 milioni), con una marginalità passata dal 7,8% al 3%. Tale variazione è attribuibile sia al settore Import, in particolare al prolungato eccesso di offerta di banane verdi e al conseguente basso livello dei prezzi di vendita già a partire dal quarto trimestre 2016, sia allo Shipping, per effetto del calo dei volumi trasportati, unito all’incremento del costo del carburante non bilanciato da una adeguata crescita delle tariffe.

Suddetta dinamica negativa si riflette a livello di Ebit, che diminuisce dell’83% a 3 milioni. Anche a causa di costi di natura non ricorrente legati all’operazione di fusione con Glenalta Food, che sono stati spesati sul conto economico 2017.

Il gruppo chiude il semestre con un utile di 870 mila in deciso calo rispetto agli 11,4 milioni del pari periodo del 2016.

Dal lato patrimoniale l’indebitamento finanziario netto si attesta a 60,2 milioni, in calo di 37,3 milioni rispetto a fine 2016 grazie agli effetti della Business Combination con la Spac Glenalta Food attraverso la quale è entrata in Borsa lo scorso 13 febbraio, solo parzialmente bilanciati dall’assorbimento di capitale circolante operativo dovuto alla stagionalità del business e al pagamento di alcuni oneri di natura non ricorrente.

Lo scenario dei prossimi 18-24 mesi

“Alla luce del buon andamento in questi mesi della crescita organica sul nuovo perimetro di consolidamento, inclusivo delle acquisizione, sia della società spagnola”, afferma Colombini,“riteniamo di poter raggiungere probabilmente già nel corso del 2018 un fatturato consolidato vicino al miliardo di euro. Un target che era inizialmente previsto per la fine del 2019”.

E prosegue “per quanto riguarda il mercato della distribuzione di frutta e verdura prevediamo di consolidarci e di continuare con una certa crescita organica, nonché mantenere una marginalità su tale segmento che è best in class nel settore. Marginalità che puntiamo a migliorare ulteriormente grazie allo sviluppo nel medio termine di prodotti a più alto contenuto di convenience come la frutta tagliata nonché all’estensione del brand F.lli Orsero, nato inizialmente per le banane e gli ananas e che è stato successivamente esteso ad altre categorie di prodotto. Per quanto riguarda invece la BU Import & Shipping puntiamo ad una stabilizzazione dei fattori di mercato che hanno gravato sulla performance del primo semestre 2017, con particolare riferimento all’oversupply di banane sperimentata quest’anno”.

Ricavi – Previsti in deciso progresso

Nelle seguenti tabelle viene presentato un confronto tra il gruppo Orsero e i principali peers.

Da rilevare che per il triennio 2014-2016 sono stati utilizzati i dati storici, mentre per il periodo 2017-2019 sono state riportate le stime elaborate da Bloomberg.

Dalla tabella sull’evoluzione dei ricavi si evidenzia come nel periodo 2014-2016 i ricavi totali del gruppo siano passati da 636,5 milioni a 685 milioni con una crescita media annua del 3,7% seppur inferiore rispetto al 10,7% dei peers.

Una dinamica che dovrebbe migliorare decisamente nel prossimo triennio con un progresso medio del 13,4%, salendo quindi al di sopra della mediana (10%).

Ebitda – Prosegue il trend positivo

L’evoluzione storica dell’Ebitda risulta a favore di Orsero. Un andamento che sembra mantenersi, seppur in modo più contenuto, a livello prospettico, pur scendendo al di sotto della mediana dei peers (10,4%).

Nel dettaglio la crescita media annua dell’Ebitda del gruppo ligure nell’ultimo triennio si è attestata al 26,8% e quindi superiore rispetto a quella dei peers, pari al 25,3 per cento.

Nel dettaglio la crescita media annua dell’Ebitda del gruppo ligure nell’ultimo triennio si è attestata al 26,8% e quindi superiore rispetto a quella dei peers, pari al 25,3 per cento.

Nel prospettico, sulla base delle stime elaborate da Bloomberg, il progresso dovrebbe invece evidenziare un rallentamento al 6,2% e scendere quindi al di sotto del 10,4% dei peers.

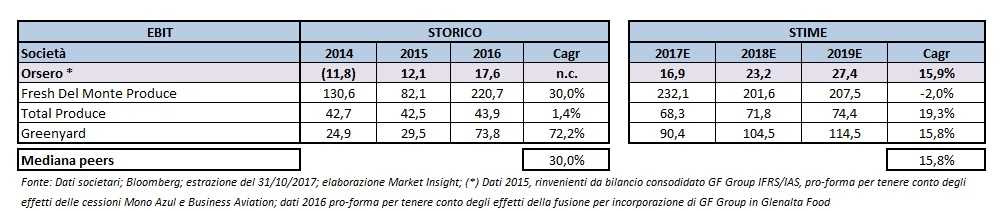

Ebit – Atteso un triennio decisamente positivo

Guardando poi all’andamento dell’Ebit consolidato si rilevano ottime performance sia nello storico che nel prospettico.

Nel dettaglio l’Ebit è passato nel periodo 2014-2016 da un deficit di 11,8 milioni a un valore positivo di 17,6 milioni mentre la mediana si è attestata al +30 per cento.

Un trend, quello di Orsero, che dovrebbe proseguire, sulla base delle stime elaborate da Bloomberg, anche nel prospettico, con una crescita media del 15,9% in linea con i competitors.

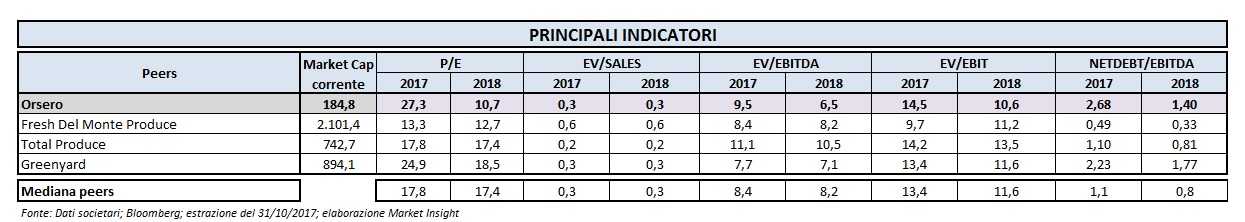

Multipli – Dagli indicatori riscontri contrastanti

Dall’analisi comparata dei multipli di Orsero con i principali peers si rileva che il titolo tratta prevalente a premio nel 2017 e a sconto nel 2018 sui principali indicatori.

Più in particolare il p/e si attesta a 27,3 volte nel 2017 e a 10,7 volte nel 2018 rispettivamente a premio del 53,4% e a sconto del 38,5% per cento.

Dinamica simile nel caso sia dell’Ev/Ebitda, rispettivamente superiore del 13,1% e inferiore del 20,7% rispetto alla mediana di confronto, sia di Ev/Ebit a premio dell’8,2% nel 2017 e a sconto del 8,6% nel 2018.

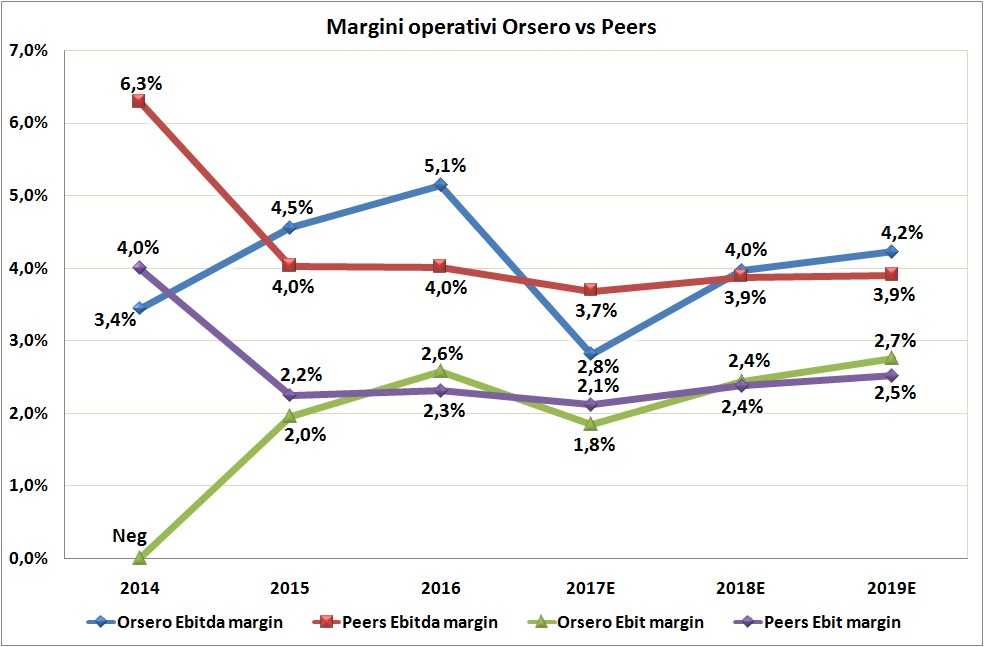

Redditività – Attesa in ripresa dal 2018

Il grafico sottostante mette in luce l’andamento dell’Ebitda margin e dell’Ebit margin di Orsero e consente un confronto con i principali peers.

Nell’ultimo triennio il gruppo ha evidenziato un aumento del primo di tali indicatori, passando dal 3,4% del 2014 al 5,1% dell’esercizio 2016.

Un andamento che, secondo le stime di Bloomberg elaborate da Market Insight, dovrebbe sostanzialmente confermarsi nel prospettico, pur scendendo al 2,8% nell’esercizio corrente, per poi risalire nei due anni successivi fino a raggiungere il 4,2% nel 2019.

Dal confronto con i peers emerge che nello storico il differenziale sull’Ebitda margin si è attestato nel 2015 a 0,5 punti e nel 2016 a 1,1 punti a favore di Orsero. Una dinamica che dovrebbe invertire rotta solamente nell’esercizio corrente, con una mediana superiore di 0,9 punti, per poi ritornare lievemente a favore del gruppo ligure a partire dall’anno successivo fino a evidenziare un gap di 0,3 punti nel 2019.

Un andamento simile si rileva anche sul fronte dell’Ebit margin, che nel 2015 si è attestato al 2%,per salire al 2,6% nel 2016. Una performance che, secondo le stime, dovrebbe evidenziare un flessione all’1,8% nell’esercizio corrente, per poi ritornare l’anno successivo intorno al livello del 2016 e mantenersi tale fino al 2019.

Dal confronto con i peers emerge che nel 2016 suddetto indicatore ha superato la mediana di confronto, mentre quest’anno dovrebbe scendere nuovamente al di sotto di essa. Nel 2018 il gap dovrebbe sostanzialmente annullarsi e attestarsi a 0,2 punti a favore di Orsero nel 2019.

Analisti – Prevalgono i giudizi positivi

Corporate Family Office conferma il buy e indica un target price di 13,80 euro (precedente 16,20 euro). L’analista, pur prevedendo una certa debolezza sul fronte dell’andamento azionario nelle prossime settimane a seguito della comunicazione dei recenti risultati semestrali, ritiene che Orsero rimanga un interessante player di valore nel lungo periodo.

Banca Imi ha avviato, con lo studio dello scorso 20 ottobre, la copertura sul titolo con raccomandazione Add e target price di 12,3 euro. L’analista ritiene che “Orsero potrà continuare a sovraperformare il mercato grazie principalmente alla ampia e completa offerta” aggiungendo che “dovrebbe anche beneficiare di alcune operazioni volte a recuperare la propria quota di mercato in Francia e Portogallo e allo sviluppo del marchio F.lli Orsero, che si sta espandendo in nuovi segmenti, come frutta fresca tagliata e frutta essicata”.

Banca Akros indica la raccomandazione neutral (precedente buy) con target price 10 euro (precedente 17 euro) a seguito della diffusione dei dati relativi al primo semestre 2017. Tuttavia l’analista si attende una ripresa della redditività a partire dal 2018 grazie ai benefici derivanti dall’integrazione delle realtà recentemente acquisite.

Borsa – Un titolo ancora sottovalutato

Il titolo Orsero ha chiuso la settimana con un ribasso del 4% rispetto ai corrispondenti valori del 3 novembre, portandosi a 10,22 euro.

Ricordiamo che la società è sbarcata sul segmento Aim di Borsa Italiana nello scorso mese di febbraio. L’operazione è scaturita dalla fusione di Gf Group, holding del gruppo Orsero e maggior distributore italiano di frutta fresca, con Glenalta Food, Spac quotata a Piazza Affari dal novembre del 2015.

Dal primo giorno di quotazione ad oggi le azioni del gruppo hanno segnato un ribasso di circa il 4%. Una performance appesantita in particolare dalle vendite sul titolo a partire dallo scorso mese di settembre, a seguito della comunicazione dei dati semestrali e che sembra non ancora premiare in maniera adeguata il percorso di crescita intrapreso dalla società, basato su alcuni punti cardine tra cui il rafforzamento della distribuzione e aumento del relativo peso sul risultato totale del gruppo.

Criticità

Il gruppo Orsero, realtà attiva nell’importazione e la distribuzione di prodotti ortofrutticoli, è inevitabilmente esposta alle dinamiche e ai rischi che caratterizzano tale mercato.

Un primo fattore di rischio è rappresentato dalle condizioni atmosferiche (periodi di siccità o piogge eccessive, tempeste o grandine sulle piantagioni) e dei terreni, nonché dalla possibile presenza di malattie infestanti o parassiti, che determinano la maggiore o minore disponibilità dei prodotti, e conseguentemente, il loro prezzo di acquisto.

Al riguardo l’Ad afferma tuttavia che i paesi produttori di banane, maggiormente rilevanti nel mercato delle esportazioni, quali Costa Rica, Equador e Colombia, hanno recentemente evidenziato produttività molto significative, in quanto negli ultimi 18 mesi non si sono verificati in queste aree fenomeni atmosferici significativi che possano aver condizionato la produzione stessa. Produttività in aumento che si è tradotta, secondo le elaborazioni di Freshfel sulla base dei dati Eurostat, in un incremento (+5,5% nei primi cinque mesi del 2017) dei volumi importati. Il tutto in un mercato, quelle delle banane (sia gialle che verdi), abbastanza maturo e caratterizzato da consumi (+4% nei primi sei mesi del 2017 secondo elaborazione CSO basato su dati Gfk Italia) e frequenza di acquisto da parte delle famiglie, tendenzialmente già molto elevati, con conseguenti ripercussioni sui prezzi di vendita e quindi sui ritorni.

E prosegue “i recenti uragani non hanno toccato suddetti paesi ma hanno colpito duramente Guadalupa e Martinica, che sono aree comunque molto poco significative (peso del 2-3% rispetto al totale delle importazioni europee) e rilevanti solo per il mercato francese”.

Altro elemento di criticità, che ha tra l’altro impattato sui conti del primo semestre 2017, è rappresentato dall’incremento di prezzo del combustibile utilizzato dalle navi del gruppo Orsero. Al riguardo Colombini sottolinea che “tale prezzo, il quale dipende anche dall’andamento del petrolio, ha evidenziato un andamento molto favorevole dalla fine del 2015 e buona parte del 2016, per poi impennarsi dal terzo trimestre dello scorso anno e raggiungere a fine periodo un valore di 330 – 340 dollari alla tonnellata, partendo da un dato di gennaio che era intorno ai 150 dollari alla tonnellata. Nel 2017 tale prezzo si è mantenuto sui 300-325 dollari, un livello che risulta mediamente superiore del 75% rispetto a quello registrato nel primo semestre 2016”.