Il piano industriale al 2022 prevede un’accelerazione degli investimenti sulle attività regolate e quasi regolate per sostenere un’ulteriore espansione dei profitti e delle cedole. Il tutto in un contesto di sostenibilità e con uno scenario che si conferma positivo per i business delle multi-utility, anche se in Borsa si è riaffacciata la volatilità. Scenario confermato dai risultati al 30 settembre, ma anche dalle aspettative per l’ultimo trimestre del 2017 e dalle proiezioni di medio termine. Il trend è atteso dagli analisti in ulteriore progresso nei prossimi anni e tutto ciò trova riscontro nelle loro valutazioni, oltreché nel trend borsistico di un titolo che si è confermato fra i migliori del comparto negli ultimi 12 mesi.

- Massimiliano Bianco, Ceo di Iren, delinea le strategie del gruppo

- Il Piano al 2022 – Capex per una crescita sostenibile

- Piano al 2022 – flessibilità finanziaria e solidità patrimoniale

- Le 5 linee del piano – focus verso il cliente-cittadino

- Le 5 linee del piano – efficienza e sviluppo

- Le 5 linee del piano – sostenibilità e cura delle risorse interne

- Lo scenario di riferimento si conferma positivo

- I conti a settembre con il vento in poppa

- I target e le proiezioni di consensus

- La corsa della redditività: al 2020 ed al 2022

- La politica di remunerazione dei soci nell’arco di piano

- I numeri del piano al 2020 e al 2022 convincono gli analisti

- Analisti – domina l’indicazione di acquisto con multipli ancora a sconto

- Borsa – Performance borsistica degli ultimi 12 mesi da record

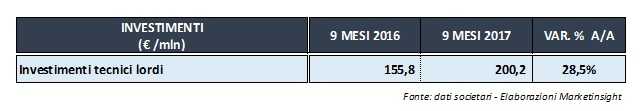

Iren archivia i primi nove mesi del 2017 con una crescita dell’11,3% a 622 milioni dell’Ebitda e con l’Ebit in rialzo di oltre il 21% a 340 milioni. Il conto economico si chiude infine con uno scatto dell’utile del 42% a 180 milioni e con i debiti in flessione sotto i 2,4 miliardi pur in presenza di un aumento del 29% a 200 milioni degli investimenti.

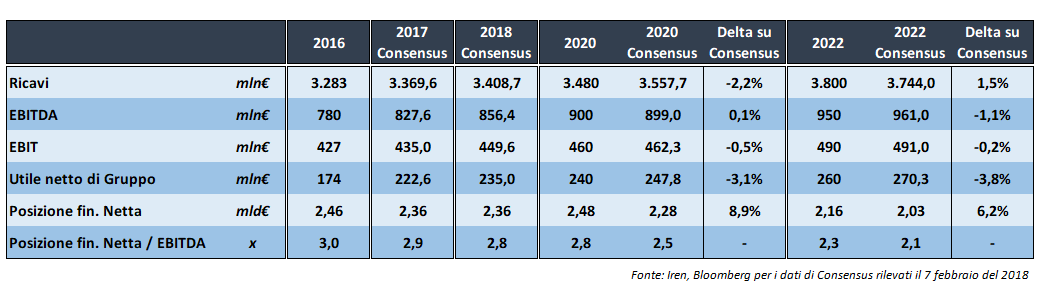

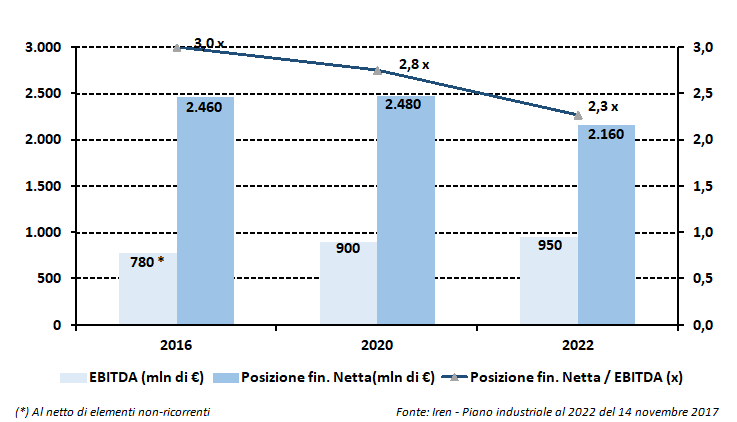

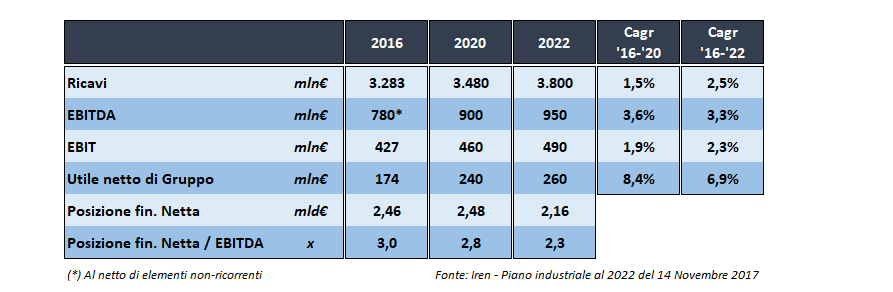

Un trend confermato in ragione d’anno considerando che le attese indicano per il 2017 Ebitda intorno a 830 milioni e utile netto al di sopra dei 220 milioni, mentre il rapporto fra debito ed Ebitda dovrebbe fissarsi al di sotto di 3 volte per poi collocarsi a 2,8 volte nel 2020 e fissarsi a 2,3 volte a fine piano, il 2020, nonostante la prevista crescita del 15% a 2,5 miliardi degli investimenti da realizzarsi nell’orizzonte del piano.

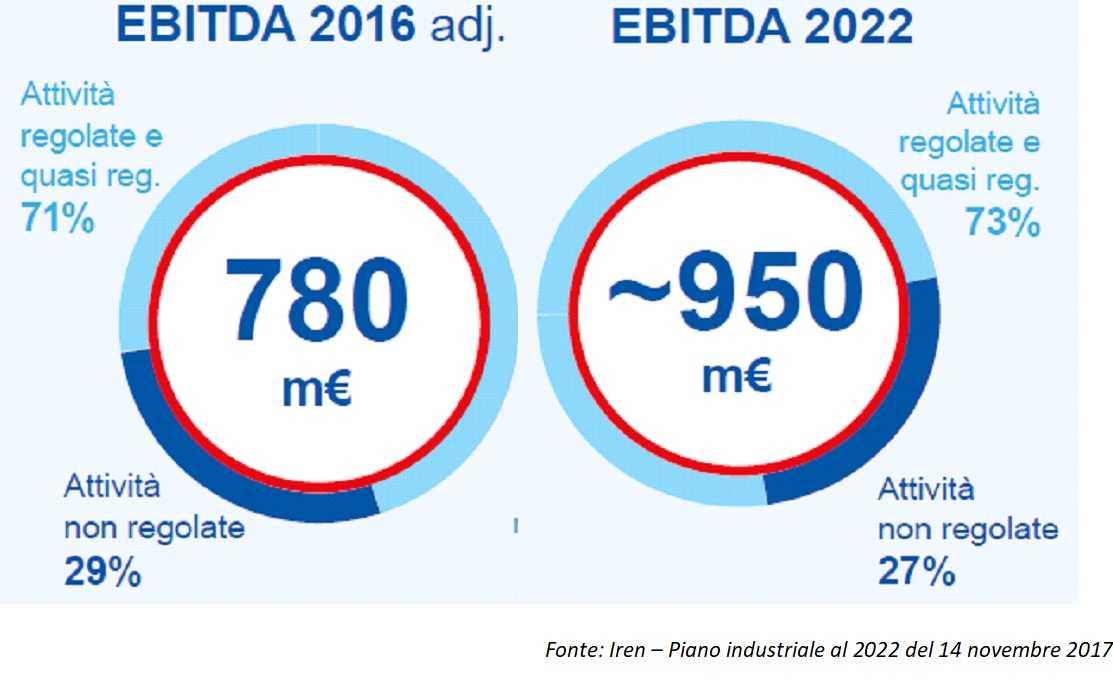

Un piano a cui è abbinato uno sviluppo dei ricavi sino a quota 3,8 miliardi nel 2020, quando l’Ebitda dovrebbe aver raggiunto i 950 milioni rispetto ai 780 del dato adjusted del 2016. Un periodo nel corso del quale l’incidenza delle attività regolate dovrebbe salire dal 71 al 73 per cento.

Ipotesi di fatto condivise dagli operatori, con le cifre indicate dalla società a livello di margine operativo lordo che coincidono sostanzialmente con le stime degli analisti sia per il 2020 sia per il 2022, mentre a livello di utile netto, il consensus è leggermente più basso rispetto alle guidance del management.

Obiettivi ambiziosi, ma considerati fattibili grazie alla credibilità che il management si è conquistato anche in termini di execution. Nonostante ciò, comunque, l’impegno non é di poco conto ed il piano pone fra le priorità il focus sul cliente-cittadino ma anche la ricerca di sempre nuova efficienza nell’ambito di una strategia ove lo sviluppo resta centrale, inclusa la componente esogena.

Il tutto nel rispetto di quella sostenibilità che da tempo contraddistingue le linee di sviluppo al cui interno un ruolo centrale è riservato alla cura delle risorse interne. Sono queste, come puntualizza Massimiliano Bianco, amministratore delegato di Iren, le priorità strategiche a cui il gruppo lavora con l’obiettivo di centrare i target, prevedendo un aumento di circa il 13,5% degli investimenti rispetto al precedente business plan, accanto a un aumento medio annuo del dividendo di almeno il 10% rispetto all’8% del precedente piano.

Obiettivi apprezzati dagli analisti, che a grande maggioranza rilanciano le indicazioni di acquisto, cinque su sette, sostenendo le performance di un titolo che si è comportato decisamente meglio del mercato sia nel breve che nel medio. Negli ultimi 12 mesi Iren ha infatti messo a segno un balzo del 54,5% superando di ben 40 punti il Ftse Italia Servizi Pubblici e di 28 punti il Ftse Italia Mid Cap, mentre da inizio anno, pur subendo una flessione di oltre il 4 per cento, si è comportata meglio del comparto, che in sei settimane ha lasciato sul terreno l’8 per cento. Il tutto in un contesto che nelle ultime sedute si è decisamente appesantito, facendo riaffiorare quella volatilità “ingiustificatamente” assente per un lungo periodo di tempo ed aprendo più di un incognita sull’immediato futuro dei mercati azionari internazionali.

Massimiliano Bianco, Ceo di Iren, delinea le strategie del gruppo

“Legame con i clienti e relazioni forti con i territori di riferimento, sviluppando una value proposition distintiva basata su integrazione dell’offerta, canali digitali e centralità del cliente. Siamo pronti per la sfida dell’economia circolare, contribuendo in maniera sostanziale allo sviluppo sostenibile e all’impiego responsabile delle risorse e giocando un ruolo primario nel raggiungimento degli obiettivi ambientali locali, nazionali e comunitari”.

Sono queste le priorità strategiche indicate da Massimiliano Bianco, amministratore delegato di Iren, che delinea anche “per il Gruppo un ruolo di rilievo sia come fornitore di flessibilità energetica che come operatore di infrastrutture di rete in un sistema che verrà sempre più dominato dalla generazione distribuita”.

Strategie e filosofie ben rappresentate nel piano industriale al 2022 presentato lo scorso 13 novembre dal top management a un’attenta platea di analisti e professionisti della finanza. Un business plan, ricorda il Ceo di Iren, “che, grazie ad un massiccio piano di investimenti da 2,5 miliardi di euro e a un target di sinergie migliorato consentiranno di raggiungere un EBITDA al 2022 di circa 950 milioni di euro, in crescita di oltre il 20% rispetto al dato gestionale 2016”.

Senza dimenticare, sottolinea Bianco, “la particolare attenzione che verrà posta anche nei confronti degli azionisti, attraverso l’impegno a proporre una dividend policy chiara con un incremento annuale del dividendo per azione pari almeno al 10% in ulteriore miglioramento rispetto al precedente piano”.

Il Piano al 2022 – Capex per una crescita sostenibile

“Innovare il proprio modo di vedere il business, anticipandone le sue probabili evoluzioni, rappresenta la vera sfida che il nostro gruppo intende raccogliere e che è ben presente nel nuovo Piano Industriale 2017-2022” che è stato illustrato al mercato poche settimane or sono.

Più in particolare, sottolinea Paolo Peveraro, presidente di Iren, “realizzeremo importanti investimenti per lo sviluppo sostenibile nei territori di riferimento, e renderemo ancora più forte la focalizzazione sui temi dell’innovazione, con la massima attenzione verso tutti gli stakeholder e in particolare al cliente/cittadino”.

In questo ambito s’inserisce il collocamento dello scorso ottobre di un Green bond, il primo per Iren, da 500 milioni di euro, a 10 anni e con cedola lorda annua dell’1,5% (rendimento lordo effettivo a scadenza dell’1,68%) che ha ricevuto ordini per oltre 2,2 miliardi. Un’operazione che rientra nel programma Euro medium term notes che prevede un importo massimo di 2 miliardi.

Piano al 2022 – flessibilità finanziaria e solidità patrimoniale

Nel periodo coperto dal nuovo business plan, sottolinea il presidente Peveraro, “la generazione di cassa consentirà di disporre di una ‘flessibilità finanziaria’ sufficiente per cogliere anche nuove opportunità di consolidamento attraverso operazioni di M&A, dalle quali si stima un contributo in termini di Ebitda di circa 130 milioni”.

Apporto non incluso nei numeri del piano anche se ad oggi di questo importo già 33 milioni siano stati portati a casa grazie all’acquisizione di Acam La Spezia.

Nel contempo, le risorse impiegate nella crescita (organica e per linee esterne), insieme a quelle distribuite ai soci sotto forma di cedole, non incideranno, comunque, negativamente sulla solidità del gruppo, con un’area di flessibilità finanziaria che ha come limite superiore un rapporto tra indebitamento netto ed Ebitda di 3x.

Le 5 linee del piano – focus verso il cliente-cittadino

La strategia del nostro gruppo, evidenzia il Ceo di Iren, Massimiliano Bianco, “fa leva sui punti di forza storici come il legame con i clienti e le relazioni forti con i territori di riferimento, in un contesto in cui si stanno ridefinendo il mercato dell’energia e delle multi-utility”.

E proprio nel prossimo quinquennio il focus sarà sul cliente-cittadino, con i due elementi che si fondono insieme e diventano essenziali nello studio di offerte innovative per il pieno sviluppo del ‘New Downstream’, il nuovo paradigma commerciale lanciato da circa un anno con l’obiettivo di trasformare la commodity energetica in un servizio ad alto valore aggiunto.

Nel dettaglio, nei confronti dei clienti energetici, il 50% delle operazioni avverrà attraverso canali digitali in un’ottica omni-channel e con processi basati sulle best practice di settore.

Le 5 linee del piano – efficienza e sviluppo

Nel piano industriale un ruolo fondamentale è assegnato all’efficienza intesa come ulteriore integrazione e ottimizzazione di tutti gli aspetti della gestione, accompagnata da una maggiore agilità ed efficacia dei processi decisionali nell’ambito di una visione unitaria al fine di raggiungere gli ambiziosi obiettivi del piano.

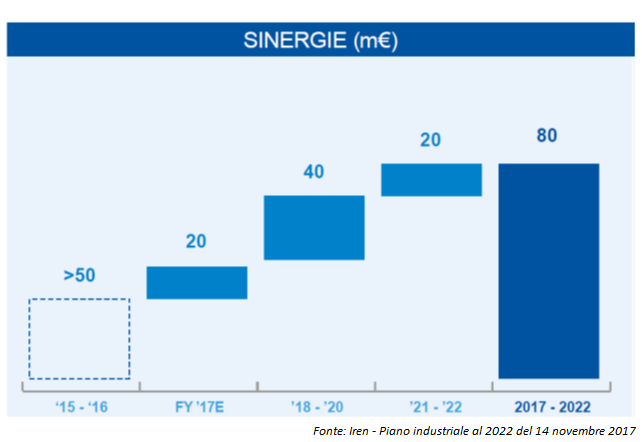

Una serie di iniziative i cui effetti emergeranno appieno nei prossimi trimestri, “ma che già oggi, e grazie al percorso seguito in termini di aumento dell’efficienza – come sottolinea Bianco – ci hanno già permesso di ottenere 50 milioni di sinergie in due anni e ci consentiranno di estrarne altri 80 milioni entro il 2022”.

Il terzo driver del piano è rappresentato dallo sviluppo nei business regolati e quasi regolati, con un’ulteriore espansione delle reti di teleriscaldamento, che permetterà una migliore saturazione degli impianti di generazione e ambientali (termovalorizzatori) già esistenti, e con l’ulteriore rafforzamento dei business a rete, attraverso importanti investimenti nel settore gas.

Le 5 linee del piano – sostenibilità e cura delle risorse interne

I progetti al 2022 prevedono poi un’attenzione speciale alla sostenibilità in quanto la cura dell’ambiente ha da sempre caratterizzato le scelte del gruppo, che già oggi produce il 78% della sua energia attraverso fonti rinnovabili e assimilate.

I vertici di Iren sono concentrati sui temi della decarbonizzazione, economia circolare e tutela delle risorse idriche, nell’ambito del quale investirà un miliardo di euro nei prossimi anni per raggiungere importanti obiettivi.

Nel contempo, il business plan riserva un’attenzione particolare alle risorse interne. E per valorizzare il capitale umano è previsto il lancio di una serie di iniziative mirate a incrementare soddisfazione, motivazione e meritocrazia all’interno di una strategia basata anzitutto su un forte focus sulle competenze, che partirà da una loro mappatura grazie all’integrazione dei sistemi di selezione, formazione e sviluppo.

Lo scenario di riferimento si conferma positivo

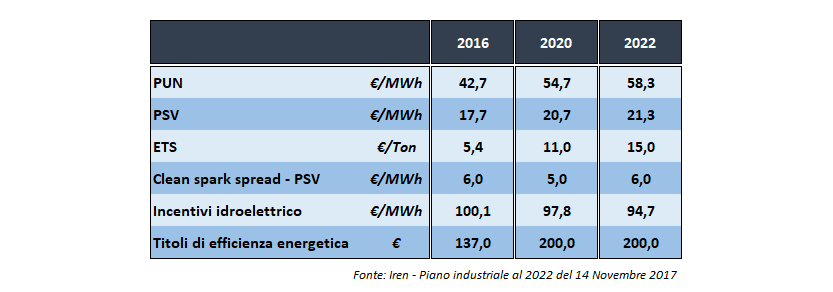

Gli obiettivi di conto economico e di stato patrimoniale indicati nel piano quinquennale di Iren sono basati su una serie di assunzioni riguardanti il presumibile andamento di alcune variabili chiave nel periodo in esame.

Più nello specifico, sono stati considerati i prezzi dell’energia elettrica sul mercato all’ingrosso in Italia (PUN), le quotazioni del gas (PSV), i margini nella generazione termoelettrica (Clean spark spread – PSV), gli incentivi a favore della produzione idroelettrica ed i corsi dei certificati bianchi.

Scenario a cui, ricordano al quartier generale di Iren, “si affiancano segnali congiunturali favorevoli allo sviluppo di ricavi e reddito in un contesto di sostenibilità come quello espresso dal modello di business di Iren”.

I conti a settembre con il vento in poppa

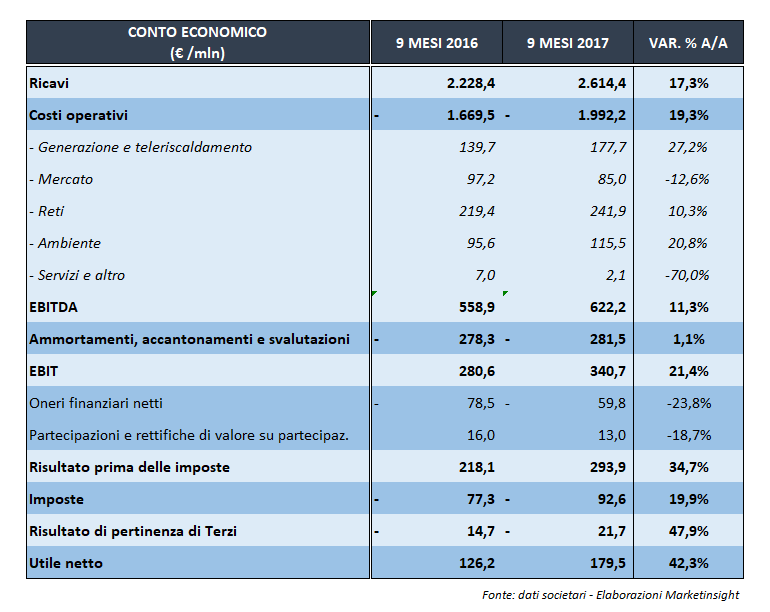

I primi nove mesi del 2017 hanno messo in luce una forte crescita di ricavi e reddito per Iren. Il fatturato è infatti aumentato del 17,3% a 2,61 miliardi grazie soprattutto al forte aumento dei volumi e dei prezzi delle commodity.

Buone notizie anche dall’Ebitda, che nei primi 9 mesi è cresciuto su base annua dell’11,3% a 622 milioni, merito del maggior contributo apportato da tutte le attività regolate e quasi regolate, ma anche dalla maggioranza di quelle non regolate. In questo ultimo ambito, la business unit Energia (generazione e teleriscaldamento) ha registrato un incremento del margine operativo lordo di 38 milioni grazie alla flessibilità impiantistica e alla capacità d’implementare un’efficace politica di hedging che ha consentito di cogliere le opportunità offerte dallo scenario energetico. In flessione, invece, il margine operativo lordo generato dalle vendite di energia elettrica nella business unit Mercato, penalizzate da un trend dei prezzi che ha favorito la filiera energetica, ma ha penalizzato l’attività in esame.

Ancora più forte lo sviluppo dell’Ebit, migliorato di oltre il 21% a 340 milioni, mentre il conto economico si chiude con un balzo dell’utile del 42% a 180 milioni circa beneficiando del taglio del 24% degli oneri finanziari netti e della riduzione del tax rate, fissatosi al 31,5% rispetto al precedente 35,4% per effetto del taglio dell’Ires al 24% dal precedente 27,5 per cento.

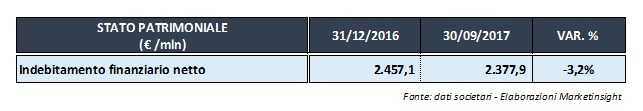

Sul fronte dello stato patrimoniale, l’indebitamento finanziario netto al 30 settembre 2017 è stato pari a 2,38 miliardi di euro, in flessione del 3,2% rispetto alla fine del 2016 sulla scia della robusta generazione di cassa che ha coperto agevolmente gli investimenti del periodo e il pagamento dei dividendi relativi all’anno 2016, pari 89 milioni.

Nel periodo in esame, gli investimenti tecnici lordi hanno raggiunto quota 200,2 milioni, con un balzo del 28% rispetto allo stesso periodo del 2016.

I target e le proiezioni di consensus

I risultati di settembre mettono in luce il buon momento per il settore delle multi-utility e in particolare di quello di Iren. Dati dai quali emerge la conferma di uno scenario positivo. Un trend che dovrebbe confermarsi nel prossimo futuro.

Ed ecco che l’Ebitda di Iren, come si rileva dalla tabella sotto riportata, mette a segno un aumento di circa 170 milioni per arrivare alla cifra di 950 milioni al 2022, con tasso annuo medio di crescita, cioè il Cagr, del 3 per cento. La crescita organica è legata all’espansione dei settori Reti, Ambiente e Teleriscaldamento, con una notevole visibilità dato che il 70% dell’incremento verrà raggiunto entro il 2020.

L’attività di M&A potrebbe poi portare un contributo di ulteriore 130 milioni a cui si potrebbe sommare il margine addizionale legato a ulteriori opzioni di crescita sul quale il gruppo sta lavorando ma sul cui risultato non vi è completa visibilità.

La corsa della redditività: al 2020 ed al 2022

Utile netto: incremento della bottom line di circa 86 milioni di euro, per arrivare alla cifra di 260 milioni di euro al 2022, con tasso annuo medio di crescita, cioè il Cagr, del 6,9 per cento. La crescita dell’ultima riga del conto economico è riconducibile alla migliore performance operativa attesa, ma riflette anche la stima di minori interessi passivi legati alla previsione di un minor indebitamento finanziario netto, accompagnato da un più basso costo medio del debito: 2,4% stimato nel 2022, con un passaggio intermedio al 2,7% nel 2020 rispetto al 3,4% del 2016.

Leverage: miglioramento del rapporto tra indebitamento finanziario netto ed Ebitda che nell’arco di piano dovrà essere sempre inferiore a 3x. Nel dettaglio, si scenderà da 3x del 2016 a 2,8x del 2018 a 2,3x del 2022 grazie alla contemporanea riduzione del numeratore e all’incremento del numeratore.

Per quanto riguarda le indicazioni del business plan relativamente alle singole divisioni, il contributo della generazione e teleriscaldamento all’Ebitda 2022 (244 milioni dai 234 milioni del 2016) scenderà al 25,7% dal 30% del 2016, a fronte di investimenti cumulati per 483 milioni. Il margine operativo lordo aumenterà in termini assoluti, nonostante la scadenza di circa 40 milioni d’incentivi legati alla produzione idroelettrica, grazie al pieno utilizzo delle fonti di calore esistenti per effetto dell’incremento delle volumetrie teleriscaldate (12 milioni di metri cubi). La business unit mercato genererà il 14,5% dell’Ebitda 2022 (138 milioni rispetto al dato rettificato del 2016 pari a 114 milioni), a fronte di investimenti cumulati per 191 milioni. Il contributo al margine operativo lordo 2022 (373 milioni dai 314 milioni del 2016) dell’area reti (idriche, elettriche e gas) sarà pari al 39,3% dal 40,3% del 2016, a fronte di investimenti cumulati per 1,24 miliardi. L’area di business ambiente sarà quella che registrerà il maggiore sviluppo, con la contribuzione della divisione all’Ebitda (173 milioni dai 119 milioni del 2016) che passerà al 18,2% del 2022 dal 15,3% del 2016 a fronte di investimenti cumulati per 326 milioni.

Tutti i settori contribuiscono alla crescita nel quinquennio in esame, consentendo a Iren di mantenere un portafoglio di business equilibrato e limitatamente esposto a un ipotetico deterioramento dello scenario economico ed energetico.

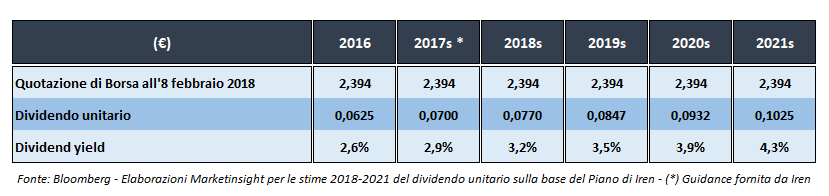

La politica di remunerazione dei soci nell’arco di piano

Particolare attenzione è stata posta anche nei confronti degli azionisti, attraverso l’impegno a proporre una dividend policy chiara e con un incremento annuale del dividendo per azione pari ad almeno il 10%, in ulteriore miglioramento rispetto al precedente piano che era pari all’8 per cento.

Nel dettaglio, la cedola unitaria che sarà pagata nel corso del 2022 sarà superiore a 0,10 euro, mentre quella staccata nel 2017 e di competenza dell’esercizio precedente è stata pari a 0,0625 euro, con un dividend yield lordo che passerà al 4,3% dall’attuale 2,6 per cento.

I numeri del piano al 2020 e al 2022 convincono gli analisti

Gli obiettivi economici indicati nel business plan sono stati praticamente fatti propri dagli esperti delle case di brokeraggio che coprono il titolo Iren. In particolare, le cifre indicate dai vertici del gruppo quotato a livello di Ebitda coincidono sostanzialmente con le stime degli analisti sia per il 2020 sia per il 2022, mentre a livello di utile netto, il consensus è leggermente più basso rispetto alle guidance del management.

Sul fronte della posizione finanziaria netta, gli analisti sono più ottimisti degli stessi vertici di Iren in quanto prevedono un debito inferiore in media del 7% rispetto a quello indicato nel piano industriale.

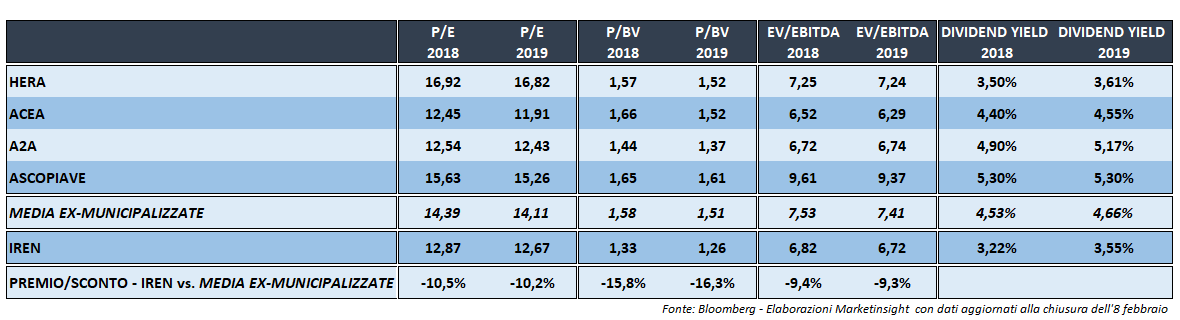

Analisti – domina l’indicazione di acquisto con multipli ancora a sconto

Mediobanca mantiene l’Outperform con target price a 2,90 euro grazie anche “a uno stato patrimoniale solido che consente di sfruttare le diverse opportunità di crescita. Con un anticipo di due anni rispetto al vecchio piano industriale Iren è riuscita a far scendere a 3x il rapporto Debito netto su Ebitda. Si assume poi che l’annunciato taglio dei costi abbia un effetto positivo sui risultati operativi del business idrico. In termini di valutazione relativa, i titoli trattano a livelli di EV/EBITDA e di P/E che lasciano intravedere del valore non ancora incorporato nelle quotazioni di Borsa”.

Equita ripropone il Buy con prezzo obiettivo a 3,1 euro per tre ragioni: “(1) dispone della migliore combinazione di asset operativi tra le multi-utility quotate, con buona esposizione a business promettenti (rifiuti ed acqua) e può contare su impianti di produzione di elettricità di alta qualità (idroelettrici, cogenerativi e rinnovabili); (2) il suo portafoglio di attività consente una buona visibilità sui risultati futuri, con redditività stabile, insieme a dividendi e flussi di cassa crescente; (3) non è giustificabile una valutazione a sconto in termini di P/E e di EV/EBITDA in relazione al profilo di crescita”.

Intermonte resta in “Neutral” con target a 2,40 euro nonostante negli ultimi due trimestri “abbia conseguito risultati operativi molto forti non soltanto nella produzione di energia elettrica (favorita da circostanze straordinarie), ma anche nel settore rifiuti e in quello delle reti”. Inoltre, completa l’analista, “anche se gli obiettivi del piano industriale sono considerati raggiungibili grazie alla provata capacità del management, alle quotazioni attuali il potenziale rialzo dei titoli è limitato soprattutto a causa di un dividend yield inferiore a quello medio offerto dai titoli del settore in Italia e in Europa”.

Kepler Cheuvreux conferma l’Hold con prezzo obiettivo a 2,50 euro essenzialmente per motivi estranei al business e “pur in presenza di un piano industriale credibile, i cui target includono solo il contributo della crescita organica in gran parte derivante da attività regolate”. Questo in quanto, completa l’analista, “abbiamo deciso di considerare nella valutazione di Iren anche il possibile apporto nel lungo termine di acquisizioni per un ammontare complessivo, in termini di equity value, di circa 80 milioni. La cautela nel giudizio complessivo resta così legata soprattutto all’attesa per il piazzamento sul mercato del 5% del capitale in mano al Comune di Torino, previsto per i prossimi mesi”.

Banca Imi ribadisce l’Add con target price a 2,80 euro perché “apprezziamo i bassi rischi legati al raggiungimento dei target del nuovo piano, considerando anche che il management ha conquistato anticipatamente gli obiettivi del precedente business plan”. Guardando poi ai multipli, e nonostante il rally del titolo nel 2017, “Iren tratta a sconto sui Peers in termini di EV/EBITDA e di P/E senza però un giustificato motivo alla luce di un margine operativo lordo poco volatile e di una generazione di cassa superiore a quella delle altre ex-municipalizzate, avendo così la flessibilità necessaria per operazioni di M&A e per pagare cedole più alte”.

Banca Akros rilancia il Buy con prezzo obiettivo a 2,75 euro in quanto “gli importanti obiettivi economici e finanziari del piano industriale sono superabili alla luce di ipotesi prudenti a livello di margini di generazione e che non considerano il contributo dell’M&A”. Siamo positivi anche perché, completa l’analista, “Iren offre un dividend yield medio del 3,7% nel prossimo quinquennio, con un pay out del 50%. In termini di multipli, il titolo non è caro rispetto alle altre principali utility italiane alla luce di: margine operativo lordo costituito per il 73% da attività regolate/quasi regolate, soddisfacente profilo di crescita e ruolo da protagonista nell’ambito M&A”.

MainFirst Bank mantiene l’Outperform con target a 2,90 euro alla luce di un “business plan prudente a livello di assunzioni e con i vertici di Iren che continueranno a battere sia i target indicati sia il Consensus sulla scia di quanto già fatto negli scorsi anni. Il nuovo piano si caratterizza per aver impresso un’accelerazione agli obiettivi indicati nel business plan precedente. Il Capex cumulato è pari a 2,5 miliardi dai precedenti 2,2 miliardi, con l’Ebitda che nel 2022 sarà pari a 950 milioni dai 900 milioni del 2021. La generazione di cassa è attesa forte, nonostante i grossi investimenti, determinando un taglio del debito”.

Borsa – Performance borsistica degli ultimi 12 mesi da record

Dall’inizio del 2018 il titolo Iren, pur registrando una flessione del 4,2%, si è comportato decisamente meglio rispetto al Ftse Italia Servizi Pubblici che in poco meno di sei settimane ha lasciato sul terreno l’8 per cento. A penalizzare le azioni del comparto utility in questo turbolento avvio di anno le attese di un rialzo dei tassi a livello mondiale o, comunque, di una non lontana conclusione delle politiche monetarie ultra-espansiva anche in Europa.

Allargando l’orizzonte temporale di analisi agli ultimi 12 mesi, emerge un rialzo delle quotazioni di Iren del 54,5%, performance decisamente migliore sia rispetto al Ftse Italia Servizi Pubblici, superato di circa 40 punti percentuali, sia rispetto al Ftse Italia Mid Cap distanziato di 28 punti percentuali.

Il rally dei corsi delle azioni del gruppo guidato da Massimiliano Bianco è partito lo scorso 17 marzo, poco sopra 1,6 euro, a seguito dell’annuncio dei conti del quarto trimestre del 2017 che sono stati in decisa crescita e superiori alle attese degli analisti. È poi proseguito durante tutto lo scorso anno con le successive trimestrali, sostenuto nell’ultimo trimestre dall’accoglienza positiva che il mercato ha riservato alle indicazioni e ai target contenuti nel nuovo piano industriale al 2022 presentato alla comunità finanziaria lo scorso 14 novembre.

Le quotazioni dei titoli Iren hanno poi raggiunto lo scorso 23 gennaio il nuovo massimo degli ultimi 10 e mezzo a 2,74 euro per poi ripiegare, seguendo la debolezza del settore e delle borse mondiali, poco sotto 2,40 euro alla chiusura dell’8 febbraio. Il prossimo evento chiave per le azioni della multi-utility del Nord-Ovest sarà il prossimo 7 marzo, giorno in cui saranno annunciati i conti del quarto trimestre del 2018.