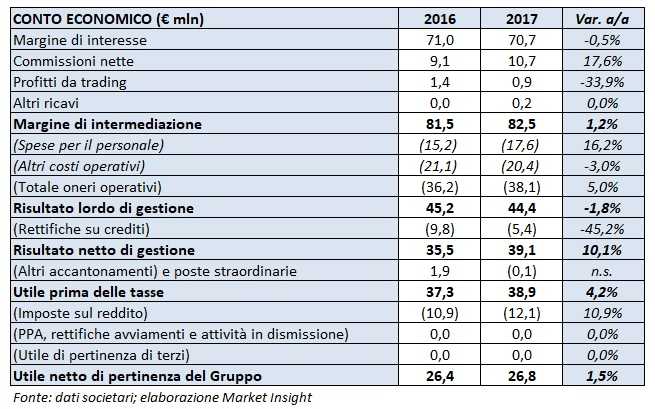

Il gruppo Banca Sistema, nel 2017, ha riportato una crescita del margine di intermediazione pari a 82,5 milioni (+1,2% a/a), andamento ascrivibile alla sostanziale stabilità del margine di interesse a 70,6 milioni e alla crescita delle commissioni nette (+17,6% a/a a 10,6 milioni). L’utile netto si è attestato a 26,8 milioni (in linea con il 2016).

Nel 2017, il margine di intermediazione di Banca Sistema si è attestato a 82,5 milioni (+1,2% rispetto al 2016). Nel dettaglio, il margine di interesse è rimasto invariato a 71 milioni per l’effetto combinato dei maggiori interessi attivi generati dai portafogli CQS/CQP compensati dalla riduzione di quelli generati dal factoring e dal portafoglio di finanziamenti Pmi (in run-off), oltreché dai maggiori interessi passivi. Il contributo totale a conto economico degli interessi di mora è stato pari a 29,6 milioni (19 milioni nel 2016), di cui 3,7 milioni riconducibili a esercizi precedenti.

Sono cresciute le commissioni nette (+17,6% a/a a 10,7 milioni), grazie al maggiore apporto dei volumi di factoring.

I costi operativi hanno mostrato un aumento a 38,1 milioni (+5% a/a). Nello specifico, le spese per il personale sono salite a 17,2 milioni (+16,2% a/a) a causa dell’incremento del numero di risorse, delle retribuzioni lorde e per la sottoscrizione di un nuovo patto di non concorrenza (concluso nel primo semestre del 2017). In flessione, invece, gli altri costi operativi (-3,1% a/a a 20,4 milioni) per effetto combinato della diminuzione dei costi di servicing e delle consulenze.

Significativa la riduzione delle rettifiche su crediti (-45,2 a/a a 5,4 milioni), con un costo del credito passato dai 74 pb del 2016 ai 33 pb dello scorso esercizio.

Tali dinamiche hanno spinto il risultato netto di gestione a 39,1 milioni (+10,1% rispetto a periodo di confronto).

Il periodo si è chiuso con un utile netto di 26,8 milioni (un valore allineato al 2016), dopo avere contabilizzato maggiori imposte per 12,1 milioni (+10,9% a/a).

Il cda ha proposto la distribuzione di un dividendo unitario di 0,086 euro (+13% rispetto al 2016). Si segnala che il board approverà il nuovo piano industriale prima della prossima assemblea degli azionisti fissata per il prossimo 23 aprile.

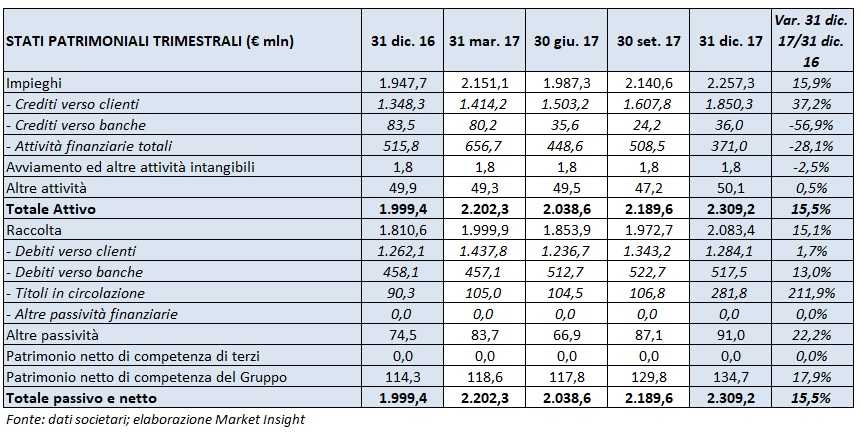

Dal lato patrimoniale, crescono sia gli impieghi (+15,9% rispetto a fine 2016) a 2.257,3 milioni spinti dai crediti verso clienti a 1.850,3 milioni (+37,2% rispetto al 31 dicembre 2016), sia la raccolta (+15,1% rispetto a fine 2016) a 2.083,4 milioni trainata dalla tenuta di quella da clientela a 1.284,1 milioni (+1,7% rispetto al 31 dicembre 2016) e dalla crescita dell’interbancario (+13% rispetto alla fine dell’anno precedente) a 517,5 milioni.

Il gruppo mostra una buona solidità patrimoniale, testimoniata da un livello del Cet1 ratio all’11,9% (anche se in calo rispetto al 13,3% di fine 2016).