Il Cda di Monrif, holding del gruppo attivo nei settori editoriale, internet, multimediale, alberghiero e immobiliare, ha approvato la trimestrale al 31 marzo 2018. Bisogna premettere che dal 1° gennaio 2018 il gruppo ha applicato lo IFRS 15 il quale ha comportato: l’iscrizione dei ricavi editoriali sulla base del prezzo di copertina (e comunque al prezzo effettivamente pagato dall’acquirente finale) al lordo degli aggi corrisposti, rilevati separatamente come costo di distribuzione e pertanto non portati a riduzione dei ricavi; nonché la rilevazione dei ricavi pubblicitari al netto dei canoni editore relativi alle concessioni terze, precedentemente iscritti come costo acquisto spazi nella voce costi operativi.

Ciò non ha determinato modifiche sul risultato operativo, né sul risultato di periodo. Inoltre, il primo trimestre 2017 è stato riesposto al fine di non considerare i dati economici della Grafica Editoriale Printing (GEP) ceduta alla fine del 2017.

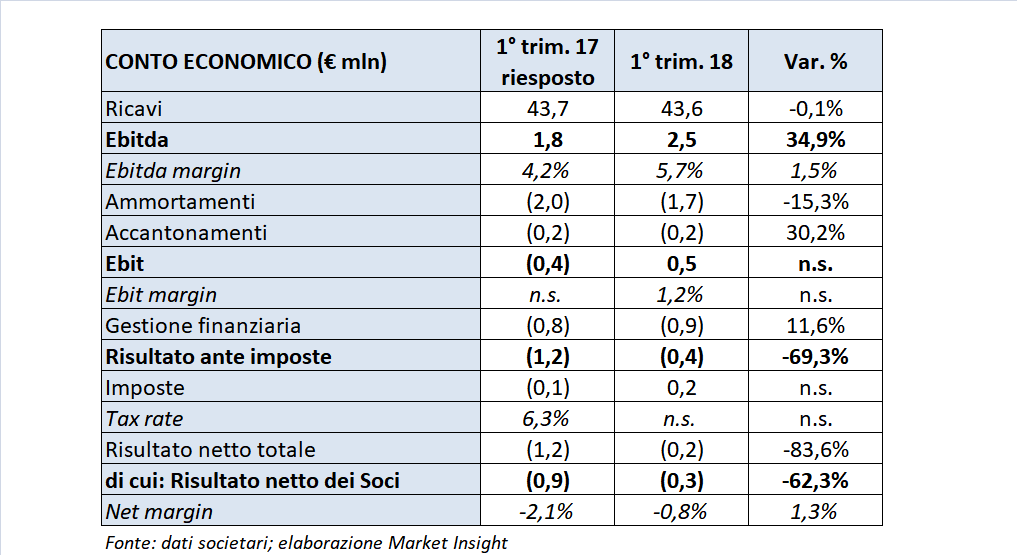

I ricavi consolidati nel primo trimestre 2018 sono ammontati a 43,6 milioni, pressoché in linea con i 43,7 milioni del pari periodo 2017. In particolare, i ricavi editoriali, per 24,3 milioni, sono scesi del 5,1% contenendo pertanto la flessione sotto la media del mercato che evidenzia una riduzione dell’8,3%.

I ricavi pubblicitari sono aumentati del 2,1% a 12 milioni. La raccolta nazionale sui quotidiani del gruppo si è incrementata del 9,7%, mentre la raccolta locale ha registrato una flessione del 2,1%. Tali dati si confrontano con un mercato pubblicitario che in Italia registra una variazione negativa nel primo trimestre del 9,1%, con un decremento del 12,4% nella raccolta nazionale e del 6,8% nella raccolta locale. La raccolta on line, pari a 1 milione e all’8% del fatturato complessivo, è salita dell’11,7% a fronte di un mercato cresciuto del 2,5 per cento.

I ricavi per servizi alberghieri hanno registrato un incremento del 18,6%, a 5 milioni, e includono per 0,2 milioni i ricavi inerenti la gestione del ristorante del Royal Hotel Carlton di Bologna che, dal mese di febbraio, è tornato ad essere condotto direttamente.

Migliora l’Ebitda da 1,8 a 2,5 milioni e l’Ebit passa da negativo per 0,4 milioni a positivo per 0,5 milioni.

Il risultato consolidato di competenza dei Soci evidenzia una perdita di 0,3 milioni, in netto miglioramento rispetto la perdita di 0,9 milioni conseguita nell’analogo periodo del 2017.

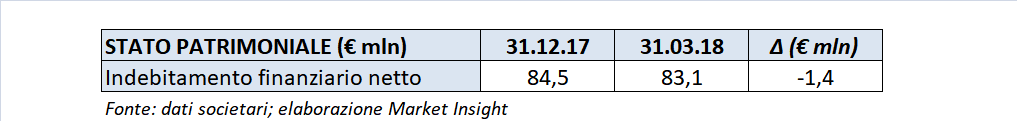

Dal lato patrimoniale, l’indebitamento finanziario netto, pari a 83,1 milioni, è migliorato di 1,4 milioni rispetto al 31 dicembre 2017.

In un contesto in cui il settore editoriale manifesta continui segnali di criticità, il gruppo è impegnato nel settore internet per definire un piano di investimenti, con il duplice obiettivo di sviluppo di nuovi prodotti e nuovi mercati. In tale contesto si pone l’investimento realizzato alla fine del precedente esercizio nella società Nana Bianca, con la quale stanno iniziando attività condivise su progetti innovativi nel settore digitale.

Nel settore alberghiero il gruppo sta ricercando nuove gestioni alberghiere, in particolare ove è presente con le testate giornalistiche, al fine di sviluppare ulteriormente il marchio Monrif Hotels.

Il management ritiene che i risultati gestionali previsti per il 2018 dovrebbero essere in linea con quanto conseguito nel 2017 grazie alle continue azioni di monitoraggio e riduzione dei costi, nonostante una situazione incerta del mercato editoriale, seppur parzialmente mitigata dalle performance del settore alberghiero.