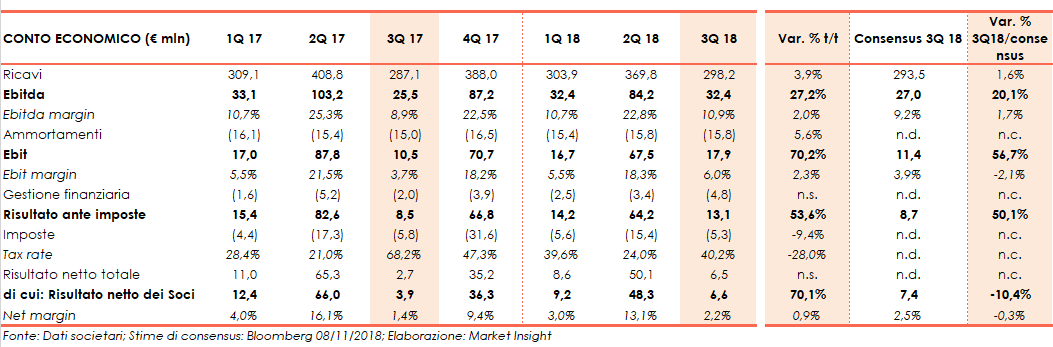

Il board della maison del lusso di Salvatore Ferragamo ha approvato i conti sulla gestione del terzo trimestre 2018, chiuso con risultati superiori alle stime di consensus raccolte da Bloomberg che si attendevano un miglioramento dei ricavi e del risultato operativo. Al di sotto delle previsioni solo l’utile netto.

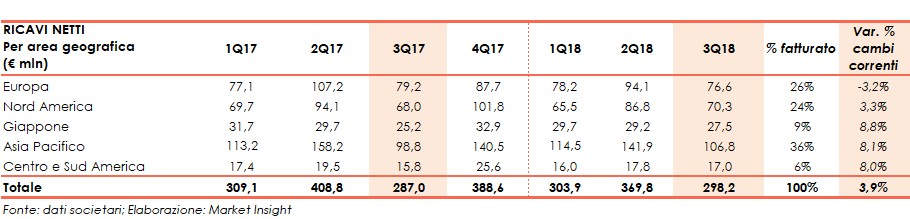

Nel terzo trimestre 2018, i ricavi si sono attestati a 298,2 milioni, in rialzo del 3,9% rispetto al pari periodo dell’esercizio precedente (+1,6% sul consensus).

Dall’analisi delle vendite per area geografica emerge la crescita dell’8,1% a 106,8 milioni dei ricavi realizzati in Asia Pacifico, mercato di punta del gruppo che rappresenta il 36% del fatturato totale. Una performance che beneficia del consolidamento degli stores a gestione diretta in Cina.

In lieve progresso i ricavi realizzati in Nord America (+3,3% a 70,3 milioni). Unica nota negativa il fatturato in Europa, sceso del 3,2% a 76,6 milioni

Migliora il giro d’affari nei mercati minori: Centro e Sud America (+8% a 17 milioni) e Giappone (+8,8% a 27,5 milioni). Quest’ultimo ha beneficiato soprattutto della razionalizzazione strategica del canale wholesale.

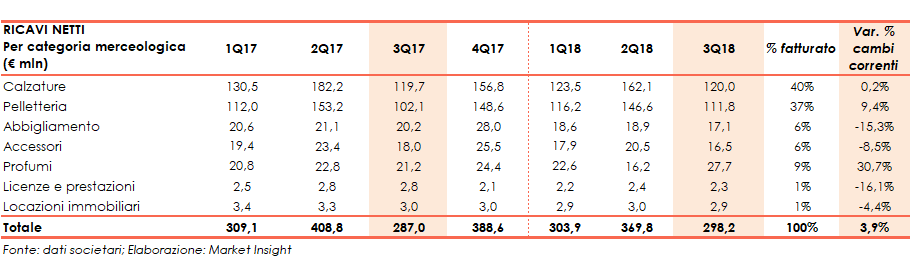

A livello di categoria merceologica, stabili le vendite delle calzature, mentre sale del 9,4% a 111,8 milioni il fatturato della pelletteria, secondo prodotto di punta del gruppo in termini di vendite.

Si segnala invece il calo delle categorie merceologiche di seconda fascia, quali l’abbigliamento, con ricavi in calo del 15,3% a 17,1 milioni e gli accessori dove le vendite sono diminuite dell’8,5% a 16,5 milioni.

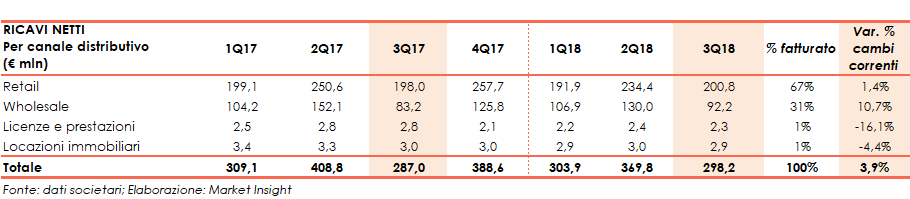

Dall’analisi del fatturato per canale distributivo, emerge lo sviluppo del 10,7% a 92,2 milioni delle vendite indirette (31% del fatturato totale). Un andamento che ha beneficiato delle spedizioni ritardate del trimestre precedente. Sostanzialmente stabili invece quelle dirette retail, passate da 198 milioni a 200,8 milioni.

Al 30 settembre 2018, la rete distributiva del gruppo contava 679 negozi, di cui 407 a gestione diretta, e 272 punti vendita monomarca operati da terzi nei canali wholesale, travel retail e nei principali department store.

Dall’analisi delle altre voci di conto economico, emerge il balzo dell’Ebitda salito del 27,2% a 32,4 milioni (+21,1% sul consensus), e dell’Ebit aumentato del 70,2% a 17,9 milioni (+56,7% sul consensus).

Un miglioramento che si riflette anche sull’utile netto di gestione, passato da 3,9 a 6,6 milioni, segnando così un progresso del 70,1% (-10,4% sul consensus).

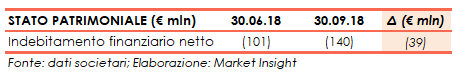

Al 30 settembre 2018, il gruppo presenta liquidità finanziaria netta per 140 milioni, migliorata di circa 39 milioni rispetto all’ammontare a fine giugno 2018.

L’Ad della maison del lusso, Micaela Le Divelec, in conference call ha spiegato che il terzo trimestre è stato ancora di transizione, anche se si vedono i primi segnali della nuova strategia in atto. Al momento però la società non intende fornire target finanziari di breve periodo.

Aggiungendo: “Non stiamo pianificando alcuna trasformazione o riorganizzazione globale. Stiamo portando avanti una strategia, che è come un processo in divenire, da implementare o adattare in base alle risposte del mercato.”

“Puntiamo a un programma di lungo periodo per una crescita sostenibile. In questo momento sarebbe prematuro dare qualsiasi obiettivo, visto che stiamo lavorando e facendo un continuo ‘fine tuning’ della nostra strategia che riguarda sia il business, sia l’organizzazione e infine il mercato.”