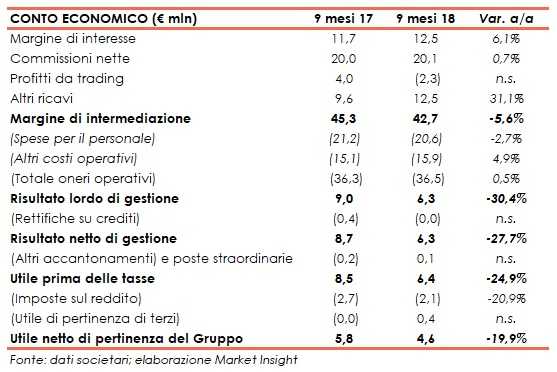

Banca Profilo ha archiviato i primi nove mesi del 2018 con un margine di intermediazione pari a 42,7 milioni (-5,6% rispetto al corrispondente periodo del 2017). L’utile netto è sceso a 4,6 milioni (-19,9% rispetto ai primi nove mesi del 2017).

Banca Profilo ha chiuso il periodo gennaio-settembre 2018 con ricavi e margini in calo rispetto allo stesso periodo dell’anno precedente.

Nel periodo la banca, tramite la controllata Banque Profil de Gestion, ha perfezionato l’acquisizione della società svizzera Dynagest, e indirettamente di una partecipazione del 65% in Dynamic Asset Management, management company lussemburghese.

L’operazione rientra nell’ambito del piano industriale 2017-2019, con l’obiettivo di aumentare le masse in gestione.

Oltre alle numerose sinergie sviluppabili con il gruppo, l’acquisizione permette di rafforzare le competenze nell’asset management istituzionale e nella negoziazione di strumenti finanziari, oltre a dotarsi di una fabbrica prodotto per la gestione di fondi e veicoli proprietari.

Banca Profilo, nei primi nove mesi del 2018, ha realizzato un margine di intermediazione pari a 42,7 milioni (-5,6% rispetto al periodo di confronto).

Il margine di interesse è aumentato a 12,5 milioni (+6,1% rispetto ai primi nove mesi del 2017), grazie principalmente del maggiore contributo del portafoglio titoli, mentre le commissioni nette sono rimaste stabili a 20,1 milioni.

I profitti da trading sono passati da un saldo positivo di 4 milioni nel periodo gennaio-settembre 2017 a uno negativo di 2,3 milioni nei primi nove mesi del 2018. Tale andamento è da ricondurre all’effetto dei mercati sui portafogli di trading della finanza e al mancato apporto del desk di intermediazione di Banque Profil de Gestion, in corso di sostituzione con il nuovo team Dynagest.

I costi operativi sono leggermente aumentati a 36,5 milioni (+0,5% annuo). Nel dettaglio, le spese per il personale sono scese a 20,6 milioni (-2,7% a/a), a seguito all’aumento dei costi del personale avvenuta nella controllata svizzera dopo l’ingresso in organico del personale Dynagest, unita alla riduzione dei costi per il personale avvenuta nella capogruppo. Il tutto unito al minore accantonamento sulla quota variabile delle retribuzioni. In aumento, invece, gli altri costi a 15,9 milioni (+4,9% rispetto al periodo gennaio-settembre 2017), al cui interno sono inclusi i costi consulenziali legati ad adeguamenti normativi e tecnologici, gli oneri di sistema e i costi sostenuti nel terzo trimestre per consolidare Dynagest.

Il risultato netto di gestione, in seguito a tali dinamiche, si è attestato a 6,3 milioni (-27,7% rispetto al periodo di confronto).

Il periodo si è chiuso con un utile netto di 4,6 milioni (-19,9% rispetto ai primi nove mesi del 2017).

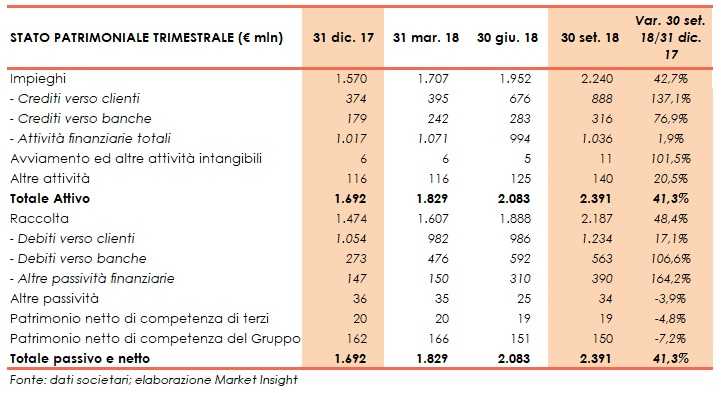

Dal lato patrimoniale a fine settembre gli impieghi salgono a 2,2 miliardi (+42,7% rispetto al 31 dicembre 2017), mentre la raccolta cresce a 2,2 miliardi (+48,4% rispetto a fine 2017).

Sul fronte della solidità patrimoniale, al 30 settembre il Cet1 si attesta al 20,6% (26% a fine 2017).