A meno di dieci giorni di Borsa aperta da qui a fine anno è possibile incominciare a fare un bilancio di un anno un po’ particolare e contraddistinto sia da nuovi record ma anche da fase di correzioni, l’ultima delle quali ancora in corso.

E’ indubbio che il protagonista assoluta sia stato l’incremento della volatiità.

L’indice VIX, che ne rappresenta l’espressione più fedele, è salito dai nove punti di inizio anno in un range compreso tra i 20 ed i 25 ad inizio mese e con un picco di 30-35 ad inizio febbraio.

Le due precedenti correzioni dei listini americani di febbraio ed ottobre sono state ben digerite e hanno lanciato in entrambe le occasioni gli indici verso nuovi record storici.

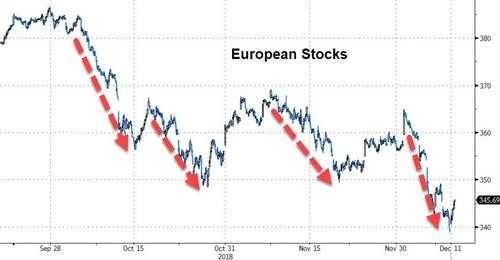

I malesseri di Wall Street si sono riflessi ed ampliati anche sulle Borse europee e su quelle asiatiche, alcune delle quali sono in Bear Market già da diversi mesi, cioè registrano arretramenti superiori al 20% da inizio anno.

Negli Stati Uniti la situazione è più favorevole. Nei giorni scorsi, tra rimbalzi e successivi scivoloni, il bilancio dell’anno è passato in negativo per il Dow Jones e lo S&P500, mentre il Nasdaq è ancora in leggera crescita per quanto sia in corsa per la peggiore chiusura di fine anno dal 2010.

L’origine della scarsa performance

I principali imputati di questa crescente debolezza dei mercati azionari, incapaci di realizzare anche il rally di Natale, sono la politica monetaria restrittiva della Federal Reserve e la guerra commerciale che è esponenzialmente montata, in particolare nel secondo semestre.

In realtà, i mercati azionari hanno smesso di brillare di luce propria appesantiti da una crescita in sensibile calo e da sopravvalutazioni ormai fuori controllo, specialmente in alcuni settori merceologici quali la tecnologia.

Le preoccupazioni per la futura crescita economica hanno spinto al ribasso anche i rendimenti obbligazionari, in particolare da inizio novembre e sul mercato americano. La possibilità che anche l’economia a stelle e strisce possa rallentare vistosamente o addirittura anche entrare in recessione a cavallo tra il 2019 e il 2020 ha provocato un appiattimento, sempre più marcato, della curva dei tassi di interesse, con il differenziale tra la scadenza biennale e quella decennale che si è ristretto a dieci punti base.

In passato, il passaggio della stessa da un’inclinazione positiva a una negativa ha sempre preceduto negli Stati Uniti un periodo di contrazione economica e si teme che anche questa volta l’evento possa ripetersi.

Anche in Europa la situazione non è più così rosea. Germania, Svezia, Svizzera e Italia (cosi come il Giappone fuori dall’Europa) hanno registrato un Pil negativo nel terzo trimestre, con il nostro Paese che rischia la recessione tecnica con le aumentate probabilità di una crescita negativa anche negli ultimi tre mesi dell’anno.

In aggiunta, si sommano le incertezze per i disordini francesi e la confusione sulla Brexit che rischia di appesantire la già fragile economia britannica e di far scoppiare la bolla immobiliare londinese.

In questo contesto piuttosto instabile, fortunatamente, i mercati emergenti hanno smesso di rappresentare un focolaio di tensioni. Pur non essendo migliorata, la situazione in Argentina, Brasile, Messico e Turchia si è perlomeno stabilizzata, con le valute che hanno smesso di scivolare pesantemente rispetto alle monete forti e tentano di recuperare almeno una frazione del terreno perduto.

Verso il 2019

Difficilmente il trend di rallentamento economico subirà un’inversione nei prossimi mesi.

Utilizzare il mercato azionario come un precursore per una futura contrazione della crescita è riduttivo.

Tuttavia, i segnali di allarme ci sono e non vanno ignorati.

Attualmente stiamo solo assistendo a una correzione funzionale e salutare per i mercati, che salgono ininterrottamente da quasi un decennio.

Gli utili aziendali denotano qualche segnale di rallentamento del ritmo di crescita, ma è ancora presto per parlare di una vera e propria inversione di tendenza.

Il futuro di Wall Street

In presenza di fondamentali ancora piuttosto stabili, sia macroeconomici che societari, la debolezza degli indici è imputata più che alla Fed alle schermaglie commerciali con la Cina.

Il mercato ha tentato già due volte, nelle ultime due settimane, di rompere i minimi di ottobre dai quali è sempre decisamente rimbalzato.

Su entrambi questi fronti, le prospettive un po’ meno rosee dell’economia a stelle e strisce rallenteranno, molto probabilmente, il ritmo di rialzi dei tassi di interesse nel prossimo biennio.

Il mercato ha dimostrato negli anni di avere bisogno di tassi di interesse molto bassi per poter continuare a correre e ulteriori rialzi potrebbero mettere a rischio questo trend ancora positivo.

Oltre i minimi di ottobre ci sono quelli di aprile, situati un paio di punti percentuali più in basso e baluardo per evitare ulteriori affondi ribassisti.

Le influenze esterne

Il leit-motiv delle Borse mondiali è ancora una volta Wall Street, ma le debolezze delle economie e dei mercati europei non vanno sottovalutati per il loro impatto negativo.

Un altro elemento è l’aumento degli spread sui mercati obbligazionari e in particolare sugli high-yield.

I mercati temono che l’indigestione di debito degli ultimi anni non sia più sostenibile nel momento in cui centinaia di miliardi di dollari di obbligazioni a basso rating stanno giungendo a scadenza e debbano essere rinnovate.

In questo contesto è la Cina che fa più paura, impegnata anche sul fronte interno per fronteggiare la bolla creditizia, oltre che i dazi imposti da Trump.

Per quanto sopra, fare previsioni diventa assai azzardato.

Sicuramente le incertezze che i mercati si stanno portando sulle spalle a fine 2018 ricadranno anche sul 2019, ma il “mood” resta ancora positivo. I mercati correggono, ma senza alcun panico e reagiscono, al momento, al raggiungimento dei supporti tecnici.