Il Gruppo milanese si conferma “come primo broker assicurativo italiano e vuole consolidare la posizione affiancando lo sviluppo per acquisizioni alla crescita organica: più 30% negli ultimi cinque anni in controtendenza sul settore” come ricorda Luciano Lucca, presidente di Assiteca, che poi pone l’accento “sull’attività di consulenza avviata lo scorso anno per supportare la crescita e rispondere alle nuove esigenze della clientela con l’offerta di nuovi e innovativi servizi”.

Il gruppo Assiteca opera nel mercato del brokeraggio assicurativo. E’ il maggior operatore italiano indipendente ed è ormai riconosciuto come il vero competitor delle multinazionali AON, Marsh e Willis.

La capogruppo di Assiteca è Assiteca Spa, una holding operativa che detiene il controllo di partecipate operanti sempre nel mercato assicurativo ma con diverse divisioni specialistiche. Da sottolineare che i ricavi della capogruppo compongono il 75% circa dei ricavi del Gruppo.

L’attività del Gruppo offre soluzioni costruite su misura e affianca i clienti nella fase di consulenza e analisi preliminare dei rischi, intermediazione e ricerca sul mercato delle migliori soluzioni assicurative nonché nella gestione del relativo portafoglio assicurativo.

La clientela è composta sia da un ampio numero di medie aziende italiane, sia da grandi gruppi industriali, inclusi il 10% delle subsidiary italiane di gruppi americani.

Assiteca ha attuato delle modifiche alla propria operatività nell’ultimo anno, decidendo di rafforzarsi nel business della consulenza oltre che nella classica attività da broker, trasformandosi quindi da “broker” a “consultative broker”. Questo ha comportato il lancio di una serie di servizi professionali destinati alla prevenzione e mitigazione dei rischi per le imprese.

Oltre che a crescere internamente, obiettivo facilitato dall’attività di consulenza avviata lo scorso anno per rispondere alle nuove esigenze della clientela con nuovi e innovativi servizi, il gruppo Assiteca – come sottolinea Luciano Lucca, presidente della società – “è impegnato nella ricerca di nuove opportunità di aggregazione per confermare il trend di crescita”.

Gli ultimi 5 esercizi hanno visto Assiteca migliorare progressivamente la propria performance. I premi intermediati, principalmente derivanti dal ramo danni, sono aumentati di circa il 30% rispetto al 2014 attestandosi a 680 milioni.

Per quanto riguarda i ricavi totali del gruppo Assiteca sono passati da 52,2 milioni a 67,4 milioni negli ultimi cinque anni, registrando un Cagr del 29%.

L’ultimo esercizio è stato particolarmente positivo e ha generato 4,6 milioni di utile netto, superiore del 28,2% rispetto all’esercizio precedente. Tale risultato è stato raggiunto grazie ad un leggero incremento dei ricavi, una diminuzione dei costi e un calo del tax rate.

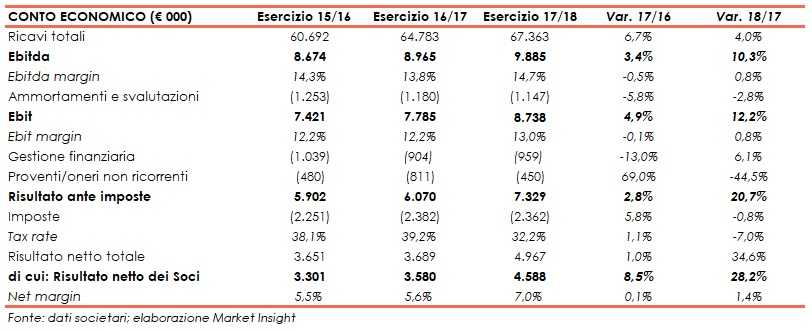

Il conto economico

Negli ultimi tre anni i ricavi lordi di Assiteca sono incrementati da 60,7 milioni a 67,4 milioni. La crescita, realizzata al 50% per via organica e al 50% per acquisizioni, permette al Gruppo di rafforzare la propria posizione di maggiore broker italiano sul mercato.

L’Ebitda margin nell’ultimo anno è aumentato dal 13,8% al 14,7%, esprimendo la capacità di controllare i costi in maniera più che proporzionale rispetto all’andamento dei ricavi.

Sul lato gestionale si registra una riduzione delle provvigioni passive riconosciute a terzi, con conseguente miglioramento dei ricavi netti. Il risultato è conseguenza della scelta del Gruppo di consolidare il rapporto con alcuni professionisti e collaboratori precedentemente remunerati a provvigioni, attraverso il loro inserimento nell’organico, al fine di aumentarne la fidelizzazione mediante un’attività in esclusiva e la sottoscrizione di patti di non concorrenza. Pertanto, parte del decremento delle commissioni passive si è trasferito sulla voce “costi del personale”.

Gli ammortamenti e le svalutazioni sono diminuiti anno dopo anno e hanno quindi contribuito ad incrementare l’Ebit margin al 13% nell’esercizio 17/18 dal livello del 12,2% dell’esercizio 15/16.

Il risultato ante imposte si è sostanzialmente incrementato tra l’esercizio 16/17 e l’esercizio 17/18, passando da 6,07 milioni a 7,33 milioni. La crescita è dovuta anche alla riduzione degli oneri non ricorrenti da 0,81 milioni dell’esercizio 16/17 ai 0,45 milioni dell’ultimo esercizio.

Infatti, nella gestione dell’esercizio conclusosi il 30 giugno 2017, Assiteca aveva fatto fronte a circa 0,5 milioni di costi straordinari per la dismissione di un’intera business unit dedicata al maggiore cliente spagnolo operante nel settore delle costruzioni, entrato in procedura concorsuale.

Tali dinamiche hanno portato un risultato netto totale di 4,97 milioni nell’ultimo esercizio, ed un risultato netto dei Soci pari a 4,59 milioni, in aumento rispetto ai due esercizi precedenti.

Breakdown ricavi

Nella tabella riportata viene mostrata la scomposizione dei ricavi per il gruppo Assiteca.

I ricavi lordi nell’esercizio 17/18 sono aumentati del 4% rispetto all’esercizio concluso il 30 giugno 2017.

Nello specifico, si è registrato un aumento del 2,2% dei ricavi da provvigioni rispetto all’esercizio precedente, che è la principale voce dei ricavi.

Buona anche la performance dell’area consulenza, che ha incrementato i ricavi da 3,1 milioni a 3,9 milioni.

Lo stato patrimoniale

L’indebitamento finanziario netto, inclusivo dei debiti per acquisizioni, è pari a 23,7 milioni nell’esercizio 17/18 (27,1 milioni nell’anno precedente), che registra quindi un miglioramento di 3,4 milioni.

Tale variazione non è influenzata da operazioni di natura straordinaria e quindi interamente generata dal cash flow operativo della società. In particolare, si sottolinea l’incremento delle disponibilità liquide da 7 a 9,7 milioni.

Da segnalare che Assiteca ha attuato una politica di ottimizzazione finanziaria per cambiare la composizione dei debiti finanziari, che al 30 giugno sono così composti: il 36% da debiti a breve (in confronto al 51% del 30 giugno 2017) e per il restante 67% da debiti a lungo (contro il 49% del 30 giugno 2017).

Ratio

La riduzione dell’indebitamento finanziario netto ha ridotto i ratio: PFN/EBITDA e PFN/Patrimonio netto dei soci.

Nello specifico, la riduzione del PFN/Ebitda è un segnale della migliore capacità società di trasformare il risultato lordo in risorse utili per la riduzione dell’indebitamento finanziario netto.

Mentre la riduzione del PFN/Patrimonio netto dei soci testimonia la migliore solidità patrimoniale della società.

Il ROE, ossia la capacità della società di generare utili con i mezzi propri, è incrementato di circa 3 punti percentuali nell’ultimo esercizio.

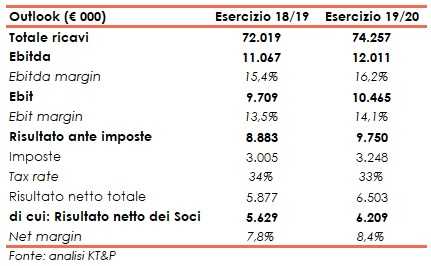

Outlook

Gli analisti di KT&P prevedono i ricavi in progressivo aumento nei prossimi due esercizi, raggiungendo 74,3 milioni nel 2020, dai 67,4 milioni attuali.

Tale incremento contribuisce ad un costante incremento dell’Ebitda margin fino al 16,2%, circa 1,3 punti percentuali in più rispetto al bilancio conclusosi lo scorso 30 giugno.

L’utile netto è visto salire a 5,6 milioni nel 2019 (+15% rispetto al 2018) e a 6,2 milioni nel 2020 (+14,3% rispetto al 2019).

Punti di forza

Buona capacità commerciale e diversificazione del business: l’efficacia dell’attività di sviluppo commerciale, l’ampliamento e la diversificazione dei servizi consentono uno sviluppo costante del portafoglio clienti nel corso degli anni.

Gruppo indipendente: offre soluzioni ad hoc per i propri clienti che includono:un servizio di consulenza, analisi preventiva dei rischi, intermediazione e ricerca delle migliori soluzioni assicurative.

Stabilità ricavi: elevato livello di ritenzione della clientela.

Punti di debolezza

Clientela domestica: l’attività del Gruppo è prevalentemente svolta nel Nord/Centro Italia, e solo il 5% in Spagna. Assiteca risulta, quindi, significativamente influenzata dai mutamenti dello scenario macroeconomico domestico del Nord e del Centro Italia.

Modifiche nella politica monetaria dell’Eurozona: l’incremento dei tassi di interesse aumenta il costo del debito, poiché sia i finanziamenti a medio/lungo e a breve in essere sono a tasso variabile.

Opportunità

Espandere il business: esistono aree geografiche dove Assiteca è poco presente. Il processo di crescita è stato avviato tramite l’acquisizione di Assidea nel marzo 2018, la quale ha sedi a Pescara, Campobasso e Bari.

Diversificazione target clientela: la clientela del Gruppo è composta circa al 90% da Piccole e Medie imprese (con fatturato fino ai 50 milioni di euro), Assiteca potrebbe provare ad entrare maggiormente nel business delle grandi società.

Minacce

La concorrenza nel settore delle assicurazioni: può influire sul business del brokeraggio. In particolare, una maggiore concorrenza potrebbe condurre a variazioni nelle condizioni assicurative ovvero a riduzioni dei premi applicati all’interno del mercato che, a loro volta, avrebbero quale effetto l’assottigliamento degli attuali margini provvigionali per il Gruppo.

Analisi tecnica

Fase interlocutoria per Assiteca, le cui quotazioni sono inserite in una fase triangolare di medio periodo che ne delimita il range di oscillazione tra 2,80 e 2,10 euro.

Gli indicatori algoritmici sono caratterizzati da un’impostazione neutrale che non fornisce particolari indicazioni ed anche l’analisi dei volumi negli ultimi mesi non segnala movimentazioni di particolare intensità.

Tecnicamente i livelli da monitorare sono associati ai lati della figura indicata con possibili accelerazioni al rialzo al superamento di 2,80 euro con proiezione all’area dei 3-3,20 euro mentre indicazioni di debolezza sarebbero da associare al cedimento del livello statico e psicologico dei 2 euro.