Il gruppo pesarese accelera sullo sviluppo e predispone le condizioni per proseguire il percorso di crescita intrapreso negli ultimi anno e culminato con i risultati record del 2016. Il piano al 2019 prevede tassi di crescita a doppia cifra, con una generazione di cassa in grado di finanziare gli investimenti a sostegno dello sviluppo e l’evoluzione della domanda che si conferma molto positiva.

- Roberto Selci, Presidente di Biesse, delinea le priorità strategiche

- Incremento delle quote di mercato

- Spingere ulteriormente sui concetti di Servitization e Industria 4.0

- La partnership con Accenture e Microsoft

- Diversificazione in settori attigui

- Capex per sostenere la crescita

- Generazione di cassa a sostegno degli investimenti

- I risultati 2016

- Il primo trimestre 2017

- I target 2017-2019

- Analisti- Ancora pochi ma con giudizi positivi

- Multipli – A premio solo sul P/E

- Borsa

- Criticità

Biesse archivia un primo trimestre 2017 contraddistinto da un’ulteriore accelerazione dei risultati, soprattutto a livello di marginalità e generazione di cassa, rispetto a un 2016 già più che positivo, anche se il management ha avvisato che i risultati dei prossimi mesi convergeranno verso i tassi di crescita prevista dal business plan.

Nel dettaglio, il gruppo prevede che i ricavi dovrebbero superare gli 825 milioni nel 2019, con un cagr triennale del 10,1%, mentre Ebitda ed Ebit dovrebbero registrare un tasso medio annuo di crescita rispettivamente dell’11,6% e del 12,5 per cento.

Obiettivi da raggiungere tramite un incremento delle quote di mercato, un’ulteriore spinta sulle potenzialità offerte dall’Industria 4.0 e dal concetto di Servitization, senza dimenticare le opportunità di espansione in settori di business attigui per diversificare l’attività.

Il tutto mantenendo costante l’impegno sui Capex in ricerca e sviluppo e sulla forza lavoro a sostegno della crescita futura, con una generazione di cassa in grado di finanziare la gestione operativa garantendo una posizione finanziaria netta positiva nell’arco di piano e la possibilità di distribuire costantemente dividendi.

Investimenti che è naturale attendersi avranno un impatto negativo sui margini nel breve periodo, anche se al momento la buona evoluzione della domanda ha consentito di assorbire tale effetto, alla luce di un primo trimestre che ha mostrato una redditività in netto miglioramento con un Ebitda margin del 13,4% e un ros del 10 per cento.

Risultati apprezzati anche dal mercato, con il titolo che nell’ultimo anno ha guadagnato in borsa circa il 180%, rispetto al +44% del Ftse Italia Star, fino a raggiungere il massimo storico a 34,92 euro lo scorso 26 maggio.

Roberto Selci, Presidente di Biesse, delinea le priorità strategiche

“Aumentare le quote di mercato a livello mondiale attraverso una maggiore capillarità di vendita, spingere ulteriormente sull’Industria 4.0, sulla interconnettività in senso generale e incrementare il valore dei servizi offerti, espanderci in settori di business attigui per diversificare la nostra attività”.

Sono queste, spiega il Presidente di Biesse Roberto Selci, “le priorità strategiche a cui stiamo lavorando per raggiungere gli obiettivi del piano industriale al 2019, proseguendo il trend di crescita degli ultimi anni e ponendo le basi per un ulteriore sviluppo dei risultati nel futuro”.

Il tutto senza dimenticare la necessità di continuare ad investire per garantire prodotti di qualità e tecnologicamente all’avanguardia, con un Capex sostenuto, specialmente quest’anno, dalla costante capacità di generare cassa.

Incremento delle quote di mercato

“Il nostro obiettivo primario è quello di aumentare le nostre quote di mercato, da raggiungere attraverso il costante miglioramento della qualità dei prodotti offerti sommato ad una continua innovazione tecnologica” spiega Selci.

E questo soprattutto, ma non in modo esclusivo, per quanto riguarda il settore del legno, il core business del gruppo con un peso di oltre il 70% sul fatturato totale e in cui Biesse può contare su una market share il superiore al 14 per cento.

E questo soprattutto, ma non in modo esclusivo, per quanto riguarda il settore del legno, il core business del gruppo con un peso di oltre il 70% sul fatturato totale e in cui Biesse può contare su una market share il superiore al 14 per cento.

“L’aumento delle quote, prosegue il manager, può avvenire attraverso una maggiore capillarità di vendita e distributiva, con un network che garantisca il supporto ai nostri clienti negli oltre 120 paesi in cui operiamo”.

Attualmente Biesse ha incrementato il numero delle proprie filiali a 37 in tutto il mondo, con il miglioramento di una rete che può contare su oltre 300 distributori a livello planetario visto come una chiave per cogliere una domanda di beni strumentali in espansione in diverse aree geografiche.

In particolare, le opportunità maggiori sembrano quelle offerte dal mercato asiatico, con l’area Apac cresciuta di oltre il 40% nel primo trimestre 2017, senza dimenticare la ripresa che sta mostrando la Russia, con la filiale di Mosca che presenta tassi di recupero importanti.

Spingere ulteriormente sui concetti di Servitization e Industria 4.0

Le potenzialità e le opportunità offerte dall’industria 4.0 e dal concetto di servitization sono considerati tra i principali driver di crescita per aumentare ricavi e margini. “In particolare, spiega l’investor relator Alberto Amurri, attraverso l’internet of things vogliamo incrementare la quota del service che attualmente non è a livelli soddisfacenti per la nostra industry”.

L’obiettivo è quello di raggiungere nel 2019 un’incidenza sui ricavi totali superiore al 20% del segmento after sales, caratterizzato da un livello di marginalità nettamente più elevato rispetto alle macchine.

L’obiettivo è quello di raggiungere nel 2019 un’incidenza sui ricavi totali superiore al 20% del segmento after sales, caratterizzato da un livello di marginalità nettamente più elevato rispetto alle macchine.

E fin ora gli argomenti dell’Industria 4.0 sono stati quelli a suscitare il maggior interesse nei vari appuntamenti con la comunità finanziaria. Come conferma il investor relator di Biesse “in tutte le manifestazioni, da ultima la fiera di Hannover, i nostri clienti sono estremamente attratti dalle possibilità di integrazione dei software ed alle potenzialità di una fabbrica completamente automatizzata”.

La partnership con Accenture e Microsoft

“Le partnership con Accenture e Microsoft sono lo strumento che noi abbiamo utilizzato per indirizzare i concetti di Internet of things e fabbrica 4.0.”

Come sottolineano a Pesaro, Biesse è in perfetta sintonia con i vantaggi di questa rivoluzione, che ha come obiettivo quello di coniugare i grandi numeri della catena di montaggio con la personalizzazione e il valore dell’artigianato.

“L’impegno che abbiamo preso nei confronti dei nostri clienti è quello di portarli a raggiungere quel livello di efficienza ormai necessario a rimanere competitivi in un mercato sempre più globale”.

“L’impegno che abbiamo preso nei confronti dei nostri clienti è quello di portarli a raggiungere quel livello di efficienza ormai necessario a rimanere competitivi in un mercato sempre più globale”.

Le collaborazioni con Microsoft ed Accenture sono dei progetti attraverso cui controllare in remoto le macchine, pianificare gli interventi di manutenzione e suggerire soluzioni in grado di ottimizzare il flusso produttivo.

Nel dettaglio, “con Microsoft abbiamo sviluppato la piattaforma attraverso la quale siamo connessi, mentre Accenture ci aiuta a gestire il flusso di dati affinché rientrino al cliente sotto forma di un vantaggio reale”.

Diversificazione in settori attigui

Un altro importante elemento della strategia di Biesse riguarda l’espansione in settori di attività attigui al business tradizionale in particolare nel segmento “advanced materials”, nel quale il gruppo intende crescere sfruttando il proprio know-how.

“La crescita attesa in tale segmento è prevista totalmente organica e, seppure ancora non rilevante da un punto di vista dimensionale, è particolarmente significativa per la scelta di diversificare la nostra attività in settori con minore ciclicità”.

Al momento infatti la divisione Avanced Materials ha un peso contenuto sul fatturato complessivo, con la previsione però di quasi raddoppiare la propria dimensione (+92% cagr 2017-2019) raggiungendo nel 2019 circa i 30 milioni di euro e un’incidenza sul giro d’affari complessivo di poco inferiore al 4 per cento.

Al momento infatti la divisione Avanced Materials ha un peso contenuto sul fatturato complessivo, con la previsione però di quasi raddoppiare la propria dimensione (+92% cagr 2017-2019) raggiungendo nel 2019 circa i 30 milioni di euro e un’incidenza sul giro d’affari complessivo di poco inferiore al 4 per cento.

“Nonostante la dimensione limitata, spiega Amurri, in prospettiva l’approccio in mercati con tecnologie diverse da quelle tradizionali, come il legno, il vetro e la pietra, ha delle potenzialità molto elevate poiché la plastica, e più in generale i materiali avanzati (fibre di carbonio, alluminio e metallo), vanno a contatto con settori di business totalmente diversi da quelli fino ad oggi esplorati”.

“La crescita in percentuale è prevista a tassi molto elevati ma, ammette il manager, per raggiungere volumi significativi ci vorrà ancora del tempo. Lo sviluppo degli Avanced Materials è comunque importante per noi per una maggiore diversificazione in segmenti con driver e ciclicità diverse rispetto al nostro core business”.

Se da una parte infatti l’attività tradizionale di Biesse è legata soprattutto all’housing e al mobile, i clienti finali della nuova divisione operano in campi quali l’aerospace, l’industria dell’auto ed il bio-medicale, che presentano ciclicità completamente diverse.

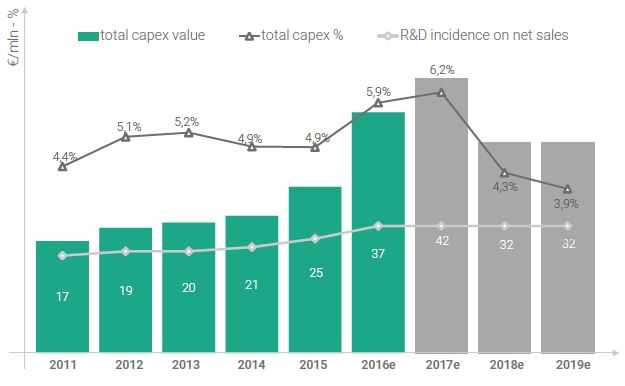

Capex per sostenere la crescita

A supporto del percorso di crescita, Biesse intende confermare il proprio impegno dal lato degli investimenti, in un settore in cui l’innovazione tecnologica rappresenta un driver fondamentale per soddisfare l’evoluzione della domanda.

“Intendiamo continuare ad investire soprattutto per quanto riguarda gli argomenti relativi all’Industria 4.0, anche se non abbiamo un Capex dedicato che si possa estrapolare perché i nostri investimenti hanno una normale spinta verso la ricerca e sviluppo che comprende anche la parte relativa ad aumentare il nostro output nell’Industria 4.0”.

Da piano industriale il gruppo prevede investimenti per 42 milioni quest’anno per poi scendere a 32 milioni nel 2018 e nel 2019, portando l’incidenza sul fatturato dal 6,2% al 3,9%. Di questi, una parte costante, pari a più del 2% del fatturato, sarà dedicata all’attività di R&D che riguarda principalmente lo sviluppo di software, ormai diventato l’elemento caratterizzante della macchina e che garantisce un vantaggio competitivo.

Da piano industriale il gruppo prevede investimenti per 42 milioni quest’anno per poi scendere a 32 milioni nel 2018 e nel 2019, portando l’incidenza sul fatturato dal 6,2% al 3,9%. Di questi, una parte costante, pari a più del 2% del fatturato, sarà dedicata all’attività di R&D che riguarda principalmente lo sviluppo di software, ormai diventato l’elemento caratterizzante della macchina e che garantisce un vantaggio competitivo.

Per Biesse, inoltre, gli investimenti hanno sempre riguardato, e riguarderanno anche in futuro, le persone, con la voce spese per il personale che continuerà ad aumentare in maniera progressiva anche nei prossimi trimestri, mantenendo comunque un’incidenza sul fatturato inferiore al 30%.

“ La parola investimento in Biesse si coniuga spesso con l’incremento del costo del lavoro, con la forte accelerazione dei risultati 2016 che ci ha consentito di anticipare l’assunzione di nuovo personale, in un percorso che proseguirà anche quest’anno con l’obiettivo di superare le 4 mila unità”.

Generazione di cassa a sostegno degli investimenti

“Ovviamente, ammette il manager, l’incremento del costo del lavoro avrà un impatto sui margini nel breve periodo, ma in prospettiva ci attendiamo che tali investimenti diano i loro frutti nel medio termine, data la necessità del gruppo di strutturarsi in modo da cogliere una domanda che continua ad essere estremamente positiva”.

La realtà però ha finora mostrato che tale impatto negativo sulla marginalità non c’è ancora stato, grazie a un andamento della domanda e dell’entrata ordini tali da assorbire la crescita del costo del lavoro.

La realtà però ha finora mostrato che tale impatto negativo sulla marginalità non c’è ancora stato, grazie a un andamento della domanda e dell’entrata ordini tali da assorbire la crescita del costo del lavoro.

E i primi tre mesi del 2017 sono stati molto confortanti da questo punto di vista, con flussi di cassa e una posizione finanziaria netta che non hanno risentito della stagionalità tipica del business.

Infatti, nonostante il primo trimestre sia di solito meno proficuo dal punto di vista ciclico e della generazione di cassa, la posizione finanziaria netta al 31 marzo 2017 risultava positiva per 4,9 milioni, praticamente identica al livello di fine 2016 e in miglioramento di circa 16,7 milioni rispetto al 31 marzo 2016.

Secondo Amurri, inoltre, “tale dinamica è proiettabile anche in futuro. Credo che anche nel secondo quarter avremo una generazione di cassa molto positiva nonostante il pagamento dei dividendi effettuato a maggio”.

Notizie sicuramente positive per Biesse, poiché garantiscono al gruppo la possibilità di finanziare il proprio ciclo di investimenti attraverso le risorse generate dall’attività del gruppo. Il piano industriale prevede infatti un free cash flow positivo per complessivi 69 milioni nel triennio 2017-2019 e una posizione finanziaria netta positiva per 44,7 milioni nel 2019, il tutto mantenendo un dividendo stabile a 9,8 milioni nell’arco di piano.

I risultati 2016

Nello scorso esercizio i ricavi del gruppo hanno raggiunto il risultato record di 618,5 milioni, in aumento del 19,1% rispetto al 2015. A livello di area geografica, l’Europa occidentale, che pesa per circa il 45% del fatturato totale, ha registrato un incremento dei volumi del 34,9%, mentre l’Europa orientale (12,6% del giro d’affari totale) ha segnato un decremento del 12,2 per cento.

Positivo anche il contributo del nord America (18% dei ricavi totali), con volumi in crescita del 20%, e dell’area Asia Pacifico (21% dei ricavi totali), con un incremento dei volumi del 26 per cento.

Crescita a doppia cifra anche per l’Ebitda, che segna un +18,2% a 75,8 milioni mantenendo una marginalità superiore al 12%, nonostante l’incremento del 19% del costo del personale. In netto miglioramento anche l’Ebit adjusted, che registra un balzo del 28,4% a 56,3 milioni con un ros del 9,1 per cento.

Crescita a doppia cifra anche per l’Ebitda, che segna un +18,2% a 75,8 milioni mantenendo una marginalità superiore al 12%, nonostante l’incremento del 19% del costo del personale. In netto miglioramento anche l’Ebit adjusted, che registra un balzo del 28,4% a 56,3 milioni con un ros del 9,1 per cento.

L’esercizio si è chiuso con un balzo dell’utile netto di circa il 40% a 29,5 milioni, anche grazie a minori oneri finanziari passati da 5,3 milioni nel 2015 a 2,7 milioni.

Dal lato patrimoniale, la posizione finanziaria netta risulta positiva per 4,9 milioni, in miglioramento di 4,8 milioni rispetto al 31 dicembre 2015, con un free cash flow di 14,6 milioni che beneficia dell’aumento della marginalità e della continua attenzione alle dinamiche del capitale circolante netto.

Nel 2016 Biesse ha nettamente sovra-performato le indicazioni dei propri settori di riferimento sia per quanto riguarda l’andamento dell’orders intake che per quanto concerne la crescita del portafoglio ordini. L’entrata ordini complessiva per il gruppo (solo macchine) nel 2016 è stata superiore del 11% rispetto al 2015, mentre il portafoglio ordini si è attestato a oltre 164 milioni (+16% rispetto al 2015).

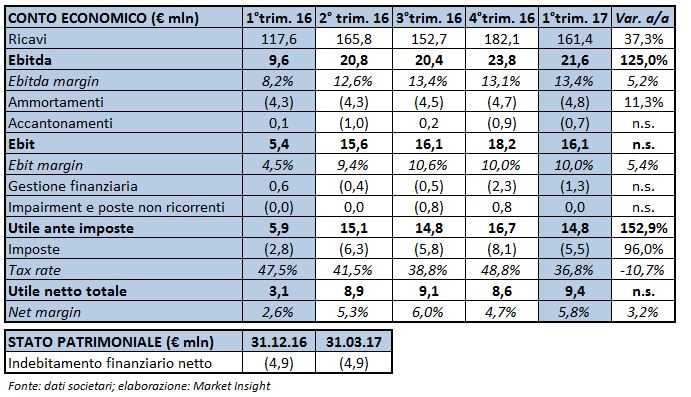

Il primo trimestre 2017

Biesse ha iniziato il 2017 con un trimestre straordinariamente forte rispetto al pari periodo 2016, registrando fatturato, marginalità e posizione finanziaria netta migliori di sempre per un primo trimestre.

Nel primo trimestre il gruppo ha consuntivato ricavi consolidati per 161,4 milioni, in crescita del 37,4% su base annua, confermando la supremazia del comparto legno, con oltre il 70% del fatturato totale, sia rispetto a quello vetro/pietra (15,5% del totale) che rispetto alla divisione meccatronica (15,9% del totale)

Segnali positivi anche dal segmento “materiali avanzati” che, nonostante presenti volumi ancora ridotti, ha già realizzato oltre il 29% del budget 2017, continuando a crescere in linea alle previsioni del piano triennale.

Segnali positivi anche dal segmento “materiali avanzati” che, nonostante presenti volumi ancora ridotti, ha già realizzato oltre il 29% del budget 2017, continuando a crescere in linea alle previsioni del piano triennale.

Il forte incremento del fatturato unito a una maggior efficienza hanno portato ad un netto incremento dei margini operativi, con l’Ebitda che risulta più che raddoppiato a 21,6 milioni, con una marginalità in aumento di 520 basis point al 13,4%, mentre l’Ebit è triplicato a 16,1 milioni, portando il ros al 10% (+540 basis point).

La bottom linea evidenzia infine un balzo dell’utile netto da 3,1 milioni a 9,4 milioni, anche grazie alla migliore dinamica operativa accompagnata dalla riduzione del tax rate, che passa dal 47,5% al 36,8 per cento.

Dal lato patrimoniale, la posizione finanziaria netta risulta positiva per 4,9 milioni, sostanzialmente stabile rispetto al 31 dicembre 2016 nonostante la normale ciclicità del business caratterizzante il primo trimestre, a testimonianza della costante attenzione posta nel controllo del capitale circolante netto. La posizione finanziaria netta, infatti, risulta in miglioramento rispetto agli 11,8 milioni di indebitamento di fine marzo 2016, con la forte generazione di cassa che è riuscita ad assorbire l’incremento del magazzino.

Per quanto riguarda gli ordini, prosegue anche nei primi tre mesi del 2017 la positiva evoluzione dell’order intake, con un incremento rispetto al periodo di confronto del 14,2 per cento. Sale del 3,4% anche il portafogli ordini, che ha raggiunto 188,5 milioni.

I target 2017-2019

Il gruppo, in seguito agli ottimi risultati ottenuti nello scorso esercizio, ha pubblicato lo scorso 28 febbraio l’aggiornamento del piano industriale 2017-2019.

Da un confronto con le stime del business plan 2016-2018 diffuso nel febbraio 2016, si notano tassi di crescita leggermente inferiori rispetto a quelli previsti precedentemente, soprattutto legati al fatto che Biesse è riuscita ad anticipare gli obiettivi di crescita rispetto all’orizzonte temporale previsto.

Nel dettaglio, il gruppo stima che i ricavi dovrebbero superare gli 825 milioni nel 2019, con un cagr triennale del 10,1%, dovuto anche al fatto che storicamente Biesse ha registrato un tasso medio di crescita superiore di circa tre volte rispetto a quello indicato dalle associazioni di categoria.

Nel dettaglio, il gruppo stima che i ricavi dovrebbero superare gli 825 milioni nel 2019, con un cagr triennale del 10,1%, dovuto anche al fatto che storicamente Biesse ha registrato un tasso medio di crescita superiore di circa tre volte rispetto a quello indicato dalle associazioni di categoria.

In particolare, per la divisone legno, il core business del gruppo, è atteso un cagr del 9% rispetto al +4% stimato per il mercato, mentre per la divisione vetro e pietra è previsto un cagr del 12% rispetto al +7% del mercato. Per la Meccatronica, infine, il cagr dovrebbe essere dell’11% contro il +5% del mercato.

La positiva evoluzione della domanda dovrebbe poi consentire di assorbire le spese per investimenti e l’incremento del costo del personale, con Ebitda ed Ebit che dovrebbero registrare un tasso medio annuo di crescita rispettivamente dell’11,6% e del 12,5 per cento.

Alla luce degli ottimi risultati registrati nel primo trimestre 2017, e dal buon andamento mostrato anche dal secondo quarter, tali obiettivi appaiono però prudenti, come è nella norma di Biesse.

Il management ritiene siano target sicuramente raggiungibili anche se è ancora presto per definirli superabili, dato che il gruppo, backlog alla mano, ha una visibilità di tre-quattro mesi ed è quindi difficili guardare più lontano. Non è da escludere, tuttavia, la possibilità che vengano rivisti alla fine del primo semestre, soprattutto se l’andamento della domanda dovesse confermarsi sui livelli attuali.

Analisti- Ancora pochi ma con giudizi positivi

Banca Akros conferma la raccomandazione “accumulate” e alza il target price da 26,8 euro a 33 euro “dopo i forti risultati del primo trimestre che hanno mostrato un andamento positivo in tutti i principali mercati di riferimento del gruppo”.

Banca Imi migliora il giudizio da “hold” ad “add” alzando il target price da 22,9 euro a 35,5 euro dopo che i risultati dei primi tre mesi del 2017 “hanno battuto le nostre previsioni soprattutto a livello di marginalità e generazione di cassa”.

“La positiva evoluzione del portafoglio ordini e l’incremento del backlog aumentano la visibilità sugli utili 2017, anno sui cui confermiamo le nostre stime, sostanzialmente allineate alla guidance del piano triennale”.

Exane Bnp Paribas avvia la copertura sul titolo con rating “outperform” e target price a 34 euro, alla luce “delle buone potenzialità di crescita in un settore con forti barriere all’ingresso, del consolidamento nei principali mercati di riferimento e dell’espansione in nuovi segmenti”.

“Vediamo inoltre un up side dell’Ebitda rispetto a quanto previsto dalla guidance, senza contare che, nonostante la forte performance delle azioni, la liquidità relativamente bassa del titolo e la scarsa copertura da parte degli analisti lasciano il gruppo fuori dai radar di molti investitori”.

La banca d’affari sottolinea infine che, in considerazione della solidità finanziaria, “Biesse potrebbe avere la potenza di fuoco necessaria per accelerare la diversificazione e il grado di penetrazione in nuovi segmenti anche attraverso l’attività di M&A”.

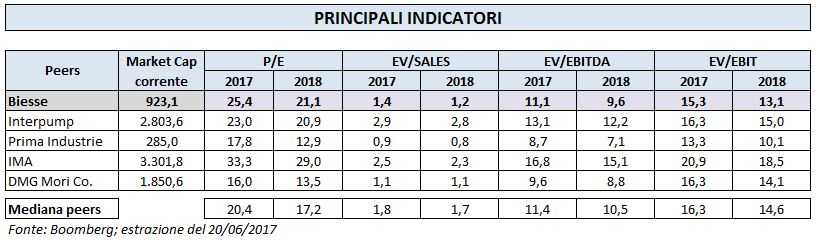

Multipli – A premio solo sul P/E

Dal confronto dei multipli del gruppo Biesse con i principali comparables si rileva che il titolo tratta a premio per quanto riguarda il P/E, mentre è a sconto su tutti gli altri indicatori rispetto alla mediana dei peers.

Dall’analisi prospettica del titolo comparato con i principali peers emerge che tratta circa 25,4 volte il price/earning per il 2017 e a 21,1 volte per il 2018, a fronte rispettivamente di un rapporto pari a 20,4x e 17,2x della mediana dei peers. A sconto invece per l’indice EV/Sales che vede un rapporto per Biesse più basso di circa il 22% rispetto alla mediana di riferimento del 2017 e del 29% su quella del 2018.

Sostanzialmente in linea rispetto ai comparables, invece, il rapporto EV/Ebitda di Biesse, con il multiplo per la società in esame pari a 11,1x nel 2017 e a 9,6x per il 2018. Analogamente per quanto riguarda l’EV/Ebit, Biesse tratta leggermente a sconto rispetto alla mediana, con un indicatore pari a 15,3x nel 2017 ed a 13,1x nel 2018.

Borsa

I forti risultati del 2016 e dei primi tre mesi dell’esercizio in corso sono stati apprezzati anche dal mercato, con il titolo che ha guadagnato nell’ultimo anno circa il 180% rispetto al +44% del Ftse Italia Star.

Una sovra-performance confermata anche da inizio 2017, con Biesse che ha guadagnato circa il 65%, rispetto al +25% dell’indice di riferimento, fino a raggiungere il massimo storico di 34,92 euro lo scorso 26 maggio.

Da tale data, le azioni del gruppo hanno registrato un parziale ritracciamento perdendo circa il 9% e chiudendo la scorsa ottava in area 31,5 euro, complici anche parziali prese di profitto scattate sul titolo dopo il rally sopra citato, in una fase di leggera correzione del mercato.

Un forte trend rialzista che affonda le proprie radici nel passato, con Biesse che negli ultimi cinque anni ha guadagnato oltre l’800% a conferma della bontà delle azioni intraprese dal management e della costante crescita dei risultati.

Criticità

Tra i principali fattori di criticità che potrebbero minare il percorso di crescita del gruppo vi è sicuramente il tema della dinamica valutaria, data la forte vocazione internazionale del gruppo.

Se da un lato, infatti, la presenza in diversi mercati garantisce un buon livello di diversificazione geografica, dall’altro lascia il gruppo esposto al rischio di cambio, da monitorare con cura visto lo scenario macroeconomico caratterizzato ancora da molti elementi di incertezza.

Se da un lato, infatti, la presenza in diversi mercati garantisce un buon livello di diversificazione geografica, dall’altro lascia il gruppo esposto al rischio di cambio, da monitorare con cura visto lo scenario macroeconomico caratterizzato ancora da molti elementi di incertezza.

Un tema che si ricollega anche alla ciclicità tipica dei mercati di riferimento del gruppo. I prodotti Biesse sono infatti dei macchinari che rappresentano degli investimenti per i clienti, i quali possono decidere di posticipare gli acquisti e diminuire le Capex in periodo di difficoltà congiunturali.

Un ultimo elemento di criticità, infine, è rappresentato dall’elevato livello di competizione del settore, che rischia di causare una pressione sui prezzi ed esige un costante impegno rivolto all’innovazione tecnologica, pena la perdita di quote di mercato a favore dei competitors.