Retelit si avvia a chiudere un 2018 brillante, mentre conferma il proprio ruolo di rilievo sul territorio italiano e internazionale. E questo sfruttando al massimo le potenzialità generate dal cavo AAE-1, che collega Asia, Africa ed Europa con una tecnologia a 200 Gbps. Un elemento di forza che consentirà all’operatore di dati e servizi per il mercato delle telecomunicazioni di rispondere alla domanda crescente di traffico Internet sulla rotta Eurasia da parte di Carrier e OTT, mettendo a disposizione dei clienti un’infrastruttura di assoluto valore e veramente globale.

- Federico Protto, Ad di Retelit, delinea le priorità strategiche

- L’upgrade tecnologico del cavo AAE-1 in anticipo rispetto alle previsioni

- Il Consorzio Open Hub Med e le sinergie con il cavo AAE-1

- La partnership con Huawei

- Gli investimenti IT e il lancio della tecnologia SD-WAN

- L’ingresso nell’alleanza globale “ngena”

- Le opportunità di crescita esterna

- I conti dei primi 9 mesi del 2018

- Ripartizione del fatturato, ordini e investimenti

- “In linea con gli obiettivi del piano”

Retelit ha chiuso i primi 9 mesi del 2018 con un valore della produzione in aumento del 14% a 50,5 milioni, un Ebitda cresciuto del 37% a 21,8 milioni e un margine sui ricavi in miglioramento dal 35,9% al 43,2 per cento.

Questi risultati sono perfettamente in linea con gli obiettivi del piano industriale 2018-2022 e consentono di confermare le guidance per il 2018: fatturato atteso tra 67 e 71 milioni ed un Ebitda tra 24 e 28 milioni.

Per il 2019, la guidance prevede invece un fatturato atteso tra i 76 e 80 milioni, un Ebitda tra i 29 e 33 milioni, investimenti nel range tra 22 e 28 milioni e una PFN positiva compresa tra i 23 e i 27 milioni.

Da rilevare poi che all’interno del piano un ruolo cruciale è assegnato allo sviluppo del segmento Business e in particolare al consolidamento commerciale del cavo sottomarino AAE-1, che collega 19 Paesi da Marsiglia a Hong Kong e di cui Retelit detiene il 5,5%, con una landing station di proprietà a Bari.

Poco più di un mese fa è stato annunciato l’upgrade tecnologico del cavo, in anticipo rispetto alle previsioni. “Il passaggio alla tecnologia da 100 a 200 Gbps per le nuove richieste di accensioni ci consentirà di ridurre i costi e rispondere alla domanda crescente di traffico Internet sulla rotta Eurasia da parte di Carrier e OTT”, ha affermato l’Ad di Retelit, Federico Protto.

E a questo si affianca una serie di iniziative complementari all’investimento nel cavo AAE-1, tra cui l’ingresso nel consorzio Open Hub Med, la partnership con Huawei per accompagnare le imprese nella digital transformation, il lancio della tecnologia SD-WAN e l’ingresso nell’alleanza globale “ngena”.

Iniziative che permettono di offrire una soluzione unica e integrata con una gamma di servizi ad alta affidabilità, facendo di Retelit una realtà riconosciuta per l’impronta internazionale della propria rete e per la grande flessibilità nel disegnare soluzioni ICT.

Federico Protto, Ad di Retelit, delinea le priorità strategiche

“Nell’attuale piano industriale abbiamo previsto una crescita organica focalizzata verso una moderata espansione nel Wholesale nazionale e internazionale, lo sviluppo di nuovi progetti ad alto potenziale e soprattutto un forte impulso al segmento Business che ci sta dando molta soddisfazione sia in termini numerici che di clientela”. Il tutto senza tralasciare le opportunità di M&A “con operatori TLC e ICT nazionali o realtà che hanno un’infrastruttura locale”.

“Nell’attuale piano industriale abbiamo previsto una crescita organica focalizzata verso una moderata espansione nel Wholesale nazionale e internazionale, lo sviluppo di nuovi progetti ad alto potenziale e soprattutto un forte impulso al segmento Business che ci sta dando molta soddisfazione sia in termini numerici che di clientela”. Il tutto senza tralasciare le opportunità di M&A “con operatori TLC e ICT nazionali o realtà che hanno un’infrastruttura locale”.

Così l’Ad di Retelit, Federico Protto, traccia il percorso per i mesi a venire dell’operatore di servizi dati e infrastrutture nel mercato delle telecomunicazioni. “Secondo il piano”, aggiunge il Ceo, “la crescita preventivata ad un CAGR 2018-2022 è del 7%, grazie all’offerta di una soluzione unica e integrata con una gamma di servizi ad alta affidabilità, basata su un’infrastruttura proprietaria consolidata che comprende Cyber Security Control Room, Application Performance Monitoring (APM), SD-WAN, multicloud, Connettività Internazionale e Data Center”.

In termini più prettamente commerciali “l’obiettivo è di mettere a disposizione dei nostri clienti l’infrastruttura di proprietà di Retelit con un know how consulenziale nel settore della digitalizzazione”.

L’upgrade tecnologico del cavo AAE-1 in anticipo rispetto alle previsioni

La crescita della divisione Business “avverrà grazie ad un’offerta della nostra infrastruttura di assoluto valore nel territorio italiano ed internazionale”, spiega l’Ad, “collegata anche al consolidamento commerciale del cavo sottomarino AAE-1, a partnership per la vendita di soluzioni integrate e al potenziamento della struttura di vendita diretta e indiretta”.

Un ruolo centrale è affidato al sistema Asia Africa Europe 1, che collega 19 Paesi da Marsiglia a Hong Kong. A fine ottobre il Consorzio che gestisce il cavo, di cui Retelit (unico operatore italiano) detiene il 5,5% con una landing station di proprietà a Bari, ha annunciato il completamento dell’upgrade tecnologico con due anni di anticipo rispetto alle previsioni. “Il passaggio alla tecnologia da 100 a 200 Gbps per le nuove richieste di accensioni ci consentirà di ridurre i costi e rispondere alla domanda crescente di traffico Internet sulla rotta Eurasia da parte di Carrier e OTT”, precisa Protto.

Un ruolo centrale è affidato al sistema Asia Africa Europe 1, che collega 19 Paesi da Marsiglia a Hong Kong. A fine ottobre il Consorzio che gestisce il cavo, di cui Retelit (unico operatore italiano) detiene il 5,5% con una landing station di proprietà a Bari, ha annunciato il completamento dell’upgrade tecnologico con due anni di anticipo rispetto alle previsioni. “Il passaggio alla tecnologia da 100 a 200 Gbps per le nuove richieste di accensioni ci consentirà di ridurre i costi e rispondere alla domanda crescente di traffico Internet sulla rotta Eurasia da parte di Carrier e OTT”, precisa Protto.

Per quanto riguarda il sistema in cavo sottomarino AAE-1 il piano prevede ricavi in crescita da 4,5 milioni del 2017 a un range tra 22 e 23 milioni nel 2022 (su 99-104 milioni totali attesi) e un Ebitda margin tra il 65% e il 70% nel periodo.

Il Consorzio Open Hub Med e le sinergie con il cavo AAE-1

Nell’ottica di massimizzare il valore dell’investimento nel sistema in cavo sottomarino AAE-1, Retelit è entrata nel consorzio OHM (Open Hub Med), primo hub neutrale e aperto in Italia per lo scambio delle comunicazioni dati, polo tecnologico neutrale e carrier-indipendent posizionato a Carini (Palermo).

L’attivazione della nuova infrastruttura di rete consente la connessione della landing station di Bari con il Data Center di Carini, permettendo così a Retelit di posizionarsi quale unico operatore in grado di raccogliere traffico da tre punti di approdo (Bari, Palermo e Marsiglia) comuni ai più importanti cavi sottomarini provenienti dall’Eurasia (l’AAE-1 e il SMW-5).

L’attivazione della nuova infrastruttura di rete consente la connessione della landing station di Bari con il Data Center di Carini, permettendo così a Retelit di posizionarsi quale unico operatore in grado di raccogliere traffico da tre punti di approdo (Bari, Palermo e Marsiglia) comuni ai più importanti cavi sottomarini provenienti dall’Eurasia (l’AAE-1 e il SMW-5).

“Un traguardo importantissimo nello sviluppo e nella crescita della nostra presenza in Italia, soprattutto se consideriamo che il volume di mercato dei servizi erogati verso le landing station italiane di Internet Transit, Peering, Cloud Connect e Security è stimabile a partire dal 2019 intorno ai 50 milioni, con tassi di crescita del 40% annui fino al 2022”, ha commentato Federico Protto.

La partnership con Huawei

L’accordo con Huawei, presentato lo scorso ottobre, va nella direzione di fornire un’offerta ampia integrata per il segmento Business, grazie anche alla piattaforma a 200 Gbps. La partnership “consente la commercializzazione di una soluzione innovativa e altamente performante per accompagnare le imprese nella digital transformation, sfruttando al meglio il paradigma del multicloud”, spiega Protto.

“L’offerta proposta integra reti e piattaforme tecnologiche abbattendo le barriere tra private, public cloud e infrastruttura tradizionale e consentendo alle aziende di creare e gestire molteplici infrastrutture e applicazioni in modo flessibile. Inoltre”, aggiunge l’Ad, “la piattaforma di Huawei rappresenta un elemento abilitante per le tecnologie innovative, come l’Internet of Things e il 5G, che consentiranno il lancio di servizi verticali come Connected Cars, Smart City, Industry 4.0, Remote Health, Surveillance”.

“L’offerta proposta integra reti e piattaforme tecnologiche abbattendo le barriere tra private, public cloud e infrastruttura tradizionale e consentendo alle aziende di creare e gestire molteplici infrastrutture e applicazioni in modo flessibile. Inoltre”, aggiunge l’Ad, “la piattaforma di Huawei rappresenta un elemento abilitante per le tecnologie innovative, come l’Internet of Things e il 5G, che consentiranno il lancio di servizi verticali come Connected Cars, Smart City, Industry 4.0, Remote Health, Surveillance”.

“Questo accordo testimonia l’eccellenza dei servizi di connettività da noi offerti e, in particolare, della piattaforma a 200 Gbps. Siamo ormai una realtà riconosciuta per l’impronta internazionale della propria rete e per la grande flessibilità nel disegnare soluzioni ICT” conclude Protto.

Gli investimenti IT e il lancio della tecnologia SD-WAN

Gli ultimi mesi sono stati caratterizzati da significativi investimenti in innovazione tecnologica e commerciale che hanno portato un ulteriore allargamento dell’offerta. Per un’azienda come Retelit è infatti di fondamentale importanza continuare a investire in innovazione, così da poter garantire la migliore tecnologia possibile ai clienti e porre le basi della crescita futura.

“Solo nel primo semestre 2018 la cifra investita complessivamente è stata di oltre 10 milioni (circa il 30% del fatturato), di cui 6,7 milioni solo per l’infrastruttura vera e propria, in particolare per lo sviluppo del cavo sottomarino AAE-1”, precisa Protto.

“Solo nel primo semestre 2018 la cifra investita complessivamente è stata di oltre 10 milioni (circa il 30% del fatturato), di cui 6,7 milioni solo per l’infrastruttura vera e propria, in particolare per lo sviluppo del cavo sottomarino AAE-1”, precisa Protto.

Lato tecnologia, è da segnalare in particolare il lancio della tecnologia SD-WAN, “una soluzione che va a completare le nostre infrastrutture di rete trasformandole in piattaforme dinamiche e intelligenti, consentendo alle aziende nostre clienti di migliorare i processi di produzione, degli ordini e quindi il successo del business”.

L’ingresso nell’alleanza globale “ngena”

Al fine di estendere ulteriormente la propria presenza internazionale e di affermarsi sempre più come preferred partner delle aziende per le loro esigenze sovranazionali, Retelit è entrata a far parte di “ngena” (Next Generation Enterprise Network Alliance), l’alleanza globale composta da aziende di telecomunicazioni tra cui CenturyLink USA, China Unicom, Deutsche Telekom, Reliance Jio India, SFR Francia, Sunrise Svizzera, A1 Telekom Austria e KPN Olanda.

Tramite la sua piattaforma tecnologica centrale basata su Software Defined Networks, Network Function Virtualization, gestione del servizio e automazione dei processi, ngena collega a una rete controllata da software le reti di tutti i partner dell’alleanza. Il risultato è una rete Business globale innovativa, di facile utilizzo, altamente scalabile e rapida da implementare, in cui l’accesso alle reti e l’assistenza a livello locale vengono assicurati da ogni membro dell’Alleanza.

Tramite la sua piattaforma tecnologica centrale basata su Software Defined Networks, Network Function Virtualization, gestione del servizio e automazione dei processi, ngena collega a una rete controllata da software le reti di tutti i partner dell’alleanza. Il risultato è una rete Business globale innovativa, di facile utilizzo, altamente scalabile e rapida da implementare, in cui l’accesso alle reti e l’assistenza a livello locale vengono assicurati da ogni membro dell’Alleanza.

“L’accordo ci permette di fornire una soluzione in più alle aziende italiane che vogliono beneficiare di una rete di connettività dati globale sicura, stabile e scalabile e allo stesso tempo mette a disposizione degli oltre 20 operatori internazionali dell’alleanza e dei loro clienti il nostro network infrastrutturale e i servizi di connettività avanzata offerti in Italia” spiega Federico Protto. “Attraverso la rete condivisa di ngena, siamo ora in grado di fornire una piattaforma SD-WAN veramente globale ampliando così ulteriormente il nostro portafoglio di servizi”.

Le opportunità di crescita esterna

Oltre all’ampliamento della capacità del cavo internazionale AAE-1 e della copertura servizi, l’altra direttiva principale di sviluppo tramite iniziative non ricorrenti riguarda le possibili operazioni di M&A.

“Siamo al lavoro per dare concretezza alle indicazioni date nel piano industriale con visione al 2022 che prevede la crescita anche per linee esterne”, conferma Federico Protto.

“Siamo al lavoro per dare concretezza alle indicazioni date nel piano industriale con visione al 2022 che prevede la crescita anche per linee esterne”, conferma Federico Protto.

“Stiamo guardando per questo a possibili target che rispondano alla caratterista di essere operatori TLC o ICT nazionali con cui poter creare sinergie interessanti o realtà con un’infrastruttura locale. Per questo abbiamo anche dato mandato ad un primario advisor per supportarci nelle operazioni”.

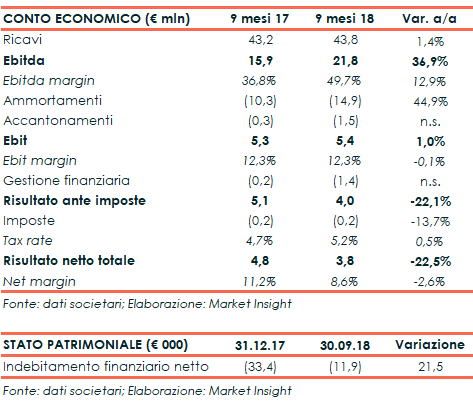

I conti dei primi 9 mesi del 2018

Nei primi nove mesi del 2018 Retelit ha realizzato un valore della produzione pari a 50,5 milioni, in aumento del 14% rispetto al pari periodo del 2017.

L’Ebitda è cresciuto del 37% a 21,8 milioni con un margine sui ricavi in miglioramento dal 36,8% al 49,7 per cento. Tale risultato ha beneficiato dell’importante incremento dei ricavi e del miglioramento del suo mix.

L’Ebit è passato da 5,3 a 5,4 milioni nonostante i maggiori degli ammortamenti (da 10,3 a 14,9 milioni), riguardante per circa 1,6 milioni il sistema in cavo sottomarino AAE-1 (a partire dal secondo semestre 2017).

Gli oneri finanziari netti si attestano a 1,4 milioni, rispetto a 0,2 milioni dei primi nove mesi del 2017. L’incremento è riconducibile per 0,6 milioni a interessi passivi su mutui che fino all’entrata in funzione del sistema in cavo AAE-1 venivano capitalizzati e per 0,5 milioni a differenze cambio negative sulla conversione della liquidità in valuta americana, che ha risentito del negativo andamento del cambio euro/dollaro.

Gli oneri finanziari netti si attestano a 1,4 milioni, rispetto a 0,2 milioni dei primi nove mesi del 2017. L’incremento è riconducibile per 0,6 milioni a interessi passivi su mutui che fino all’entrata in funzione del sistema in cavo AAE-1 venivano capitalizzati e per 0,5 milioni a differenze cambio negative sulla conversione della liquidità in valuta americana, che ha risentito del negativo andamento del cambio euro/dollaro.

A seguito delle sopracitate dinamiche, l’utile netto si attesta a 3,8 milioni rispetto ai 4,8 milioni dei primi nove mesi del 2017.

La posizione finanziaria netta risulta positiva per 11,9 milioni rispetto ai 33,4 milioni del 31 dicembre 2017, e comprende circa 17,8 milioni di passività finanziarie dovute all’adozione anticipata al 1 gennaio 2018 del principio contabile IFRS 16, che non hanno comportato alcuna uscita di cassa.

Ripartizione del fatturato, ordini e investimenti

La suddivisione per mercato dei ricavi dell’attività caratteristica è la seguente: Wholesale Nazionale 20,1 milioni (40%), Wholesale Internazionale 22,4 milioni (45%) inclusivi dei ricavi afferenti al Cavo AAE-1 per 3,5 milioni, e Business 7,3 milioni (15%).

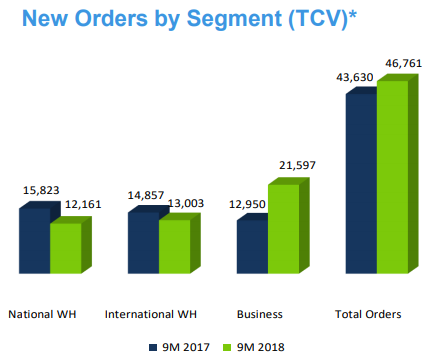

L’attività commerciale ha generato nuovi ordini pari a 46,8 milioni, in crescita del 7% rispetto ai 43,6 milioni dei primi nove mesi del 2017. I nuovi ordini sono per 12,2 milioni (26%) relativi al segmento Wholesale Nazionale, per 13 milioni (28%) al segmento Wholesale Internazionale, di cui 3,5 milioni relativi al Cavo AAE-1, e per 21,6 milioni (46%) al segmento Business.

L’attività commerciale ha generato nuovi ordini pari a 46,8 milioni, in crescita del 7% rispetto ai 43,6 milioni dei primi nove mesi del 2017. I nuovi ordini sono per 12,2 milioni (26%) relativi al segmento Wholesale Nazionale, per 13 milioni (28%) al segmento Wholesale Internazionale, di cui 3,5 milioni relativi al Cavo AAE-1, e per 21,6 milioni (46%) al segmento Business.

Al 30 settembre 2018 gli investimenti complessivi ammontano a 12,9 milioni di cui 9,2 milioni in infrastruttura, 3,8 milioni in relazione all’Area Strategica AAE-1 e per la parte residua ad altri investimenti. Gli investimenti in infrastruttura fisica, pari a 10,4 milioni, si riferiscono principalmente alla realizzazione dei collegamenti clienti, all’acquisto di infrastruttura IT, al potenziamento della rete metropolitana e al backbone.

“In linea con gli obiettivi del piano”

La Società ha confermato le guidance per l’esercizio in corso pur con l’applicazione degli IFRS 15 & 16 a livello reddituale: fatturato atteso tra i 67 e 71 milioni ed Ebitda tra i 24 e 28 milioni.

A livello patrimoniale gli investimenti potrebbero essere inferiori di quanto previsto a piano e pertanto assestarsi al di sotto del range compreso tra 28 e 31 milioni. La PFN è invece attesa nell’intorno della parte inferiore del range fra 37 e 40 milioni, al netto dell’effetto dovuto all’adozione anticipata dell’IFRS 16, pari a maggiori passività finanziarie per 17,8 milioni.

A livello patrimoniale gli investimenti potrebbero essere inferiori di quanto previsto a piano e pertanto assestarsi al di sotto del range compreso tra 28 e 31 milioni. La PFN è invece attesa nell’intorno della parte inferiore del range fra 37 e 40 milioni, al netto dell’effetto dovuto all’adozione anticipata dell’IFRS 16, pari a maggiori passività finanziarie per 17,8 milioni.

Per il 2019, invece, la guidance predisposta con l’applicazione dei principi contabili IFRS 9, 15 e 16, prevede un fatturato atteso tra 76 e 80 milioni, un Ebitda tra 29 e 33 milioni, investimenti nel range tra 22 e 28 milioni e una PFN positiva compresa tra i 23 e i 27 milioni.

“Siamo perfettamente in linea con le previsioni e gli obiettivi del piano industriale”, ribadisce Protto. “I risultati fin qui ottenuti ci rendono fiduciosi per il prosieguo dell’anno e per il raggiungimento dei target di medio e lungo periodo. In questi anni abbiamo lavorato per costruire la Retelit del futuro, una società infrastrutturata e capace di offrire una consulenza adatta alle esigenze dei clienti in tema di digitalizzazione. Possiamo dire oggi di avere raggiunto i nostri obiettivi, in linea con quanto previsto dal Piano Industriale e con i target economici e finanziari”.