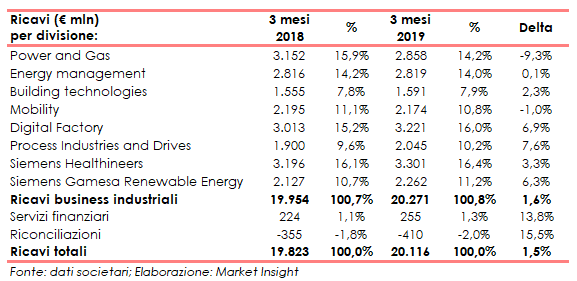

Siemens nel primo trimestre dell’esercizio 2018-2019 ha totalizzato ricavi pari a 20,1 miliardi (+1,5% a/a), un Ebitda di 2,2 miliardi (-11,0% a/a) e un risultato netto di 1,1 miliardi (-49,4%).

Siemens AG ha comunicato i risultati del primo trimestre dell’esercizio 2018-19 che ha visto un fatturato in crescita dell’1,5% a 20,1 miliardi grazie all’apporto dei business Energy management (+0,1% a 2,8 miliardi), Building Technologies (+2,3% a 1,6 miliardi), Digital Factory (+6,9% a 3,2 miliardi), Process Industries and Drives (+7,6% a 2 miliardi), Siemens Healthineers (+3,3% a 3,3 miliardi) e Siemens Gamesa (+6.3% a 2,4 miliardi). Si segnalano tuttavia le performance negative di Power and Gas (-9,3% a 2,9 miliardi) e Mobility (-1% a 2,2 miliardi). Positivo l’apporto dei servizi finanziari, in progresso del 13,8% a 255 milioni.

Anche gli ordini acquisiti nel periodo sono in aumento rispetto al primo trimestre dell’anno precedente, registrando un +12% a 25,2 miliardi. Il book to bill è pertanto 1,25, in aumento rispetto all’1,13 dei primi tre mesi dell’esercizio precedente.

Anche gli ordini acquisiti nel periodo sono in aumento rispetto al primo trimestre dell’anno precedente, registrando un +12% a 25,2 miliardi. Il book to bill è pertanto 1,25, in aumento rispetto all’1,13 dei primi tre mesi dell’esercizio precedente.

A tale performance hanno contribuito il Gas and Power (+15,3% a 3,5 miliardi), l’Energy management (+35,4% a 3,8 miliardi), il Building Technologies (+5,9% a 1,8 miliardi), Mobility (+40,4% a 4,5 miliardi) il Process Industries and Drives (+14,5% a 2,4 miliardi) e il Siemens Healthineers (+5,5% a 3,5 miliardi). In controtendenza i business Digital Factory e Siemens Gamesa, i cui ordinativi del periodo sono calati rispettivamente del 3,9% a 3,4 miliardi e del 12,8% a 2,5 miliardi.

Proseguendo con l’analisi del conto economico, nel trimestre appena concluso l’Ebitda e l’Ebit calano rispettivamente dell’11% a 2,3 miliardi (Ebitda margin dell’11,1,%) e del 15,1% a 1,4 miliardi (ros del 7,0%).

Anche il risultato prima delle imposte è in contrazione, registrando un -34,0% a 1,5 miliardi, a causa dell’andamento della maggior parte dei business: l’utile pre-tasse di Power and Gas scende infatti del 50,0% a 119 milioni, quello di Energy Management segna un -46,0% a 101 milioni, quello di Building Technology arretra del 9,9% a 136 milioni, quello di Mobility registra un -4,8% a 236 milioni mentre i risultati prima delle imposte di Siemens Healthineers e Siemens Gamesa si contraggono rispettivamente dell’1,3% a 534 milioni e del 9,1% a 100 milioni. Positivo invece l’apporto di Digital Factory (+6,6% a 646 milioni) e Process Industries and Drives (+56,3% a 197 milioni).

Infine, l’incremento delle imposte da 146 milioni a 429 milioni contribuisce alla contrazione dell’utile netto dai 2,2 miliardi del primo trimestre del 2017 (11,2% dei ricavi) agli attuali 1,1 miliardi 85,6% dei ricavi).

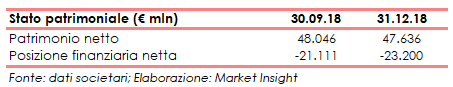

La struttura finanziaria consolidata vede un patrimonio netto che passa dai 48 miliardi del 30 settembre 2018 (con il ratio Total Asset / equity pari a 2,9x) ai 47,6 miliardi del 31 dicembre 2018 (con il ratio Total Asset / equity pari a 3,0x).

L’indebitamento finanziario netto passa dai 21,1 miliardi del 30 settembre 2018 con un rapporto PFN/Ebitda dell’8,4x ai 23,2 miliardi del 31 dicembre 2018, con il rapporto PFN/Ebitda del 10,4x%.

La componente a breve della posizione finanziaria netta è comunque positiva per 4,6 miliardi (6,0 miliardi al 30 settembre 2018).

L’aumento dell’indebitamento è legato principalmente all’attività di investimento, che al netto delle cessioni, è pari a 1,3 miliardi e non viene coperta dai flussi di cassa operativi pari a 188 milioni nel trimestre.